Aktienanalyse neu gedacht: Die 100 besten Wachstumsaktien - Zoom befindet sich auf Platz 1 - Blase oder Chance?

Hallo Investoren, hallo Trader

Wie immer könnt ihr euch gleich jetzt zu Beginn entscheiden, ob ihr den neuen Artikel lieber lesen wollt oder ob ihr ihn euch lieber auf YouTube anseht.

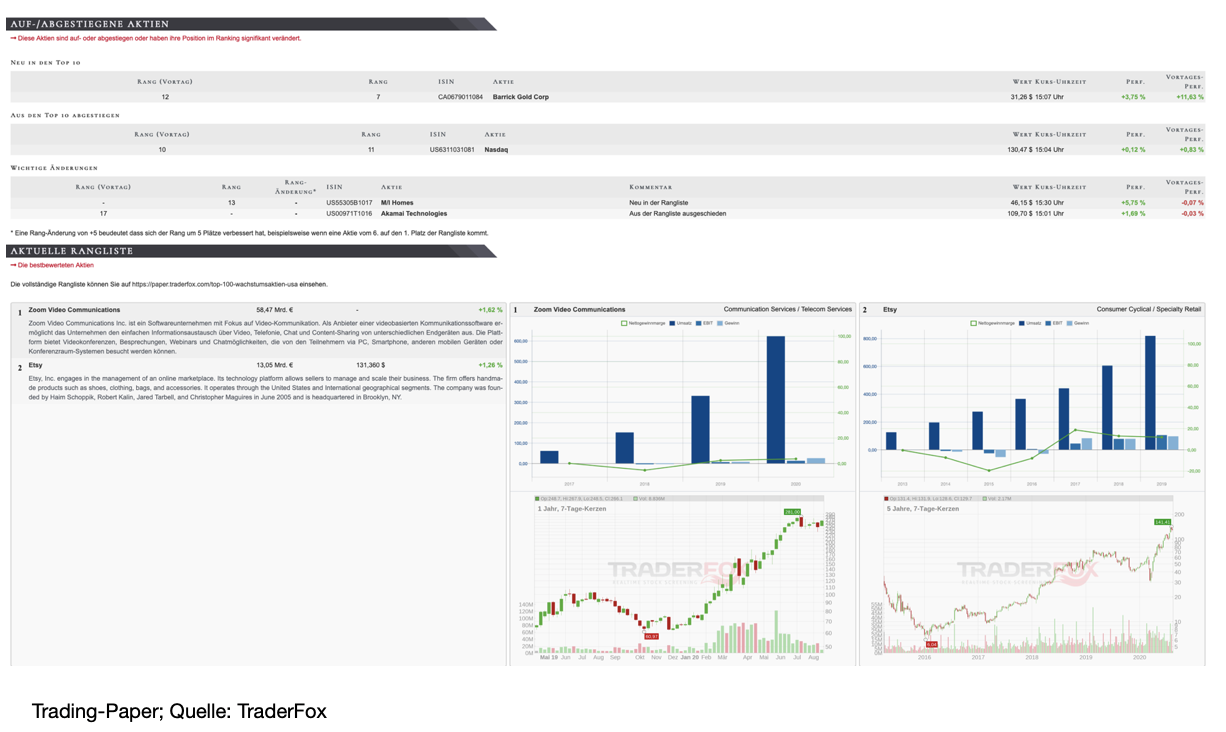

Um wachstumsstarke Aktien zu finden, können wir auf verschiedene Weise vorgehen. Allerdings ist es nicht immer ganz einfach, aus der Vielzahl von Aktien die mächtig Gas geben, die richtigen auszuwählen. Vor allem, wenn man nicht den ganzen Tag am Computer verbringen und recherchieren kann, bieten unsere Trading-Paper wie z. B. "Superperformance Stocks" oder "Top Wachstumsaktien" eine optimale Möglichkeit, um immer auf dem Laufenden zu bleiben und keinen kommenden Leader zu verpassen. Die Aktie von Cisco Systems z. B. stieg von 1990 bis 2000 um etwa 75.000 %. Die Idee von William O`Neil war es, genauso solche Aktien, die heute das gleiche Wachstumsprofil haben wie damals Cisco im Jahr 1990 vor dem starken Kursanstieg, zu finden. So hat er die gemeinsamen Eigenschaften der Top-Kursgewinner-Aktien untersucht und ein Regelwerk entwickelt, um solche Aktien aufzuspüren. Wir bei TraderFox wiederum, geben börsentäglich ein Paper mit dem Namen "Top 100 Wachstumsaktien" heraus, das sich an der CANSLIM-Strategie von William O` Neil orientiert. Damit werden die stärksten Wachstumsaktien der USA identifiziert, wobei die Aktien auf der Grundlage der Faktoren EPS-Wachstum, Umsatzwachstum und Abstand zum 52-Wochenhoch ausgewählt werden.

Und so gehe ich dabei vor!

Wie ich nun die 100 besten Top-Wachstumswerte finde, zeige ich euch jetzt. Im ersten Schritt melde ich mich bei www.traderfox.de an. Dann klicke ich auf das Tool PAPER und öffne das Trading-Paper "Top-100-Wachstumsaktien USA". Unsere Trading-Paper erscheinen börsentäglich und bieten eine regelbasierte Aktienauswahl. Die Top-Aktien dieser Reports sind in der Regel mächtig in Bewegung und bieten ein gutes Momentum. Um auf das Tool zugreifen zu können, benötigt ihr neben unserer Software das Morningstar Datenpaket. Infos dazu findet ihr unter folgendem Link: https://traderfox.de/aktuelles/neu-taegliche-trading-paper-im-pdf-format-10-bis-20-seiten-versand-um-8-00-uhr-per-email/id-914/

Das Unternehmen, für das ich mich heute entschieden habe, befindet sich aktuell auf Platz 1 der Top-Wachstumsaktien und ist deshalb natürlich einen besonderen Blick wert. Dabei ist natürlich zu berücksichtigen, dass es sich bei Wachstumsaktien um keine Investments handelt. Wachstumsaktien handelt man in Aufwärtstrends, und man hat dabei immer eine klare Ausstiegsstrategie parat. Bei dem Unternehmen handelt es sich um das inzwischen allseits bekannte Unternehmen Zoom Video Communications.

Zoom Video Communications (ZM) ist eine Video-Kommunikationsplattform und bietet eine Kommunikationssoftware, die Videokonferenzen, Online-Meetings, Chats und mobile Zusammenarbeit für Unternehmen und Organisationen kombiniert. Die Lösungen zeichnen sich durch Nutzerfreundlichkeit und eine hervorragende Tonqualität aus. Dabei können bis zu 5000 Teilnehmer gleichzeitig miteinander verbunden werden. Die Teilnehmer können über PC, Smartphone, anderen mobilen Geräten oder Konferenzraum-Systemen an der Kommunikation teilnehmen. Die Mission des Unternehmens besteht darin, reibungslose Videokonferenzen zu garantieren. Zoom ist ein noch relativ junges Unternehmen. Es wurde 2011 gegründet und ist erst seit Anfang April letzten Jahres an der Börse handelbar. Das Unternehmen beschäftigt etwa 2500 Personen und hat seinen Hauptsitz in San José, in den USA. Zoom ist dem Technologie-Sektor und der Branche der Communication Services zuzuordnen. Die Marktkapitalisierung beträgt 69 Mrd. USD. Damit ist das Unternehmen aktuell den Big-Caps zuzuordnen.

Geschäftsmodell und Geschichte

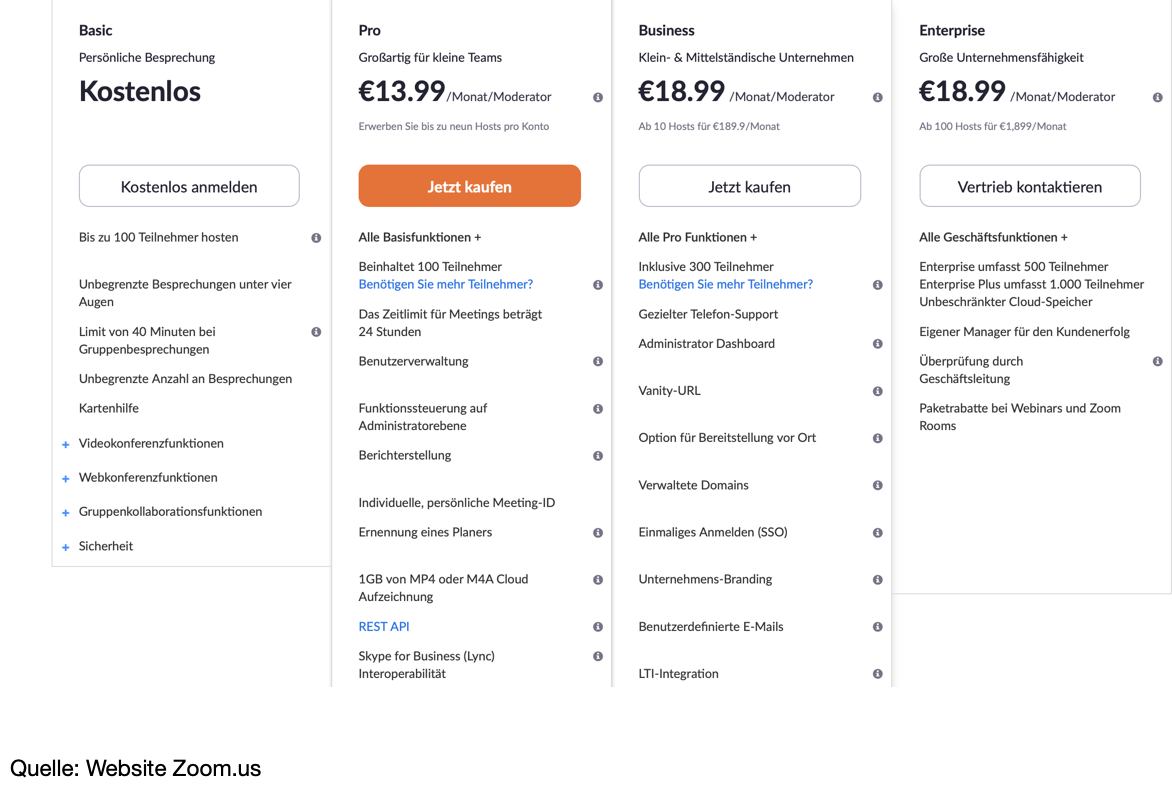

Zoom wurde von dem ehemaligen Cisco Manager Eric Yuan gegründet und wurde aufgrund der Überlegenheit seiner Produkte, wobei der Wettbewerbsvorteil des Unternehmens vor allem in der Benutzerfreundlichkeit sowie in der hochwertigen Audio-/Video-Ausgabe liegt, sofort ein Erfolg. Ursprünglich begann das Unternehmen als Saasbee, wurde aber bald darauf in Zoom umbenannt. Anfänglich gelang es dem Unternehmen nicht, Investoren anzuziehen, da niemand glaubte, dass es gegen die Wettbewerber wie Skype ein Chance haben würde. Durch die guten Beziehungen Yuans u. a. zu dem ehemaligen WebEx-CEO Subrah Iyar, gelang es dann aber doch, 3 Millionen USD für die Startrunde von Zoom aufzubringen. Zwei Jahre später, im Jahr 2013, brachte Zoom dann sein erstes Produkt auf den Markt und die fantastische Qualität von Zoom stellte alles bisher dagewesene in den Schatten. Schnell wurde Zoom zum führenden Anbieter in der Videokonferenzbranche, wobei Videokonferenzen auf allen Hardware-Plattformen u. a. Desktop und Handy abgehalten werden konnten, mit der Möglichkeit 40 Personen gleichzeitig zu empfangen. Da die Preise bei Zoom viel günstiger als bei der Konkurrenz waren, strömten die Kunden von Anfang an zu Zoom. Bald nach der Einführung der Plattform, konnte das Unternehmen einen Kundenstamm von über 1000 Unternehmen nachweisen, die insgesamt 140.000 Meetings veranstalteten. Schon im Mai 2013 hatte Zoom mehr als eine Million Teilnehmer. Nach und nach fügte Zoom eine wachsende Anzahl von Funktionen und Kunden zu seiner Plattform hinzu. Der anhaltende Erfolg gipfelte im Börsengang des Unternehmens im April 2019. Damals überraschte Zoom viele Investoren, da das Unternehmen, im Gegensatz zu Uber, Lyft oder Pinterest, bereits Gewinn erzielen konnte, was den anderen IPO´s bis heute nicht gelingt. Das Geschäftsmodell von Zoom basiert auf der Erhebung einer wiederkehrenden Abonnementgebühr für die verschiedenen Produkte bzw. Services, die das Unternehmen anbietet, sowie der Vermarktung von Hardware-Produkten. Dabei bietet das Unternehmen mit "Rooms" softwarebasierte Konferenzraumlösungen, mit "Phone" eine moderne Cloud-Phone-Lösung, zudem Webinare und Events, sowie das Produkt "Meetings & Chats", was das Kernprodukt darstellt und für bis zu 5000 Personen ausgelegt ist, wobei es den Teilnehmern ermöglicht wird, an einem (Video-)Anruf teilzunehmen oder über die Anwendung zu chatten. Dieses Produkt ist in vier Kategorien eingeteilt: Basic, Pro, Business und Enterprise, wobei das Enterprise-Paket ab 18,99 Euro im Monat zu haben ist.

Wichtige Kennzahlen

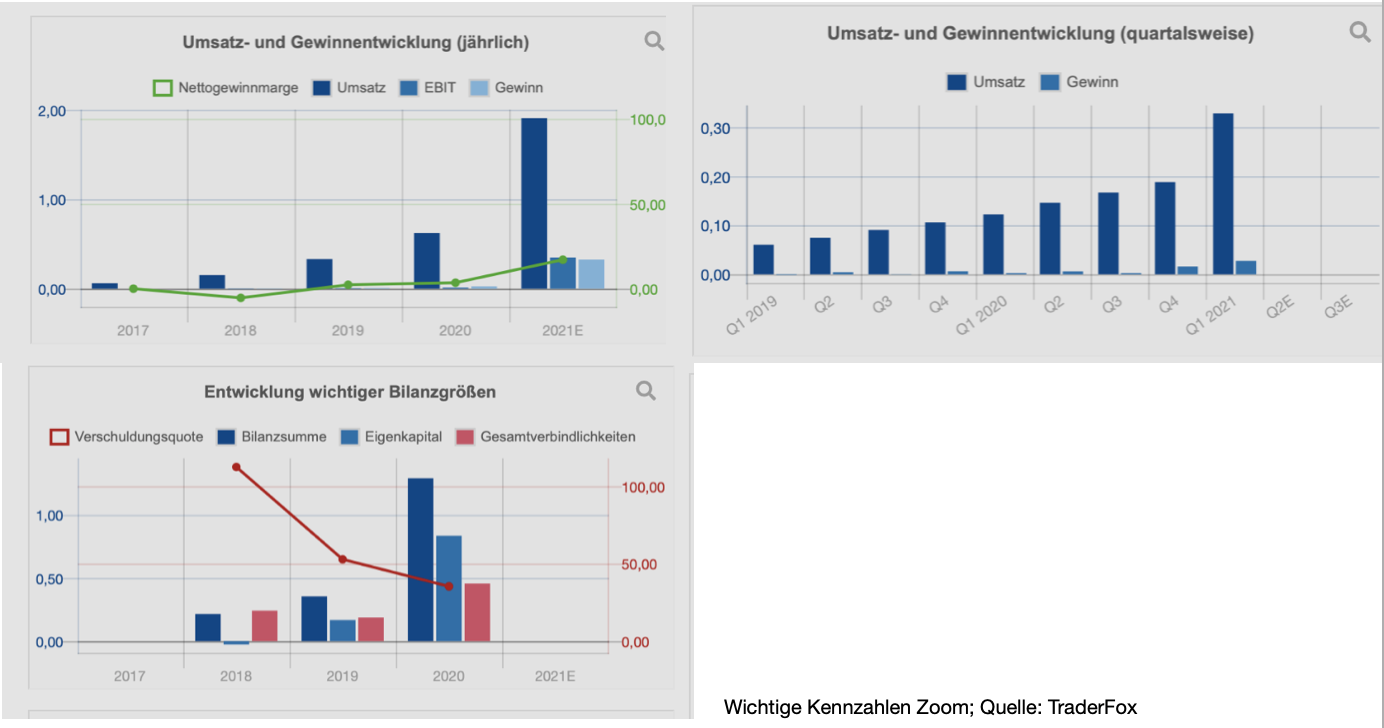

Der Gesamtumsatz im Geschäftsjahr 2020 das zum 31. Januar endete, belief sich auf 622 Mio. USD, was im Vergleich zum Vorjahr beinahe eine Verdoppelung darstellt. Das ist allerdings gar nichts, wenn wir uns die Zahlen zum letzten Quartal ansehen. Diese spiegeln mit aller Deutlichkeit den Erfolg von Videokonferenz-Plattformen während der COVID-19-Krise wider. Nachdem Millionen Menschen plötzlich von zu Hause arbeiten, haben Dienste wie Slack oder Microsoft Teams ein brutales Wachstum erlebt. Und so meldetet auch Zoom Anfang Juni ein Umsatzplus YoY von 169 %. Der Umsatz belief sich somit auf 328,2 Mio. USD, bei einem Gewinn von 27 Mio. USD. Wurden im Dezember 2019 noch zehn Millionen Videokonferenzen am Tag abgehalten, sind es inzwischen mehr als 300 Millionen. Dabei gelingt es Zoom immer besser sich geographisch zu diversifizieren. Kamen im ersten Quartal 2019 noch 80,5 % der Umsätze aus den USA, hat dieser Anteil inzwischen abgenommen und liegt nur noch bei 74,9 %. Zoom treibt dabei seine Internationalisierung massiv voran. So wird nicht nur in Europa kräftig um Marktanteile gekämpft, sondern Zoom expandiert auch nach Asien. So hat das Unternehmen erst kürzlich angekündigt, ein Technologiezentrum in der südindischen Stadt Bengaluru eröffnen zu wollen. In dem neuen Technologiezentrum sollen dann die Bereiche Forschung & Entwicklung, IT, Sicherheit und Business Operations bedient werden. Wenngleich die Prognosen für das Gesamtjahr sehr gut ausfallen, so wird sich wohl der Gewinn in diesem Jahr verdreifachen und der Umsatz um etwa 185 % steigen, fallen die Schätzungen für das Geschäftsjahr 2022 deutlich negativer aus. So wird nur noch ein Umsatz- und der Gewinnanstieg von 25 bzw. 19 % erwartet. Dies liegt vor allem daran, dass nun erwartet wird, dass nach dem ersten großen Corona-Schub ein harter Wettbewerb ausbricht. Die Konkurrenz besteht aus Rivalen wie Slack, Facebooks Messenger Rooms, Alphabets Google Meet und Microsoft Teams. Was dem Unternehmen allerdings zugutegehalten werden muss, ist die Tatsache, dass Zoom über mehr als 1,4 Mrd. USD in bar verfügt, keinen nennenswerten langfristigen Verbindlichkeiten hat und im letzten Jahr einen hohen Cashflow von 350 Mio. USD aufwies. Zudem wuchs das Eigenkapital im letzten Jahr um mehr als das Vierfache auf 830 Mio. USD an. Wenn wir uns die Bewertung ansehen, dann wird es schwierig. Denn Zoom ist extrem hoch bewertet. So liegt das KGV bei 3000 und das KUV bei 125. Hier ist es vor allem das hohe KUV, was mich etwas abschreckt, da dies durchaus ein hohes Rückschlagspotenzial bietet.

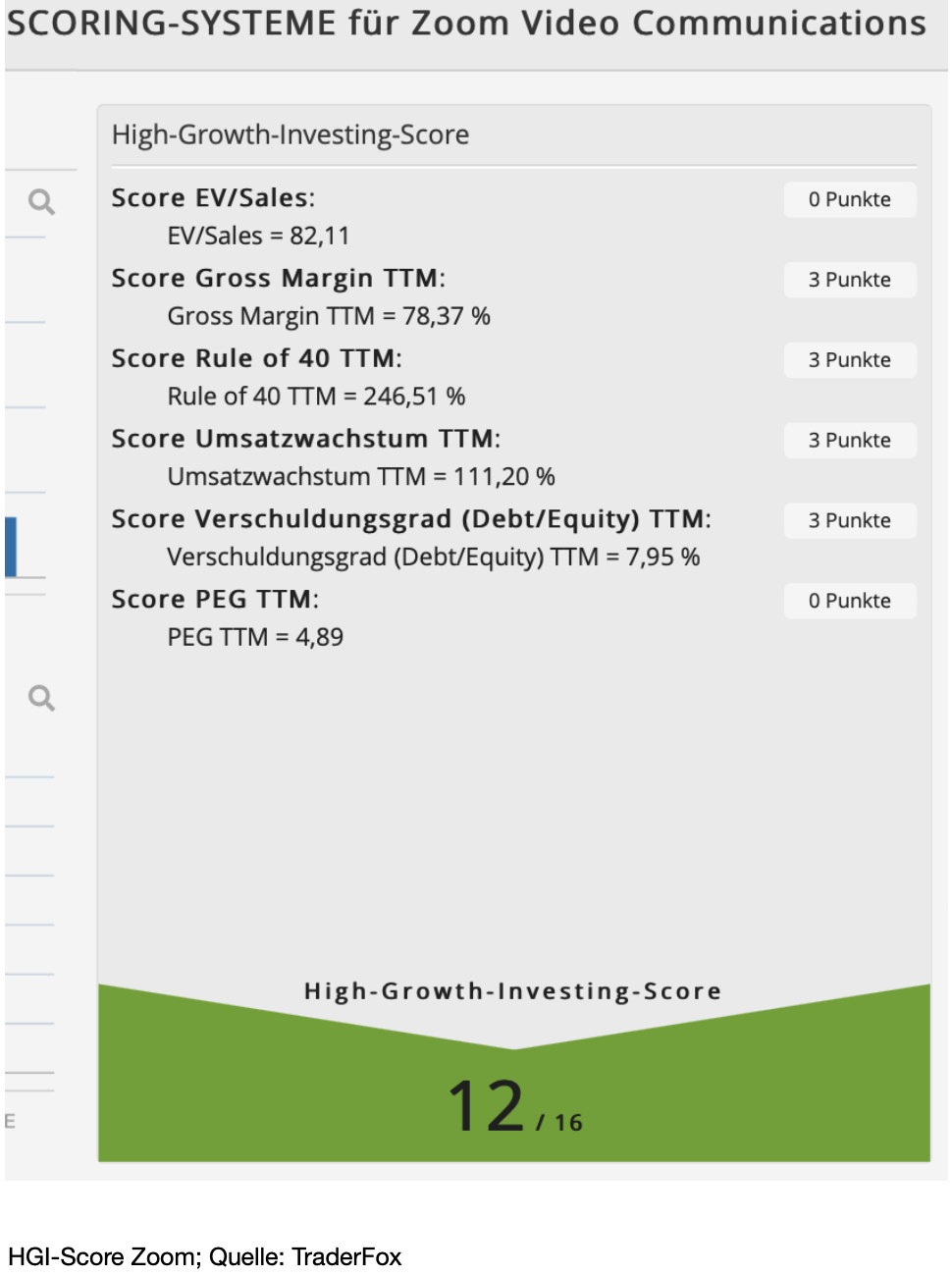

Der High-Growth-Investing-Score

Der HGI-Score von Stefan Waldhauser, mit dem auf der Grundlage von sechs Aktien-Eigenschaften aussichtsreiche Wachstumsaktien identifiziert werden sollen, vergibt gute 12 von 16 Punkten. So ist anhand des Enterprise Value / Sales -Verhältnis beispielsweise zu sehen, dass nach diesem Score die Bewertung für Zoom extrem hoch ist, da hier ein Wert von maximal 8 als akzeptabel gilt. Mit 82 liegt hier also eindeutig nach diesem Score eine Überbewertung vor. Dafür gibt es 0 von 3 Punkten. Da das PEG-Ratio bei 4,89 und somit weit über dem Maximalwert von 1 liegt, gibt es noch einen Punkt Abzug. Wir sehen auch hier also eine extreme Überbewertung. Gleichzeit kann Zoom nach diesem Score aber durchaus überzeugen und so stelle ich mir natürlich dir Frage, kann das Unternehmen mit der Zeit in die hohe Bewertung hineinwachsen?

Was bringt die Zukunft?

Aufgrund der enormen Konkurrenz fällt es schwer zu glauben, dass dies Zoom jemals gelingen könnte. Doch warum eigentlich nicht? Jim Cramer meinte kürzlich, dass Zoom das Unternehmen sei, das unsere Art der Kommunikation während der Krise fundamental verändert habe. Er sagte, es hätte auch ein anderes Unternehmen sein können, aber nein es war Zoom. Und damit hat er recht und so stellt sich mir die Frage, ob die Googles dieser Welt Zoom nicht schon längst erdrückt hätten, wenn es so einfach wäre. Ich glaube nicht, dass dies so einfach ist, und ich glaube sogar, dass Zoom inzwischen dabei ist sich einen Burggraben aufzubauen. Die Netto-Retention-Rate lag im letzten Jahr bei fabelhaften 138 %, was bedeutet, dass Zoom es schafft, seine Kunden nicht nur zu halten, sondern sie sogar dazu bringt, jährlich knapp 40 % mehr für die Produkte auszugeben. Dies führt uns dazu, dass es bei Zoom hohe Netzwerkeffekte gibt, denn je intensiver in einem Unternehmen Zoom genutzt wird, desto wahrscheinlicher wird es, dass alle Mitarbeiter des Unternehmens früher oder später die Zoom-Anwendungen nutzen werden. Zudem ist Zoom inzwischen zu einer Marke geworden und die Kundenzufriedenheit ist sehr hoch (94 % Weiterempfehlungsrate bei Glassdoor). Sollte nun der Wettbewerb zunehmen, dann braucht es meines Erachtens zukünftig ein besseres Produkt zu einem niedrigeren Preis um Zoom wirklich gefährlich werden zu können. Gelingt dies den Wettbewerbern nicht, dann dürfte es durch Internationalisierung und neue Produkte, wie z. B. der Integration von Zoom in Smart-Display-Geräte wie Echo oder Nest, was für den Herbst geplant ist, möglich für Zoom sein, in seine Bewertung hineinzuwachsen. Klar ist das Unternehmen überbewertet. Aber ist es auch zu teuer? Das steht auf einem ganz anderen Blatt. Ich würde mich freuen, wenn ihr darüber in der Kommentarfunktion (YoutTube) diskutiert und mir verratet, wie ihr Zoom einschätzt.

Jetzt schaue ich mir noch die Kursentwicklung an:

Der Ausgabepreis des Unternehmens hatte im April 2019 bei 36 USD gelegen. Bis zum Januar dieses Jahres lief der Kurs der Aktie in einer relativ breiten Spanne zwischen 60 USD und 100 USD seitwärts. Erst Anfang Februar wechselte die Aktie in einen Aufwärtstrend. Die Rallye begann Anfang Februar. Dabei kam es zu einem wunderschönen Kaufsignal: Ein Gap-Up, gefolgt von einer engen Konsolidierung und dann ein weiterer Ausbruch. Seit diesem Gap konnte der Kurs bis jetzt um gut 250 % zulegen. Kürzlich konsolidierte die Aktie und setzte erst von wenigen Tagen auf der Aufwärtstrendlinie im Bereich von 240 USD auf. Seitdem jedoch hat die Aktie bereits wieder kräftig zugelegt und erst vor zwei Tagen ein neues Allzeithoch erreicht. Tradern bietet sich, meines Erachtens, jetzt ein prozyklisches Kaufsignal mit dem Herausnehmen des Allzeithochs bei 282 USD an. Das Risiko würde ich auf 7 % begrenzen. Sollte der Ausbruch wieder abverkauft werden, würde ich die Position schließen und auf ein neues Einstiegssignal warten. Bereits am 31. August wird Zoom die neuen Quartalszahlen vorlegen. Diese dürften mittelfristig die Richtung der Aktie bestimmen.

Für und Wider

Zum Schluss sehen wir uns noch an was für und gegen das Unternehmen spricht.

Also was spricht dafür?

- Zoom ist Marktführer in seinem Bereich

- Die Nachfrage nach den Produkten ist nach wie vor ungebrochen

- Netzwerkeffekte könnten Burggraben etablieren

- Sehr hohe Kundenzufriedenheit

- Der HGI-Score vergibt 12 von 15 Punkten

Und was spricht dagegen?

- Das Unternehmen ist extrem hoch bewertet

- Die Konkurrenz ist groß

- Der Kurs hat allein in diesem Jahr gut 250 % zugelegt und könnte deshalb reif für eine Konsolidierung sein

- Mit dem Nachlassen der COVID-19-Krise dürfte die dynamische Nachfrage nach Videokonferenz-Lösungen nachlassen

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit

bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine erfolgreiche Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

TraderFox Paper: https://paper.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS. TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine