Bei e.l.f. Beauty verpassen wir den massiven Kurssprung um einen Tag - Macht nichts - Musterdepot wieder über 100 % im Plus!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. Im Monat Dezember musste unser Depot einen Rückschlag erleiden. In diesem Monat ging es aber wieder nach oben. Alle Aktien wurden mit einem Plus ausgebucht.

Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

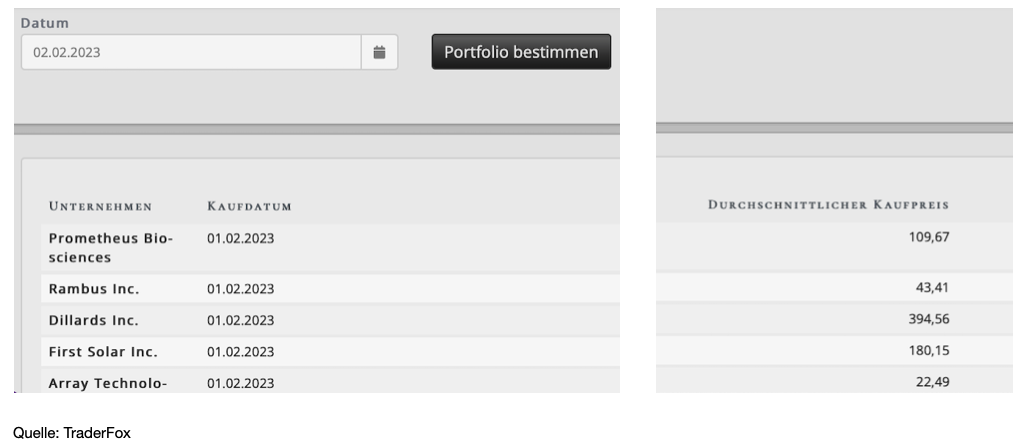

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 1. Februar ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

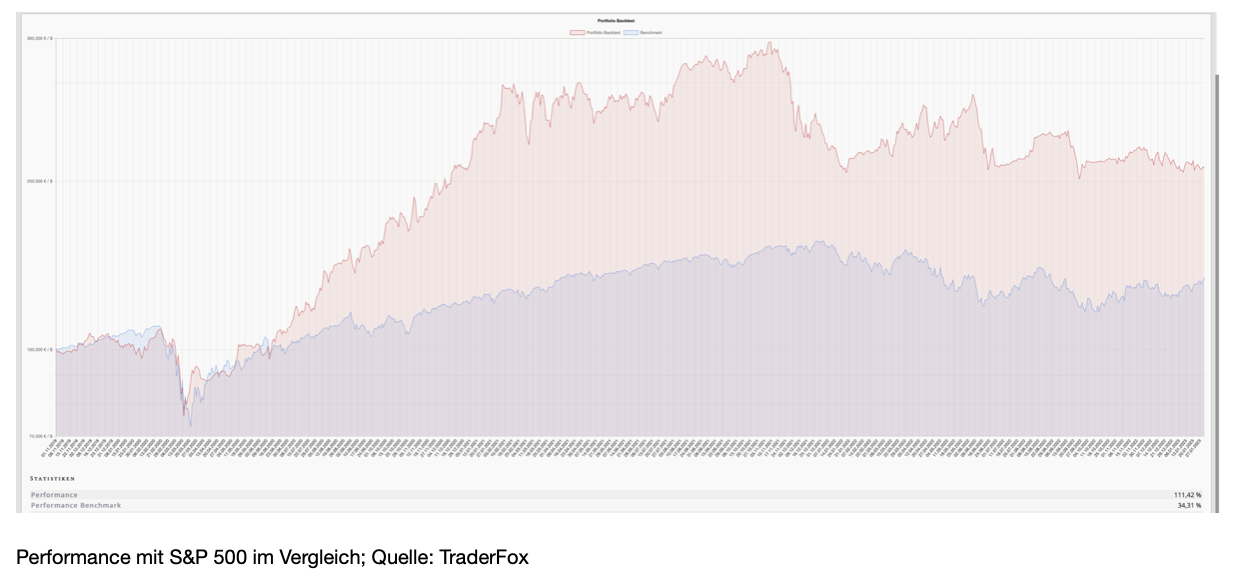

Dieses Format läuft nun etwas mehr als drei Jahre. Der Grund warum wir dieses Format angelegt haben, war die Tatsache, weil es mich interessiert hat, ob die Rückrechnungen des Portfoliobuilders tatsächlich auch der Realität entsprechen. Bislang kann dies mit einem "Ja" beantwortet werden. Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 111 % verbuchen. Der S&P 500, der als Benchmark eingestellt ist, hat im selben Zeitraum eine Performance von 34 % erzielt.

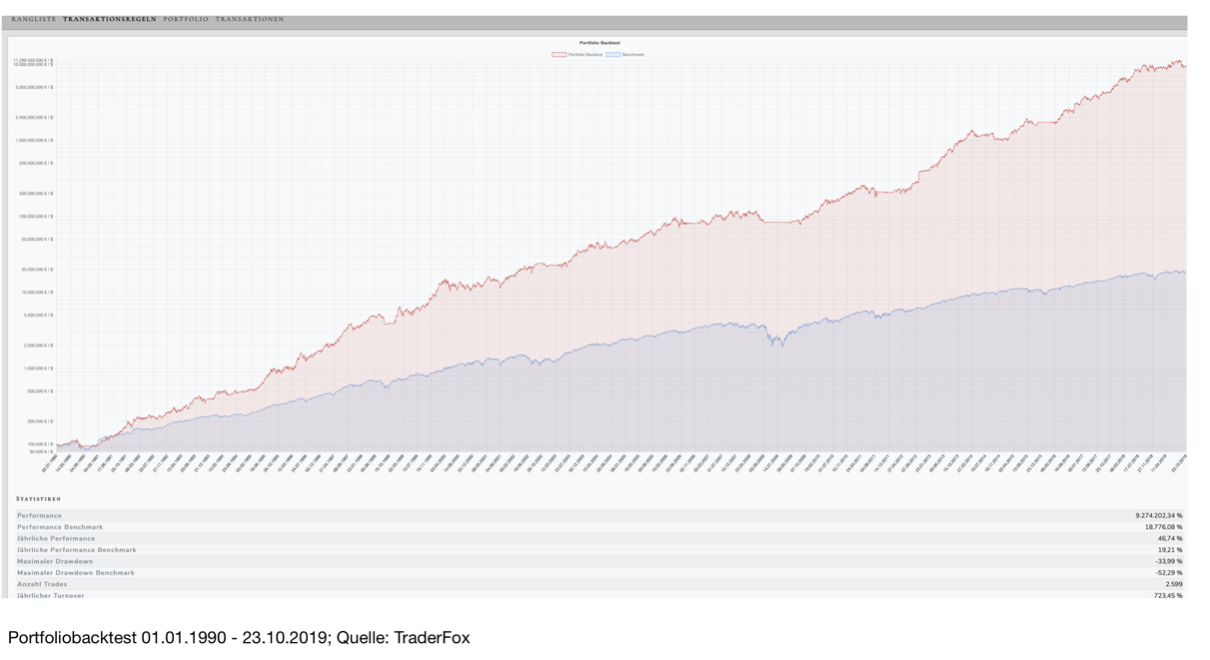

Allerdings muss man klar sagen, dass wir in den letzten Monaten seitwärts liefen und nicht wirklich große Fortschritte erzielt wurden. Das ist allerdings nicht weiter schlimm, solange wir geduldig sind und im Hinterkopf behalten, dass es auch in der Vergangenheit immer wieder längere Seitwärtsphasen gab. Ich möchte euch einmal den Backtest zeigen, den ich durchgeführt habe, bevor wir dieses Format ins Leben gerufen haben. Der Zeit ist von 1990 bis 2019 und beinhaltet mehrere große Krisen. Die durchschnittliche Performance liegt bei 47 %. Bislang kommen wir diesem Ergebnis zumindest recht nahe.

Und hier der Zeitraum seit das Format läuft:

Die ausgebuchten Aktien

Im Januar hatten wir Sarepta Therapeutics, Axsome Therapeutics, Catalyst, Akero Therapeutics und e.l.f. Beauty im Depot. Catalyst hatten wir ja bereits im Dezember gekauft. Hier konnte in diesem Monat endlich der Take-Profit erreicht werden. Alle anderen Aktien wurden mit einem Plus verkauft und ausgebucht. Besonders ärgerlich ist dabei die Kursreaktion von e.l.f. Beauty einen Tag nach unserem Verkauf. Das Unternehmen kam am 2. Februar mit starken Zahlen und einer guten Prognose für das Jahr 2023 raus, worauf die Aktie mehr als 15 % zulegte. Für uns kamen die Ergebnisse leider einen Tag zu spät. Aber so läuft es eben an der Börse. Das ist nicht ungewöhnlich, nur etwas ärgerlich. Meines Erachtens ist die Aktie auch weiterhin sehr interessant.

Die eingebuchten Aktien im Januar

Im Februar wurden fünf neue Aktien in unser Musterdepot eingebucht. First Solar hatten wir erst vor zwei Monaten im Depot. Darauf werde ich deswegen nur kurz eingehen. Daneben handelt es sich um Array, Dillards, Rambus und Prometheus Biosciences. Damit haben wir in diesem Monat eine schöne Durchmischung der Branchen.

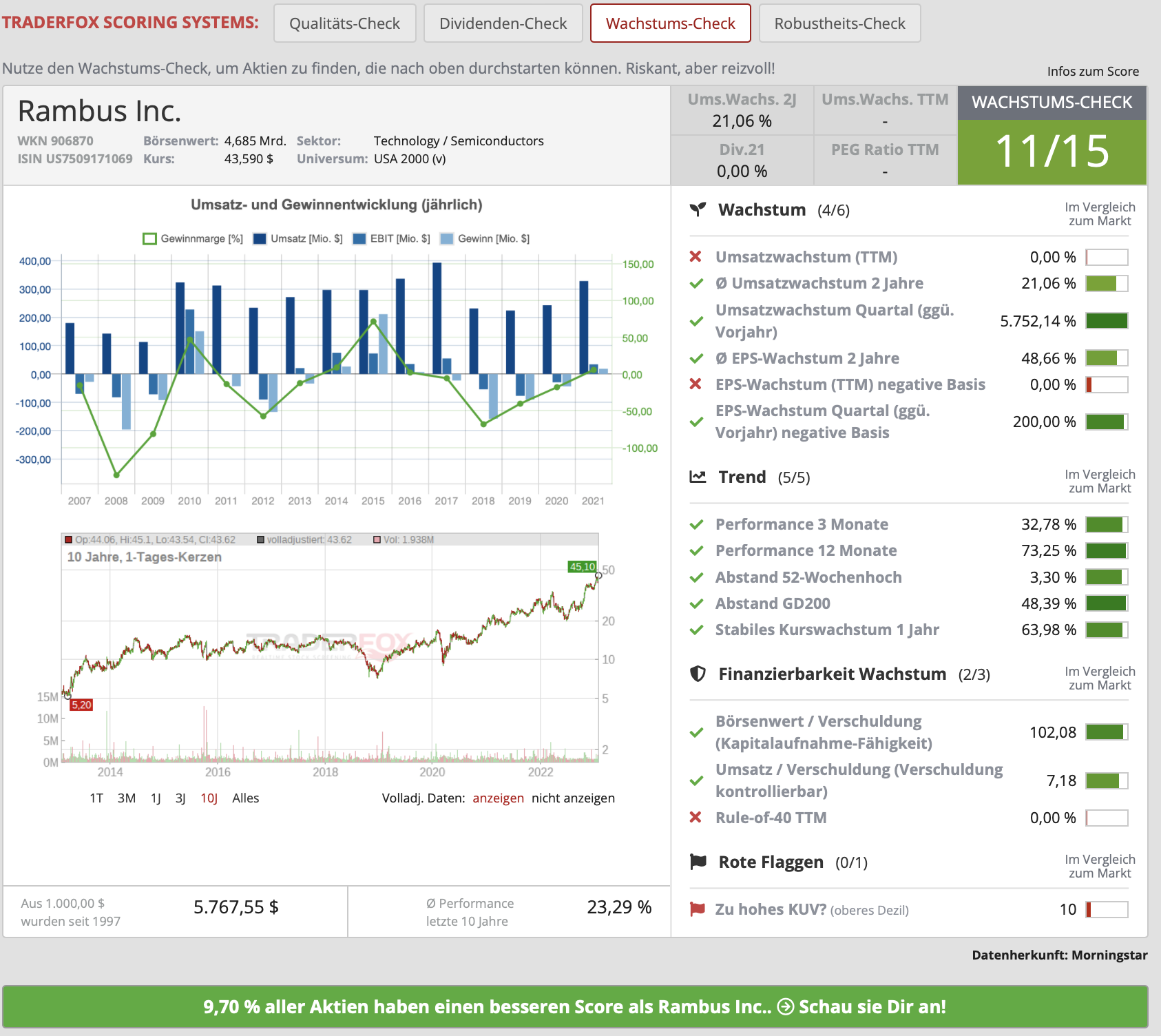

Rambus [RMBS | WKN 906870 | ISIN US7509171069] entwickelt und vertreibt Hochgeschwindigkeitsschnittstellen und Chips, die es ermöglichen, Daten in Rechenzentren schnell und sicher zu bewegen. Geld wird nicht nur mit Produktverkäufen, sondern auch mit Lizenzverträgen für die Technologienutzung verdient. Der wesentliche Wachstumstreiber ist die Modernisierung der Rechenzentren für moderne KI-Anwendungen. 75 % der Erlöse werden mit Rechenzentren und Edge-Anwendungen generiert, was deren Ausbau zum wesentlichen Wachstumstreiber macht. Auch Trends wie 5G, IoT und autonomes Fahren kurbeln das Geschäft an. Kunden sind führende Halbleiterfirmen und Elektronikkonzerne, darunter auch Micron, Broadcom oder Cisco. Die Marktkapitalisierung liegt aktuell bei 4,7 Mrd. USD.

Wachstum und Risiken

Am 18. Januar hoben die Analysten von Wells Fargo das Kursziel von 42 auf 50 USD an und bezeichneten die Aktie als "Must-have" angesichts des Übergangs zu modernen DDR5-Speichern und den CXL-Produktzyklen für die nächsten fünf Jahre. Auch Rosenblatt sieht hier eine der besten 15 Ideen für 2023. Bereits in den letzten Quartalen betrug das Umsatzwachstum gut 40 %. Der Gewinn sollte nun bei 1,75 USD je Aktie im Jahr 2022 gelandet sein und bis 2024 auf 1,96 USD je Aktie klettern. Doch das könnte zu konservativ sein. Laut den Susquehanna-Analysten, die am 3. Februar ihr Ziel von 36 USD auf 60 USD anhoben, könnte der Nettogewinn bis 2025 auf satte 3 USD je Aktie steigen. Das KGV wäre bei 14. Die Analysten von Wells Fargo gehen dann bis 2028 sogar von einem Gewinn bis 4,50 USD je Aktie aus.

Rambus hat bereits die branchenweit ersten DDR5-Speicherschnittstellen vorgestellt, die mit Geschwindigkeiten von bis zu 5.600 MT/s überzeugen. Das ist eine 17 % höhere Datenübertragungsrate als bei den Vorgängermodellen und auch die Energieeffizienz ist besser. Mit der CXL Memory Interconnect Initiative soll die nächste Ära von Rechenzentrumsarchitekturen unterstützt werden. Hier kann das PCIe 6.0-Schnittstellensubsystem die Geschwindigkeiten mit 64 Gigatransfers pro Sekunde (GT/s) verdoppeln. Dieses ist speziell für datenintensive KI- und ML-Workloads entwickelt worden. Bereits am 6. Februar werden nachbörslich die Ergebnisse für das vierte Quartal erwartet. Damit dürfte die Veröffentlichung der Quartalszahlen kurzfristig auch das größte Risiko darstellen, da in den letzten Quartalen die Zahlen immer wieder zu einer größeren Kurslücke führten.

Charttechnik

Die Aktie von Rambus konnte im letzten halben Jahr kräftig zulegen. Die Kursperformance seit Juli beträgt 100 %. Mitte Januar wurde der Widerstand im Bereich von 40 USD nach oben durchbrochen. Bei einem Einstieg würde ich die Verluste begrenzen, wenn der Kurs unter die Marke vom 40 USD rutscht.

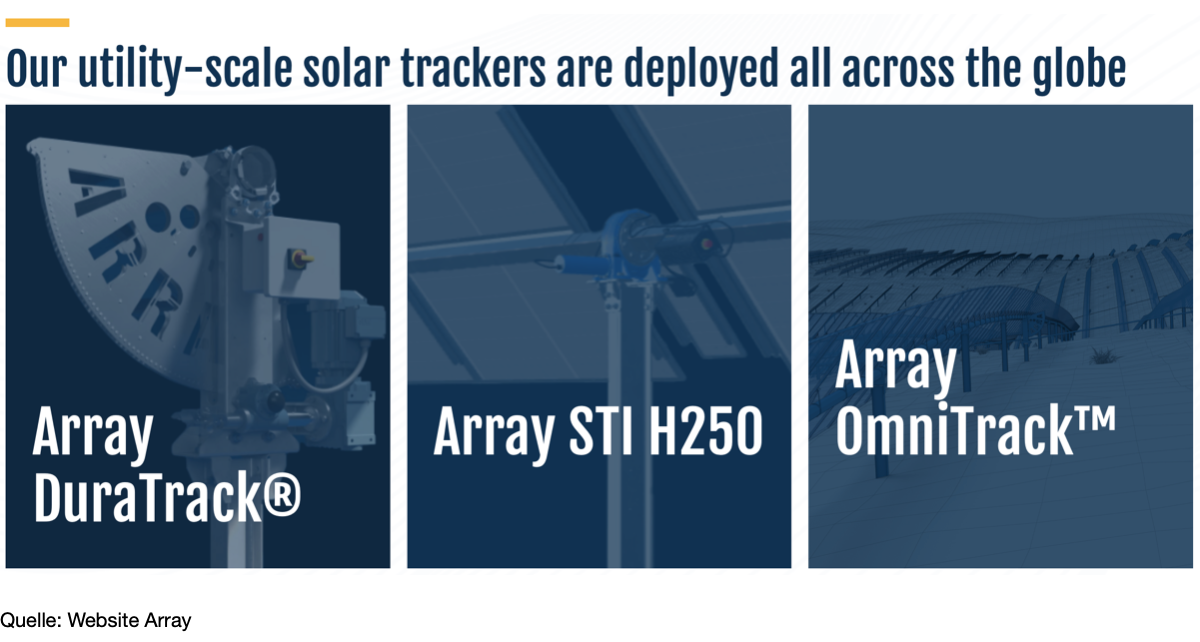

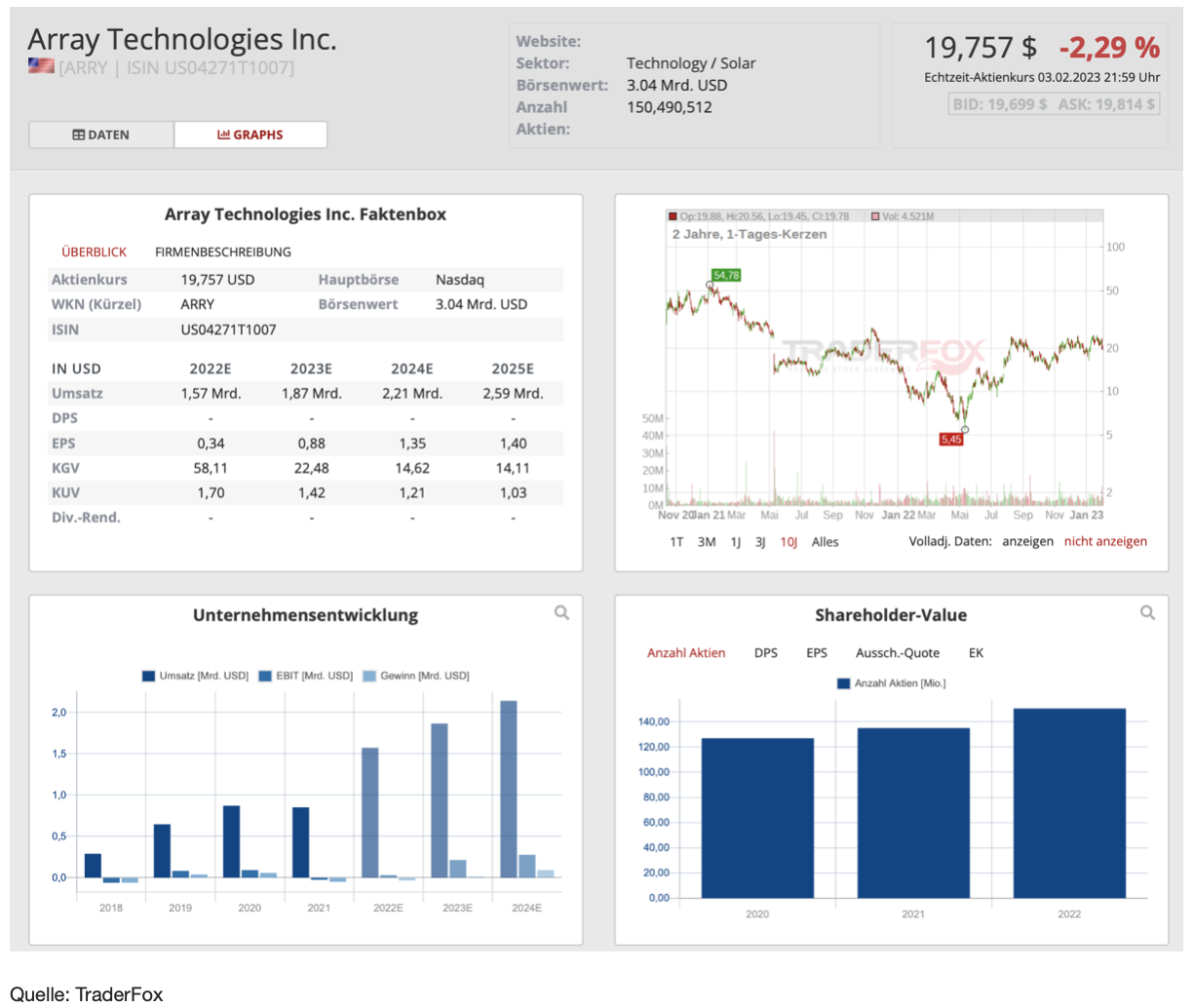

Array Technologies [ARRY | ISIN US04271T1007] ist ein Anbieter von Solartrackern und Software für Solarparks, um den Energieertrag zu steigern. Zuletzt wurden mehrere neue Produkte vorgestellt, unter anderem STI H250 und OmniTrack, die auch auf Solarfeldern in unwegsamem Gelände und in Hanglagen vergleichsweise einfach installiert werden können. Das Unternehmen ist auf der ganzen Welt aktiv. Marktanteile werden durch organisches Wachstum und Übernahmen stetig ausgeweitet. Das Unternehmen ist noch nicht lange an der Börse. Das IPO von Array erfolgte im Oktober 2020. Die Marktkapitalisierung beträgt aktuell 3 Mrd. USD.

Wachstum und Risiken

Das Unternehmen konnte in den letzen Jahren stetig wachsen. Mit seinen Produkten für die Solarindustrie ist Array ein großer Profiteur des Inflation Reduction Act (IRA) der US-Regierung. Der IRA sieht unter anderem vor, die Energieproduktion mit erneuerbaren Energien voranzutreiben. Laut Experten wächst zudem der Markt für Solartracker, aufgrund der Vorteile beim Energieertrag, deutlich schneller als die gesamte Solarindustrie. Bis 2020 konnte Array seine Umsätze jährlich um stellenweise dreistellige Wachstumsraten steigern. In den Jahren 2019 und 2020 arbeitete Array profitabel. Im vergangenen Jahr meldete das Unternehmen hingegen einen leichten Umsatzrückgang und geringe Verluste. So belief sich das EPS auf -0,51 USD.

Seit diesem Jahr beschleunigt sich das Wachstum allerdings wieder deutlich und das Unternehmen strebt ein positives Jahresergebnis an. Im dritten Quartal meldete Array einen Rekordumsatz. Dieser stieg um 173 % auf 515 Mio. USD. Der Gewinn je Aktie kletterte auf 0,19 USD im Vergleich zum Vorjahresverlust von -0,25 USD. Zudem wurde vom Management die Prognose angehoben. Der Umsatz für das Gesamtjahr soll bei rund 1,5 bis 1,6 Mrd. USD liegen, was einem Wachstum von 75 % bis 88 % gegenüber 2021 entsprechen würde. Die nächsten Quartalsergebnisse werden Anfang März geliefert. Als größtes Risiko sehe ich die recht schwache Bilanz an, wobei die Eigenkapitalquote nur bei 15 % liegt. Der operative Cashflow und die Nettomargen sind bislang negativ.

Charttechnik

Bei Array ist das Kursverhalten bei weitem nicht so schön wie bei Rambus. Die Aktie läuft seit mehr als einem Jahr sehr volatil seitwärts. In den letzten sechs Monaten ist die Konsolidierung enger geworden. Sollte es der Aktie gelingen, zeitnah über den Widerstand bei 24 USD zu ziehen, könnte das eine kräftige und schnelle Kursbewegung nach oben nach sich ziehen. Spannend dürften in diesem Zusammenhang die nächsten Zahlen Anfang März werden.

Dillards [DDS | WKN 861569 | ISIN US2540671011] ist eine führende Kaufhauskette in den USA. Das Unternehmen betreibt in 29 Staaten Warenhäuser unter dem Namen Dillard's. Das Warensortiment besteht aus einer Kombination von wohl bekannten Markenprodukten und eigenen Labels. Der Bekleidungsbereich offeriert Damen-, Herren- und Kinderbekleidung, saisonabhängige Mode, Accessoires, Unterwäsche und Dessous, Kosmetikprodukte, Heim- und Freizeitbekleidung, Möbel, Elektrogeräte, Haushaltswaren, Geschirr, Schuhe und Geschenkprodukte. Diese Artikel können neben den Kaufhäusern auch über Kataloge und das Internet gekauft werden. Die Marktkapitalisierung liegt bei knapp 7 Mrd. USD.

Wachstum und Risiken

Das Unternehmen hatte, wie auch die Konkurrenz, extrem durch die Covid-19-Restriktionen gelitten. Ab Mitte 2020 aber zogen die Umsätze wieder massiv an, was sich seither auch im Aktienkurs widerspiegelt. Auch die letzten Quartalszahlen, die Mitte November veröffentlich wurden, waren stark. So konnte der Umsatz YoY um 4 % auf 1,54 Mrd. USD gesteigert werden. Der Gewinn stieg auf 10,96 USD und lag damit deutlich über den Schätzungen von 6,70 USD. Dabei konnte das Unternehmen in den letzten vier Quartalen jeweils beim Gewinn und Umsatz die Schätzungen immer schlagen. Dies könnte auch noch in den nächsten Quartalen so weitergehen. Das Management äußerste sich diesbezüglich sehr positiv und geht weiter von einem stabilen einstelligen Wachstum aus, was auch auf die zuletzt verbesserte Online-Plattform zurückzuführen sein dürfte. Zuletzt überraschte das Unternehmen übrigens mit einer Spezialdividende von 15 USD pro Aktie. Die größte Gefahr sehe ich in dem sehr wettbewerbsintensiven Geschäftsfeld, zumal das Unternehmen kein Alleinstellungsmerkmal bietet und damit nicht wirklich einen Burggraben, um sich auch in schwierigen Zeiten gegen die Konkurrenz zu wappnen.

Charttechnik

Die Aktie von Dillards entwickelte sich seit dem Corona-Tief hervorragend. Der Kurs lag damals bei 22 USD. An der Spitze konnte die Aktie damit knapp 2000 % in nicht einmal drei Jahren zulegen. Die Aktie notiert nahe des Allzeithochs bei 416 USD. In den letzten drei Monaten hat die Aktie eine vielversprechende Base geformt. In der letzten Woche fand der Ausbruch statt. Prozyklisch könnte ich mir hier nun einen Einstieg vorstellen, mit einer Absicherung von maximal 10 %.

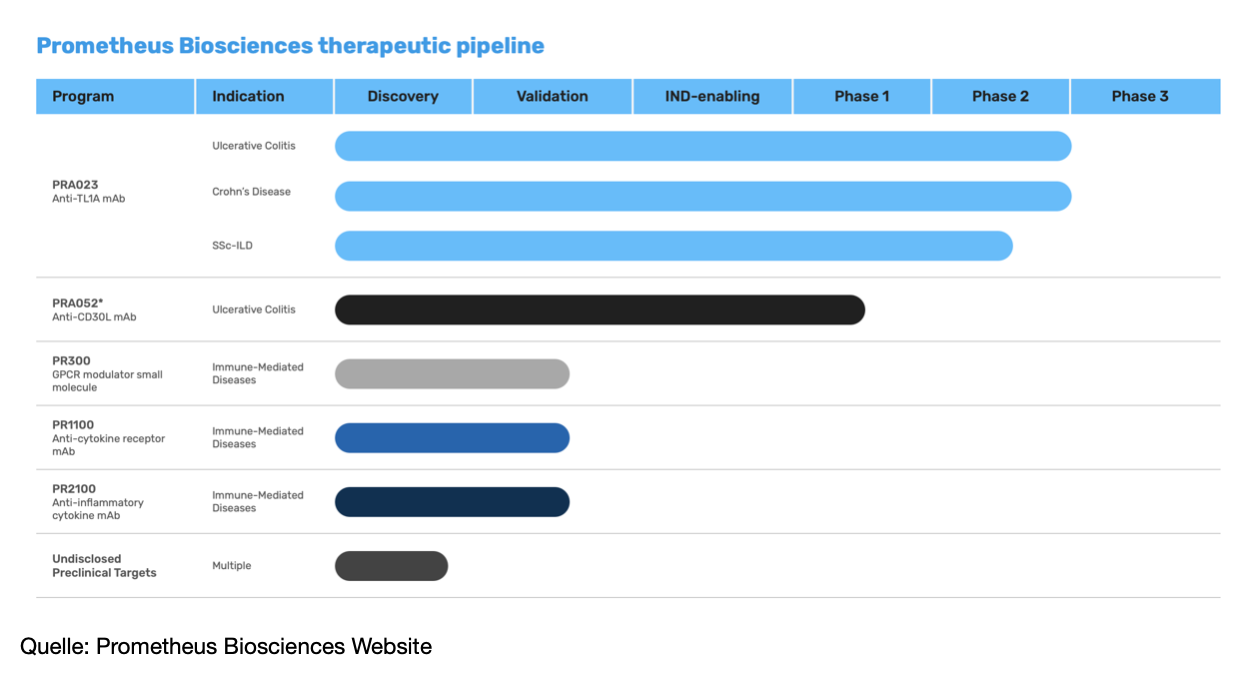

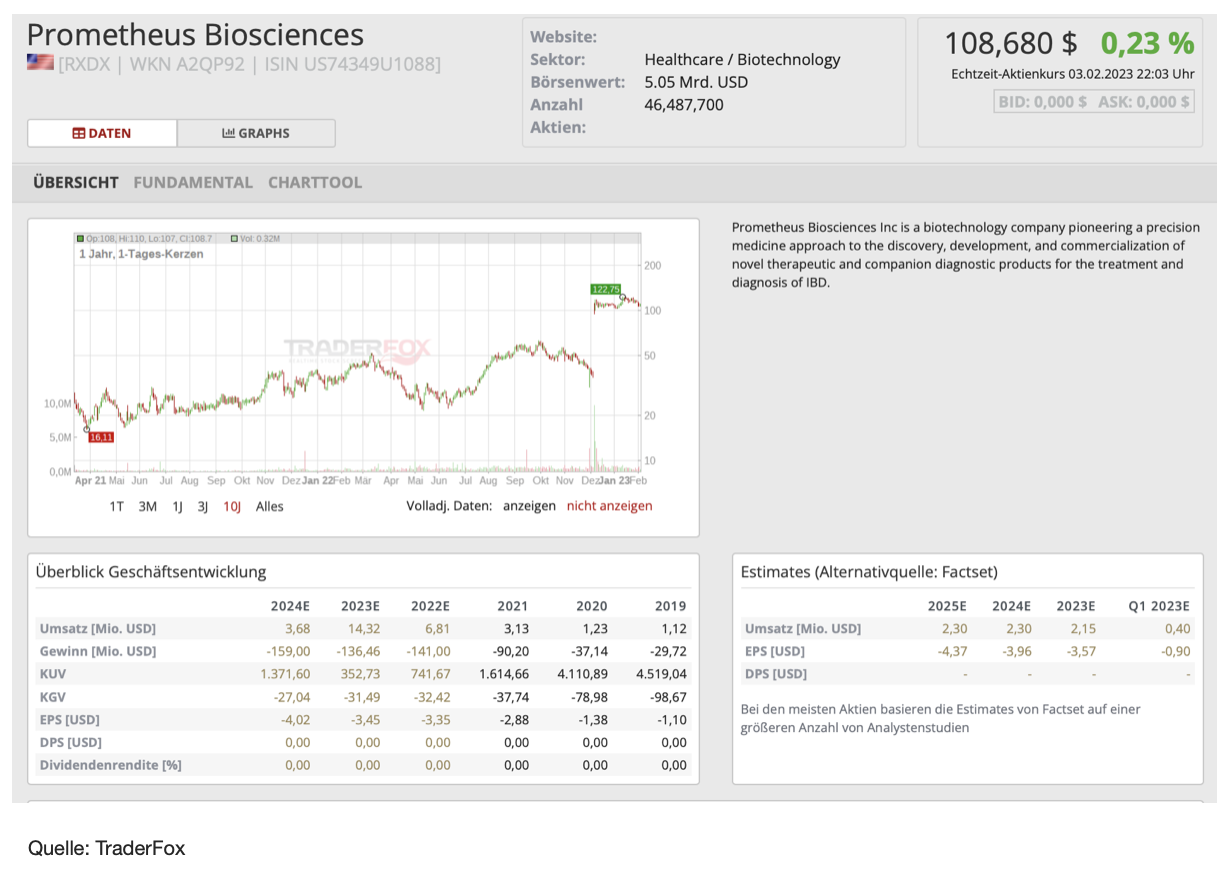

Prometheus Biosciences [RXDX | WKN A2QP92 | ISIN US74349U1088] wurde 2016 gegründet und ist ein Biotechnologieunternehmen. Es beschäftigt sich mit der Entwicklung von Medikamenten zur Behandlung von Immunerkrankungen, einschließlich UC (Colitis ulcerosa) und CD (Morbus Crohn). Mit der Präzisionsmedizin-Plattform Prometheus360, die gastrointestinale (GI) Bioinformatik-Datenbanken umfasst, kann eine Identifizierung von therapeutischen Zielen und die Entwicklung neuer Medikamente vorgenommen werden. Die Produktpipeline des Unternehmens umfasst PRA023, PR600, PR300, PR1100, PR1800 und PR2100. Der führende Produktkandidat des Unternehmens, PRA023, ist ein monoklonaler Antikörper (mAb) des Typs IgG1, der sowohl auf Entzündungen als auch auf Fibrose im Zusammenhang mit CD abzielt. Die Marktkapitalisierung von Prometheus beträgt 5 Mrd. USD.

Wachstum und Risiken

Wichtig zu wissen ist, dass das Unternehmen aktuell so gut wie keine Umsätze macht, da es bislang kein zugelassenes Medikament gibt. Was das Unternehmen aber spekulativ interessant macht, ist die Tatsache, dass es am 7. Dezember 2022 positive Phase-2-Ergebnisse für PRA023 meldete und bekannt gab, dass es beabsichtigt, mit Phase-3-Studien fortzufahren. Die Aktie stieg daraufhin von etwa 40 USD auf knapp 100 USD an.

PRA023 ist, wie schon gesagt, ein monoklonaler Antikörper, der als vaskulärer endothelialer Wachstumsinhibitor bekannt ist. In der Phase-2-Studie mit Patienten mit mittelschwerer bis schwerer Colitis ulcerosa erreichten 26,5 % der Patienten den primären Endpunkt der klinischen Remission, verglichen mit <2 % in der Placebo-Gruppe. Grundsätzlich sind das sehr gute Ergebnisse. Es war bereits klar, dass Krankheiten wie UC oder CD komplex sind und dass unterschiedliche Patienten auf unterschiedliche Behandlungen ansprechen können. Für PRA023 sind noch Phase-3-Studien erforderlich. Positiv ist, dass in diesen Studien Patienten über einen Zeitraum von 12 Wochen untersucht werden. Das bedeutet, dass Phase-3-Studien schnell durchgeführt werden können, zumindest im Vergleich zu den mehrjährigen Studien, die bei einigen Krankheitsindikationen erforderlich sind.

Die positiven Ergebnisse von PRA023 sind sehr ermutigend. Sie erhöhen die Chancen erheblich, dass die Therapie letztendlich zu Umsätzen und vielleicht sogar zu Gewinnen führt. Aber ein großes Risiko besteht in der Marktkapitalisierung. Die liegt bei 5 Mrd. USD. Das ist für ein Unternehmen, das kaum Einnahmen hat, enorm viel. Zudem muss klar sein, dass positive Phase-2-Ergebnisse nicht immer zu positiven Phase-3-Ergebnissen führen. Bis zu einem gewissen Grad lässt sich die Wahrscheinlichkeit eines künftigen Misserfolgs anhand der statistischen Signifikanz der Phase-2-Ergebnisse abschätzen, aber sie ist nie gleich Null.

Charttechnik

Die Aktie von Prometheus befindet sich seit Anfang 2022 in einem moderaten Aufwärtstrend und kommt von 20 USD. Aufgrund die positiven Ergebnisse von PRA023 gab es ein riesiges Up-Gap im Dezember von knapp 40 USD auf 100 USD. Seitdem konsolidiert die Aktie im Bereich zwischen 100 und 120 USD. Spekulativ orientierte Anleger könnten beim Anlaufen der Marke von 100 USD eine gute Gelegenheit finden, eine Position zu eröffnen. Wichtig zu begreifen ist aber, dass der Wert extrem spekulativ ist.

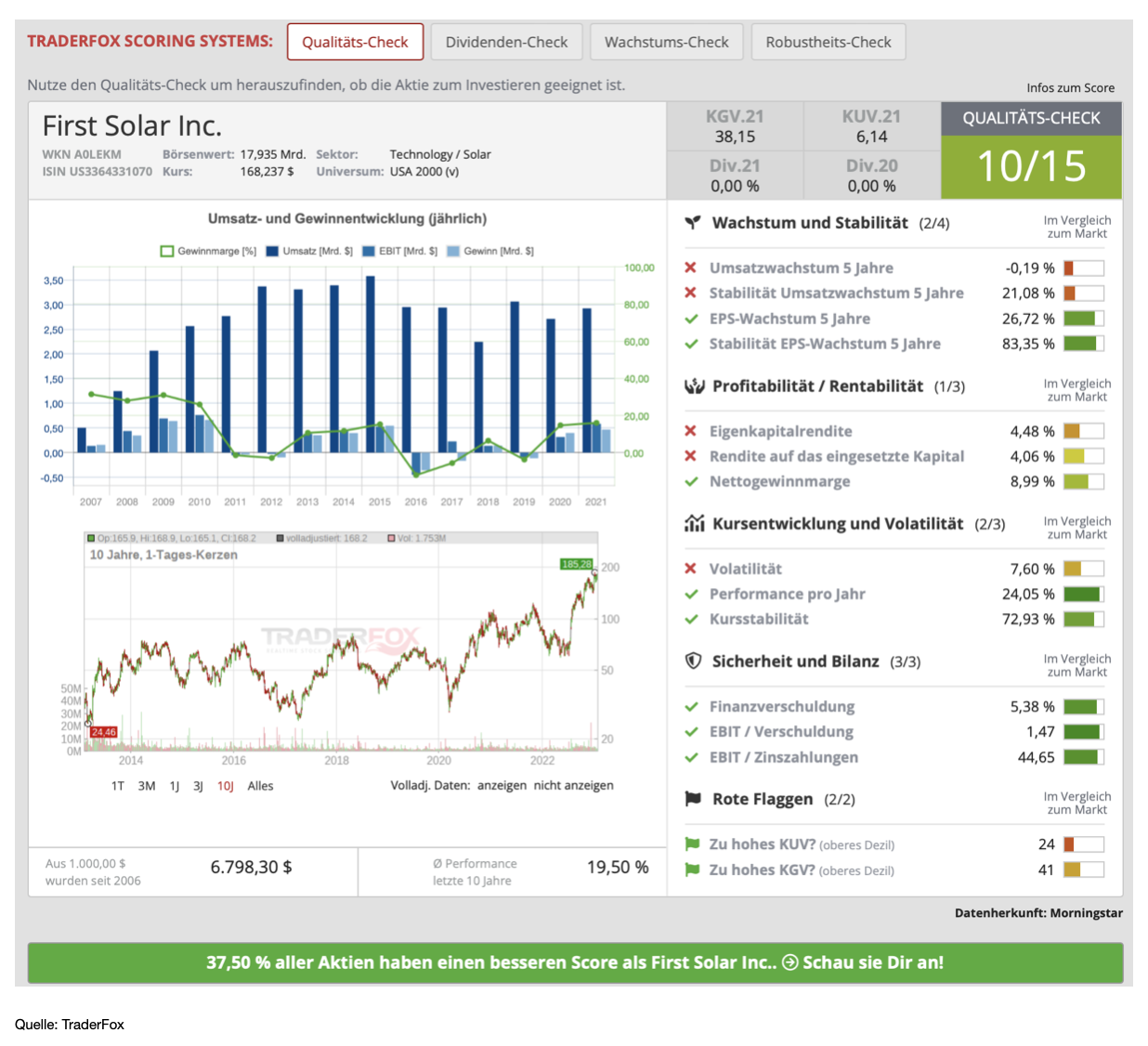

First Solar [FSLR | WKN A0LEKM | ISIN US3364331070] zählt weltweit zu den führenden Herstellern von Photovoltaik-Dünnschichtmodulen. Diese sind für den Einsatz in netzgekoppelten Solarstromanlagen entwickelt und für den Vertrieb an führende Systemintegratoren, unabhängige Kraftwerksentwickler und Energieversorgungsunternehmen bestimmt. First Solar bietet ein Management des Produktlebenszyklus in Form eines fortlaufenden Kreislaufs von der Rohmaterialbeschaffung über die Rücknahme am Ende der Modul-Lebensdauer bis hin zum Recycling. Im Weiteren bietet das Unternehmen Lösungen für Systemintegratoren, Projektentwickler erneuerbarer Energien sowie Energieversorgungsunternehmen für die Anwendung in gewerblichen netzgekoppelten Solarkraftwerken an. Die Marktkapitalisierung liegt bei 18 Mrd. USD.

Wachstum und Risiken

Die Aktie des Solarmodulherstellers hatten wir bereits im November zu einem Kurs von 150 USD im Musterdepot. Das Unternehmen ist ganz klar ein Profiteur vom gewaltigen Klimaschutzpaket der US-Regierung, das den Auftragsbestand von 44,3 GW weiter anwachsen lassen dürfte. First Solar sollte als heimischer Produzent den Vorzug vor der asiatischen Konkurrenz bekommen und kündigte daher Ende August an, weitere 1,2 Mrd. USD für den Ausbau seiner Solarmodulproduktion in den USA auszugeben. Mit den neuen Investitionen will First Solar bis zum Jahr 2025 über eine Produktionskapazität von etwa 10,6 GW in den USA verfügen, gegenüber erwarteten 6 GW im nächsten Jahr. Wichtig zu wissen ist, dass das Unternehmen in zwei Wochen seine Zahlen zum vierten Quartal veröffentlichen wird, was einen massiven Schub in die eine oder andere Richtung auslösen dürfte. Nach dem TraderFox Qualitäts-Check bekommt die Aktie 10 von 15 Punkten. Negativ fällt auch hier die hohe Volatilität der Aktie auf.

Charttechnik

Die Aktie konnte Ende Juli aufgrund des Klimaschutzpaketes deutlich anziehen. Nach dem Up-Gap stieg sie ohne Unterbrechung weiter und notiert aktuell nahe dem Jahreshoch bei 185 USD. Die letzten zwei Tage gab es einen Rücksetzer an den GD 50. In diesem Bereich konnte die Aktie zuletzt immer wieder aufgefangen werden, womit sie sich, meines Erachtens, für einen Einstieg mit einem attraktiven CRV anbietet.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine