Der Portfoliobuilder: Geht der Aufschwung im Musterdepot jetzt weiter? Vier neue Aktien wurden eingebucht!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. Nachdem wir einen extrem schwachen September hatten, wurde im Oktober keine Aktie in das Musterdepot eingebucht. Nun sieht es aber schon wieder anders aus und vier neue Unternehmen werden wir uns heute ansehen.

Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 1. November ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

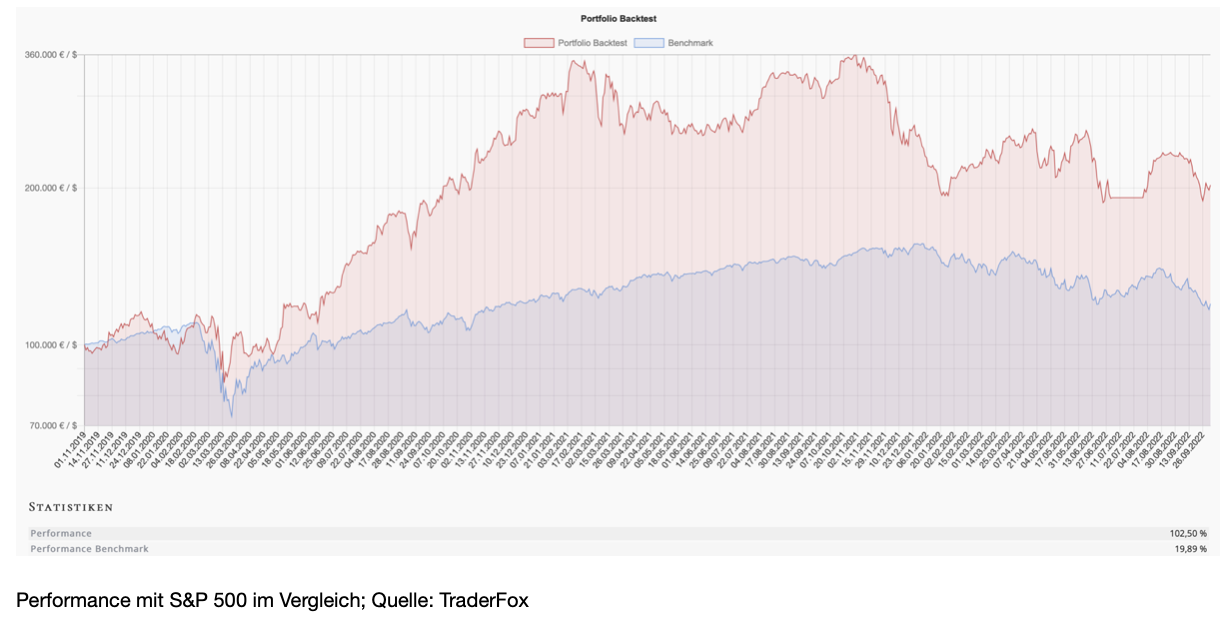

In diesem Monat feiern wir ein Jubiläum. Denn dieses Format läuft nun genau drei Jahre. Der Grund warum wir dieses Format angelegt haben, war die Tatsache, weil es mich interessiert hat, ob die Rückrechnungen des Portfoliobuilders tatsächlich auch der Realität entsprechen. Bislang kann dies mit einem "Ja" beantwortet werden. Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 102 % verbuchen, was der Vormonatsperformance entspricht, da wir ja keine Aktien eingebucht hatten. Dabei habe ich Monat für Monat die Performance mit Taschenrechner zusätzlich nachgerechnet. In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %.

Die eingebuchten Aktien im November

Wie gesagt gab es keine Aktien im letzten Monat in unserem Musterdepot. In diesem Monat wurden allerdings vier neue Aktien eingebucht, wobei es maximal Platz für fünf Aktien gibt. Dabei is auffällig, dass wir diesen Monat eine schöne Branchendurchmischung haben und nicht, wie so oft, alle Unternehmen aus der selben Branche.

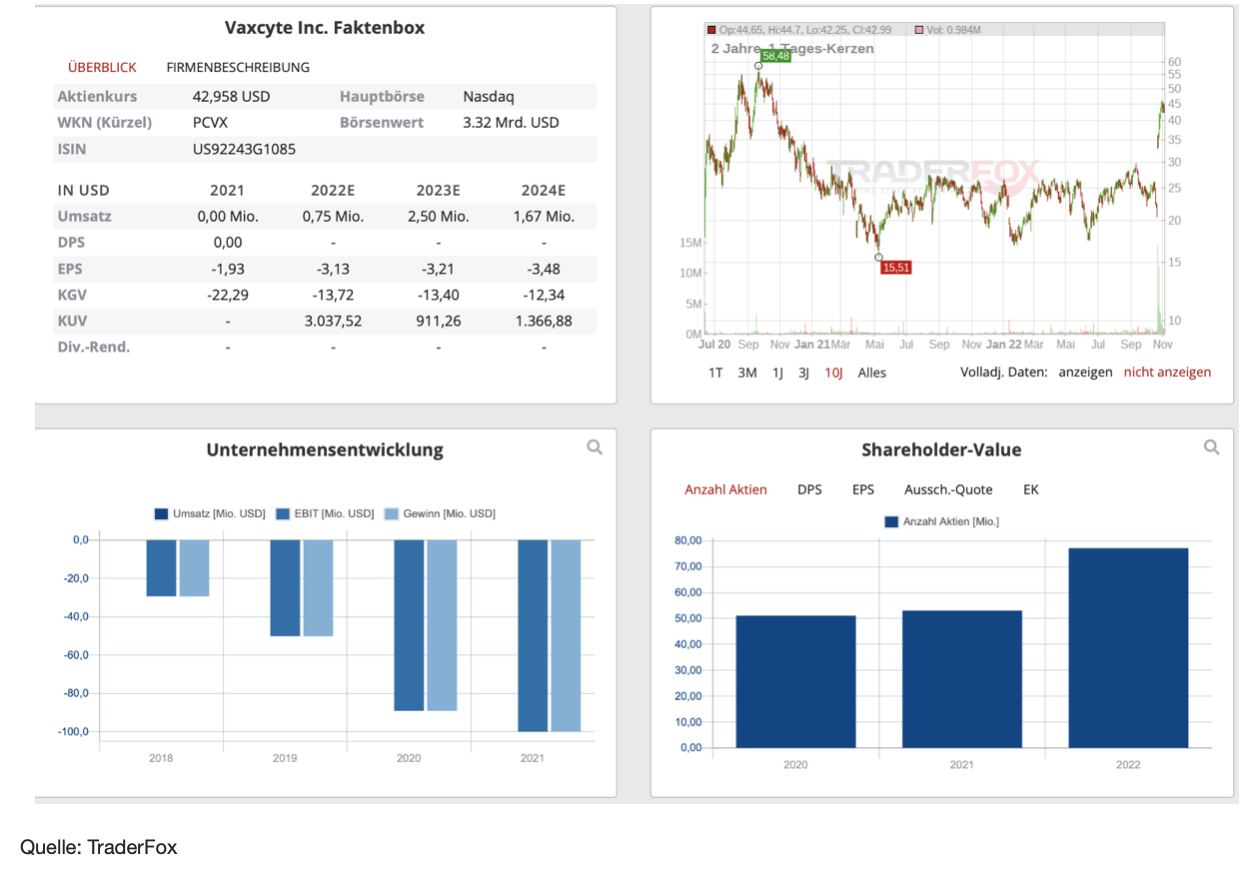

Vaxcyte [PCVX | ISIN US92243G1085] konzentriert sich auf die Entwicklung von Impfstoffen zur Vorbeugung oder Behandlung häufiger und tödlicher Infektionskrankheiten. Die Pipeline des Unternehmens umfasst Pneumokokken-Impfstoffkandidaten, ebenso wie Impfstoffe zur Bekämpfung von Streptokokkeninfektionen. Allerdings hat das Unternehmen auch noch keinen zugelassenen Impfstoff auf dem Markt. Das Unternehmen wurde im Jahr 2013 gegründet und ist seit zwei Jahren an der Börse notiert. Die Marktkapitalisierung liegt bei 3,3 Mrd. USD.

Wachstum und Risiken

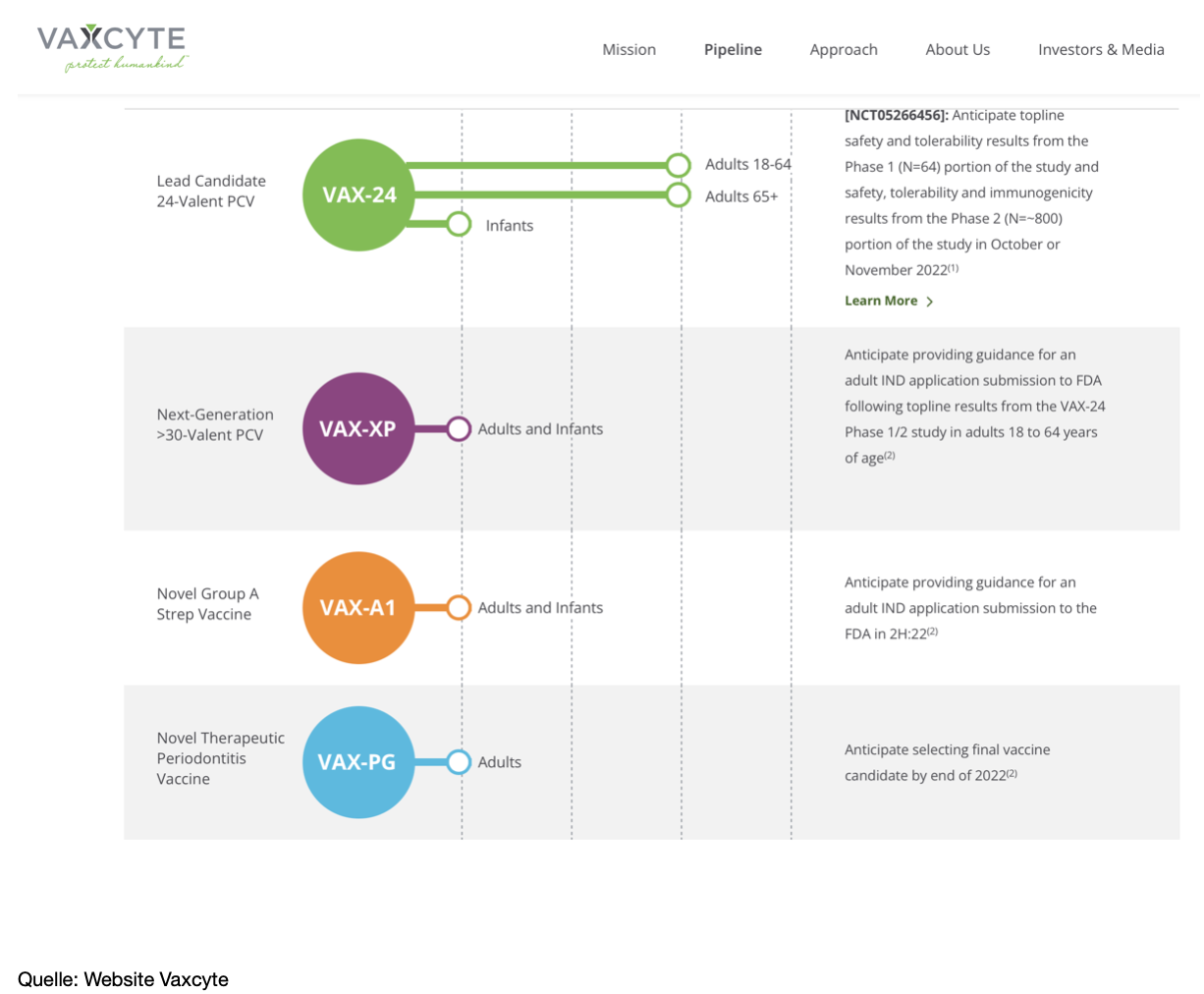

Der führende Kandidat von Vaxcyte mit der Bezeichnung VAX-24 ist ein 24-valenter Pneumokokken-Konjugatimpfstoff mit breitem Wirkungsspektrum, den das Unternehmen zur Vorbeugung von invasiven Pneumokokkenerkrankungen (IPD) und Lungenentzündungen entwickelt. 24-valent bedeutet, dass nach erfolgter Immunisierung die Pneumokokkenerkrankung verhindert wird, wenn sie durch die 24 im Impfstoff enthaltenen Serotypen verursacht wird. Bei den Serotypen handelt es sich um eine Klassifizierung innerhalb der Bakterien, die IPD verursachen, basierend auf ihren Oberflächenantigenen.

Die Aktie des Unternehmens machte im letzten Monat auf sich aufmerksam, da sie mit einem Kurssprung von mehr als 70 % überzeugen konnte. Der Grund waren vielversprechende Daten zu VAX-24. Dabei handelt es sich um eine klinischen Phase-1/2-Studie. Darüber hinaus stimmten die Ergebnisse zur Sicherheit und Verträglichkeit der VAX-24-Behandlung mit denen von Pfizers PCV20 überein, was das Potenzial von VAX-24 als Impfstoff gegen invasive Pneumokokken-Erkrankungen (IPD) und Lungenentzündung belegt, so Vaxcyte.

Pneumokokken-Erkrankungen stellen weltweit ein großes Problem für die öffentliche Gesundheit dar. Allein in den USA werden jedes Jahr 150.000 Menschen wegen der invasiven Form der Lungenentzündung ins Krankenhaus eingeliefert, und 5 bis 7 % sterben daran. Leider sind auch Todesfälle durch andere Formen der IPD keine Seltenheit.

Interessant ist, dass die Studie, laut Bank of America, VAX-24 zu einem potenziell klassenbesten Impfstoff macht. Der Markt ist aktuell 7 Mrd. USD groß. Der Impfstoff wurde bereits in die Phase 3 der Studie überführt, wobei die Zulassung Ende 2023 erfolgen könnte. Laut der Weltgesundheitsorganisation (WHO) wird die Nachfrage nach dem Impfstoff in den nächsten zehn Jahren voraussichtlich um fast 25 % steigen und 2019 bei 245 Millionen verkauften Dosen liegen. Die steigende Nachfrage wird durch die zunehmende Inanspruchnahme von Routineimpfungen für Säuglinge in Ländern auf der ganzen Welt angetrieben, einschließlich der Länder mit den höchsten Bevölkerungszahlen wie Indien, China und Indonesien.

Das größte Risiko sehe ich darin, dass das Unternehmen noch keine Produkte auf dem Markt hat und damit noch keine Umsätze erzielt. Dass Aktionäre mit Kapitalerhöhungen und eine Verwässerung der Aktien rechnen müssen sollte klar sein. Darüber dürften negative Studienergebnisse die Aktie genauso schnell nach unten schicken, wie sie zuletzt nach oben gepuscht wurde. Eine Positionierung bietet sich also nur für sehr spekulativ orientierte Anleger an. Die Bank of America erhöhte übrigens zuletzt das Kursziel für die Aktie von 37 USD auf 67 USD und begründete dies mit der gestiegenen Erfolgswahrscheinlichkeit für VAX-24.

Charttechnik

Die Aktie lief das Jahr 2022 über seitwärts, konnte dann aber Ende Oktober mit einem riesigen Gap-Up aufwarten. Aktuell konsolidiert sie sehr bullisch und könnte nun durchaus recht zügig das Kursziel der Bank of America ins Visier nehmen. Ein Einstieg bietet sich, meines Erachtens, an, wenn der Widerstand im Bereich von 45 USD überschritten wird. Alternativ kann auf darauf spekuliert werden, dass die Pivotal Price Line im Bereich von 33 USD angelaufen wird. Hier könnte man einen antizyklischen Einstieg versuchen.

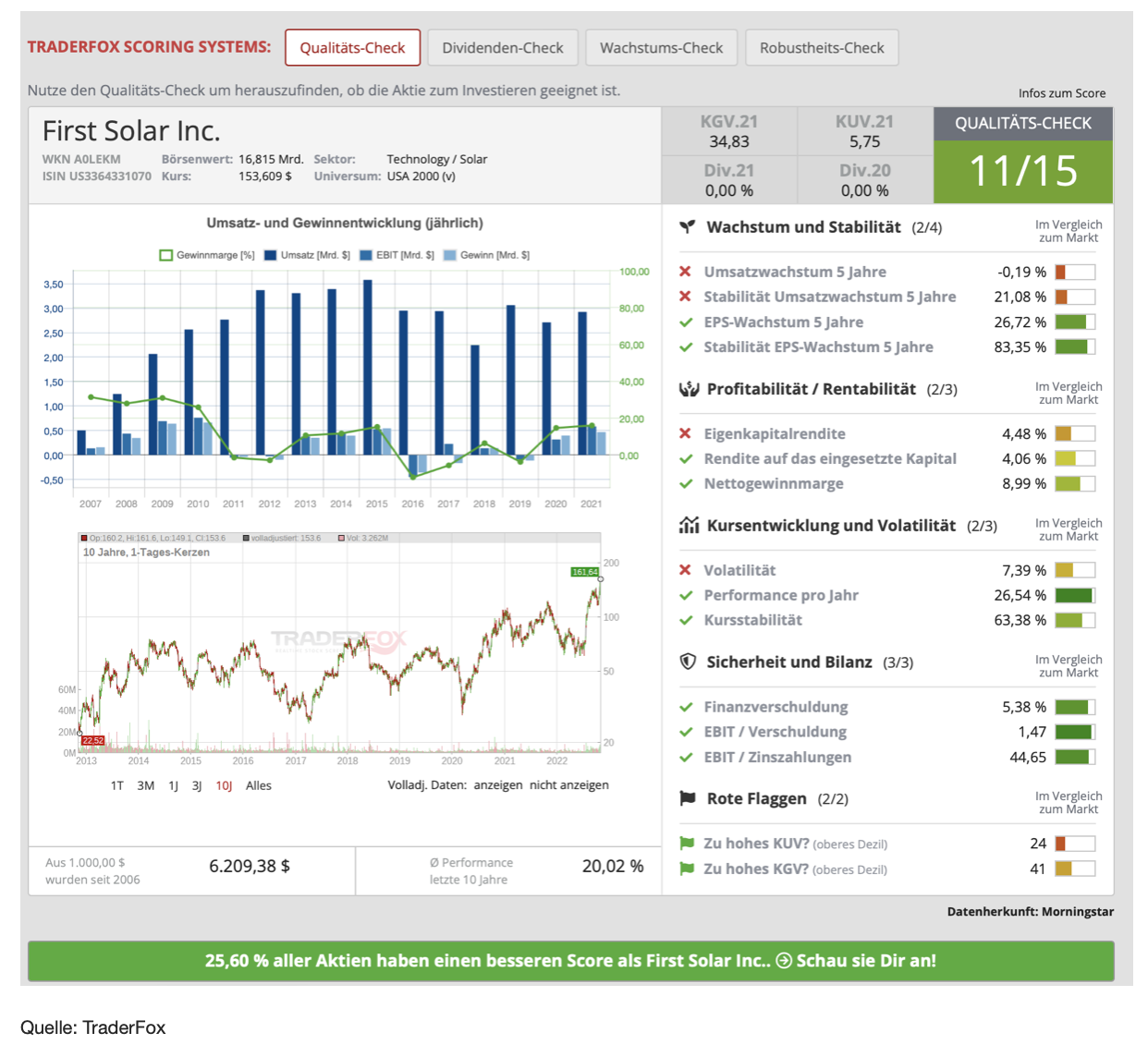

First Solar [FSLR | WKN A0LEKM | ISIN US3364331070] zählt weltweit zu den führenden Herstellern von Photovoltaik-Dünnschichtmodulen. Diese sind für den Einsatz in netzgekoppelten Solarstromanlagen entwickelt und für den Vertrieb an führende Systemintegratoren, unabhängige Kraftwerksentwickler und Energieversorgungsunternehmen bestimmt. First Solar bietet ein Management des Produktlebenszyklus in Form eines fortlaufenden Kreislaufs - von der Rohmaterialbeschaffung über die Rücknahme am Ende der Modul-Lebensdauer bis hin zum Recycling. Im Weiteren bietet das Unternehmen Lösungen für Systemintegratoren, Projektentwickler erneuerbarer Energien sowie Energieversorgungsunternehmen für die Anwendung in gewerblichen netzgekoppelten Solarkraftwerken an. Die Marktkapitalisierung liegt bei 16,8 Mrd. USD.

Wachstum und Risiken

Die Aktie des Solarmodulherstellers erhielt Ende Juli einen ordentlichen Schub. Grund war das fast 400 Mrd. USD schwere Klimaschutzpaket der US-Regierung, das den Auftragsbestand von 44,3 GW weiter anwachsen lassen dürfte. First Solar sollte als heimischer Produzent den Vorzug vor der asiatischen Konkurrenz bekommen und kündigte daher Ende August an, weitere 1,2 Mrd. USD für den Ausbau seiner Solarmodulproduktion in den USA auszugeben. Mit den neuen Investitionen will First Solar bis zum Jahr 2025 über eine Produktionskapazität von etwa 10,6 GW in den USA verfügen, gegenüber erwarteten 6 GW im nächsten Jahr.

Letzte Woche erhielt die Aktie einen neuen Schub, nachdem Barclays die Aktie von "Underweight" auf "Equal Weight" hochgestuft und das Kursziel von 89 USD auf 162 USD angehoben hatte, wobei die Bank die steigende Preissetzungsmacht des Unternehmens und den starken Auftragseingang anführte. Die Nachfrage nach im Inland hergestellten Produkten unterstützt die Preissetzungsmacht von First Solar, so Barclays. Zu bedenken ist, dass die Aktie dieses Kurziel beinahe abgearbeitet hat und sie mit einem KUV von 6,3 im Vergleich zur Peer-Group (KUV: 2,5) sehr hoch bewertet ist.

Charttechnik

Die Aktie konnte Ende Juli aufgrund des Klimaschutzpaketes deutlich anziehen. Nach dem Up-Gap stieg sie ohne Unterbrechung weiter und notiert aktuelle auf einen neuen Jahreshoch bei 154 USD. In den scharfen Anstieg würde ich aktuell nicht hineinkaufen, wobei eine Korrektur in den Bereich von 140 USD kurzfristig ein attraktives CRV bieten könnte.

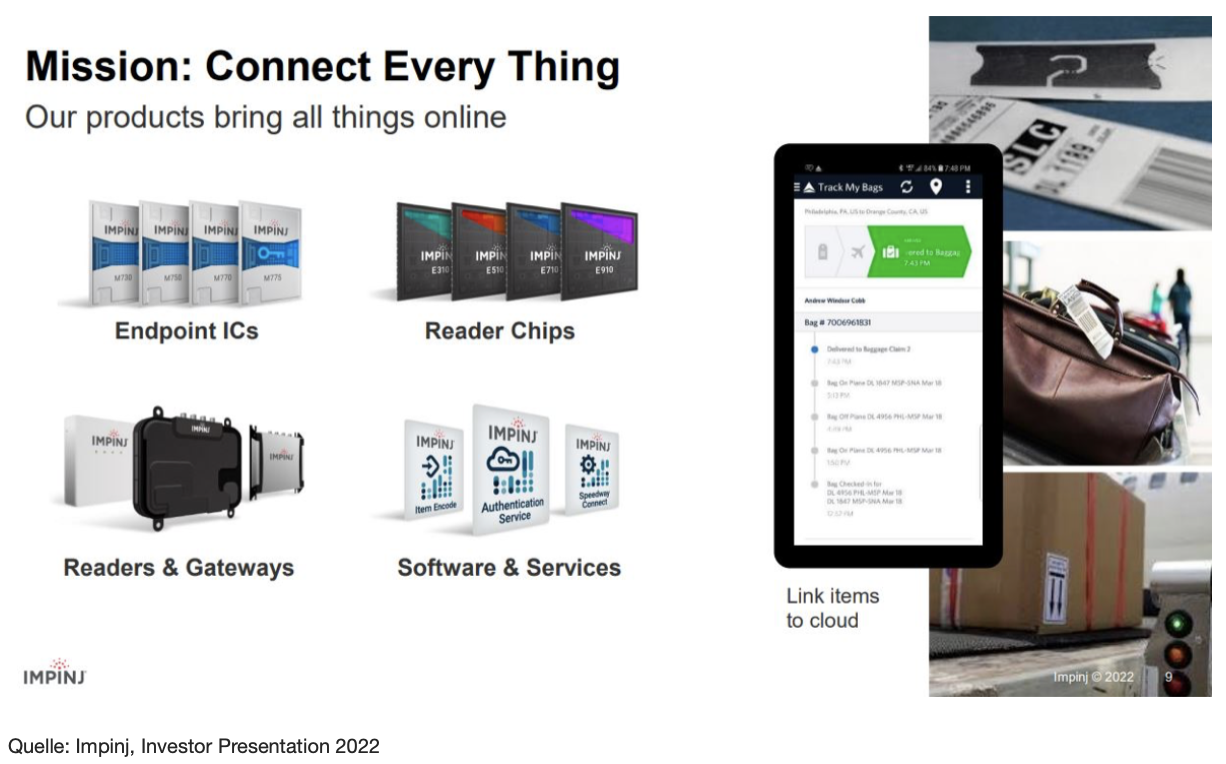

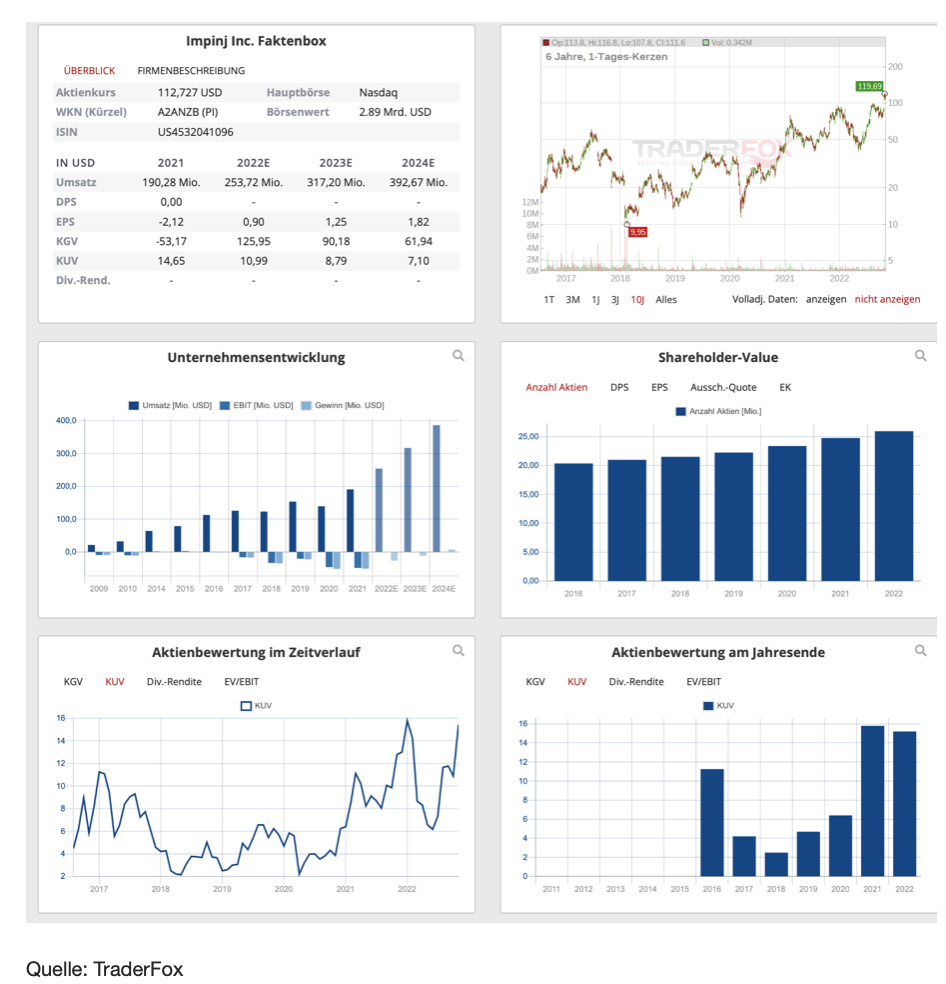

Impinj [PI | WKN A2ANZB | ISIN US4532041096] ist ein US-Halbleiterunternehmen und hat sich auf sogenannte RAIN-RFID-Chips spezialisiert, mit denen verschiedenste Alltagsgegenstände miteinander vernetzt werden können. RAIN steht dabei für Industriestandard, der auch von führenden RFID-Anbietern wie Zebra Technologies (ZBRA) unterstützt wird und die Einführung dieser Technologie beschleunigen soll. Geliefert werden einerseits winzig kleine Chips, die in Bekleidung, Paketen oder Gepäckstücken integriert werden können. Andererseits werden auch die zugehörigen Lesegeräte für den Datenabruf sowie die Cloud für die zentrale Datenverwaltung geliefert. Zu den Kunden zählen führende Firmen aus unterschiedlichen Branchen wie Audi, UPS oder Boeing. Die Marktkapitalisierung beträgt aktuell 2,7 Mrd. USD.

Wachstum und Risiken

Über 60 Milliarden Tag-Chips für die Vernetzung und mehr als 3 Millionen Lesegeräte konnten im Sinne des IoT-Trends bereits ausgeliefert werden. Allein im letzten Jahr wurden weltweit über 29 Milliarden Gegenstände mit RAIN-RFID-Standard vernetzt. Dabei geht das Management davon aus, dass erst etwa 0,3 % der vernetzbaren Gegenstände tatsächlich verbunden sind. Das Marktpotenzial erscheint dadurch gigantisch. Jährlich werden über 220 Milliarden Pakete verschickt und über 9 Milliarden Paletten kommen für die Automatisierungslösungen in Frage, mit denen Beladeprozesse von LKW um 25 % gesteigert werden können. Auch der Einzelhandel bietet mit 80 Milliarden jährlich verkauften Bekleidungsstücken Chancen bei der Bestandsverwaltung, bei Selbstbedienungskassen und Diebstahlsicherung.

Die Zahlen zum dritten Quartal wurden Ende Oktober bekannt gegeben und konnten auf ganzer Linie überzeugen. Der Umsatz konnte um 51,1 % auf 68,27 Mio. USD (Konsens: 64,69 Mio. USD) gesteigert werden. Auch der Gewinn von 0,34 USD je Aktie war stark, da er doppelt so hoch ausfällt wie von den Analysten mit 0,16 USD je Aktie erwartet wurde. Mit einem Rekordauftragsbestand geht es nun in das vierte Quartal, in dem die Erlöse zwischen 71,5 bis 73,5 Mio. USD (Konsens: 67,2 Mio. USD) liegen sollen. Bis ins nächste Jahr hinein soll die Nachfrage robust bleiben, die nun im Q3 das sechste Quartal in Folge um 50 % höher ausfällt als das Angebot.

Ein großer Schwachpunkt des Unternehmen ist die ausbleibende Profitabilität in den letzten Jahren, wobei hier Besserung in Sicht ist. Nach einem Verlust von Minus 2,12 USD je Aktie im letzten Jahr soll in diesem Jahr ein Gewinn von 0,56 USD je Aktie erzielt werden. Mit einem KUV von 11 ist die Aktie zudem hoch bewertet.

Charttechnik

Während die Aktie von First Solar nach einem starken Up-Gap schnell davonziehen konnte, könnte dies nun auch bei Impinj passieren. Nach dem Up-Gap von Ende Oktober konsolidiert die Aktie in einer engen Range. Bei einem Ausbruch über die Marke von 117 USD kann ich mir hier einen prozyklischen Einsteig vorstellen, den ich mit etwa 5 % Risiko absichern würde.

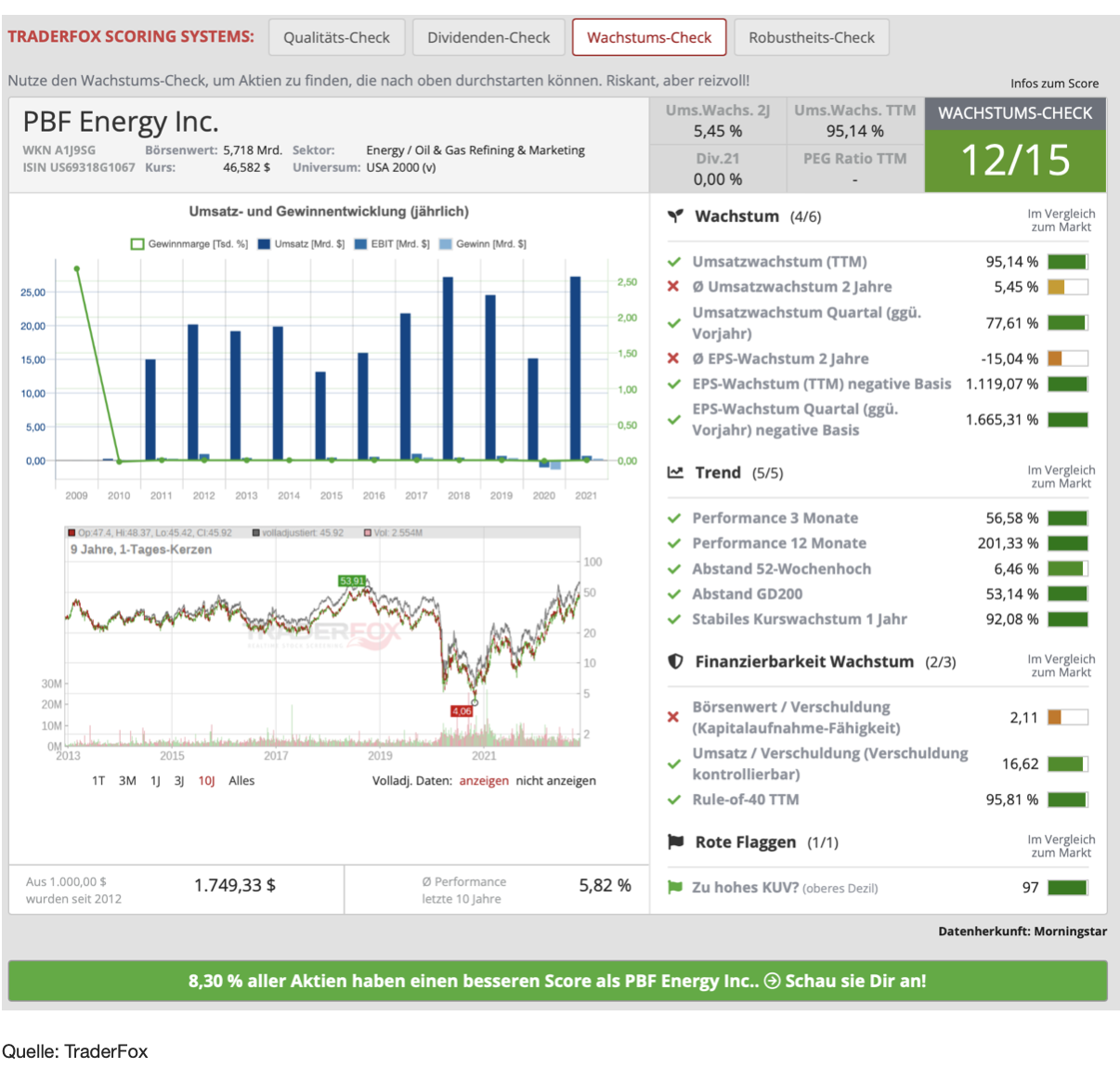

PBF Energy [PBF | WKN A1J9SG | ISIN US69318G1067] betreibt eine Erdölraffinerie und liefert in den Vereinigten Staaten markenlose Kraftstoffe, Heizöl, petrochemische Grundstoffe, Schmierstoffe und andere Erdölprodukte. Das Unternehmen ist in zwei Segmenten tätig: Raffinerie und Logistik. Das Segment Refining raffiniert Rohöl und andere Einsatzstoffe zu Erdölprodukten. Das Segment Logistik besitzt, pachtet, betreibt, entwickelt und erwirbt Terminals für Rohöl und raffinierte Erdölprodukte, Pipelines, Lagereinrichtungen und Logistikanlagen. Das Unternehmen wurde 2008 gegründet und hat seinen Hauptsitz in New Jersey. Die Marktkapitalisierung beträgt aktuell 5,6 Mrd. USD.

Wachstum und Risiken

Dank der boomenden Raffinerieindustrie im Jahr 2022 konnte das Unternehmen im letzten Quartal einen massiven Cashflow verbuchen und zahlt nun, nach vielen mageren Jahren, auch wieder eine Dividende. Der operative Cashflow kletterte in den ersten neun Monaten auf enorme 3,64 Mrd. USD, gegenüber 2,26 Mrd. USD in der ersten Jahreshälfte. Allein im letzten Quartal wurden etwa 1,4 Mrd. USD an operativem Cashflow erwirtschaftet, den so vermutlich niemand Anfang dieses Jahres für möglich gehalten hätte. Allerdings ist genau dies das Problem des Unternehmens und der ganzen Branche. Denn wie Anfang des Jahres ist es auch jetzt unmöglich, die künftige Cashflow-Performance genau einzuschätzen.

Angesichts der düsteren Wirtschaftsaussichten ist es allerdings wahrscheinlicher, dass sich der operative Cashflow in Zukunft abschwächen wird, anstatt auf diesem Rekordniveau zu bleiben. Zwar könnten die begrenzten weltweiten Raffineriekapazitäten und die damit einhergehende Energieknappheit eine massive Abschwächung verhindern, doch die Aussicht auf eine Rezession, sorgt weiterhin für starken Gegenwind. Und wie immer gilt es zu bedenken, dass die Raffineriebranche sehr zyklisch ist und es daher nur eine Frage der Zeit ist, bis diese Rekordergebnisse nachlassen. Zwar kommt die Aktie nach unserem Wachstums-Check aktuell auf starke 12 von 15 Punkten, doch ich würde die Aktie aufgrund der hohen Zyklik nur für einen kurzfristigen Trade in Erwägung ziehen.

Charttechnik

Die Aktie ist wie die meisten Rohstoffwerte sehr volatil. In den letzten Monaten bildete sie eine tiefe Base aus, die in den letzten Tagen nach oben hin verlassen werden konnte. Ein Einstieg bietet sich, meines Erachtens, an, wenn der Widerstand im Bereich von 46 USD überschritten wird, wobei ich das Risiko auf 5 bis 10 % begrenzen würde.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!