Der Portfoliobuilder: Im Musterdepot wird weiter auf Rohstoffwerte gesetzt - 4 neue Aktien wurden eingebucht!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die hier für unser Musterdepot verwenden ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkt anführen. Während wir im März eine starke Outperformance erzielt hatten, konnte der April nicht überzeugen. Es gab in diesem Monat keine Aktie, die einen Gewinn verbuchen konnte, wobei dies kein Drama darstellt. Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, dürfen einen die starken Kursschwankungen nicht beunruhigen. Es gab bereits immer wieder Monate, in dem es bei so mancher Aktie zu zweistelligen Verlusten, aber natürlich auch zweistelligen Gewinnen kam. Und so will ich ausdrücklich darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen. Der TraderFox Portfolio-Builder ist vor allem bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

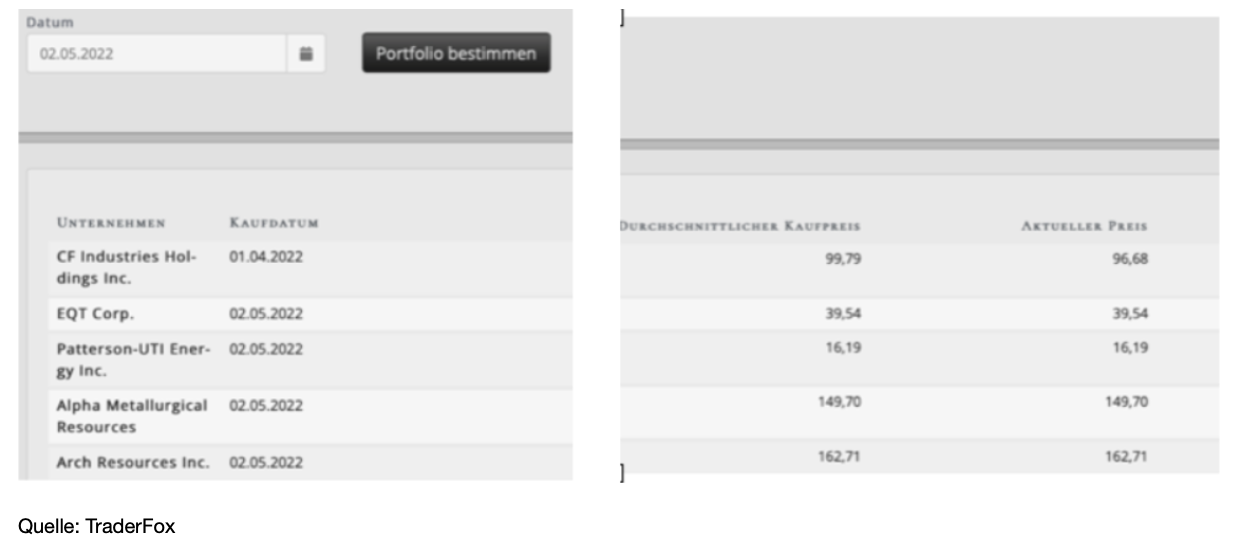

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 2. Mai ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

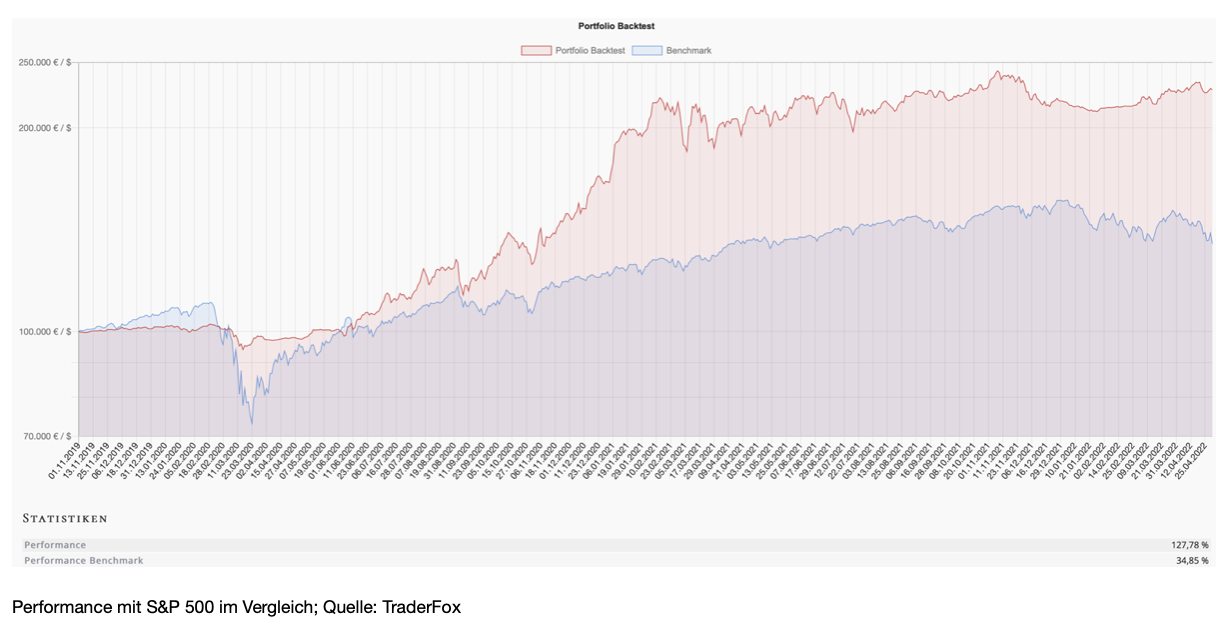

In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 128 % verbuchen, wobei wir in diesem Monat einen leichten Verlust verbuchen mussten. Der S&P 500, der als Benchmark eingestellt ist, hat im selben Zeitraum eine Performance von 35 % erzielt und hat in diesem Monat ebenfalls nachgegeben. Um die Survivorship Bias so gut wie möglich zu umgehen, sollte in einem Backtest ein gleichgewichteter Index als Benchmark herangezogen werden. Da es sich allerdings hier im Bild letztlich nur um die reine Depotentwicklung handelt, zeige ich im Vergleich den S&P 500, weil es damit besser nachvollziehbar wird. Was mir schon aufgefallen ist, ist die Tatsache, dass sich die Performance rückblickend manchmal leicht in der Tabelle verändert, wobei ich die monatliche Performance immer selbst genau nachrechne, damit die Performance auch realistisch bleibt.

Die ausgebuchten Aktien

Bei den vier ausgebauchten Aktien handelt es sich um Devon Energy, The Mosaic, Occidental Petroleum und Alcoa. Schade ist vor allem, dass The Mosaic nur um wenige Prozentpunkte am Take-Profit vorbeigeschrammt ist. In den letzten Tagen gab es hier heftige Abverkäufe und wir mussten deshalb auch hier einen kleinen Verlust verbuchen. Übrigens wird das Unternehmen in den kommenden Tagen, die Zahlen zum letzten Quartal vorstellen und könnte dann wieder für einen Einstieg interessant sein.

Die eingebuchten Aktien

Nun aber zu den vier neuen Aktien, die in unser Musterdepot eingebucht wurden. Dabei handelt es sich um EQT Corp., Patterson-UTI, Alpha Metallurgical und Arch Resources. CF Industries bleibt unserem Depot erhalten. Wie auch im letzten Monat haben wir im Mai erneut ausschließlich zyklische Werte im Portfolio.

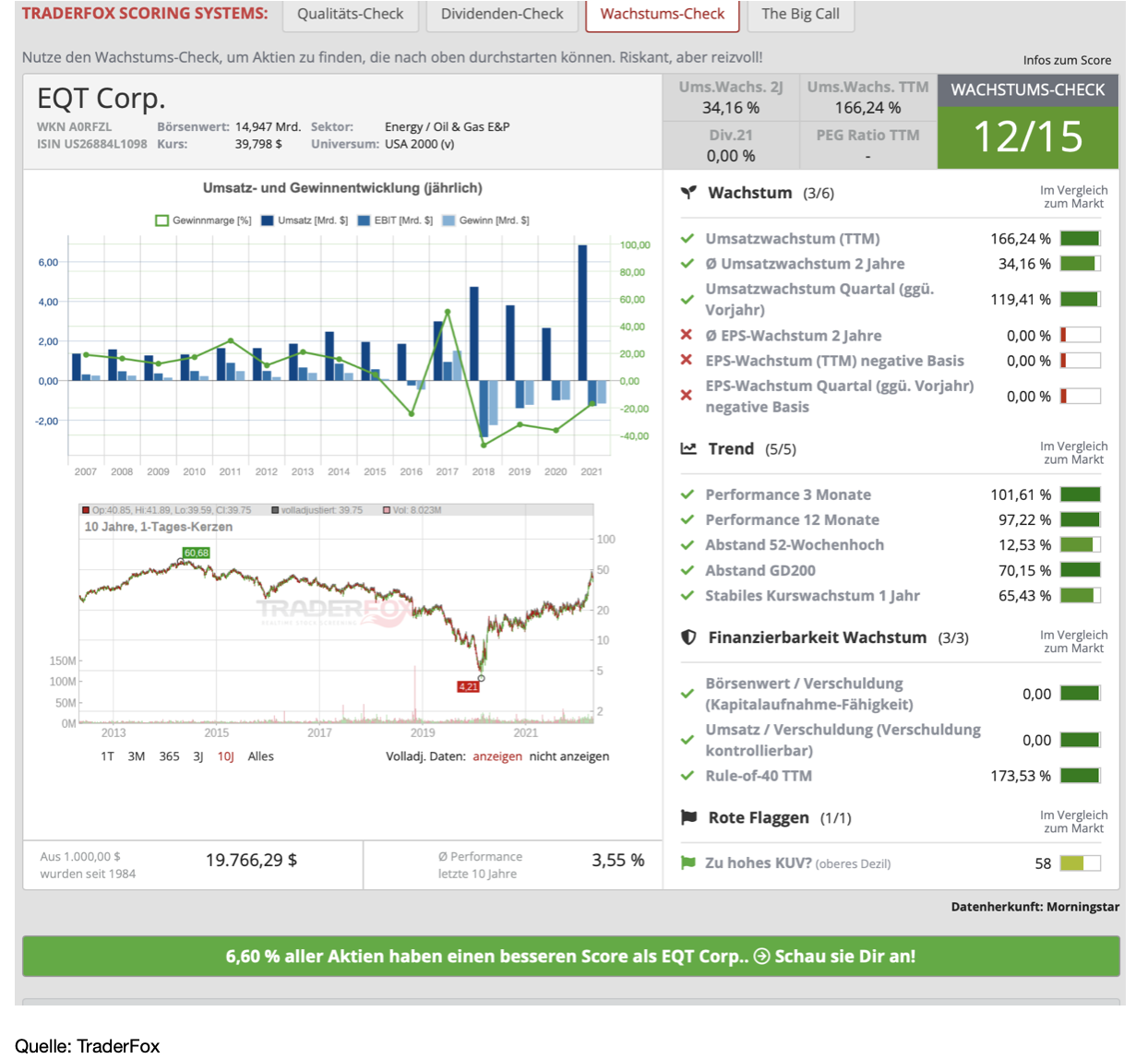

EQT Corp. [EQT | WKN A0RFZL | ISIN US26884L1098] ist ein US-amerikanischer Energiekonzern, der sich auf die Förderung von Erdöl und Erdgas spezialisiert hat. Hauptgeschäft des Unternehmens ist dabei die Förderung natürlicher Gasvorkommen. Mit seiner Anlage in den Appalachen gehört der Konzern zu den größten Gaslieferanten des Landes und profitiert damit vom LNG-Boom in den USA und der Welt. Das Portfolio wird durch ergänzende Servicedienstleistungen komplettiert. Über ein eigenes Vertriebsnetz beliefert EQT neben Industriekunden und regionalen Energieversorgungsunternehmen auch externe Vertriebspartner. Die Marktkapitalisierung beträgt aktuell 15 Mrd. USD.

Wachstum und Risiken

EQT hat von der weltweiten Energieknappheit, die sich durch den Russland-Ukraine-Konflikt verschärft hat, enorm profitiert. Als führender Erdgasproduzent in den USA ist das Unternehmen gut positioniert, um von den strukturellen Veränderungen in der europäischen Energiesicherheit zu profitieren. Dies hat dazu geführt, dass die Analysten die Aussichten für den äußerst volatilen Erdgasmarkt zunehmend optimistischer einschätzen. Der CEO des Unternehmens, Toby Rice schätzt, dass US-LNG eine immer wichtigere Rolle bei den weltweiten Bemühungen zur Bekämpfung des Klimawandels spielen und gleichzeitig der EU helfen könnte. So sagte er zuletzt, dass LNG aus den USA die stärkste Waffe der Welt zur Bekämpfung des Klimawandels sein wird. Durch die Freisetzung von LNG könnten die Vereinigten Staaten in den nächsten 20 Jahren bis zu einem Drittel der internationalen Kohle ersetzen.

Letzte Woche hat das Unternehmen seine Ergebnisse für das erste Quartal veröffentlicht. Das bereinigte EPS von 81 Cent lag deutlich unter den erwarteten 96 Cent. Der Umsatz wuchs allerdings YoY um 120 % auf 2,49 Mrd. USD und lag deutlich über den erwarteten 1,69 Mrd. USD, während das Unternehmen einen erheblichen freien Cashflow von 890 Mio. USD generieren konnte. Interessant ist, dass der CEO weiterhin ein erhebliches Aufwärtspotenzial bei der Cash-Return-Rendite sieht. Nicht umsonst hat das Unternehmen bereits seine in 2022 fälligen vorrangigen Anleihen zurückbezahlt. Zudem wird dieses Jahr eine erhebliche Menge an Dividenden ausgeschüttet werden. In Anbetracht des positiven fundamentalen Hintergrunds für die Erdgaspreise wurde der Ausblick des freien Cashflows für 2022 um etwa 50 % auf 2,35 Mrd. USD angehoben. Das könnte die Aktie durchaus in diesem Jahr noch weiter nach oben treiben, zumal die freien Cashflow-Margen in 2022 wohl bei starken 30 % liegen dürften. Die Credit Suisse hat nach Zahlen das Kurzsiel von 33 auf 41 USD angepasst. Vom aktullen Kursniveau ist dies allerdings nur noch ein geringes Aufwärtspotenzial. Das größte Risiko dürfte meines Erachtens aktuell in der Volatilität des Ergaspreises liegen, wodurch die Aktie weiterhin eine erhöhte Volatilität aufweisen dürfte.

Charttechnik.

Die Aktie von EQT befindet sich in einem starken mittelfristigen Aufwärtstrend. Seit dem Tief im März 2020 betrug der Kursgewinn gut 1200 %. Auf Sicht von zehn Jahren befindet sich die Aktie allerdings immer noch mehr als 10 % im Minus, was auch die Volatilität der Aktie verdeutlicht. Das Allzeithoch aus dem Jahr 2014 liegt bei 60 USD. Aktuell konsolidiert die Aktie und könnte nun eine vielversprechende Base ausbilden. Mit dem Ausbruch über den Widerstand bei 45 USD könnte die Konsolidierung alsbald abgeschlossen werden. Dann wäre der Weg an das Allzeithoch frei.

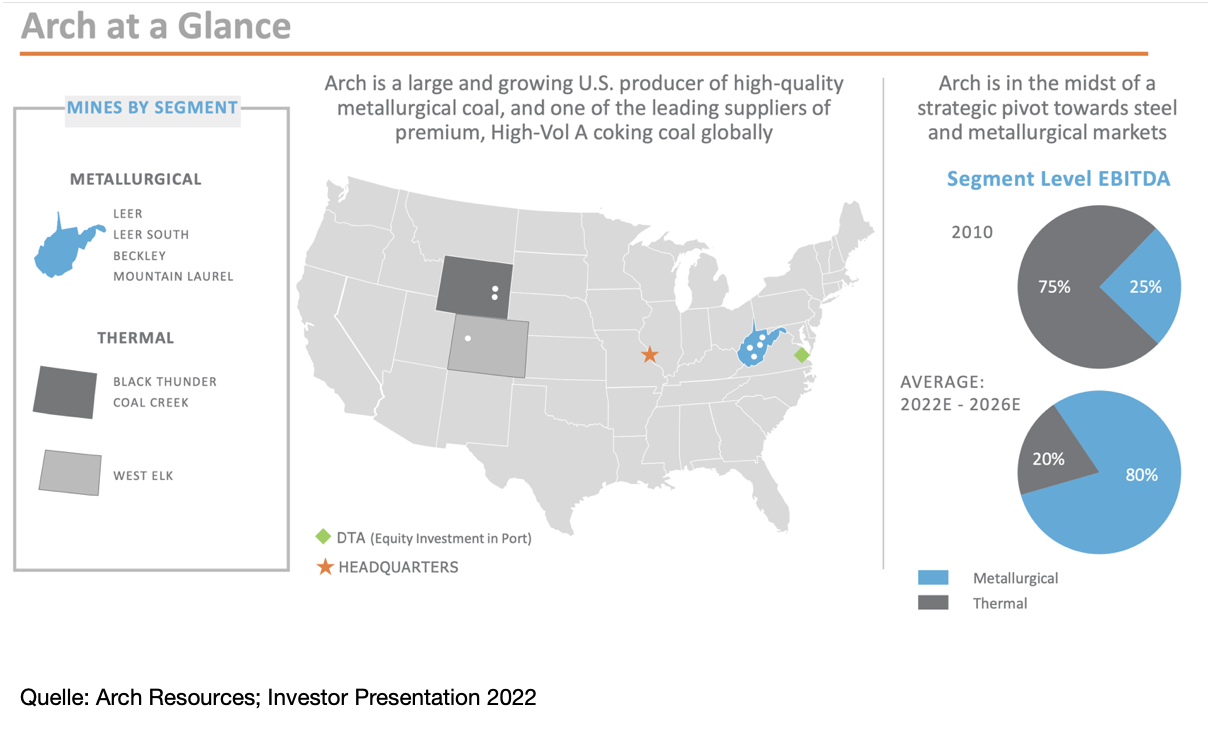

Arch Resources [ARCH | WKN A2P4W1 | ISIN US03940R1077] ist im Bereich der Produktion und dem Vertrieb von Kraftwerkskohle tätig. Das Unternehmen fördert, verarbeitet und vermarktet bituminöse und subbituminöse Kohle mit niedrigem Schwefelgehalt in den USA. Dabei ist darauf hinzuweisen, dass diese Kohle essenziell bei der Produktion von neuem Stahl ist. Die Minen befinden sich alle in den USA. Das Unternehmen wurde 1969 gegründet und hat seinen Hauptsitz in Missouri, USA. Die Marktkapitalisierung beträgt aktuell 2,58 Mrd. USD.

Wachstum und Risiken

Die Kohlebranche leidet erheblich unter den Auswirkungen jahrelanger Unterinvestitionen, und die Pipeline mit neuen Kokskohleprojekten ist nach wie vor dünn. Zwar könnte eine lang anhaltende Phase hoher Preise diese Unterinvestitionen letztlich ausgleichen, doch müssen Kapazitätserweiterungen, die lange Vorlaufzeiten erfordern, erst noch in Gang kommen. Arch Resources kann mit den aktuellen Gegebenheiten sehr gut leben. Das Unternehmen hatte seine gesamte Kohle-Produktion für das Jahr 2022 bereits Anfang des Jahres verkauft, wobei sich hierbei hohe Preise gesichert werden konnten.

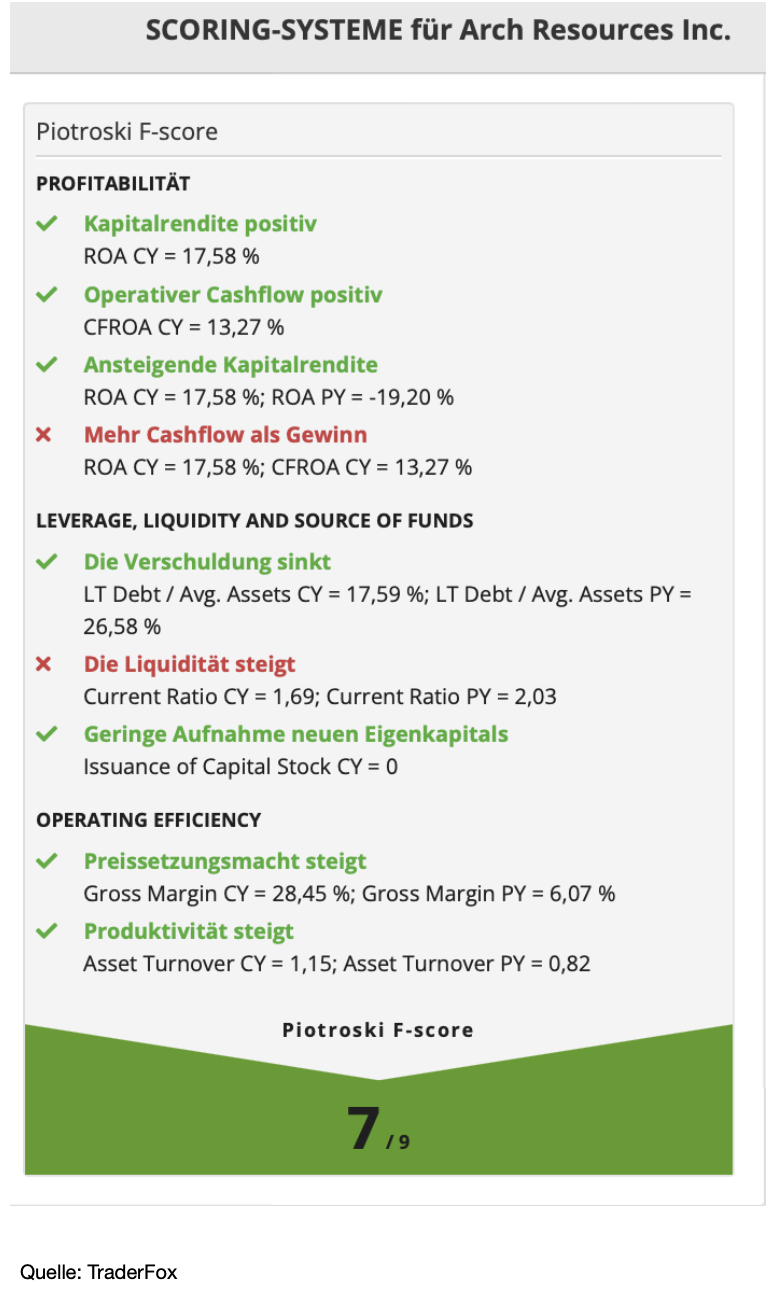

Letzte Woche hat das Unternehmen seine Zahlen zum ersten Quartal veröffentlicht. Diese waren hervorragend, was dazu führte, dass das Management eine Sonderdividende von 7,86 USD pro Aktie für Juni ankündigte. Zusammen mit der regulären Dividende von 0,25 USD je Aktie kommt man damit auf eine Rendite von 5 %. Während das EPS im letzten Quartal mit 12,89 USD im Rahmen der Erwartungen lag, konnte man mit einem Umsatz von 867,9 Mio. USD den Konsens um 20 % übertreffen. Der operative Cashflow lag bei satten 293 Mio. USD. Bezogen auf den Cashflow wird die Aktie aktuell somit mit nicht einmal dem Zweifachen des operativen Cashflows gehandelt, was in Anbetracht der nach wie vor starken Nachfrage äußerst attraktiv erscheint. Laut Management dürfte das nächste Quartal erneut ein Rekordquartal werden, was den Cashflow weiter erhöhen und damit zu einer hohen Kapitalrendite für die Aktionäre im weiteren Verlauf des Jahres führen sollte. Laut dem TraderFox Piotroski F-Score, der vor allem bei Aktien mit niedrigem Kurs-Buchwert-Verhältnis Verwendung findet, bekommt die Aktie aktuell gute 7 von 9 Punkte.

Neben der weltweiten Konjunktur dürfte das größte Risiko für das Unternehmen aktuell im unsteten Bahnverkehr liegen, bei dem das Unternehmen aktuell erhebliche Probleme zu haben scheint. Nach Angaben des Managements hätte man im letzten Quartal einen 20 % höheren Cashflow generieren können, wenn man sich nicht mit Transportproblemen herumschlagen hätte müssen.

Charttechnik

Die Aktie von Arch präsentierte sich in den letzten Monaten äußerst stark und konnte allein seit Anfang 2022 knapp 100 % zulegen. Seit zwei Monaten befindet sie sich allerdings in einer äußerst volatilen Seitwärtsphase, wobei die Range etwa 30 % beträgt. Die Aktie notiert unmittelbar am Allzeithoch, das sich bei 175 USD befindet. Die Trendfortsetzung könnte nun alsbald erfolgen.

Alpha Metallurgical Resources [AMR | WKN A2QNUN | ISIN US0207641061] ist ebenfalls ein Kohleproduzent und besitzt sieben aktive Minen in den Appalachen und zwei Aufbereitungsanlagen in Virginia sowie sechzehn aktive Minen und fünf Aufbereitungsanlagen in West Virginia. Wie der Name schon sagt, handelt es sich bei der hergestellten Kohle vor allem um metallurgische Kohle, also Kokskohle, die insbesondere in der Stahlherstellung vorkommt. Das Unternehmen ging in 2016 bankrott und erfuhr danach eine Neugründung. Die Marktkapitalisierung beträgt aktuell 24,4 Mrd. USD.

Wachstum und Risiken

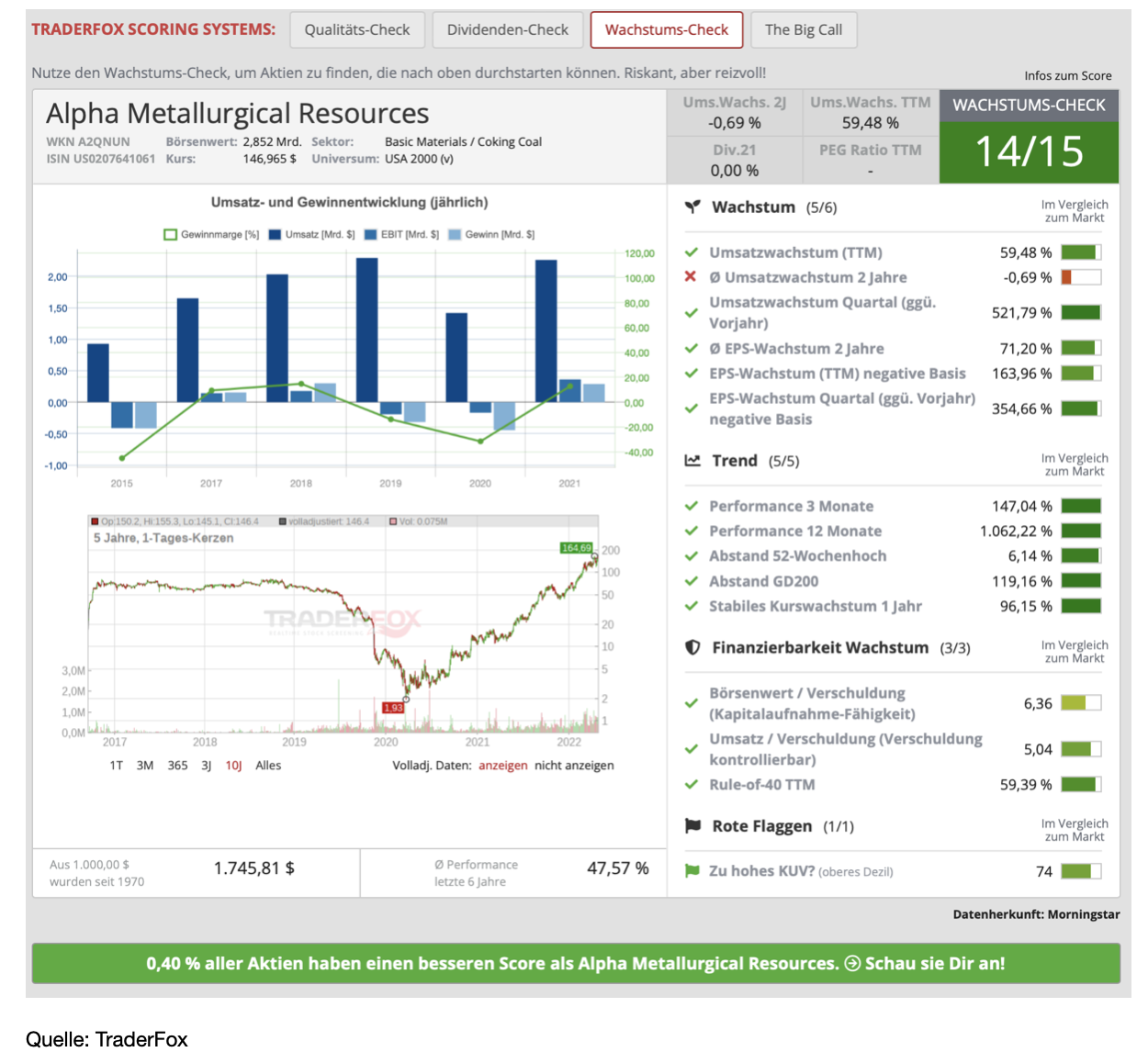

Im Grunde haben wir hier dieselbe Story wie bei Arch Resources. Das Unternehmen glänzt aktuell mit einem starken Gewinnwachstum, wobei das EPS in den letzten zwei Jahren durchschnittlich um 71 % zulegen konnte. Das letzte Quartal brachte beachtliche Zahlen mit einem EPS von 13,45 USD, wobei der Konsens um 20 % übertroffen wurde. Der Umsatz von 828,22 Mio. USD lag mehr als 155 % über dem Vorjahr. In der Absicht, langfristige Schulden abzubauen, zahlte das Unternehmen zuletzt 200 Mio. USD zurück, so dass der aktuelle Schuldenstand bei 300 Mio. USD liegt. Aktuell wird von den Analysten von einem EPS für 2022 von 35 USD ausgegangen. Das Management geht von einem 20 % höheren Gewinn aus. Geht man von den Schätzungen aus, liegt das KGV nur bei 4 und damit deutlich unter dem der Peer-Group. Allerdings muss gesehen werden, dass das Kurs-Cashflow-Verhältnis deutlich schlechter ist, als bei den Wettbewerbern.

Da sich die Branche erholt, ist allerdings davon auszugehen, dass Alpha Resources weiter positive Renditen erzielen wird und seine Ertragslage verbessern kann. Wie bei Arch sind die Lieferungen für das gesamte Jahr ausgebucht, wobei auch hier vor allem die Stahlindustrie beliefert wird. Wenngleich sich die Aktie sicher für einen kurzfristigen Trade eignet, würde ich insgesamt vorsichtig sein, da das Unternehmen in der Vergangenheit bereits Konkurs angemeldet hat. Mich würde nicht überraschen, wenn die Gewinne für dieses Jahr nicht so hoch ausfallen würden wie vom Management erwartet. Nach dem TraderFox Wachstums-Check bekommt die Aktie aktuell jedoch 14 von 15 möglichen Punkten.

Charttechnik.

Die Aktie von Alpha Metallurgical konnte seit dem Coronatief im März 2020 von 1,93 USD auf, an der Spitze, 164 USD zulegen. Das ist ein Anstieg von gut 17.000 %. Seit März konsolidiert die Aktie in einer Spanne zwischen 110 USD und 164 USD. Daran erkennt man bereits, dass es sich um eine äußerst volatile Aktie handelt, wobei tägliche Kursschwankungen im zweistelligen Bereich keine Seltenheit sind. Aufgrund der hohen Volatilität ist ein antizyklischer Einstieg denkbar, wenn der Kurs beispielsweise auf den GD 50 zurücksetzt.

Patterson-UTI Energy [PTEN | WKN 905153 | ISIN US7034811015] zählt zu den führenden US-amerikanischen Anbietern von Dienstleistungen im Bereich von Onshore-Ölbohrungen. Die Gesellschaft besitzt über 275 Bohrtürme für die Förderung von Erdgas und Öl in Texas, New Mexico, Oklahoma, Louisiana, Mississippi, Utah und im Westen Kanadas. Des Weiteren bietet Patterson-UTI Vertragsbohrungen, Bohrdienstleistungen, Verbrauchsmaterialien und Druckpumpenservices an. Zu den Kunden von Patterson-UTI zählen die meisten der führenden unabhängigen Erdöl- und Erdgasunternehmen. Die Marktkapitalisierung beträgt aktuell 3,44 Mrd. USD.

Wachstum und Risiken

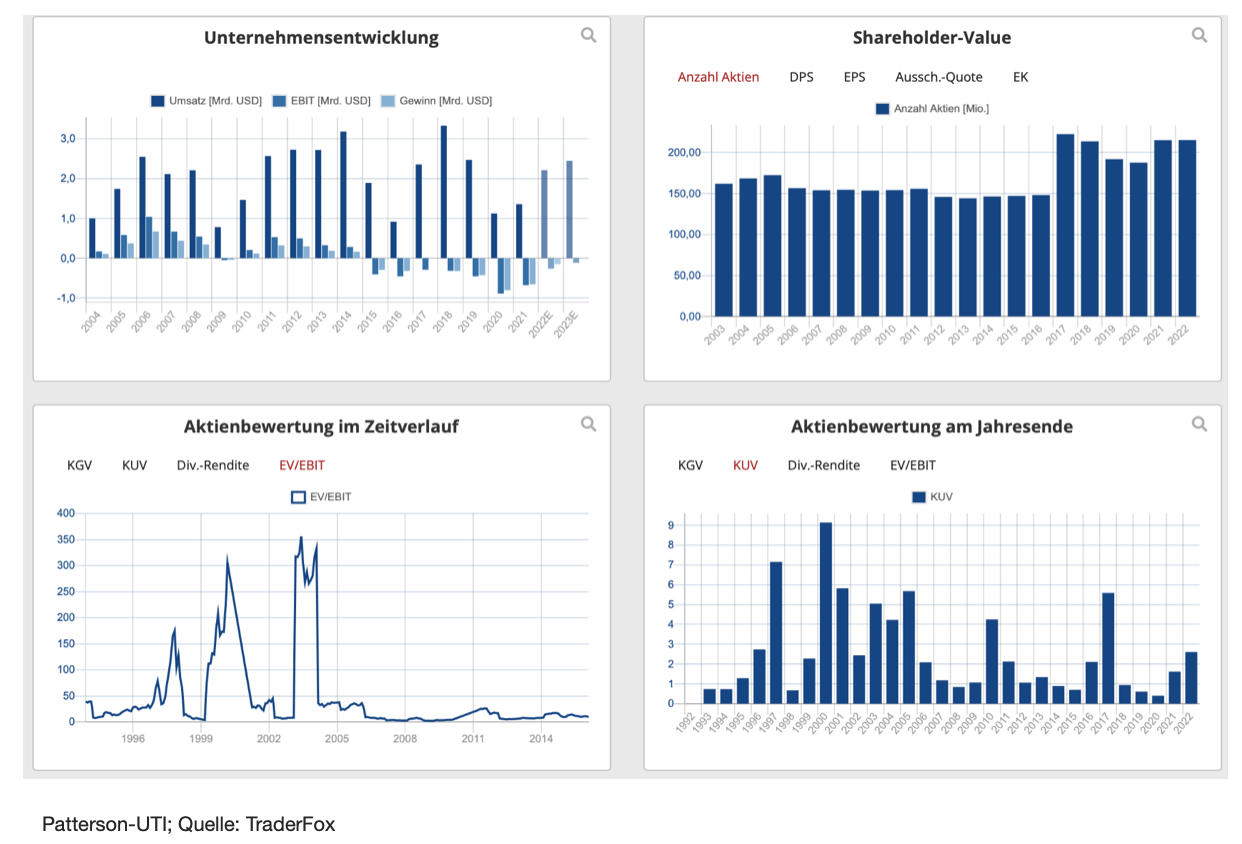

Viele Branchen im Energie-Sektor hatten es die letzten Jahre äußerst schwer. So auch die Ölfeld-Dienstleister, wo viele in den letzten Jahren Insolvenz anmelden mussten. Aus diesem Grund ist letztlich jedes Unternehmen aus dem Bereich, das die Krise überstanden hat, einen Blick wert. Dazu zählt auch Patterson-UTI, da das Unternehmen durchaus gestärkt aus der Krise hervorging. So hat es den Konkurrenten Pioneer Energy Services übernommen und einen Großteil seiner Ausrüstung auf produzentenbezogene Tier-1-Superspezialanlagen umgerüstet, was enorme Wettbewerbsvorteile bringt.

Interessant zu beobachten ist, dass die Tagessätze bei Bohranlagen aktuell immer höher werden. Bereits Ende des Jahres hieß es von Unternehmensseite, dass die Preise beinahe täglich steigen. Aktuell liegen die Tagessätze bei etwa 25.000 USD. Die Gesamteinnahmen pro Tag oftmals aber schon über 30.000USD pro Tag. Vor diesem Hintergrund rechnet der CEO damit, dass das Unternehmen im Jahr 2022 ein bereinigtes EBITDA von mehr als 450 Mio. USD erzielen wird, nach 171 Mio. USD im letzten Jahr, was also mehr als einer Verdoppelung gleichkommt. Allerdings ist zu beachten, dass Ölbohrer den Auf- und Abschwüngen am Markt am stärksten von allen Unternehmen in der Branche ausgesetzt sind und damit ein enorm zyklisches Geschäftsmodell besitzen, wie dies auch die Umsatzentwicklung aufzeigt. So werden sie entweder gebraucht, und dann können sie sich vor Aufträgen nicht mehr retten. Oder sie werden gar nicht gebraucht. Dann steht das Geschäft still. Aktuell brummt das Geschäft. Dass sich das aber wieder schnell ändern kann, sollte immer im Hinterkopf behalten werden.

Charttechnik.

Die Aktie von Patterson-UTI befindet sich seit Anfang 2021 in einem stabilen Aufwärtstrend und erreichte erst kürzlich ein neues Merhjahreshoch im Bereich von 16,70 USD. Vom Allzeithoch ist die Aktie aber noch ein ganzes Stück entfernt. Das befindet sich im Bereich von 37 USD. Aufgrund des starken Momentums in der Aktie könnte es hier durchaus noch eine ganze Weile weiter nach oben gehen, wobei die hohe Volatilität in der Aktie bei einem Einstieg nicht übersehen werden darf. Der GD 50 könnte nun als Unterstützung dienen. Bei einem Einstieg würde ich das Risiko im Bereich von 14 bis 14,50 USD begrenzen.

Wie immer freue ich mich schon auf den nächsten Monat und bin gespannt, welche Aktien dann zu den Gewinnern zählen werden.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine