Der S&P 500 hat letzte Woche unter seinem 200 Tagedurchschnitt geschlossen. Was gilt es jetzt zu beachten?

Der S&P 500 hat am vergangenen Freitag unter seinem gleitenden 200 Tagedurchschnitt geschlossen (siehe folgende Abbildung). Das ist ein bärisches Zeichen. Außerdem hat die Nasdaq unterhalb des Follow Through Days vom 06. Oktober geschlossen, was ebenfalls nicht positiv ist (mehr zum Thema Follow Through Day siehe hier: https://aktien-mag.de/blog/strategien/was-sagt-uns-william-oneils-sogenannter-pink-rally-day-kommt-nun-der-nachste-borsenaufschwung/p-102496 ). Letztlich hat der Russell 2000 ein neues 52 Wochentief gemacht.

Was gilt es jetzt zu beachten?

Quelle: www.traderfox.com

Quartalsberichtssaison - Google, Microsoft, Meta und Amazon mit Quartalszahlen

Ein erstes Thema, das es in dieser Woche zu beachten gilt, ist die Quartalsberichtssaison. Etliche nennenswerte Unternehmen werden ihre Bücher öffnen. Dazu gehören u. a. Google, Microsoft, Meta, Amazon, Visa, Mastercard, Intel, Boeing, Exxon Mobil und Merck. Hier sind die Quartalsberichte und Conference Calls der "Big Tech" Unternehmen von Relevanz sowie letztlich insbesondere die Reaktion des Marktes darauf.

Ein großes Augenmerk der Investoren wird vermutlich auf Aussagen zu Themen wie Konsumentenverhalten und Künstlicher Intelligenz liegen. Bei den "Big Tech" Unternehmen sollten die Vergleichszahlen zum Vorjahr keine große Hürde darstellen. Denn damals fielen Umsätze und Gewinne eher niedrig aus. Jegliche positiven Überraschungen sollten die Aktienkurse von Unternehmen aus der gesamten Lieferkette der "Big Tech" befeuern.

Fed - Zinsen und Inflation

Ein zweites Thema, auf das man achten sollte, ist die Fed (US-Notenbank). In den letzten Tagen und Wochen haben sich einige Mitglieder der Fed eher "hawkish" geäußert. Damit ist gemeint, dass sich die Fed mit dem Zinserhöhungszyklus noch nicht am Ende befindet könnte. Die Fed-Mitglieder argumentieren, dass die US-Wirtschaft weiterhin stark sei, die Beschäftigungszahlen sich weiterhin auf hohem Niveau befänden und die Inflation noch zu hoch sei (zur Information: die Fed strebt eine Inflation von 2 % p.a. an).

Wirft man einen Blick auf die Entwicklung der inflationszahlen, dann fällt auf, dass sich die Inflation in den vergangenen zwölf Monaten von 7,7 % auf 3,7 % mehr als halbiert hat (siehe folgende Abbildung).

Quelle: https://tradingeconomics.com/united-states/inflation-cpi

Wenn man sich die täglich ermittelte Inflationsrate (sog. "Truinflation) in den USA anschaut, dann fällt auf, dass sich diese bereits seit Ende Mai unter 3 % befindet (siehe folgende Abbildung). Aktuell steht sie bei 2,34 % und damit nur marginal oberhalb des Inflationsziels der Fed.

Quelle: https://truflation.com/

Die nächste Fed-Konferenz findet am 01.11.2023 statt. Sie wird uns mehr Aufschluss über Zinsen, Inflation und Erwartungen seitens der Fed geben.

In diesem Kontext sollen noch die Zinsen der 10-jährigen Staatsanleihen erwähnt werden. Diese haben am Freitag das Niveau von 5 % erreicht. Dies entspricht einem 16-jährigen Hoch! Solch hohe Zinsen, die sich erst in den kommenden Monaten auswirken werden, könnten die US-Wirtschaft hart treffen. Denn der Zinssatz der 10-jährigen Staatsanleihen wird als Grundlage bei der Vergabe von Krediten herangezogen. Davon sind somit z. B. Hypotheken, Unternehmenskredite und Staatsschulden betroffen. Das würgt somit Konsum und Investitionen ab, sodass die Inflation weiter fallen sollte. Vermutlich wird die Fed daher keine weiteren Zinserhöhungen vornehmen müssen.

Schaut man sich die Markterwartungen hinsichtlich der Zinsanhebungen der Fed an, sieht man, dass keine weiteren Zinserhöhungen eingepreist sind. De facto wird ab Juni 2024 die erste Zinssenkung erwartet, gefolgt von einer zweiten im September 2024 und einer dritten im November 2024.

Marktsentiment – Viel Pessimismus vorhanden

Einen dritten Bereich, den es zu beachten gilt, ist das Marktsentiment. Dieses befindet sich in einem bärischen Zustand.

Der sogenannte "Fear and Greed Index" stand am Freitag bei 26. Dieser Indikator kann Werte zwischen 0 und 100 annehmen. Werte oberhalb von 75 bedeuten "extreme greed" (=extreme Gier), Werte unterhalb von 25 bedeuten "extreme fear" (="extreme Angst"). Wir befanden uns also fast im "extreme Angst"-Status.

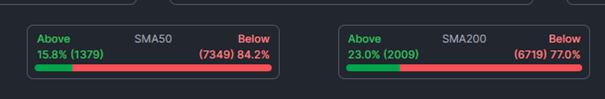

Außerdem befinden sich aktuell nur noch 15,8 % aller Aktien oberhalb ihres gleitenden 50 Tagedurchschnitts (siehe folgende Abbildung). Dies steht für sehr viel Pessimismus. Ähnliches gilt für die prozentuale Anzahl von Aktie oberhalb ihres gleitenden 200 Tagedurchschnitts.

Quelle: https://finviz.com/

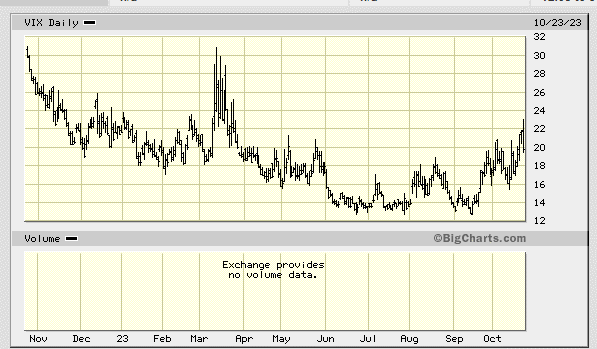

Ein weiterer wichtiger Indikator des Marktsentiments ist die Marktvolatilität, der sog. VIX. Vereinfacht ausgedrückt, je höher der Vix, desto mehr Angst im Markt. Während der Bankenkrise im März 2023 schoss der Vix auf 30 Hoch (siehe folgende Abbildung). Am vergangenen Freitag kletterte der er auf fast 22. Dies entsprach dem höchsten Wert seit der Bankenkrise und zeigt uns, wie nervös der Markt aktuell ist.

Quelle: www.bigcharts.marketwatch.com

Viele Indikatoren des Marktsentiments zeigen ein bärisches Bild. Somit scheint bereits viel Pessimismus im Markt vorhanden zu sein. Daher stellt sich die Frage, um wie viel wird der Markt noch fallen. Am heutigen Montag, dem 23. Oktober, sahen wir ein erstes positives Signal bei der Nasdaq, die einen sogenannten Rallye Day gehabt hat.

Aufklärung über Eigenpositionen: Der Autor hält Aktien von Amazon, Google und Meta.

Bildherkunft: AdobeStock_638427968

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!