e.l.f Beauty mit starkem Lauf - Neben zwei neuen Aktien wandert erneut Super Micro Computer ins Depot!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. Im letzten Monat konnte unser Depot solide zulegen. Im letzten Monat stagnierte es allerdings, wobei zwei Aktien mit einem Minus und drei Aktien mit einem Plus schlossen.

Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 3. April ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

Dieses Format gibt es bereits mehr als drei Jahre. Der Grund warum wir dieses Format angelegt haben, war die Tatsache, weil es mich interessiert hat, ob die Rückrechnungen des Portfoliobuilders tatsächlich auch der Realität entsprechen. Bislang kann dies mit einem "Ja" beantwortet werden. Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 116 % verbuchen. Der S&P 500, der als Benchmark eingestellt ist, hat im selben Zeitraum eine Performance von 28 % erzielt. Rückblickend verändert sich die Performancetabelle immer wieder leicht, wie mir aufgefallen ist. Allerdings rechne ich die monatliche Performance immer selbst genau mit Taschenrechner nach, damit die Performance realistisch bleibt.

Die ausgebuchten Aktien

Im März hatten wir Allegro Micro Systems, Aehr Test Systems, Terex, Axon und e.l.f. Beauty in unserem Depot. Während es sowohl mit Aehr Test Systems als auch mit Terex nach unten ging, wobei bei Terex eine kleine Dividende ausgeschüttet wurde, konnten die anderen Aktien alle zulegen. Besonders schön war der Anstieg bei e.l.f. Beauty, wobei der gute Lauf hier noch nicht vorbei sein dürfte. Erst am 3. April stufte Morgan Stanley die Aktie erneut mit "Overweight" ein und hob das Kursziel von 75 USD auf 94 USD an.

Die eingebuchten Aktien im April

Im April wurden drei neue Aktien in unser Musterdepot eingebucht. Der Einbuchungstermin war der 3. April, da der 1. April auf einen Samstag gefallen ist. Während Allegro Micro Systems und Aehr Test Systems dem Depot erhalten bleiben, sind Insight Enterprise, Axcelis und Super Micro Computer neu. Super Micro Computer dürften einige bereits kennen. Die Aktie hatten wir bereits mehrmals im Depot.

Axcelis Technologies [ACLS | ISIN US0545402085] ist ein US-amerikanisches Unternehmen, das sich auf die Entwicklung, Herstellung und Wartung von Anlagen für die Halbleiterindustrie weltweit spezialisiert ist. Das Unternehmen wurde 1978 gegründet und ist ein führender Anbieter von Lösungen für den Halbleiter-Fabrikbetrieb. Es hat sich zum Ziel gesetzt, Halbleiterhersteller dabei zu unterstützen, ihre Produktionseffizienz zu steigern und die Leistung ihrer Produkte zu verbessern, um den ständig wachsenden Anforderungen der Märkte gerecht zu werden. Die Marktkapitalisierung liegt bei 4,2 Mrd. USD.

Wachstum und Risiken

Wirklich bemerkenswert ist, wie robust sich das Unternehmen im Jahr 2022 entwickelt hat, als die gesamte Halbleiterbranche schwächelte. Wer eine Halbleiteraktie in seinem Portfolio hat, dürfte im vergangenen Jahr die Branchenkrise schmerzhaft gespürt haben. Bei Axcelis hingegen war von Schwäche wenig zu sehen: Der Umsatz erreichte 2022 mit 920 Mio. USD einen neuen Rekordwert, ein Jahr zuvor lag er noch bei 662,43 Mio. USD. Auch beim Gewinn lag man mit 183 Mio. USD weit über dem Vorjahr, als 98,65 Millionen USD erreicht wurden. Sowohl beim Umsatz als auch beim Gewinn lag man mit den am 8. Februar vorgelegten Zahlen über den Prognosen der Analysten.

Die guten Zahlen des vergangenen Jahres haben auch die Fachwelt auf das Unternehmen aufmerksam gemacht. Jedes Jahr veröffentlicht etwa das Fortune-Magazine eine Liste der 100 wachstumsstärksten Unternehmen der USA. Auf dieser Liste wird Axcelis 2022 auf Platz 54 geführt. Und auf der aktuellen Forbes-Liste der 100 größten Mid-Cap-Aktien Amerikas belegt Axcelis sogar Platz 10. Nach dem TraderFox Wachstums-Check ist es aktuell eines des besten Unternehmen mit 15 Punkten.

Das größte Risiko dürfte gleichzeitig auch die größte Chance sein. Das ist China. So wurden 2021 mehr als 75 % des Umsatzes in der Asien-Pazifik-Region gemacht, nur gut 7 % in Nordamerika und 14 % in Europa. Mit Samsung und Semiconductor Manufacturing International werden jeweils gut 10 % des Gesamtumsatzes erzielt. Das stellt, aufgrund des hohen Umsatzanteils, ein weiteres Risiko dar. Diese Zahlen können aber kaum überraschen: Weltweit werden derzeit mehr als zwei Drittel aller modernen Halbleiter in Taiwan, Südkorea, China und Japan hergestellt. Auch 2023 dürfte sich an der starken Konzentration auf China nichts verändern. Insbesondere eine Eskalation des Technologiekrieges zwischen den USA und China könnte zu größeren Schwierigkeiten für Axcelis führen.

Charttechnik

Seit dem Jahr 2013 konnte die Aktie weit mehr als 3000 % zulegen. Das entspricht einem jährlichen Performance von knapp 40 %. Allein in diesem Jahr beträgt der Kursanstieg mehr als 50 %. Aktuell bildet sich am Allzeithoch bei 136 USD eine spannende Base aus. Mit dem Ausbruch daraus, könnte man auf die Trendfortsetzung spekulieren.

Insight Enterprises [NSIT | ISIN US45765U1034] ist ein US-Unternehmen, das Business-to-Business-IT-Lösungen anbietet und seine Kunden bei Optimierungslösungen im IT-Bereich unterstützt. Dabei werden Software- und Hardwareprodukte an Unternehmen jeglicher Größenordnung verkauft. Insight Enterprises bietet die technologischen Lösungen in Nordamerika, Europa, dem Nahen Osten, Afrika und dem asiatisch-pazifischen Raum an. Der Fokus liegt auf Dienstleistungen zur Umsatzsteigerung, zum Kostenmanagement, zur Risikominimierung und zur Steigerung der betrieblichen Effizienz. Zu den belieferten Branchen gehören unter anderem das Finanzwesen, das Gesundheitswesen und die Fertigungsindustrie. Die Marktkapitalisierung liegt bei knapp 5 Mrd. USD.

Wachstum und Risiken

Als Wachstumstreiber fungiert die Digitalisierung, die dafür sorgt, dass die Geschäftsprozesse vermehrt in die Cloud verlagert werden. Der Zielmarkt scheint groß zu sein. Insight Enterprises geht davon aus, dass sein Zielmarkt einen Jahresumsatz von fast 700 Mrd. USD repräsentiert und stark fragmentiert ist. Das bedeutet, dass es für das Management nicht sehr schwierig sein dürfte, kleine Zielunternehmen zu übernehmen.

Insight Enterprises ist in der Lage, von mehreren wichtigen technologischen Trends zu profitieren. Das Unternehmen arbeitet derzeit mit mehreren kleinen bis mittelgroßen Unternehmen zusammen, um sie bei der Implementierung oder Einrichtung von SaaS-Lösungen zu unterstützen. Wenn es Insight Enterprises gelingt, sein Dienstleistungssegment mit der gleichen Wachstumsrate wie der breite Markt zu vergrößern, könnte dies bedeuten, dass der Umsatz mit einer jährlichen Wachstumsrate von mehr als 10 % wächst.

Auch der IoT-Trend kommt dem IT-Unternehmen zugute. Die potenziellen Vorteile für wachsende Unternehmen reichen bei Insight Enterprises von der Fernüberwachung und Bestandsverwaltung bis hin zur Verbesserung von Mobilität, Sicherheit und der betrieblichen Gesamteffizienz. Ein anschauliches Beispiel ist die Entwicklung automatisierter Ölbohrungen in Texas, bei denen alle Sensoren fernüberwacht werden und die Bohrungen durch die Kombination mit künstlicher Intelligenz (ebenfalls von Insight Enterprises angeboten) automatisiert werden. Die Zahlen zum vierten Quartal, die Mitte Februar veröffentlicht wurden, waren stark. Während der Umsatz mit 2,5 Mrd. USD im Rahmen der Erwartungen lag, konnten die Erwartungen beim Gewinn pro Aktie von 2,53 USD, um 15 % geschlagen werden. Das größte Risiko dürfte kurzfristig im sehr guten Lauf der Aktie zu finden sein. Stärkere Rückschläge sind einzukalkulieren, zumal auch im Robustheits-Check zu sehen ist, dass die Aktie immer wieder zu heftigeren Drawdowns neigt.

Charttechnik

Auch die Aktie von Insight konnte, ebenso wie Axcelis, in diesem Jahr bereits beinahe 50 % zulegen und ist gerade auf ein neues Hoch ausgebrochen. Ein starker Impuls ging von den Quartalszahlen Mitte Februar aus. Da der Aufwärtstrend stark ist, würde ich mich bei einem Einstieg am GD 10 orientieren und würde das Risiko unweit darunter absichern.

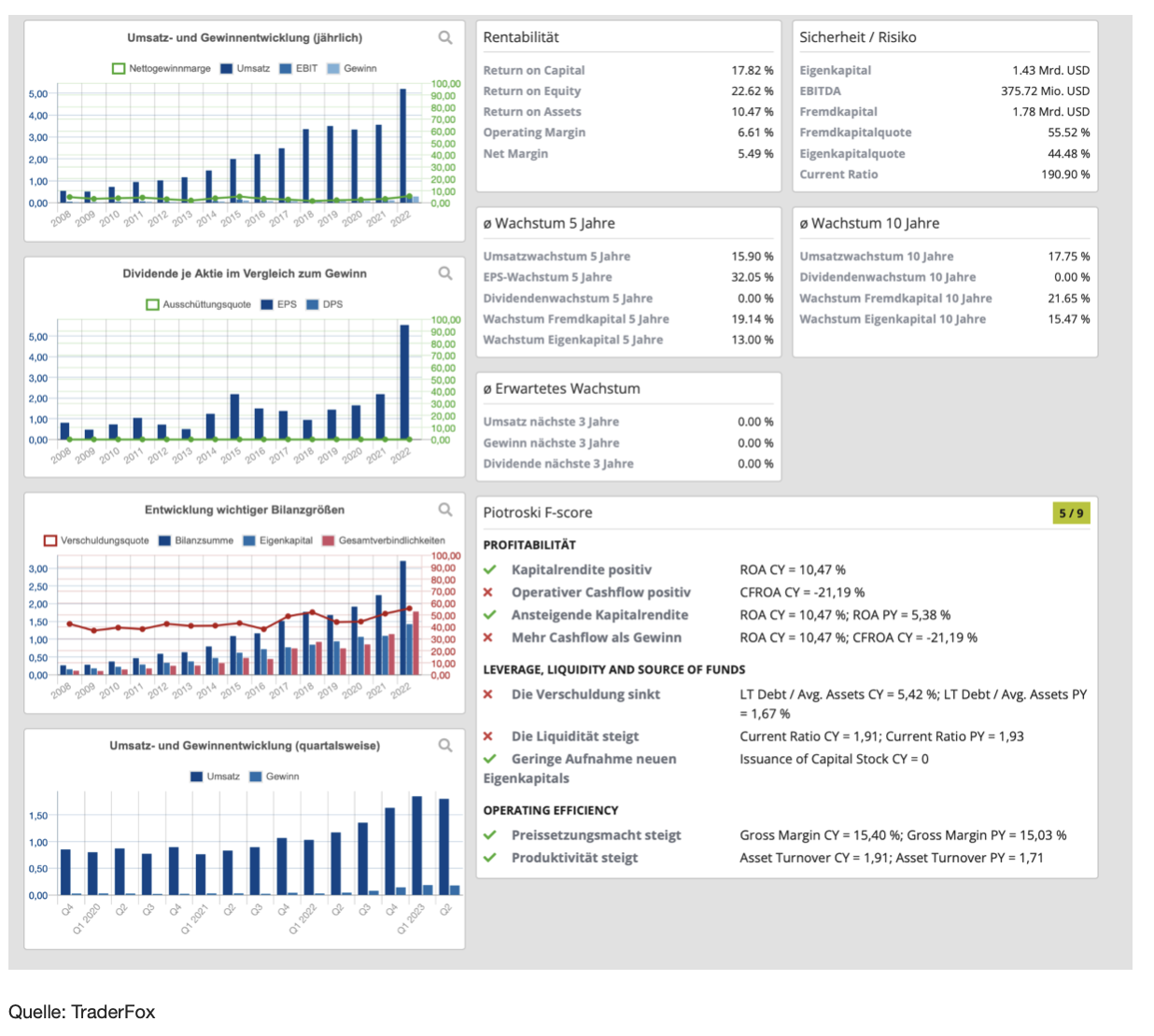

Quelle: TraderFox

Super Micro Computer [SMCI |ISIN US86800U1043] ist ein Anbieter von Server- und Speichertechnologien. Das Unternehmen agiert unter anderem in den Segmenten KI, Enterprise, Cloud und Edge. Die Produktpalette reicht von Hardware über eigene Software und Dienstleistungen bis hin zu hochvolumigen Motherboard-, Stromversorgungs- und Gehäuseprodukten. Die Entwicklung geht immer mehr zu integrierten IT-Gesamtlösungen. Super Micro Computer besitzt eigene Niederlassungen in den USA, Niederlanden und Taiwan, wo die Entwicklung und Produktion stattfindet. Die Marktkapitalisierung liegt bei 5,7 Mrd. USD.

Wachstum und Risiken

Die Wachstumsdynamik bei Super Micro Computers entwickelt sich seit etwa sechs Quartalen sehr positiv. Das abgelaufene Geschäftsjahr 2022 war ein absolutes Rekordjahr. Der Umsatz stieg um 46 % und der Gewinn je Aktie explodierte regelrecht mit einem Plus von 155 % gegenüber dem Vorjahr. Die Nettomarge steigt seit 2018 jährlich an und liegt inzwischen bei 5,5 %. Die Bruttomarge lag die letzten Jahre konstant im Bereich von rund 15 %.

Mit einer bis zu 10-fachen Wachstumsgeschwindigkeit gegenüber dem Branchendurchschnitt konnte Super Micro Computers zuletzt große Marktanteile gewinnen. Die GPU-Systeme gehören laut Experten zu den besten Produkten am Markt. Für die Entwicklung der neuen Produktgeneration setzt das Unternehmen auf Systembausteine, die eine bessere Skalierung trotz individueller Lösungen ermöglichen sollen. Laut dem CEO Charles Liang soll bis 2024 die Umsatzschwelle von 10 Mrd. USD erreicht werden. Analysten rechneten bislang lediglich mit knapp 7 Mrd. USD.

Zuletzt kündigte man an, dass die Auslieferungen der neuen GPU-Server, die auf Nvidia HGX H100-Systeme setzen, starten. Die hohe Volatilität dürfte aktuell das größte Risiko darstellen und erfordert von Tradern sowie Investoren starke Nerven.

Charttechnik

Die wiederholten Prognoseanhebungen und das gezeigte Rekordwachstum sorgten in der jüngeren Vergangenheit wiederholt für starke Gap-Ups mit hohem Volumen, die allerdings oftmals auch wieder rasch abverkauft wurden. Die Aktie ist sehr volatil, aber zieht mit viel Momentum nach oben auf neue 52-Wochenhochs und bewegt sich in einem stabilen Aufwärtstrend. Mit dem Ausbruch über das Allzeithoch bei 120 USD wird ein prozyklisches Einstiegssignal generiert, dem man folgen könnte.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Nvidia

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!