Fulminante Performance im November: Abercrombie & Fitch wurde mit Take-Profit ausgebucht!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. Nach zwei sehr ernüchternden Monaten, konnte das Musterdepot im November wieder richtig durchstarten. Alle Aktien erzielten Gewinne, zum Teil deutlich zweistellig.

Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich, verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 1. Dezember ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien, die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

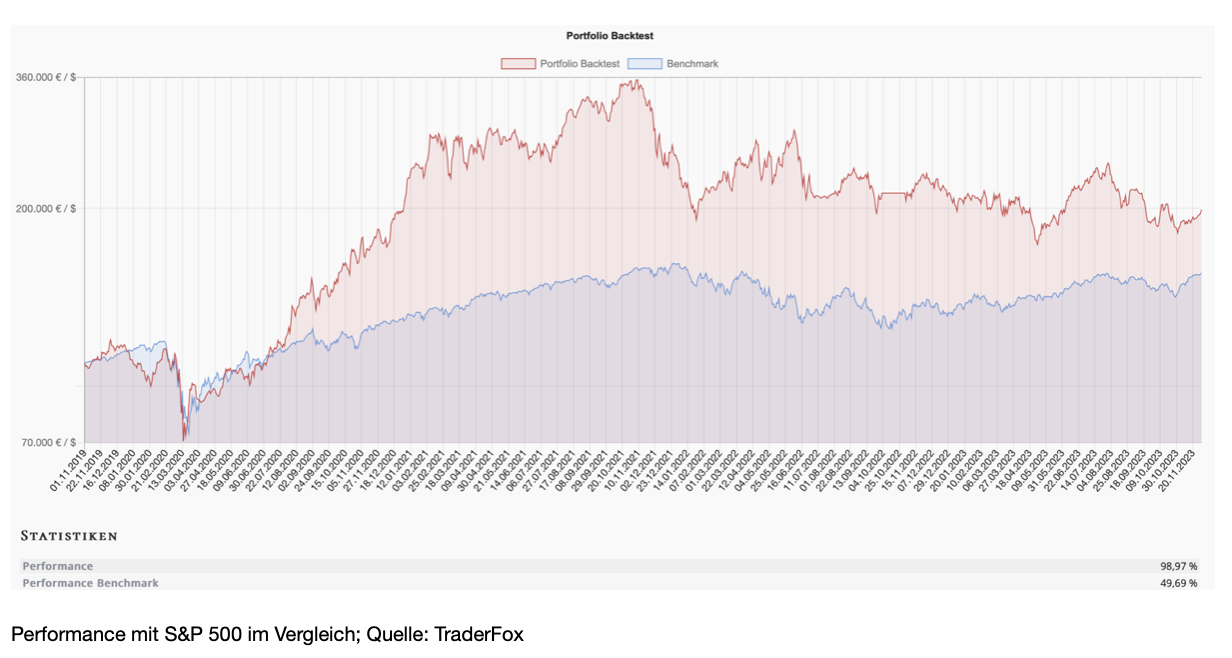

Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 99 % verbuchen. Der S&P 500, der als Benchmark eingestellt ist, hat im selben Zeitraum eine Performance von 49 % erzielt. In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Im letzten Monat konnte jede Aktie einen Gewinn erzielen. Mit zwei Aktien wurden sogar mehr als 20 % erzielt.

Die ausgebuchten Aktien

Im letzten Monat konnte Abercrombie & Fitch mit Take-Profit zu 76,42 USD ausgebucht werden. Daneben wurde Immunovant, das mit einem Gewinn von 20 %, beinahe ebenfalls in den Take-Profit lief, ausgebucht. Vier Aktien wurden in diesem Monat ausgebucht. Mit Splunk erzielten wir ebenso wie mit Vertiv einen Gewinn. Vertiv wird dabei auch im Dezember in unserem Depot bleiben.

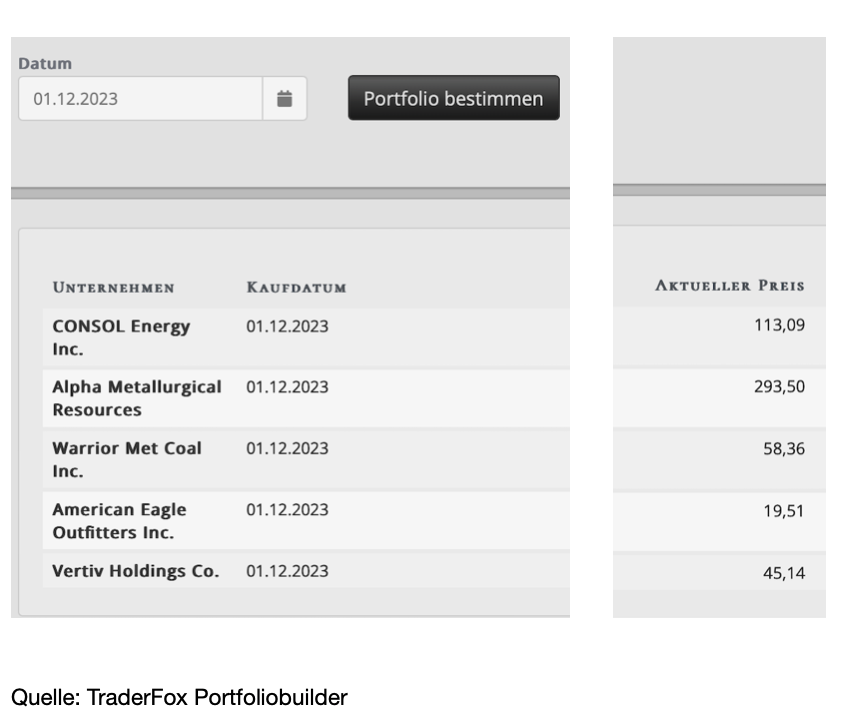

Die eingebuchten Aktien im Dezember

Diesen Monat wurden vier neue Aktien in unser Musterdepot eingebucht. Der Einbuchungstermin war der 1. Dezember. Während uns Vertiv erhalten bleibt, sind Alpha Metallurgical Resources, Warrior Met Coal, Consol Energy und American Eagle Outfitters neu im Musterdepot. Auffällig ist, dass wir damit drei Kohle-Aktien neu im Depot haben, wobei es sich bei Kohle ja schon längere Zeit um einen starken Branchentrend handelt und ich viele Kohle-Aktien in den letzten 18 Monaten besprochen habe.

Consol Energy [CEIX | ISIN US20854L1089] ist ein führendes Unternehmen in der Kohlewirtschaft. Das Unternehmen ging aus der Aufspaltung von CNX Resources hervor und führt das Kohlegeschäft weiter. Die Firma fördert metallurgische Kohle sowie hochwertige bitumenhaltige Kohle. Consol Energy gilt mit seinen Tochtergesellschaften als einer der größten US-Kohleproduzenten im Untertagebau. Der Konzern betreibt zahlreiche Bergwerke und ist in der und Kohleerschließung tätig. Die Marktkapitalisierung beträgt aktuell 3,5 Mrd. USD.

Wachstum und Risiken

Die Kohlebranche leidet nach wie vor unter den Auswirkungen jahrelanger Unterinvestitionen, und die Pipeline mit neuen Kokskohleprojekten ist nach wie vor dünn. Zwar könnte eine lang anhaltende Phase hoher Preise diese Unterinvestitionen letztlich ausgleichen, doch müssen Kapazitätserweiterungen, die lange Vorlaufzeiten erfordern, erst noch in Gang kommen. Consol Energy kann mit den aktuellen Gegebenheiten sehr gut leben. Das Unternehmen verfügt über volle Auftragsbücher, eine höhere Produktion in der Zukunft und eine gesunde Bilanz, die es dem Management ermöglicht, Barmittel an die Aktionäre auszuschütten.

Darüberhinaus ist klar, dass die erhöhten Preise bei Gas und Öl den Einsatz von Kohle attraktiver machen, auch in den USA. Im Jahr 2022 gingen rund 60 % der Kohleproduktion von Consol Energy an Kunden der Stromerzeugung. Die restliche Kohle ging als Hüttenkohle an Industriekunden. Etwa die Hälfte des Absatzes entfiel auf den Export. Das hohe Engagement in der Stromerzeugung ist genau das, was Consol von der aktuellen Situation profitieren lässt. Hinzu kommt die Möglichkeit, über den Terminal in Baltimore zu exportieren. Zwar enttäuschte man im 3. Quartal sowohl beim Umsatz und dem Gewinn und lag deutlich unter den Erwartungen der Analysten.

Allerdings sieht sich das Management für 2024 stark aufgestellt und betonte die Wachstumschancen in Asien. So wurde im 3. Quartal die erste Kohleladung nach Indonesien verkauft, währen man derzeit in Verhandlungen für Verkäufe im Jahr 2024 steht. In Südostasien, insbesondere in Indonesien, wo sich die Kokskapazität bis 2025 verdoppeln soll, verzeichnet das Unternehmen aktuell einen erheblichen Anstieg der Nachfrage.

Das größte Risiko liegt im zyklischen Geschäft des Unternehmens. Die Aktie ist im letzten Jahr sehr gut gelaufen und viele gute Nachrichten sind bereits eingepreist. Das sollte man bei einem Kauf im Hinterkopf behalten. Im Wachstums-Check bekommt die Aktie aktuell jedoch starke 13 von 15 Punkten.

Kursentwicklung

Die Aktie befindet sich seit dem Jahr 2021 in einem massiven Aufwärtstrend. Zuletzt gab es einen größeren Rücksetzer in den Bereich von 90 USD. Inzwischen aber notiert die Aktie erneut auf einem neuen Allzeithoch bei 112 USD. Sollte die Aktie einige Tage seitwärts laufen, könnte man hier auf einen Ausbruch mit engem Stop setzen.

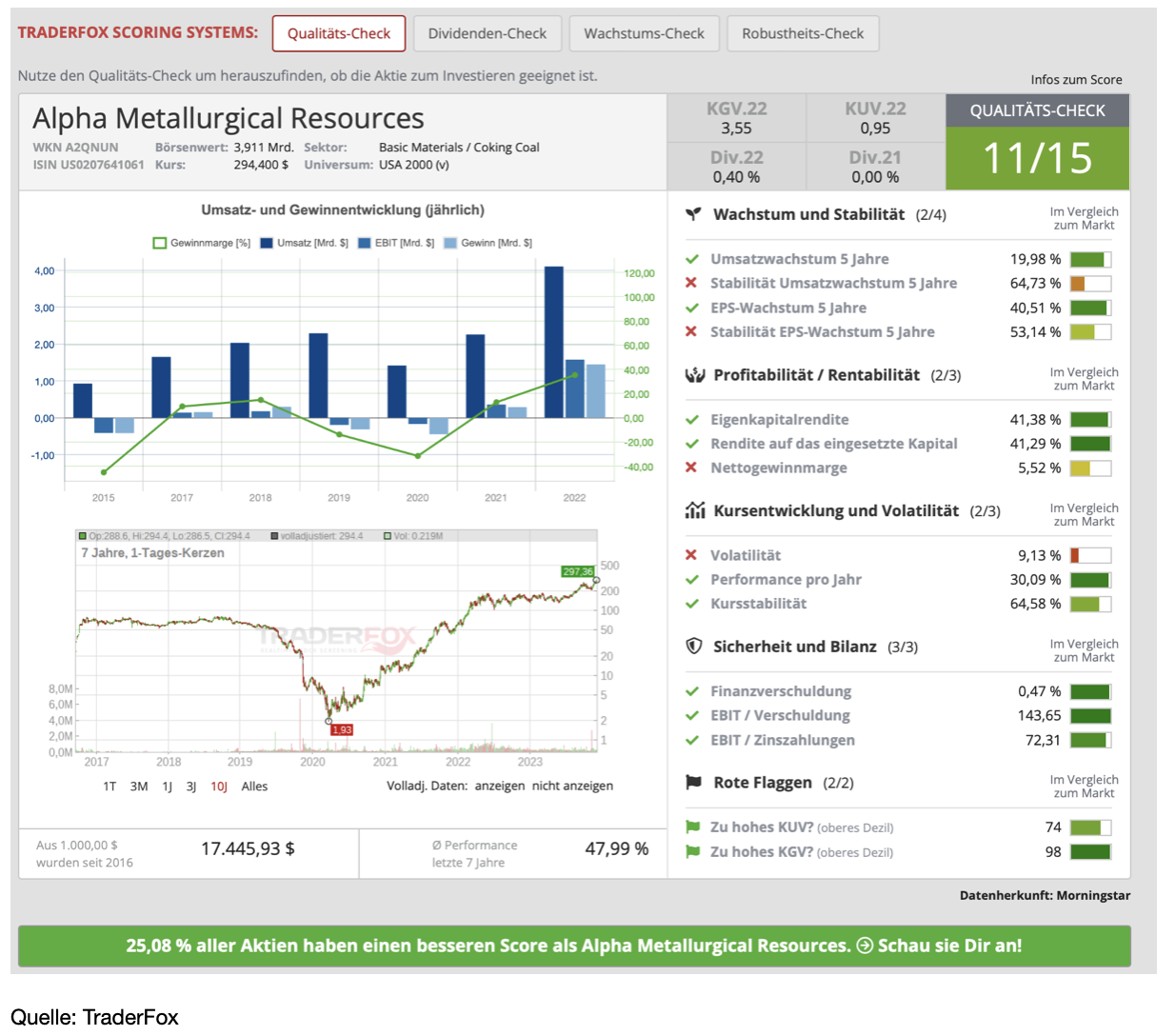

Alpha Metallurgical Resources [AMR | ISIN US0207641061] ist ebenfalls ein Kohleproduzent und besitzt sieben aktive Minen in den Appalachen und zwei Aufbereitungsanlagen in Virginia sowie sechzehn aktive Minen und fünf Aufbereitungsanlagen in West Virginia. Wie der Name schon sagt, handelt es sich bei der hergestellten Kohle vor allem um metallurgische Kohle, also Kokskohle, die insbesondere in der Stahlherstellung vorkommt. Das Unternehmen ging im Jahr 2016 bankrott und erfuhr danach eine Neugründung. Die Marktkapitalisierung beträgt aktuell 3,90 Mrd. USD.

Wachstum und Risiken

Im Grund haben wir hier dieselbe Story wie bei Consol Energy. Das Unternehmen glänzte die letzten Quartale mit einem starken Gewinnwachstum, wobei das EPS in den letzten zwei Jahren durchschnittlich um 60 % zulegen konnte. Es ist aktuell für 21 % der gesamten metallurgischen Kohleproduktion der USA verantwortlich. Für Aufmerksamkeit sorgte Anfang November, dass das Unternehmen in den S&P Small Cap 600 Index aufgenommen wurde. Daneben wird ein Aktienrückkaufprogramm durchgeführt, während die Dividende mit einer Rendite von 3,3 % nicht zu verachten ist.

Metallurgisch Kohle ist der Brennstoff, mit dem die Hochöfen in den Stahlwerken betrieben werden. Die Kraftwerkskohle wird vielleicht schon bald durch die Kernkraft ersetzt werden, aber die metallurgische Kohle dürfte noch jahrzehntelang der wichtigste Energieträger in der Stahlherstellung bleiben. So gehe ich davon aus, dass Unternehmen wie Alpha Metallurgical in den kommenden Jahren attraktiv bleiben werden. Der Hauptgrund dafür ist die wachsende Stahlnachfrage. Allein für die indische Rohstahlproduktion wird ein CAGR von 4,4 % in den kommenden drei Jahren prognostiziert. Dabei ist Indien einer der wichtigsten Abnehmer von Alpha Metallurgical, auf den in den letzten fünf Jahren 33 % des Gesamtabsatzes des Unternehmens entfielen. Damit wird klar, wo aktuell auch das größte Risiko liegt: Sollte sich die indische Wirtschaft unerwartet im Wachstum abschwächen, würde dies sehr stark auf die Aktie von Alpha Metallurgical durchschlagen. Nach dem Qualitäts-Check von TraderFox bekommt die Aktie aktuell 11 von 15 Punkten.

Charttechnik.

Die Aktie von Alpha Metallurgical konnte seit dem Coronatief im März 2020 von 1,93 USD auf, an der Spitze, 294 USD zulegen. In diesem Format habe ich die Aktie zuletzt im Jahr 2022 zu einem Kurs von 160 USD vorgestellt. Seither konnten wir hier beinahe erneut eine Verdoppelung beobachten. Wie auch Consol hat die Aktie von Alpha Metallurgical eine Base ausgebildet und brach zuletzt auf ein neues Allzeithoch aus. Die Aktie ist äußerst volatil, wobei tägliche Kursschwankungen im zweistelligen Bereich keine Seltenheit sind. Aufgrund der hohen Volatilität ist ein antizyklischer Einstieg denkbar, wenn der Kurs beispielsweise auf das Ausbruchslevel bei 260 USD zurücksetzt.

Warrior Met Coal [HCC | ISIN US93627C1018] produziert ebenfalls metallurgische Kohle. Es betreibt zwei Untertagebergwerke in Alabama. Das Unternehmen verkauft seine Produkte an Stahlhersteller in Europa, Asien und Südamerika. Der Bergbaubetrieb umfasst zwei unterirdische Steinkohlebergwerke im Kohleflöz der südlichen Appalachen. Ein Bergwerk, namens Blue Creek, befindet sich aktuell in der Entwicklung. Daneben werden Wärmekraftwerke betrieben. Die Marktkapitalisierung beträgt aktuell 2,98 Mrd. USD.

Wachstum und Risiken

Mit Warrior Met Coal haben wir in diesem Monat drei Kohleaktien im Depot. Anfang November hat das Unternehmen sehr starke Quartalsergebnisse geliefert. Der Umsatz betrug 423 Mio. USD bei einem EPS von 1,64 USD. Mit einem KGV von 6,6 erscheint mir das Unternehmen zu günstig bewertet, zumal die Branche aktuell mit einem KGV von 16,7 bewertet wird. Das Spannende an dem Unternehmen sind die Reserven und die erwartete Lebensdauer der Minen. Das Unternehmen rechnet mit einer Steigerung der Produktion von 8 Mio. Tonnen auf fast 13 Mio. Tonnen im nächsten Jahr.

Dem letzten Jahresbericht zufolge verfügt Warrior Met über nachgewiesene Reserven von fast 129 Mio. Tonnen. Wenn wir davon ausgehen, dass 13 Mio. Tonnen pro Jahr verkauft werden, würde die künftige Produktion für etwa 10 Jahre reichen. Aktuell verkauft das Unternehmen eine Tonne für gut 200.000 USD. Dabei besteht natürlich ein gewisses Risiko darin, dass der Preis zukünftig rückläufig sein könnte oder das Unternehmen eine geringere Produktion als erwartet liefern könnte. Interessant ist aber Blue Creek, ein neues Bergwerk. Mit Blue Creek erwartet das Unternehmen einen stark steigenden freien Cashflow, was sich positiv auf die Dividende auswirken würde. Die Dividendenrendite war im abgelaufenen Jahr mit 0,5 % äußerst gering.

Kursentwicklung

Die Aktie von Warrior Met konnte bei weitem nicht so stark zulegen, wie die Aktien der beiden vorherigen Unternehmen. Der Kurszuwachs innerhalb eines Jahres betrug gut 100 %. Dennoch befindet sich auch die Aktie von Warrior Met am Allzeithoch bei 57 USD. Auch hier würde ich zunächst für einen Einstieg einen Rücksetzer abwarten.

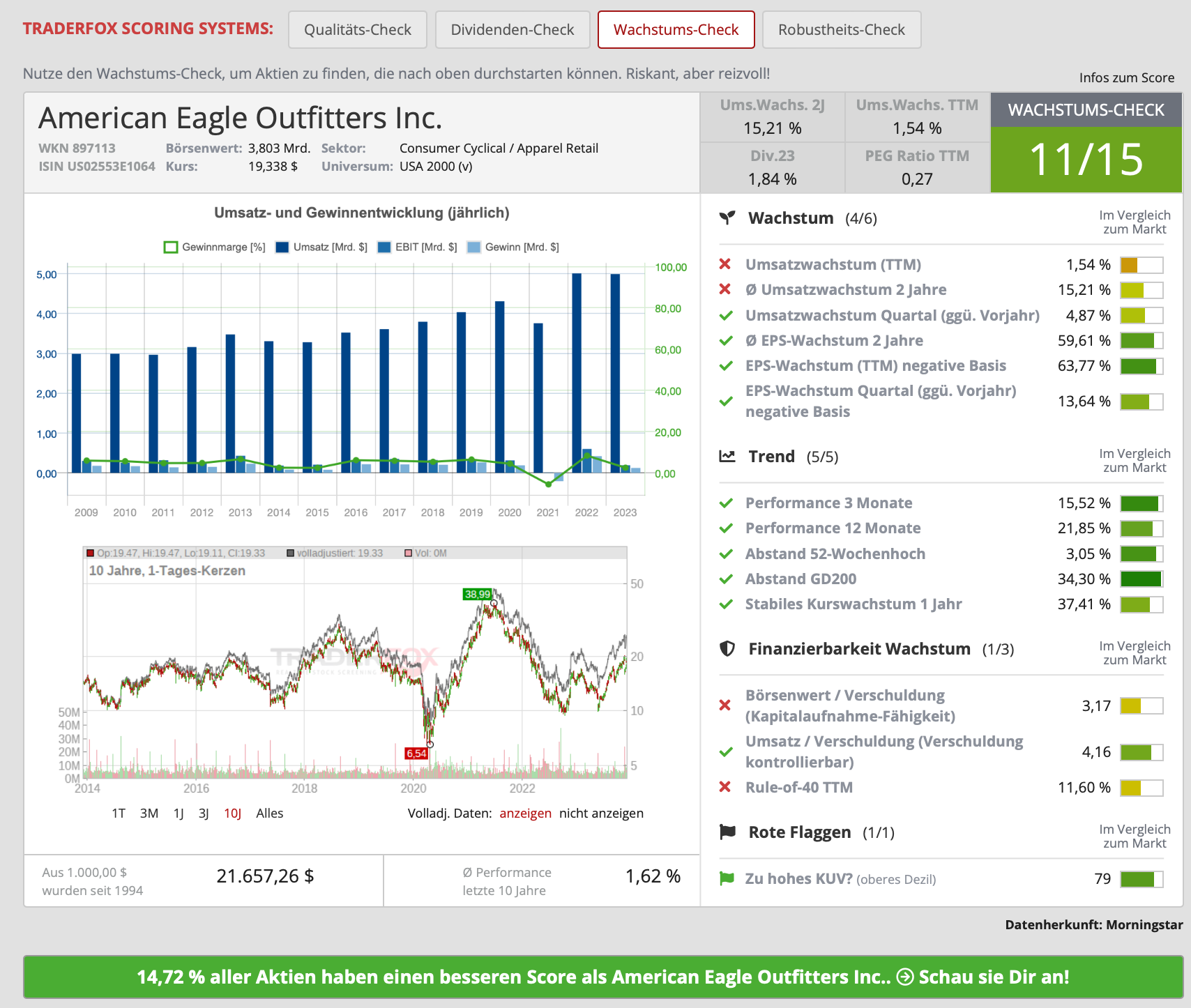

American Eagle Outfitters (AEO | ISIN US02553E1064) ist eine US-amerikanische Bekleidungskette, die sich auf das Design, die Herstellung und die Vermarktung von qualitativ hochwertiger Kleidung zu erschwinglichen Preisen konzentriert. Dabei richtet sich das Sortiment vorrangig an eine Zielgruppe zwischen 15 und 25 Jahren. Die Kollektion beinhaltet Jeans, bedruckte T-Shirts, Blusen oder Sweat-Shirts. Unter der Marke aerie bietet der Konzern der Zielgruppe Mädchen neben Unterwäsche und Bademode Kosmetik- und Pflegeprodukte an. Die Produkte werden in Stand-Alone-Shops und parallel in ausgewählten American-Eagle-Geschäften und im Internet vertrieben. Die Marktkapitalisierung beträgt 3,87 Mrd. USD.

Wachstum und Risiken

Die Aktie hat nach den Q3-Zahlen Mitte November ziemlich stark verloren, obwohl die Zahlen eigentlich ganz gut gewesen sind. Das Unternehmen wies einen Rekordumsatz von 1,3 Mrd. USD aus. Dabei konnten die vergleichbaren Umsätze um satte 12 % gesteigert werden. Der Nettogewinn war positiv und die Aussichten für das Weihnachtsquartal wurden als solide eingestuft. Da Marktteilnehmer anscheinend mehr erwartetet hatten, war es kurzzeitig nach unten mit der Aktie gegangen. Inzwischen wurden die Kursverluste vollständig aufgeholt. Was mir am Unternehmen gefällt ist, dass es keine Nettoverschuldung hat, über eine hohe Liquidität verfügt und die Gewinne steigen.

Was dem Unternehmen aktuell in die Karten spielt ist die Tatsache, dass die Inflation zurückgeht, was zu niedrigeren Produkt- und Frachtkosten führt, während die Nachfrage stark bleibt. Laut dem Management dürfte das aktuell laufende Quartal ziemlich stark werden, was den Kurs wohl noch eine Weile antreiben könnte. Die größte Gefahr für die Aktie dürfte wohl eine Rezession darstellen, da in einer Rezession die Bekleidungsindustrie in der Regel stark betroffen ist. So geben die Verbraucher in einer Rezession notwendigen Gütern den Vorzug vor Konsumgütern wie Kleidung. Infolgedessen sind Bekleidungsaktien häufig mit rückläufigen Umsätzen und geringeren Gewinnspannen konfrontiert. Im Vergleich zur Peer-Group ist die Aktie nach wie vor attraktiv bewertet. Das KGV für 2024 liegt bei 15. Nach dem TraderFox Wachstums-Check bekommt die Aktie gute 11 von 15 Punkten.

Kursentwicklung

Die Aktie befindet sich seit etwa zehn Jahren in einer ausgedehnten Seitwärtsbewegung. Bei 10 USD kam es die letzten Jahre immer wieder zu einer Bodenbildung. So auch in diesem Jahr. Im Mai erreichte sie ihr Jahrestief bei 9,95 USD bevor es zu neuen Käufen kam und die Aktie über die letzten Monate bis an die Marke von 20 USD geführt wurde. Aktuell bildet sich ein Widerstand bei 20 USD, nachdem das Down-Gap, das durch die Q3-Zahlen entstand, wieder geschlossen wurde. Mit dem Ausbruch auf ein neues Hoch könnte hier die Trendfortsetzung weitergehen.

Ich wünsche euch schöne Weihnachten!

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!