Fulminante Rallye bei unseren Musterdepotwerten Super Micro Computer und Axcelis - Mit diesen drei neuen Aktien geht es jetzt weiter!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. Während der Monat April nicht gut für unser Musterdepot lief und wir in der Performance sogar ein wenig unter 100 % rutschten, gab es im Mai eine starke Aufholjagd, wobei Super Micro Computer und Axcelis mit Take-Profit verkauft wurden.

Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 1. Juni ein, denn da wurde die Umschichtung durchgeführt. Weil ich im Urlaub war, erscheint der Artikel mit einer leichten Zeitverzögerung.

Die Ranking-Kriterien, die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 110 % verbuchen. Der S&P 500, der als Benchmark eingestellt ist, hat im selben Zeitraum eine Performance von 37 % erzielt. In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %.

Die ausgebuchten Aktien

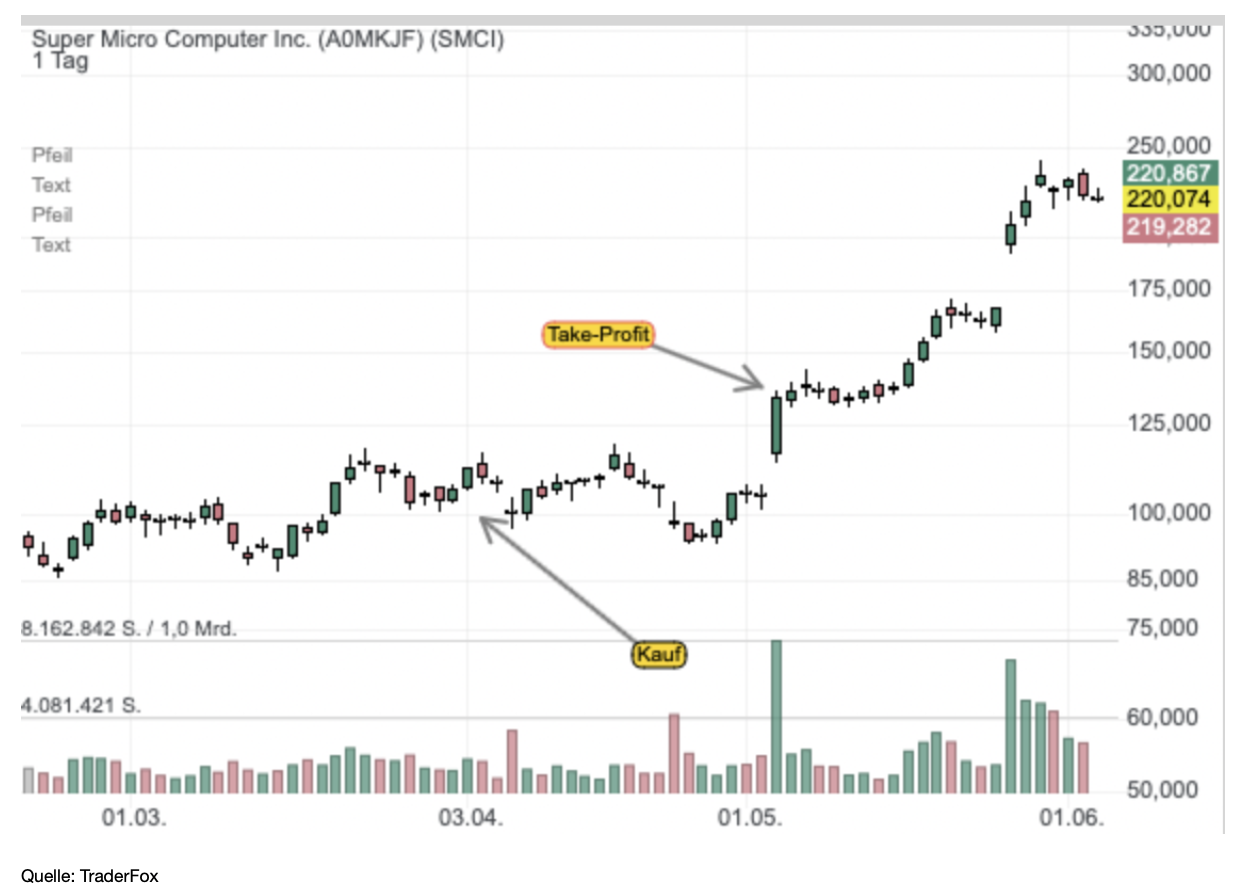

Im Mai hatten wir neben Super Micro Computer und Axcelis auch e.l.f Beauty, Coty und Meritage Homes im Depot. Die Aktie von Axcelis wurde mit einem Take-Profit zu 162 USD verkauft. Auch Super Micro Computer wurde mit einem Take-Profit Anfang Mai bei 135 USD verkauft.

Hier zeigt sich, dass Take-Profits nicht immer klug sind. Denn seit unserem Verkauf konnte die Aktie im letzten Monat erneut eine fulminante Rallye von noch einmal mehr als 50 % hinlegen. Bei e.l.f. Beauty betrug der Gewinn immerhin gut 15 %, während sich die Verluste bei Coty und Meritage Homes im niedrigen einstelligen Bereich in Grenzen halten.

Die eingebuchten Aktien im Juni

Diesen Monat wurden drei neue Aktien in unser Musterdepot eingebucht. Der Einbuchungstermin war der 1. Juni. e.l.f Beauty bleibt unserem Depot erhalten. Super Micro Computer wurde nach dem Take-Profit nun erneut, allerdings zu einem deutlich höheren Kurs, eingebucht. Ganz neu im Depot sind dagegen C3.ai, die ich Anfang des Jahres bereits ausführlich im Tenbagger-Depot vorgestellt hatte. Daneben sind Viking Therapeutics und Interdigital neu im Musterdepot.

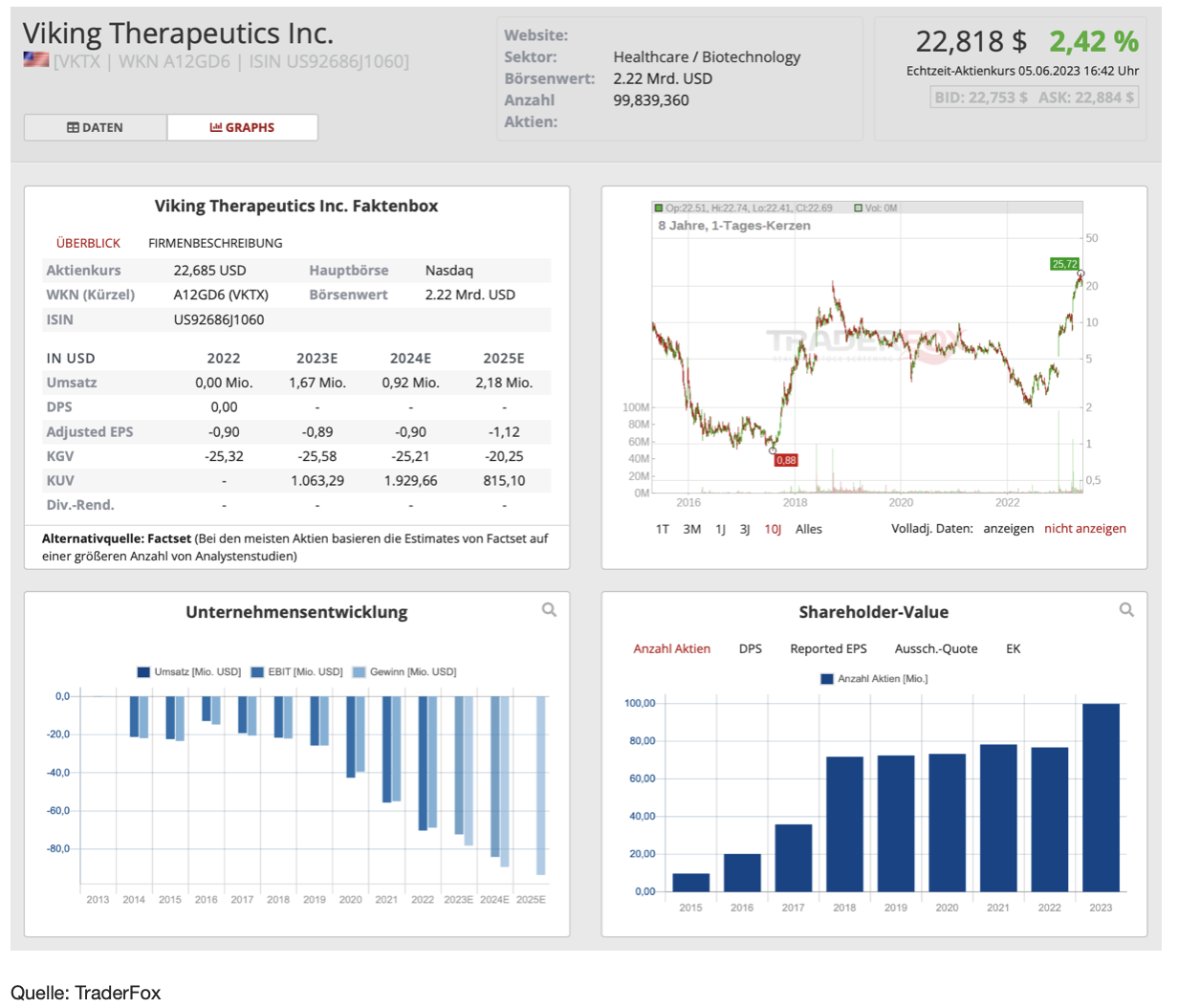

Viking Therapeutics [VKTX | WKN A12GD6 | ISIN US92686J1060] ist ein biopharmazeutisches Unternehmen, das sich auf die Entwicklung von neuartigen Therapien für Patienten mit Stoffwechsel- und endokrinen Erkrankungen spezialisiert hat. Das Unternehmen hat aktuell vier Entwicklungsprogramme am Laufen, wobei sich noch keines davon in der Phase 3 befindet. Dazu zählen VK2809, ein Schilddrüsenhormonrezeptor, zur Behandlung von Lipid- und Stoffwechselstörungen. Außerdem VK2735 für die potenzielle Behandlung verschiedener Stoffwechselstörungen sowie VK2735 zur oralen Einnahme und VK0214 für die Behandlung im Bereich der seltenen Krankheiten. Die Marktkapitalisierung liegt bei 2,26 Mrd. USD.

Wachstum und Risiken

Wie in der unteren Abbildung zu sehen, handelt es sich bei Viking um ein sehr spekulatives Unternehmen, das weder Gewinne noch Umsätze generiert. Die nächsten drei Jahre dürfte dies auch weiterhin so bleiben, wobei wir in den letzten sieben Jahren eine deutliche Verwässerung der Aktien gesehen haben, was für Biotechnologieaktien allerdings nicht ungewöhnlich ist.

In den letzten Monaten konnte das Unternehmen mit mehreren positiven Studiendaten überraschen. So gab es Anfang April vielversprechende Ergebnisse zur Phase 1 Studie zu VK2735. Am 16. Mai gab das Unternehmen bekannt, dass es positive Topline-Ergebnisse aus seiner klinischen Phase-2b-Studie mit VK2809 erzielt hat, einem neuartigen, leberselektiven Schilddrüsenhormonrezeptor-Beta-Agonisten für Patienten mit biopsiebestätigter nicht-alkoholischer Steatohepatitis, kurz NASH genannt.

Die Studie erreichte erfolgreich ihren primären Endpunkt, wobei Patienten, die VK2809 erhielten, im Vergleich zu Placebo eine statistisch signifikante Verringerung des Leberfettgehalts vom Ausgangswert bis Woche 12 aufwiesen. Derzeit gibt es am Markt kein zugelassenes Produkt für NASH, weshalb positive Neuigkeiten zu diesem Thema oft mit Kursanstiegen belohnt werden, zumal das Analystenhaus Stifel das Kursziel für die Aktie auf 30 USD erhöht hatten.

Trotz des sehr spekulativen Charakters finde ich die Aktie durchaus interessant, da bei einer Zulassung des Medikaments l VK2809 langfristig gesehen deutliche Gewinn für Anleger winken und zudem mit VK2735 im Bereich der Gewichtsabnahme geforscht wird, was ebenfalls ein starkes Wachstumsfeld ist. Das größte Risiko liegt darin, dass enttäuschende Ergebnisse zu deutlichen Down-Gaps führen, vor denen man sich als Anleger kaum schützen kann.

Charttechnik

Langfristig gesehen befindet sich die Aktie von Viking Therapeutics in einer sehr volatilen Seitwärtspase zwischen 1 USD und 26 USD. In den letzten 12 Monaten gelang der Aktie ein Kursanstieg von mehr als 1000 %, wobei sich das Jahreshoch im Bereich von 25,72 USD befindet. Solange es keine neuen Studienergebnisse gibt, dürfte die Aktie seitwärts laufen, wobei charttechnisch ein Heranlaufen an den GD 80 der Aktie Halt geben dürfte. Bei einem Einstieg sollte der spekulative Charakter der Aktie im Hinterkopf behalten werden.

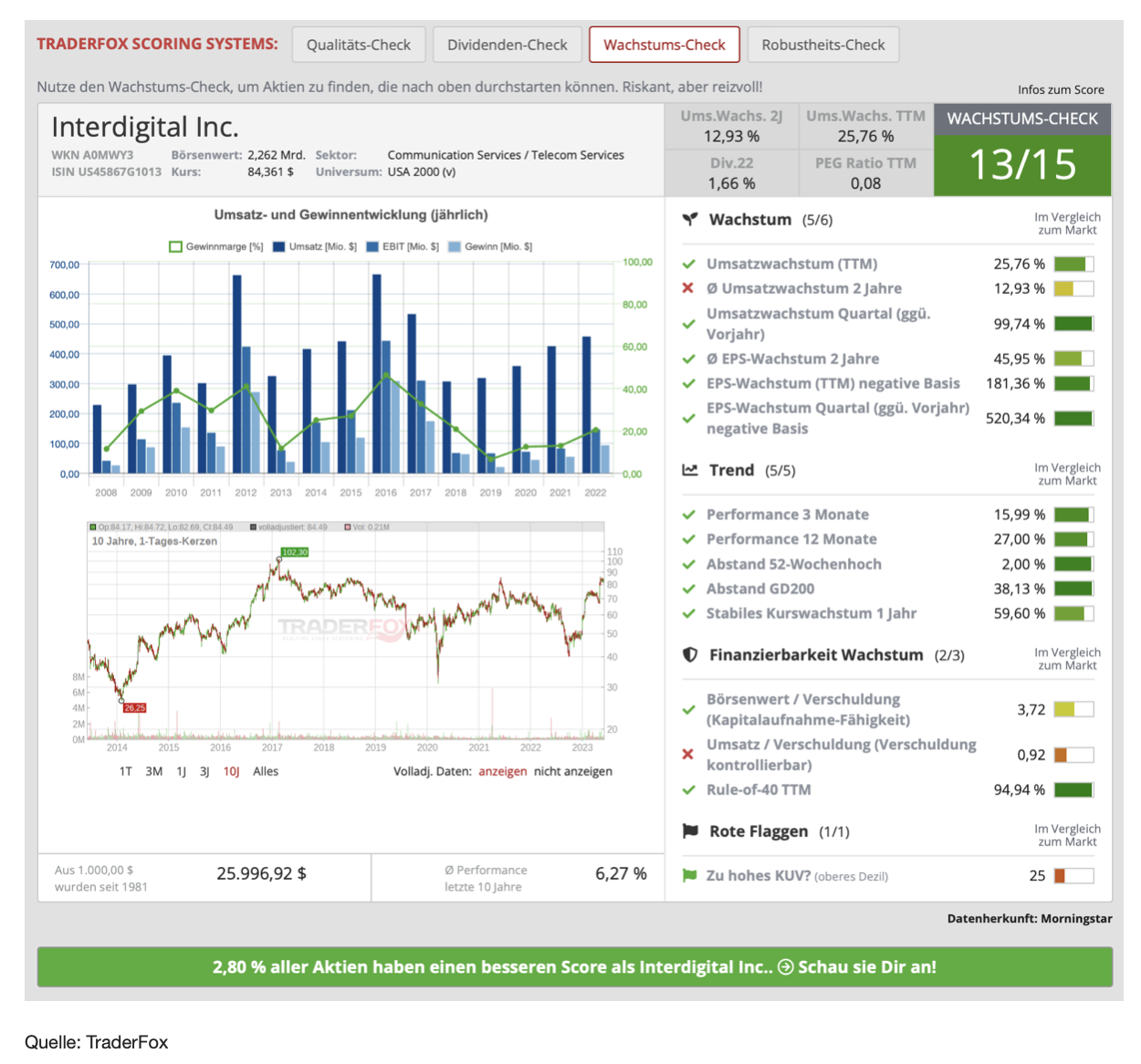

Interdigital [IDCC | WKN A0MWY3 | ISIN US45867G1013] ist ein Forschungs- und Entwicklungsunternehmen, das sich auf drahtlose, visuelle und verwandte Technologien konzentriert und von den Trends wie 5G und KI profitiert. Das Unternehmen erzielt Einnahmen aus der Lizenzierung und dem Verkauf von Patenten, mit Beiträgen aus der Lizenzierung von Technologielösungen, dem Verkauf und den Ingenieurdienstleistungen. Der Großteil der Einnahmen ist wiederkehrender Natur, da es sich um laufende Patentlizenzgebühren sowie um Einnahmen aus Technologielösungen handelt. Die Marktkapitalisierung beträgt aktuell 2,27 Mrd. USD.

Wachstum und Risiken

Das Unternehmen schätzt seine Marktchancen aktuell auf mehr als 650 Mio. USD bei wiederkehrenden Umsätzen, unter anderem im Bereich der Smartphones und dem Internet der Dinge sowie im Automobilbereich. Zudem werden neue Märkte im Bereich der Cloud Services erobert.

Allein in den letzten zwei Jahren wurden neue Verträge im Wert von über 1,75 Mrd. USD abgeschlossen. Der Umsatz soll von 457 Mio. USD im Jahr 2022 auf 517 Mio. USD im aktuellen Jahr steigen. Bislang bekommt die Aktie nach dem TraderFox Wachstums-Check beim Umsatzwachstum einen Punkt Abzug. Das dürfte sich aber ändern, wenn das Wachstum weiter anzieht wie zuletzt. Mit 13 von 15 möglichen Punkten schneidet die Aktie aber sowieso sehr stark beim Wachstums-Check ab.

Was mir gefällt, ist die Innovationspipeline von InterDigital. So wurde im ersten Quartal eine Rekordzahl von Erfindungen eingereicht, und das Unternehmen wurde unter die 50 wichtigsten Empfänger europäischer Patente im Jahr 2022 gewählt. Außerdem wurde InterDigital für seine hochwertigen Patente in den Bereichen 5G und Videocodecs mit mehreren Preisen ausgezeichnet. Das Unternehmen hält aktuell mehr als 25.000 Patente. Die Risiken sind darin zu sehen, dass das Unternehmen in hohem Maße von einigen wenigen großen Lizenznehmern abhängig ist. Außerdem ist die Branche, in der das Unternehmen tätig ist, hart umkämpft, und das Unternehmen muss weiterhin innovativ sein und ein starkes Patentportfolio aufrechterhalten, um der Konkurrenz voraus zu sein.

Charttechnik

Nach den starken Zahlen zum ersten Quartal Anfang Mai und einer starken Prognose für das zweite Quartal, welche die Schätzungen beim Gewinn um 38 % übertrafen, machte die Aktie einen riesigen Sprung nach oben. Aktuell konsolidierte sie in einer engen Range. Sollte diese im Bereich von 85 USD nach oben verlassen werden, kann ich mir hier einen Einstieg vorstellen.

C3.ai [AI | ISIN US12468P1049] ist ein führender Anbieter von KI-Software für Unternehmen zur Beschleunigung der digitalen Transformation. Das Unternehmen bietet die C3.ai-Suite für die Entwicklung, den Einsatz und den Betrieb von großangelegten KI-, Predictive-Analytics- und Internet-of-Things (IoT)-Anwendungen sowie ein Portfolio von schlüsselfertigen KI-Anwendungen an. Diese sind im Idealfall effizienter und kostengünstiger als alternative Ansätze. Die C3.ai-Plattform unterstützt die Wertschöpfungskette in jeder Branche. Das Unternehmen wurde 2009 von Thomas M. Siebel, einem erfahrenen Unternehmer aus dem Silicon Valley gegründet. In den verschiedenen TraderFox Rubriken haben wir die Aktie seit Anfang des Jahres regelmäßig besprochen, darunter auch im Tenbagger-Depot. Die Marktkapitalisierung von C3.ai liegt aktuell bei 3,68 Mrd. USD.

Wachstum und Risiken

Noch ist das Unternehmen nicht rentabel, doch bis zum Ende des Geschäftsjahres 2024 will man einen nachhaltig profitablen Gewinn erreichen. Mit Blick auf das Geschäftsjahr 2024 erwartet das Unternehmen einen bereinigten Verlust in einer Spanne von 50 bis 75 Mio. USD bei einem Umsatz von 295 bis 320 Mio. USD. Dabei glaubt C3.ai, dass der Markt für KI-Anwendungen für Unternehmen wesentlich größer ist als bislang angenommen und zudem mit einer viel höheren Wachstumsrate wächst als von Experten vorhergesagt. Das Unternehmen betont ferner, dass das Interesse an der Anwendung von KI auf Geschäftsprozesse so groß wie nie zuvor ist.

Am 31. Mai brachte das Unternehmen die Zahlen zum vierten Quartal heraus. Insgesamt fiel das Zahlenwerk besser aus als von Analysten erwartet. Treibender Grund war insbesondere die wachsende Nachfrage nach KI-Anwendungen für Unternehmen, die zu zahlreichen neuen Geschäftsabschlüssen führte. Nichtsdestotrotz brach der Aktienkurs nachbörslich um mehr als 20 % ein, weil die Aussichten des Unternehmens der losgetretenen KI-Begeisterung nicht gerecht werden konnten. Dabei fiel das Umsatzwachstum auf Jahressicht mit einem Plus von 0,1 % auf 72,4 Mio. USD eher bescheiden aus. Wenn man sich den Umsatzausblick für das nächste Quartal mit 72,5 Mio. USD ansieht, muss man sich dann doch fragen, wann sich die brutale Nachfrage auch in den Zahlen erkenntlich macht.

Die Aktie wirkt sehr stark von Tradern getrieben, wobei die Shortquote mit 28 % sehr hoch ist. Bei einem Einstieg muss klar sein, dass man eine sehr hohe Volatilität aushalten muss. Kursschwankungen im zweistelligen Bereich sind eher die Regel als die Ausnahme aktuell.

Charttechnik

Die Aktie von C3.ai ist seit Anfang des Jahres, getrieben durch die Entwicklung im Bereich der KI rund um ChatGPT, von 10 USD bis an der Spitze auf 44 USD angestiegen. Seit den Quartalszahlen hat sich allerdings eine gewissen Ernüchterung breit gemacht und die Aktie notiert aktuell gut 35 % unter dem Jahreshoch. Charttechnisch gesehen bietet der Bereich um 30 USD eine gewisse Unterstützung. Bei einem Einstieg könnte hier das Risiko begrenzt werden.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!