Fünf Wachstumsaktien, die nach Gap ups ihre Pivotal Price Line halten können

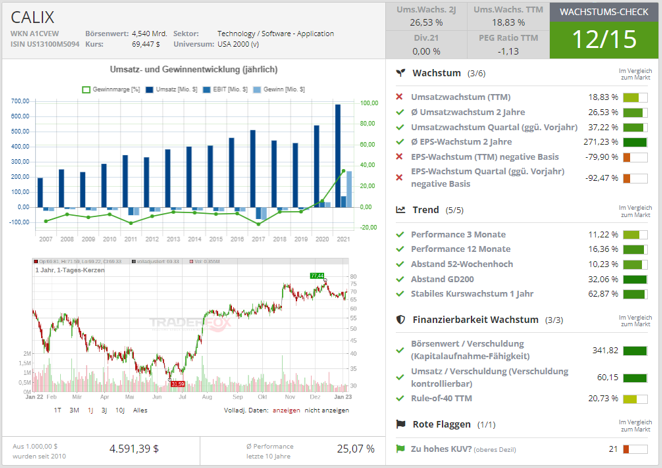

Calix

Das erste Wachstumsunternehmen, das nach einem Gap up seine Pivotal Price Line halten kann, heißt Calix (CALX). Hierbei handelt es sich um ein Unternehmen aus dem Bereich "Computer Networking". Das Unternehmen stellt Cloud- und Softwareplattformen und Kommunikationssysteme. Konkret bietet das Unternehmen Breitband (BSP)-Kommunikationszugangssysteme und Software für Glasfaser- und kupferbasierte Netzwerkarchitekturen an. Diese eröffnet Anbietern von Kommunikationsdiensten die Möglichkeit, eine breite Palette von umsatzgenerierenden Diensten bereitzustellen, von einfachen Sprach- und Datendiensten bis hin zu erweiterten Breitbanddiensten über Zugangsnetze der alten und der nächsten Generation. Hierunter fallen u.a. Netzwerkoperationen, Wifi- und Mobil App Dienste, 5G, Netzwerksicherheit. Das Unternehmen wurde 1999 gegründet und hat seinen Hauptsitz in Kalifornien.

Quelle: Wachstums-Check TraderFox

Die letzten Quartalszahlen wurden am 24.10.2022 veröffentlicht. Sie elektrisierten die Märkte und das bereits das zweite Mal innerhalb von drei Monaten. Die Aktie schoss unter sehr hohem Volumen um knapp 20 % nach oben. Das Unternehmen gab einen Quartalsgewinn von 0,34 USD pro Aktie bekannt gegenüber 0,35 USD vor einem Jahr. Die höheren Komponenten-Logistikkosten haben sich negativ auf den Gewinn ausgewirkt (wie schon im Vorquartal). Aber der Analystenkonsens, welcher bei 0,24 USD pro Aktie lag, konnte deutlich übertroffen werden. Calix verzeichnete einen Umsatz von 236,3 Mio. USD gegenüber 172,2 USD vor einem Jahr. Die ist eine Umsatzsteigerung von 37 %, nachdem das Unternehmen bereits im Vorquartal um 20 % wachsen konnte. Wir sehen also eine Beschleunigung des Umsatzwachstums. Mit dem Umsatz von 236,3 Mio. USD lag man 10 % über den Schätzungen der Analysten und übertraf die eigene Prognose, welche sich auf zwischen 211 Mio. USD und 217 Mio. USD belief. Im abgelaufenen Quartal kamen 26 neue BSP-Kunden hinzu. Außerdem nahm die Zahl der Cloud-Kunden weiter zu, wobei die Gesamtzahl der Calix Marketing Cloud-Kunden um 28 % im Vergleich zum Vorjahresquartal anstieg. Letztlich hob das Management die Prognose für das vierte Quartal an. Calix erwartet nun für das vierte Quartal einen Umsatz von 237 Mio. bis 243 Mio. USD, was über der Konsensschätzung von 218 Mio. USD liegt. Beim Gewinn je Aktie sollen zwischen 0,22 und 0,28 USD erwirtschaftet werden gegenüber der Konsensschätzung von 0,23 USD.

Nachdem sie bereits im Juli aufgrund sehr erfreulicher Zahlen unter hohem Volumen nach oben schoss, hat sie im Oktober zum zweiten Mal in Folge die Märkte pulverisiert. Seit Ende Oktober konsolidiert sie seitwärts und kann somit die Pivotal Price Line verteidigen. Dies ist bullisch. Denn in der aktuellen Marktphase werden viele Aktien nach Gap ups wieder abverkauft. Zurzeit steht die Aktie 11 % unter ihrem 52 Wochenhoch. Den nächsten Impuls nach oben könnte es durch die Zahlen des vierten Quartals geben, welche am 25.01.2023 veröffentlicht werden sollen. Der Ausbruch aus der aktuellen Konsolidierung (flat base) wäre das nächste Longsignal.

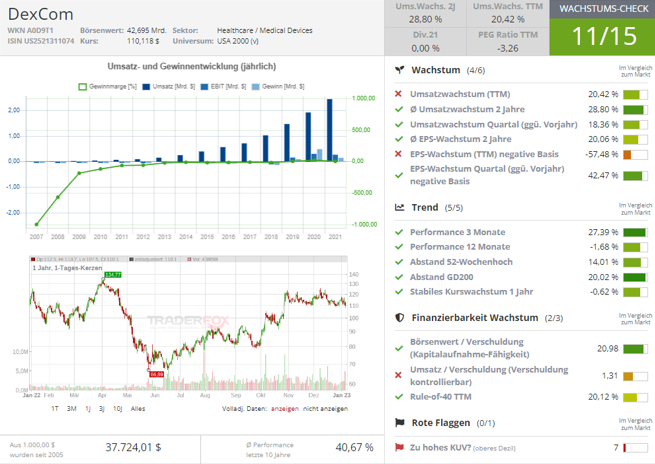

Dexcom

Das zweite Unternehmen, das seine Pivotal Price Line weiterhin halten kann, ist Dexcom (DXCM). Hierbei handelt es sich um einen Hersteller von Medizinprodukten, das spezialisiert ist auf das Design, die Entwicklung und die Vermarktung von Glukoseüberwachungssystemen für den ambulanten Gebrauch durch Menschen, die an Diabetes erkrankt sind. Das Unternehmen wurde 1999 gegründet und hat seinen Hauptsitz in Kalifornien.

Quelle: Wachstums-Check TraderFox

Am 27.10.2022 wurden die letzten Quartalszahlen vorgelegt. Die Aktie schoss um 20 % unter hohem Volumen nach oben. DexCom meldete für das dritte Quartal 2022 einen bereinigten Gewinn je Aktie (EPS) von 0,28 USD und übertraf damit die Konsensschätzung von 0,24 USD. Auf Jahressicht wurde damit ein Wachstum von 27,3 % erzielt. Der Umsatz stieg im Jahresvergleich um 18 % (20 % auf organischer Basis) auf 769,60 Mio. USD und übertraf damit die Konsensschätzung um 2,2 %. Steigende Volumina auf allen Kanälen sowie starke Neukundenzugänge aufgrund des zunehmenden globalen Bewusstseins für die Vorteile der kontinuierlichen Glukoseüberwachung in Echtzeit trugen zum Aufwärtstrend bei. Des Weiteren hat das Management die Umsatzprognose nach oben angepasst. Für 2022 wird nun ein Umsatz im Bereich von 2,88 bis 2,91 Mrd. USD erwartet (vorher: 2,86 bis 2,91 Mrd. USD). Das Unternehmen senkte jedoch die Prognose für 2022 für die bereinigte Bruttomarge. Sie soll nun bei 64 % liegen (vorher: 65 %).

Am 08.12.2022 erhielt Dexcom die FDA-Zulassung für das G7-Gerät. Es ist das präziseste System zur Blutzuckermessung! Die Aktie schoss unter erhöhtem Volumen um gut 6 % nach oben.

Die Aktie befindet sich gut 20 % unter ihrem 52 Wochenhoch. Seit der Veröffentlichung der Quartalszahlen konsolidiert sie seitwärts und kann damit die Pivotal Price Line halten. Dies ist positiv. Die nächsten Quartalszahlen werden für den 28.02.2023 erwartet.

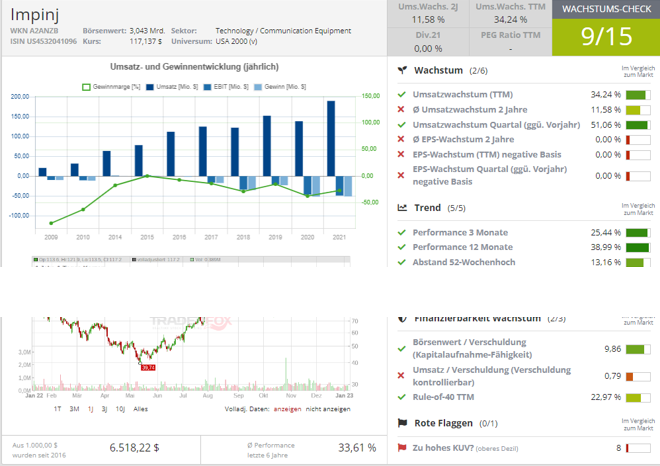

Impinji

Das dritte Unternehmen heißt Impinj (PI). Hierbei handelt es sich um einen Hersteller von Hochfrequenz-Identifikationsgeräten und Software. Konkret entwickelt und vertreibt das Unternehmen die Radiofrequenz-Identifikationslösung mit dem Kürzel RAIN RFID. Unter RFID (Radio Frequency Identification) versteht man eine Form der drahtlosen Kommunikation, bei der Funkwellen zur Identifizierung und zum Auffinden von Objekten eingesetzt werden. Vereinfacht ausgedrückt funktionieren alle RFID-Systeme nach demselben Prinzip: Ein RFID-Tag speichert Informationen, die von einem RFID-Lesegerät drahtlos ausgelesen werden können. RAIN RFID ist eine passive, batterielose Funktechnologie, die Milliarden von Alltagsgegenständen mit dem Internet verbindet. RAIN-RFID-Systeme ermöglichen es Unternehmen und Verbrauchern, jeden mit einem RAIN-RFID-Tag versehenen Gegenstand zu identifizieren, zu orten, zu authentifizieren und mit ihm in Kontakt zu treten, und liefern so umfassende Daten und Einblicke in Echtzeit. Ob die Authentifizierung von Lieferungen, das Tracking von Koffern, das Management von Material/Beständen, die Automatisierung von Lieferketten, die RAIN RFID Technologie ermöglicht all dies. Das Unternehmen bedient Sektoren wie das Gastgewerbe, das Gesundheitswesen, die industrielle Fertigung, die Lebensmittel- und Getränkeindustrie und das Transportwesen. Impinj wurde 2000 gegründet und hat seinen Hauptsitz in Seattle.

Quelle:

Quelle: Wachstums-Check TraderFox

Die letzten Quartalszahlen wurden am 26.10.2022 vorgelegt. Sie elektrisierten die Märkte. Die Aktie schoss unter sehr hohem Volumen um knapp 30 % nach oben (!). Der Quartalsgewinn lag bei 0,34 USD pro Aktie gegenüber einem Verlust von 0,04 USD vor einem Jahr. Die Konsensschätzung lag bei 0,18 USD. Den Umsatz bezifferte das Unternehmen mit 68,3 Mio. USD gegenüber 45,2 Mio. USD vor einem Jahr, die entspricht einem Wachstum von 51 % (!). Die Konsensschätzung lag bei 64,5 Mio. USD. Außerdem veröffentlichte das Management auch eine Prognose, die dem Markt geschmeckt haben muss. Für das vierte Quartal wird ein Umsatz zwischen 71,5 Mio. und 73,5 Mio. USD erwartet. Der Gewinn soll zwischen 0,35 USD und 0,40 USD liegen.

Aktuell steht die Aktie 9 % unter ihrem 52 Wochenhoch. Sie konsolidiert seit den Quartalzahlen seitwärts zwischen 102 USD und 129 USD. Die nächsten Quartalszahlen werden am 16.02.2023 erwartet. Diese könnten für den Ausbruch über das Hoch der aktuellen Konsolidierung (flat base) sorgen.

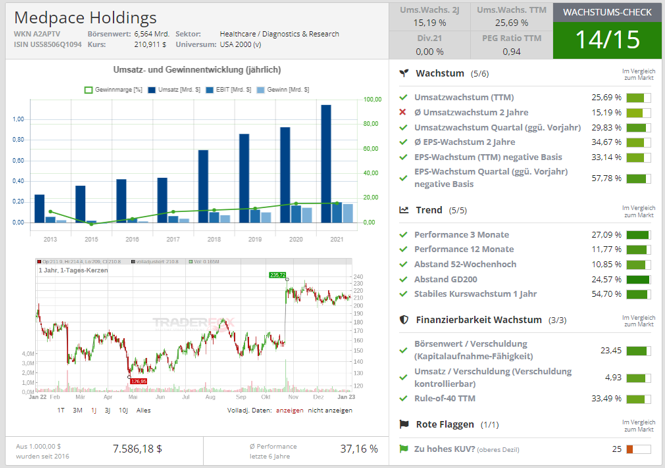

Medpace

Als viertes Unternehmen soll Medpace (MEDP) vorgestellt werden. Dies ist ein wissenschaftlich orientiertes, globales klinisches Auftragsforschungsunternehmen (CRO), das der Biotechnologie-, Pharma- und Medizinprodukteindustrie klinische Entwicklungsdienstleistungen der Phasen I-IV anbietet. Der Fokus liegt auf den Bereichen Onkologie, Kardiologie, Stoffwechselkrankheiten, Endokrinologie, zentrales Nervensystem sowie antivirale und antiinfektiöse Mittel. Medpace hat seinen Hauptsitz in Ohio. Das Unternehmen beschäftigt rund 5.000 Mitarbeiter in 40 Ländern. Medpace kann 14 von 15 Punkten im Traderfox Wachstums-Check aufweisen. Dies ist sehr stark.

Quelle:

Quelle: Wachstums-Check TraderFox

Die letzten Quartalszahlen wurden am 24.10.2022 präsentiert. Die Zahlen elektrisierten die Märkte. Die Aktie schoss unter sehr hohem Volumen um 40 % nach oben (!). Der Quartalsgewinn wurde mit 2,05 USD pro Aktie angegeben gegenüber 1,29 USD vor einem Jahr. Dies entspricht einem Wachstum von 59 % (!). Die Schätzung der Analysten ging von 1,47 USD pro Aktie aus. Der Umsatz belief sich auf 383,7 Mio. USD gegenüber 295,6 Mio. USD vor einem Jahr. Dies entspricht einem Wachstum von 30 %. Die Konsensschätzung wurde um 8 % übertroffen. Sowohl auf Gewinn- als auch auf Umsatzebene konnte das Unternehmen mit diesen Zahlen eine Wachstumsbeschleunigung erzielen. Für das Jahr 2022 erwartet das Management einen Umsatz zwischen 1,44 und 1,46 Mrd. USD. Dies entspricht einem Wachstum von 27,2 % gegenüber 2021. Für 2023 wird ein Umsatz zwischen 1,68 und 1,74 Mrd. USD erwartet.

Die Aktie steht zurzeit 5 % unter ihrem 52 Wochenhoch. Seit den Quartalszahlen konsolidiert die Aktie seitwärts und kann somit die Pivotal Price Line halten. Die nächsten Quartalszahlen werden am 13.02.2023 erwartet. Diese könnten der Aktie den nächsten Impuls nach oben verleiten.

O’Reily Automotive

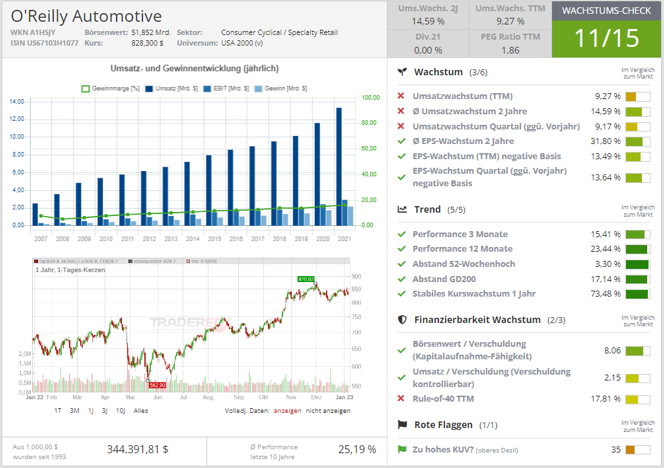

Der letzte Kandidat, der seine Pivotal Price Line bis jetzt verteidigen konnte, ist O’Reily Automotive (ORLY). Hierbei handelt es sich um einen der größten US-Fachhändler für Autoersatzteile. Das Unternehmen verkauft seine Produkte an Do-It-Yourself-Kunden und an professionelle Dienstleister wie Autowerkstätten (sogenannte "dual marktet strategy"). O`Reilly profitiert dabei vom Ersatzteilverkauf und den angebotenen Serviceleistungen. Zu den Dienstleistungen gehören u. a. Altöl-, Ölfilter- und Batterierecycling, Scheibenwischer- und Lampenwechsel, Batteriediagnosetests, Elektro- und Modulprüfung und Lackierereidienste. Per 30. September 2022 betrieb das Unternehmen 5.910 Filialen in 47 US-Bundesstaaten und 28 Filialen in Mexiko. Das Unternehmen wurde 1957 gegründet und hat seinen Hauptsitz in Missouri.

Quelle:

Quelle: Wachstums-Check TraderFox

Die letzten Quartalszahlen wurden am 26.10.2022 vorgelegt. Die Aktie konnte unter erhöhtem Volumen um 5,4 % zulegen. Der Gewinn je Aktie wurde mit 9,17 USD angegeben gegenüber 8,07 USD vor einem Jahr. Dies entspricht einem Wachstum von 13,6 %. Die Konsensschätzung lag bei 8,46 USD. Es wurde ein Quartalsumsatz von 3,78 Mrd. USD verzeichnet gegenüber 3,48 Mrd. USD vor einem Jahr, was einem Wachstum von 8,6 % entspricht. Der Konsens lag bei 3,71 Mrd. USD.

Aktuell steht die Aktie 5,5 % unter ihrem 52-Wochenhoch. Nach dem Gap up aufgrund der erfreulichen Quartalszahlen hat es Anschlusskäufe gegeben, sodass die Aktie weiter zulegen konnte. Zurzeit befindet sich die Aktie in einer Seitwärtskonsolidierung. Die nächsten Quartalszahlen sollen am 08.02.2023 vorgelegt werden.

Im Allgemeinen zeigt sich der relevante Markt für O’Reily Automotive von seiner starken Seite. Zunächst sind die inflationsbedingten erhöhten Preise für Neu- und Gebrauchtwagen zu nennen. Hinzu kommen die langen Lieferzeiten bei Neufahrzeugen, die vor allem aufgrund der Herausforderungen bei den Lieferketten bestehen. Beides hat dazu geführt, dass die US-Amerikaner ihre Autos immer länger fahren und somit verstärkt die Dienstleistungen von O’Reily Automotive in Anspruch nehmen.

Bildherkunft: AdobeStock_340591403

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!