High-Growth-Investing Classic: Investieren in Wachstumsaktien aus der Technologiebranche

Liebe Leser,

High-Growth-Investing ist eine von Stefan Waldhauser entwickelte Strategie, die auf das Investieren in Wachstumsaktien aus der Technologiebranche abzielt. High-Growth-Investing ist eine Form des Value-Investing, da auch hier der faire Wert eines Wachstumsunternehmen abgeschätzt wird. Eine Aktie wird erst gekauft, wenn sich ein Kurspotenzial von mindestens 50 %, besser 100 %, auf Sicht von zwei bis drei Jahren ergibt. Allerdings sind bei Wachstumsaktien die klassischen Value-Investing-Kennzahlen (KGV, KBV, etc.) weniger aussagekräftig, weshalb Waldhauser auf andere Bewertungskriterien zurückgreift. Die wichtigsten Assets für Wachstumsunternehmen sind laut Waldhauser das geistige Eigentum und Netzwerkeffekte.

Stefan Waldhauser lehnt trotz Ausbildung zum Wirtschaftsmathematiker die genaue Berechnung mithilfe eines DCF-Modells ab, da zu viele Annahmen getroffen werden müssen und das Modell dadurch fehleranfällig wird. Um Kursziele zu bestimmen, benutzt er das EV/Sales-Multiple, da dies weniger fehleranfällig ist und gleichzeitig auch bei Unternehmen funktioniert, die noch nicht profitabel arbeiten. Ob die Bewertung anhand des EV/Sales letztendlich günstig ist, hängt von mehreren Faktoren ab: dem Total Addressable Market (TAM), der Positionierung des Unternehmens, der Wachstumsgeschwindigkeit und dem Umsatzmix.

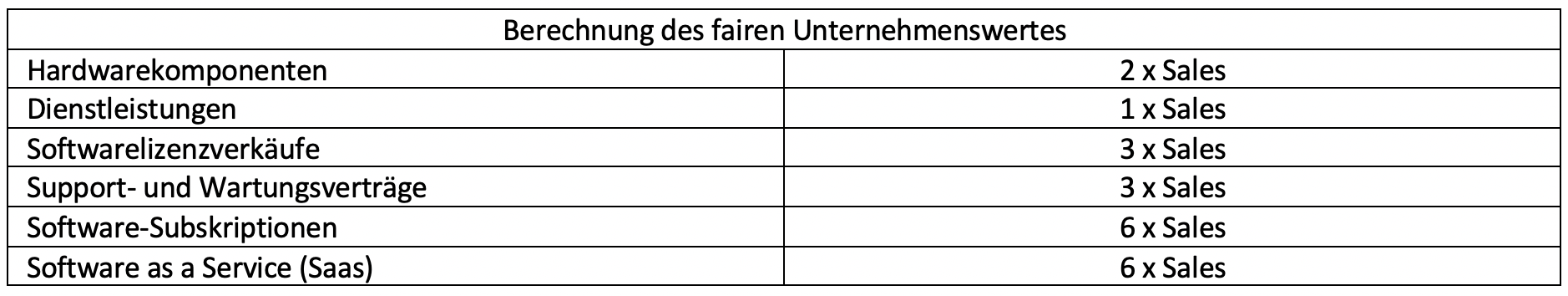

Da sich Stefan Waldhauser Technologieunternehmen anschaut, lässt sich der Umsatzmix (grob) in folgende Komponenten untergliedern: Hardwareverkäufe, Dienstleistungen, Softwarelizenzverkäufe, Support- und Wartungsverträge, Subskriptionen / Abo-Modelle und Software as a Service (SaaS) / Cloud-Subskriptionen. Die aufgezählten Geschäftsmodelle sind unterschiedlich profitabel. Um die Profitabilität eines Wachstumsunternehmens einzuschätzen, nutzt Waldhauser die Bruttomarge. Desto höher die Bruttomarge, desto mehr Geld steht dem Unternehmen für die Gemeinkosten (S&M, R&D, G&A, Kapitalkosten) zur Verfügung. Je nach Geschäftsmodell muss man die Bruttomarge in den Kontext einordnen. Im Bereich "Software" lassen sich beispielsweise hohe Bruttomargen jenseits von 80 % erzielen, während im Dienstleistungsgeschäft Bruttomargen von mehr als 50 % äußerst selten sind.

Aufgrund der unterschiedlichen Profitabilität der Geschäftsfelder, weicht die Bestimmung des fairen Unternehmenswertes (Achtung: Unternehmenswert entspricht nicht der Marktkapitalisierung) mit den erwarteten Umsätzen in 12 Monaten bei Technologieaktien voneinander ab. Wenn ein Unternehmen beispielsweise 50 % des Umsatzes mit Hardware-Verkäufen und 50 % mit Softwarelizenzverkäufen erzielt, muss man die Umsätze unterschiedlich bewerten und entsprechend gewichten. Die folgende Tabelle gibt einen Überblick, wie Stefan Waldhauser den Umsatz zur Bestimmung des Unternehmenswertes bewertet:

Neben der Bruttomarge und dem EV/Sales-Multiple schaut sich Waldhauser auch die Churn-Rate und die Net Retention Rate an. Mithilfe dieser Zahlen lässt sich in vielen Fällen bestimmen, wie viel Geld in der Zukunft mit einem Geschäftsmodell verdient werden kann. Waldhauser betont, dass beim Investieren in Wachstumsaktien die Zeit für den Investor arbeitet, da Aktie in die Bewertung hineinwächst. Sollte eine Aktie nach dem Kauf einen Buchverlust von 30 % aufgebaut haben, muss eine Entscheidung getroffen werden: Kann das Unternehmen weiterhin profitabel wachsen und sollte man daher die Position aufstocken oder ist die Risikotoleranz ausgereizt und die Position wird abgestoßen? Grundsätzlich sollte keine Position mehr als 12 % des Portfolios ausmachen. Außerdem rät Waldhauser von Stop-Loss-Ordern ab, da Wachstumsaktien in der Regel hochvolatil sind und Konsolidierungen in Höhe von 30 % häufig vorkommen.

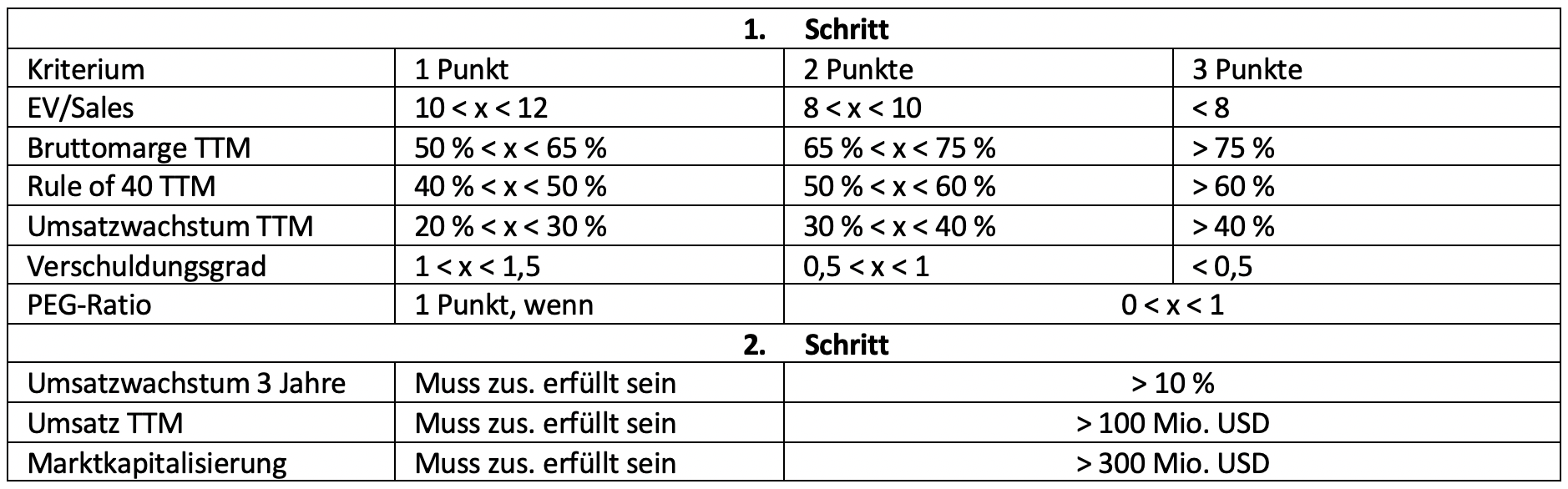

Um den Screening-Prozess für Wachstumsaktien zu vereinfachen, hat Waldhauser den High-Growth-Investing-Score entwickelt. Dieser vergibt insgesamt 16 Punkte und verbindet neben dem EV/Sales-Multiple und der Bruttomarge noch andere Faktoren. Die Berechnung des Scores wird in der folgenden Tabelle dargestellt. Im ersten Schritt können bis zu 16 Punkte vergeben werden. Alle Aktien, die im ersten Schritt mehr als 12 Punkte erhalten, müssen die Kriterien des 2. Schritts erfüllen. Die übrig gebliebenen Wachstumsaktien sind potenzielle Kauf-Kandidaten.

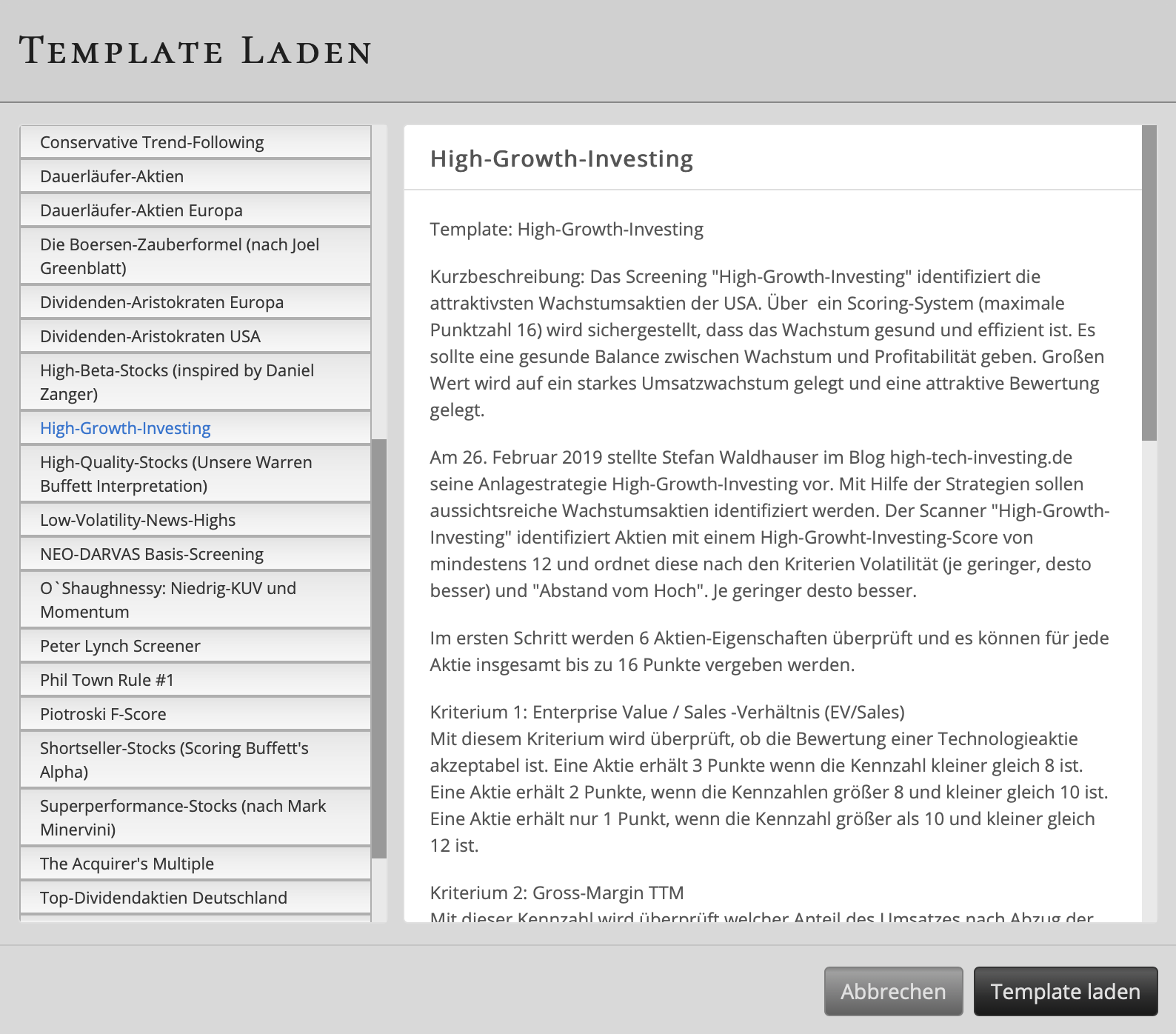

TraderFox hat den High-Growth-Investing-Score in aktien RANKINGS verbaut. Investoren können nach den besten Wachstumsaktien aus der Technologiebranche screenen, indem sie das High-Growth-Investing-Template benutzen:

Das Screening-Ergebnis sieht wie folgt aus:

Die Ergebnisse können in das Trading-Desk exportiert oder im Aktien-Terminal analysiert werden. Im Trading-Desk findet man die letzten Unternehmensnachrichten und im Aktien-Terminal werden alle Fundamentaldaten aufgezeigt. Viel Spaß beim Analysieren der besten Wachstumsaktien aus der Technologiebranche!

Bildherkunft: Pexels