Megatrend demographischer Wandel – welche Aktien profitieren und wie Sie mit der Corona-Krise als Anleger umgehen sollten

Die Aktienanlage ist und bleibt die renditestärkste Anlageform – auch wenn das viele in Krisenzeiten nicht wahrhaben wollen. Der Grund dafür ist, dass starke Rückgänge wie aktuell in den folgenden Jahren stets mehr als ausgeglichen werden. Langfristig betrachtet streben die Aktienmärkte aufwärts – natürlich ist dies mit Schwankungen und zwischenzeitlichen Rückschlägen verbunden.

Wie die Corona-Krise die Aktienmärkte einbrechen ließ

Anfangs dachten viele Menschen, bei Corona handle es sich nur "um eine Grippe". Weder in Europa noch in den USA nahm man den "SARS-CoV-2-Virus" ernst. Ja, für die allermeisten verläuft der Virus ganz harmlos, für einen geringen Prozentsatz der Infizierten teils schwerwiegend und für einen noch geringeren Prozentsatz tödlich. Doch als sich die Mathematik der Virologen durchsetzte, die vorrechneten, wie sehr das Gesundheitssystem durch die schnelle Ausbreitung der Krankheit überlastet sein würde, gab es auch an den Aktienmärkten kein Halten mehr. Spätestens, als Bilder in Italien und Spanien die Köpfe der Menschen auch hierzulande beherrschten, wurde die Maßnahmen drastischer und auch in ganz Europa verschärft.

Ich möchte diesbezüglich dennoch darauf hinweisen, dass wir das Gesundheitssystem in Ländern wie Italien, Spanien, aber auch in England keineswegs mit unserem in Deutschland vergleichen können – Stichwort Krankenhauskeime und fehlende Betten/mangelnde Ausstattung. Es wurde mit der Angst gespielt, indem wir nichts anderes mehr gesehen haben als diese schrecklichen Bilder. Ausgehend von dieser Situation haben viele ihre eigenen Ängste und Sorgen auf andere Menschen übertragen. Viele Dinge wurden gar nicht richtig hinterfragt oder gar rational gesehen. Man nennt das in der Psychologie Projektion. Und wenn wiederum viele Menschen ihre negativen Gefühle auf andere projizieren, ergibt sich ein gesellschaftliches Problem. Es veranlasst Dinge zu entscheiden, die nicht schlüssig und logisch erscheinen, obwohl die breite Masse es befürworten würde.

Die Unbesorgtheit ließ sich dann auch an den Aktienmärkten nicht mehr halten. Der Lockdown schränkte die globalen Lieferketten deutlich ein. Es gab eine teilweise oder in manchen Branchen eine komplette Schließung. In nur wenigen Tagen setzte sich die Erkenntnis eines vorübergehenden tiefen Wirtschaftseinbruchs durch. Mittlerweile gibt es einen weltweiten Fahrplan zum Umgang mit der Pandemie, den natürlich jedes Land mit unterschiedlicher Intensität verfolgt. In Ländern wie China, Südkorea oder Taiwan haben wir bereits gesehen, wie eine erfolgreiche Strategie aussieht. Mittlerweile hat sich dieser Gedanke auch an den Aktienmärkten teilweise durchgesetzt. Eine erste größere Korrekturbewegung haben wir bereits sehen dürfen. Sobald dies auch in Regionen wie USA und Europa gelingen wird, stehen wir vor einer zweiten Aufwärtswelle. Durch Konjunkturprogramme und Interventionen sowohl von Seiten des Staates als auch von Seiten der Zentralbanken, kann die aggregierte Nachfragekurve wiederhergestellt werden (siehe keynesianische Theorie). Damit scheint eine V-förmige Erholung der Wirtschaft als vertretbar.

Auch wenn Dinge in der Krise oft betrüblich aussehen, werden Rückschläge bei der Aktienanlage immer vorkommen. Nichtsdestotrotz wurden vergangene Krisen wie die Golfkrise 1990, die Dotcom-Blase 2001 oder die Finanzkrise 2008/2009 erfolgreich bewältigt, Trends und Produktivität wurden in der Folge immer beschleunigt. Die aktuelle Krise, so schlimm sie auch sein mag, wird die Digitalisierung um zwei Jahre beschleunigen. Firmen, die sich mit diesem Thema beschäftigen, werden profitieren. Firmen, die den Trend verschlafen, werden vom Markt verschwinden. Wir sprechen hier von schöpferischer Zerstörung. Doch eines wird sich in der Krise nicht ändern: Die Zinsen bleiben verschwunden. Zentralbanken stellen hohe Summen an Liquidität bereit, von denen wiederum ein Teil am Aktienmarkt landen wird. Außerdem sind Aktien inflationsgeschützt und werden somit in den nächsten Jahren von der erhöhten Geldmenge profitieren.

Megatrend Demographische Entwicklung

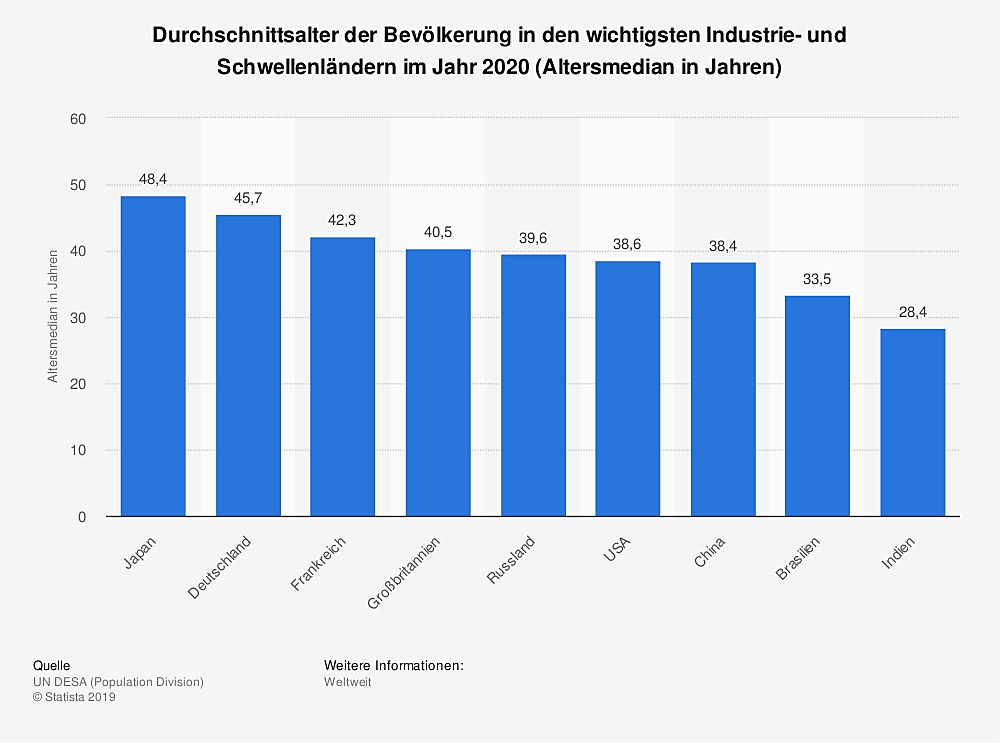

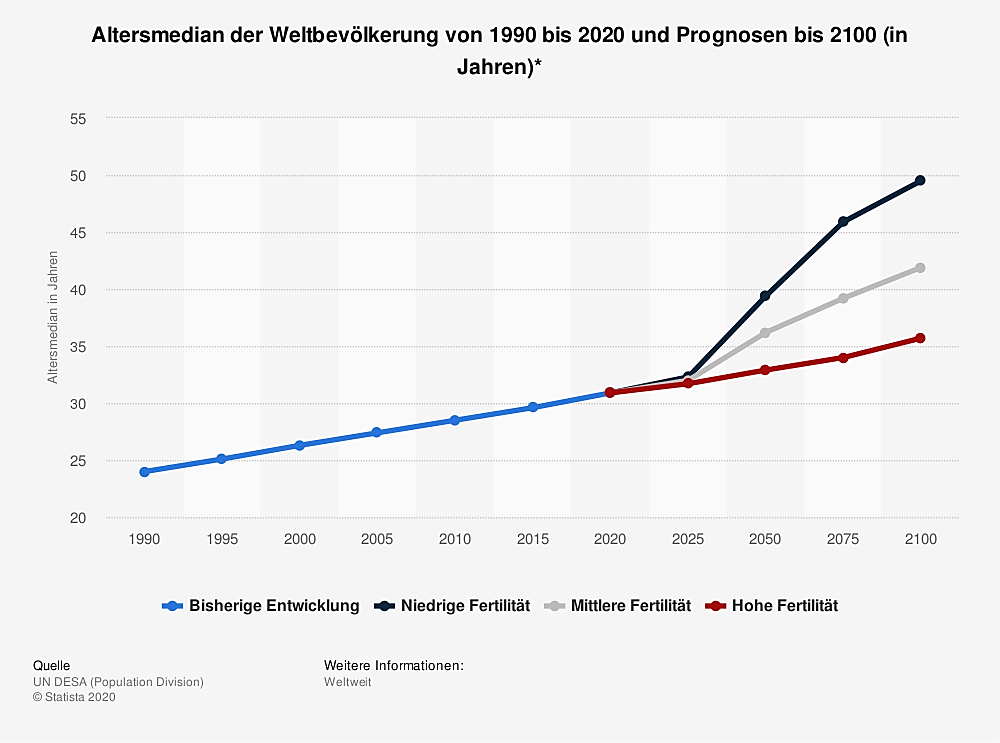

Migration, Urbanisierung und Bevölkerungswachstum werden zukünftig die Wirtschaft, aber auch die Gesellschaft bestimmen. Bis 2030 wird ein Bevölkerungswachstum von 16 Prozent oder 1,2 Milliarden Menschen auf 8,6 Milliarden Menschen erwartet. Vor allem in den Entwicklungsländern wächst die Bevölkerung 6-Mal schneller als in den wirtschaftsstarken Staaten. Das Durchschnittsalter in den wirtschaftsstarken Ländern wird aufgrund der höheren Lebenserwartung auf 44 ansteigen. Bei den Entwicklungsländern wird bis 2030 ein Anstieg auf 31,2 Jahre erwartet.

Quelle: https://de.statista.com

Die Altersgruppe der über 60-Jährigen wird also als Kundengruppe immer bedeutender. Während in den 70er-Jahren die Anzahl der Menschen, die älter als 75 Jahren wurden, noch an der Hand abzuzählen war, konnten 2010 bereits 80 Länder vom Erreichen der Altersschwelle weltweit ausgehen. Bis 2030 soll dies für 200 Länder gelten. Wir werden eine negative Wanderungsbilanz von Regionen wie Asien, Lateinamerika, karibischen Staaten und Afrika erleben. Die Gründe liegen auf der Hand: Krieg und Konflikte, wachsende wirtschaftliche Ungleichheit, fehlende Bildungschancen. Außerdem beschleunigt sich der Trend zur Urbanisierung bis 2030. Der in den Städten lebende Anteil der Weltbevölkerung wird voraussichtlich bei 60 Prozent liegen – ca. 81 Prozent in wirtschaftsstarken Ländern und 56 Prozent in Entwicklungsländern.

Quelle: https://de.statista.com

Zu den größten Profiteuren des demographischen Wandels zählen zweifelsweise der Gesundheitssektor mit der Pharma- und Biotechbranche. Verbunden mit einer globalen Verwestlichung des Lebensstils werden die Zivilisationskrankheiten einen starken Zulauf bekommen. Die "Generation Gold" besitzt aktuell rund 15 Billionen US-Dollar an Kaufkraft und wird vor allem in Dienstleistungen investieren, die das eigene Wohlbefinden steigern.

Auch wenn viele es derzeit nicht glauben mögen, so wird der Tourismus in den kommenden zehn Jahren einen Aufschwung erleben. Vor allem Rentner fahren oft weg und schauen dabei weniger aufs Geld als jüngere Generationen. Allein zwei von drei Rentner vereisen zufolge mindestens einmal pro Jahr. Ein hohes Maß an Zeit und ein steigender Wohlstand fördern weltweites Reisen. Auch Kreuzfahrten zählen dazu.

Speziell für die Luxusgüterindustrie sind die Best Ager unersetzlich. Die Menschen möchten sich zunehmend mit schönen Dingen umgeben. Das Thema Gesundheit entwickelt sich immer mehr zum Statussymbol.

Die Ausgaben für Gesundheits- und Pflegeprodukte weiten sich aus. Best Ager geben rund doppelt so viel für Gesundheitsprodukte aus wie die Gruppe der 20- bis 49-Jährigen.

Auch der Trend gesunde Ernährung wird immer wichtiger. Nahrungsergänzungsmittel erhalten immer mehr Zuspruch. Mit der steigenden Lebenserwartung wird sich auch der Pflegeaufwand bis 2030 und darüber hinaus drastisch erhöhen. Werden heute noch rund zwei Drittel aller Pflegebedürftigen zu Hause versorgt, dürfte dieser Anteil aufgrund der zunehmend individualisierten Familien- und Haushaltsstruktur kontinuierlich sinken.

Aufgrund Zivilisationskrankheiten wie Krebs, Diabetes und Herz-Kreislauferkrankungen werden Unternehmen in der Medizintechnik immer wichtiger. Egal ob Hörgerätehersteller, Unternehmen aus dem Bereich Zahnersatz und Implantologie oder aus dem Bereich "Cardiac and Vascular", sie werden alle zunehmende Bedeutung erfahren. Bereits 2022 soll der gesamte Medizintechniksektor ein Volumen von 530 Milliarden US-Dollar erreichen.

Unternehmen aus der Reise und Tourismusbranche: TUI, Carnival, Royal Carrib. Cruises, Sixt SE, Marriott International

Unternehmen aus dem Bereich Konsum/Luxus/Kosmetik: LVMH, Kering, L'Oréal, Beiersdorf, Ralph Lauren Corp, Moncler S.P.A.

Unternehmen aus dem Bereich Statussymbol Gesundheit/Pflegeprodukte: Procter & Gamble, Dermapharm, Unilever, Nestlé S.A.

Unternehmen aus dem Bereich Krankenhäuser/Pflege- und Seniorenheime: Orpea, Paul Hartmann, Coloplast, Fresenius, Welltower, DaVita

Unternehmen aus dem Bereich Medizintechnik: Novo-Nordisk, Fresenius-Medical-Care, Stryker Corp., Siemens Health., Sonova, Medtronic, Straumann, Boston Scientific

Fazit

Die älteren Menschen auf der Welt werden immer mehr. Damit wird auch der Wohlstand steigen. Jeder Anleger sollte für sich überlegen, mit welchen Unternehmen er vom demografischen Wandel profitieren möchte. Natürlich könnte die Liste noch ewig erweitert werden. Einige dieser vermutlichen Profiteure habe ich oben zusammengefasst.

Liebe Anleger,

ich wünsche Ihnen noch viele erfolgreichen Investments!

Bis zur nächsten spannenden Story,

Michael Seibold

Im Aktien-Screener von TraderFox könnt ihr im sogenannten Listen-Viewer Aktien aus bestimmten Anlagetrends bestimmen.

Dazu benötigt ihr das Morningstar Datenpaket von TraderFox. Hier könnt ihr es bestellen.

Bildherkunft: https://unsplash.com/photos/FWzxSkTS7v0