Neben 2 Schwergewichten wandert erneut e.l.f. Beauty ins Musterdepot - Hält bei den Neukäufen das Momentum an?

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. Im letzten Monat hatten wir Pech mit unseren drei Neukäufen. Denn sowohl Schrödinger als als auf Riot hatten zweistellig verloren, was unser Depot ziemlich nach unten gedrückt hat. In diesem Monat allerdings wurden etwas weniger spekulative Titel eingebucht. Mal sehen, ob sich das bezahlt macht.

Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich, verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 1. September ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien, die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

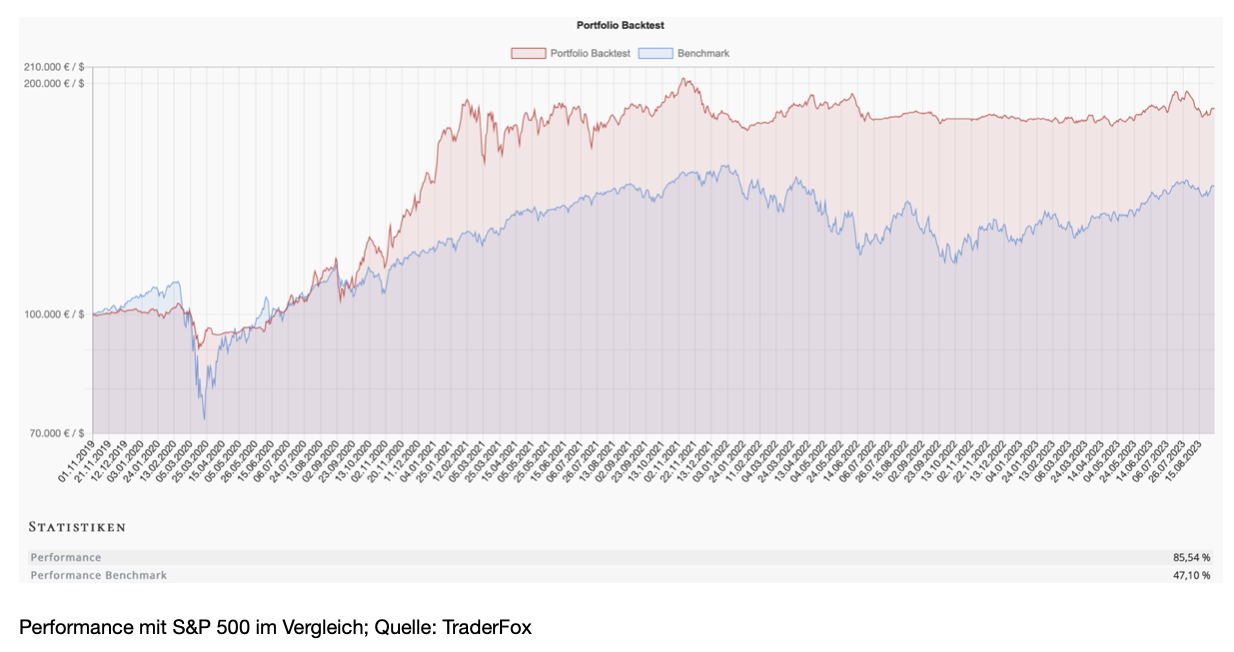

Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 85,5 % verbuchen. Der S&P 500, der als Benchmark eingestellt ist, hat im selben Zeitraum eine Performance von 47 % erzielt. In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Leider erlitt das Depot im letzten Monat einen heftigen Verlust, der, gesehen auf einen Monat, noch nie so groß war, wie diesen August. Wir hatten zuletzt eine Performance von 119 %. Jetzt liegt sie nur noch bei knapp 86 %. Es gab keine Aktie mit einer positiven Performance. Dagegen gaben Riot und Schrodinger jeweils gut 30 % ab. Das ist heftig. Allerdings hatten wir auch schon Monate, wo das Depot auch richtig stark nach oben ging. Wir werden sehen, ob dies im September gelingt.

Die ausgebuchten Aktien

Drei Aktien wurden in diesem Monat ausgebucht. Darunter AMD, Morphic und Immunogen. ImmunoGen ist meines Erachtens weiterhin interessant. Im November 2022 erteilte die FDA ja eine beschleunigte Zulassung für ELAHERE zur Behandlung bei Eierstock-, Eileiter- oder primärem Peritonealkrebs. Am 3. Mai hatte sich die Aktie mehr als verdoppelt, nachdem die ersten positiven Daten der ELAHEREs Phase-3-Bestätigungsstudie MIRASOL veröffentlicht wurden. Am 28. August wurde bekannt, dass das Unternehmen gemeinsam mit Takeda die Kommerzialisierung in Japan für ELAHERE vorantreibt. Das sind gute Nachrichten, zeigen sie doch das weltweite Potenzial des Medikaments auf.

Die eingebuchten Aktien im September

Diesen Monat wurden drei neue Aktien in unser Musterdepot eingebucht. Der Einbuchungstermin war der 1. September. Während uns die beiden Verlierer Schrödinger und Riot erhalten bleiben, wobei Schrödinger Anfang August mit einer Prognosekürzung enttäuschte, sind Adobe, Eli Lilly und e.l.f. Beauty neu im Musterdepot. In Adobe bin ich übrigens selbst langfristig investiert.

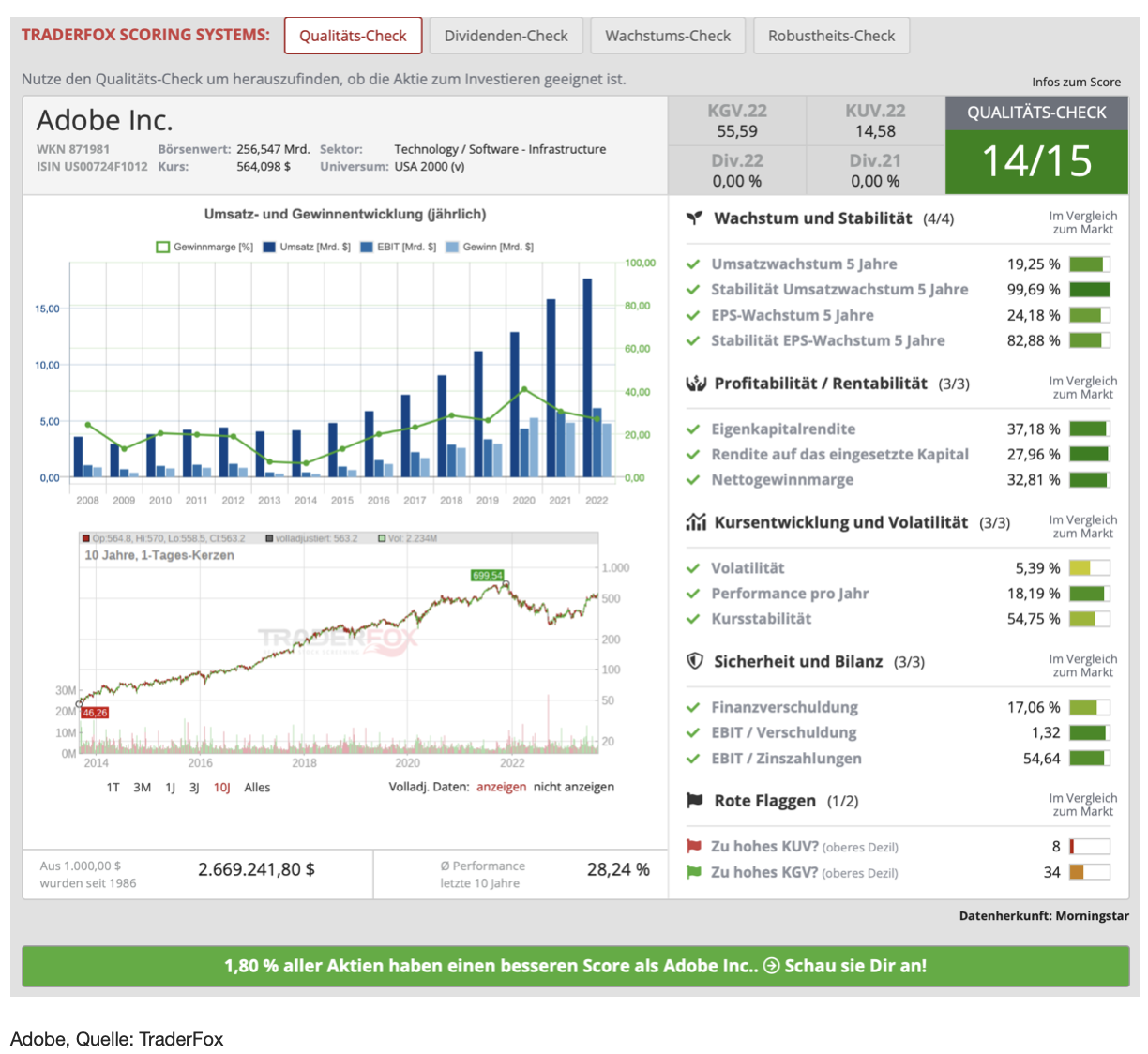

Adobe [ADBE | ISIN US00724F1012] ist ein US-amerikanisches Softwareunternehmen, das jedem Anleger bekannt sein dürfte. Der Konzern bietet Software, mit deren Hilfe Kunden digitale Inhalte erstellen, veröffentlichen und die Wirkung messen können. Zum Angebot gehören Grafik- und Bildbearbeitungsprogramme, Audio- und Videoschnittsysteme und Webanalyse-Tools. Einige der bekanntesten Produkte sind Photoshop, Acrobat, Flash und Dreamweaver. Die Software von Adobe Systems wird an Hardwarehersteller, Softwareentwickler und Dienstleister sowie an Individualkunden und die Werbeindustrie geliefert. Die Marktkapitalisierung liegt aktuell bei 257 Mrd. USD.

Wachstum und Risiken

Das große Thema dieses Jahres war die Künstliche Intelligenz (KI). Dabei hat sich Adobe als ein großer Profiteur dieses Trends hervorgetan. So mischt Adobe mittlerweile mit neuen KI-Angeboten wie Adobe Sensei ganz vorne mit. Dank Adobe Sensei GenAI lassen sich perfekt auf die individuellen Anforderungen konfigurierte Customer Journeys inklusive Designs erstellen. Spannende neue Möglichkeiten verspricht auch die seit März angebotene KI Adobe Firefly. Damit lässt sich der End-to-End-Workflow bei der kreativen Inhaltserstellung mittels generativer KI deutlich beschleunigen. Neue Inhalte wie fotorealistische Grafiken, Präsentationen oder 3D-Animationen können bequem via Text oder Spracheingabe nach individuellen Vorgaben erstellt und hinzugefügt werden, wobei sich mit der in Adobe Express verfügbaren Firefly-Version Bilder und Texteffekte aus Prompts in über 100 Sprachen erstellen lassen.

Da Adobe eng mit anderen Schwergewichten wie NVIDIA bei der Entwicklung neuer KI-Tools kooperiert, sollte Adobe seine Marktposition weiter zementieren können, was sich auch nachhaltig positiv beim Ergebnis niederschlagen wird. Laut einer Studie der Bank of America dürfte der KI-Umsatz bei Adobe dank der Integration von KI-Tools wie Firefly oder Sensei in Adobe-Standardsoftware wie Indesign oder Photoshop in 2024 bereits bei 300 Mio. USD liegen und bis 2026 auf knapp 1 Mrd. USD steigen.

Zuletzt konnte Adobe mit einem soliden Umsatz- und Ergebnisplus aufwarten. Beim bereinigten Gewinn je Aktie konnte man mit einem Anstieg von 16,7% auf 3,92 USD die Konsenserwartungen von 3,79 USD übertreffen, während man bei den Umsatzerlösen mit +9,8% auf 4,82 Mrd. USD ebenfalls besser als erwartet abschnitt. Durch die Bank überzeugen konnte das Cloud-Geschäft. Da sich das Marktumfeld langsam wieder normalisiert und Unternehmen wieder mehr Geld für Werbung in die Hand nehmen, sollte sich das Geschäft bei Adobe vor allem in den Bereichen Creative Cloud und Experience-Cloud in den kommenden Quartalen weiter anziehen. Entsprechend optimistisch zeigte sich Adobe für das laufende Fiskaljahr, wobei man hier von einem EPS in der Spanne von 15,65 bis 15,75 USD ausgeht. Neue Generative-AI-Suites sollten das Wachstum bei Adobe weiter anschieben, wobei der Analystenkonsens bis 2025 von einem EPS von 20,30 USD ausgeht, womit das KGV bei Adobe auf knapp 21 sinken würde.

Während das Thema KI der Aktie zuletzt nach oben verholfen hat, liegt natürlich auch das größte Risiko für das Unternehmen in der KI, da die Konkurrenz genau in diesem Bereich mit innovativen Lösungen aufholt. Damit sollte bei einem längerfristigen Einstieg das Wettbewerbsumfeld genau im Auge behalten werden. Nach dem Qualitäts-Check von TraderFox bekommt die Aktie aktuell starke 14 von 15 Punkten.

Charttechnik

Die Aktie von Adobe befindet sich in einem starken und jahrzehntelangen Aufwärtstrend. Im Jahr 1990 notierte die Aktie bei 1 USD. Seither ging es, mit kurzen Unterbrechungen, immer nach oben. Das Allzeithoch bei knapp 700 USD wurde Ende des Jahres 2021 erreicht. Daraufhin korrigierte die Aktie bis in den Bereich von 275 USD. Seither hat sie wieder einiges an Boden gut gemacht. Mit dem Ausbruch auf ein neues Jahreshoch Ende August konnte die Aktie ein neues prozyklisches Signal generieren. Ich halte die Aktie sowohl kurz- als auch langfristig interessant.

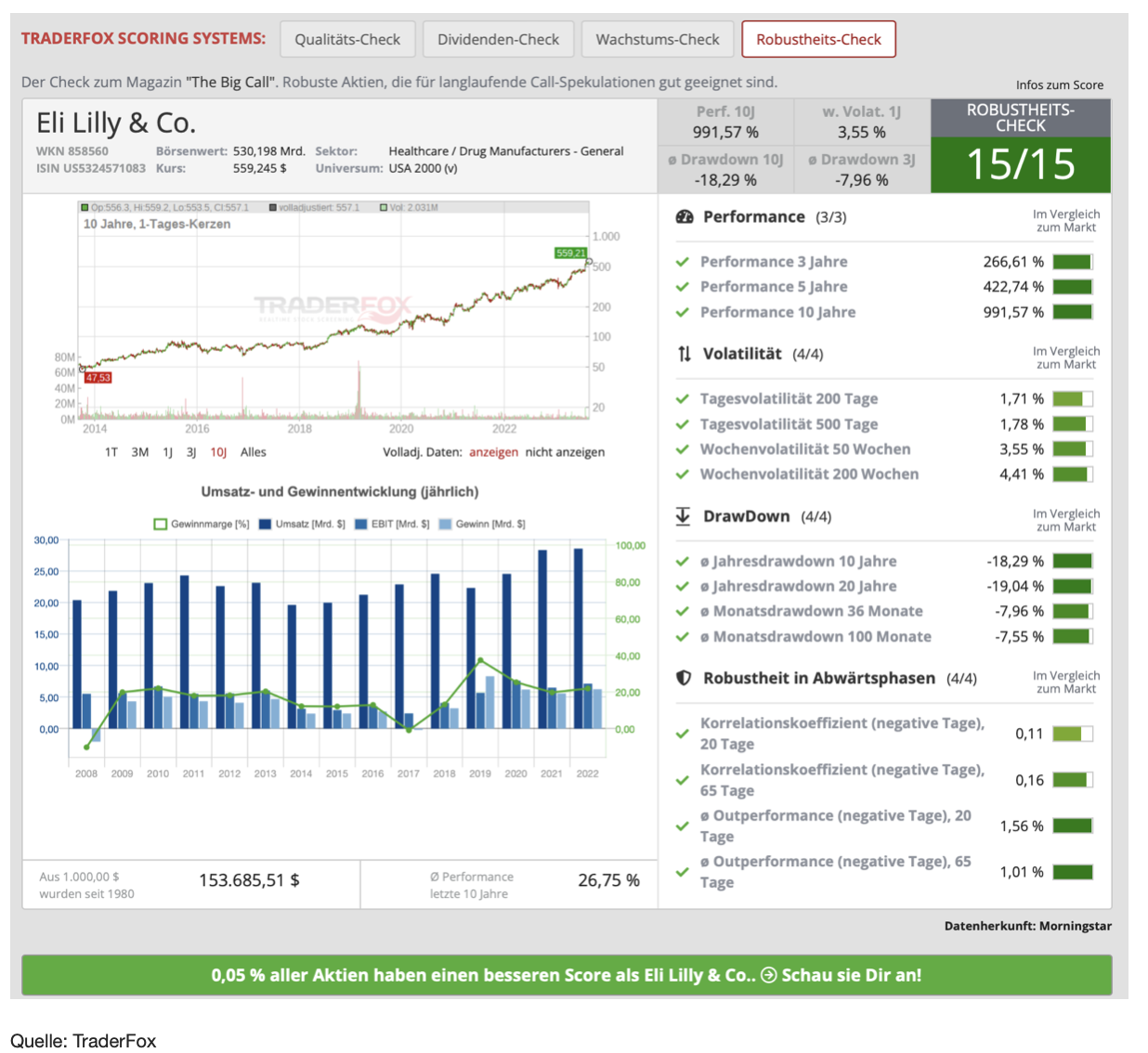

Eli Lilly [LLY | ISIN US5324571083] zählt zu den größten Pharmakonzernen weltweit. Die Kernkompetenz liegt in der Erforschung, der Entwicklung, der Herstellung und dem Vertrieb von Arzneimitteln aus den Bereichen Neurowissenschaft, Endokrinologie, Infektionen, Herz- und Kreislauferkrankungen und der Onkologie. Zu den wichtigsten Medikamenten des Unternehmens gehören das Antidepressivum Prozac, das auch für die Behandlung von Bulimie und Zwangsneurosen eingesetzt werden kann oder das Krebspräparat Onkovin, das auch bei bereits fortgeschritten Tumorerkrankungen eingesetzt wird. Neben der Humanmedizin ist das Unternehmen auch in der Tiermedizin tätig. Sowohl für Nutz- als auch Haustiere entwickelt und produziert Lilly entsprechende prophylaktische und akute Medikamente sowie Leistungsverstärker. Die Marktkapitalisierung liegt bei 528 Mrd. USD.

Wachstum und Risiken

Frische Impulse verspricht bei Eli Lilly das bereits für Diabetes-Typ-II zugelassene Präparat Mounjaro. Hier steht man in der Indikation Adipositas vor dem Durchbruch, wobei bei Mounjaro zum Ende des Jahres die Zulassung von der FDA erwartet wird. Nachdem Mounjaro bereits in Q2 einen Gesamterlös von knapp 980 Mio. USD eingespielt hatte, sollte die Zulassungserweiterung die Erlöse in den kommenden Quartalen noch stärker anschieben.

Neben Mounjaro sollte Eli Lilly auch von der bevorstehenden Zulassung für das Alzheimer-Präparat Donanemab profitieren. Hier hatte man nach positiven klinischen Phase-III-Studiendaten einen Zulassungsantrag bei der FDA eingereicht, wobei das Präparat voraussichtlich bis Jahresende von den zuständigen Behörden eine vollständige Zulassung für die Behandlung von Patienten, die an dieser neurodegenerativen Erkrankung leiden, erhalten wird. Damit dürfte Eli Lilly in diesem Multi-Milliarden-Markt ebenfalls ganz vorne mitmischen.

Daneben verfügt Eli Lilly auch noch über weitere spannende Präparate in seiner Pipeline, die nach starken klinischen Studiendaten kurz vor der Zulassung stehen könnten. Dies gilt unter anderem für das Immunologie-Medikament Lebrikizumab, das bei der Behandlung von Patienten im Alter ab 12 Jahren mit Neurodermitis (Gesicht und Hände) vorgelegt hatte. Die US-Gesundheitsbehörde hatte für das in der klinischen Phase III befindliche Präparat Ende Juli einen Fast-Track-Status für ein beschleunigtes Zulassungsverfahren bei Patienten mit leichter bis mittelschwerer atopischer Dermatitits vergeben.

Eli Lilly hatte zuletzt seine Jahresprognose nach besser als erwarteten Q2-Zahlen angehoben und rechnet nun mit einem EPS von 9,79 bis 9,90 USD, nach zuvor 8,65 bis 8,85 USD. Damit kommt die Aktie immer noch auf ein extrem hohes KGV von 57. Damit dürfte die Bewertung meines Erachtens eines der größten Risiken darstellen. Ein weiteres Risiko sehe ich in Mounjaro, zur Behandlung von Adipositas. Das Medikament ist mit 250 USD pro Woche extrem teuer. Mehrere Versicherer in den Vereinigten Staaten haben inzwischen die Kostenübernahme für diese Behandlungen abgelehnt und stufen Mounjaro als kosmetisches Medikamente ein. Sollte sich diese Praxis bei den Versicherern durchsetzen, dann könnte dies deutlich auf die Verkaufszahlen und damit auch auf den Aktienkurs negativ auswirken.

Charttechnik

Die Aktie von Eli Lilly hat denselben langfristigen Chartverlauf wie jene von Adobe. Im Jahr 1986 stand die Aktie bei 5 USD. Seither ist sie, mit durchaus längeren Unterbrechungen, immer weiter nach oben gelaufen und hat erst letzte Woche ein neues Allzeithoch bei 560 USD erreicht. Kurzfristig könnte ich mir hier durchaus eine prozyklische Positionierung vorstellen. Für einen langfristigen Positionsaufbau ist mir die Aktie aktuell zu hoch bewertet. Hier würde ich eine kräftigere Konsolidierung abwarten.

e.l.f. Beauty [ELF | ISIN US26856L1035] ist ein Hersteller von Kosmetikprodukten wie Make-Up, Eyeliner, Cremes und Lippenstiften. Die Aktie habe ich innerhalb dieses Formates bereits oft besprochen, was daran liegt, dass das Unternehmen aktuell nur die Richtung nach oben kennt. Der Verkauf der Produkte erfolgt online sowie in ausgewählten Drogerien. Dabei legt das Unternehmen seinen Fokus auf Nachhaltigkeit und betont den Verzicht auf Tierversuche für die Entwicklung seiner Produkte. Im September 2022 wurde eine Produktionsstätte von e.l.f. Beauty mit dem Fair Trade USA-Zertifikat ausgezeichnet. Damit ist e.l.f. Beauty das erste Unternehmen der Kosmetikbranche mit dieser Auszeichnung. Die Marktkapitalisierung liegt aktuell bei 7,45 Mrd. USD

Wachstum und Risiken

Langfristig positioniert sich e.l.f. Beauty in Richtung der Megatrends wie Veganismus und Nachhaltigkeit. Zudem wagte das Kosmetikunternehmen unter dem Motto "Gaming trifft auf Make-Up" als eines der ersten Unternehmen den Schritt in den Gaming-Markt und nimmt Kurs auf das künftige Metaverse. Im Oktober 2021 wurde von e.l.f. der erste Beauty-Markenkanal auf Twitch gestartet, mit dem insbesondere weibliche Gaming-Fans angesprochen werden sollen. Im Juli 2022 wurde die 8-teilige limitierte Kollektion "Game Up" präsentiert.

In den letzten Jahren zeigte e.l.f. Beauty eine stabile Umsatzentwicklung. Im vergangenen Geschäftsjahr stiegen die Umsätze um 23 % gegenüber dem Vorjahr. Zuletzt beschleunigte sich das Wachstum weiter und das Management erhöhte wiederholt die Prognosen, was die Aktie mit beständigen Gap-Ups belohnte. Insbesondere das internationale Umsatzwachstum war zuletzt enorm stark und betrug im letzten Quartal 79 %. Profitieren konnte man dabei vor allem im Vereinigten Königreich und Kanada. Obwohl das Unternehmen in diesen Märkten noch eine vergleichsweise geringe Markenbekanntheit hat, sieht das Management ein enormes Potenzial für weiteres Wachstum, da es seine preisbasierte Verkaufsstrategie fortsetzt.

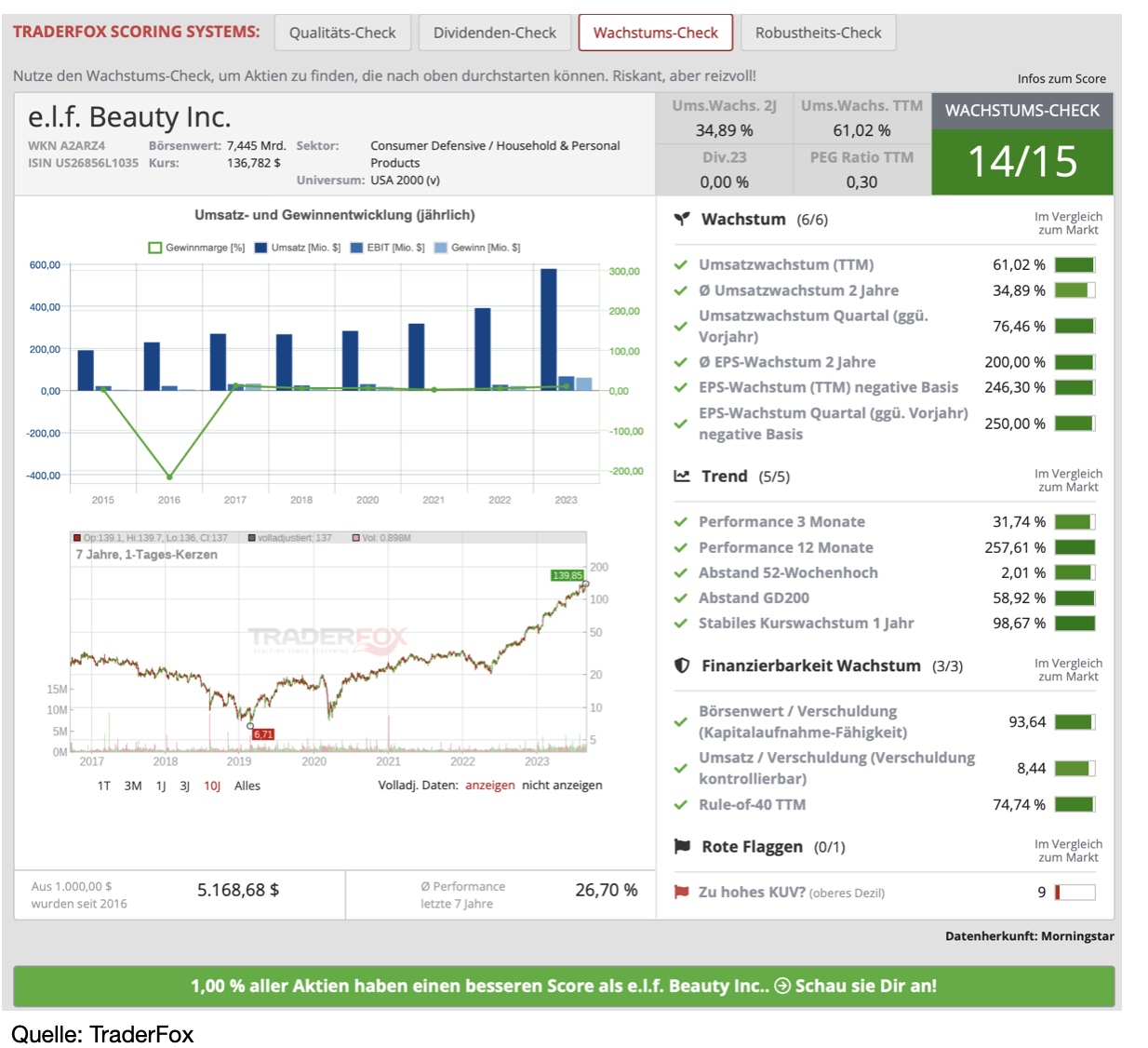

Nach dem TraderFox Wachstums-Check bekommt die Aktie 14 von 15 Punkten. Dabei zeigt sich auch schon wo die Risiken liegen. Nämlich in der Bewertung. So liegt das KGV bei 60 und das KUV bei 9. So lange das starke Wachstum jedoch weiter geht, dürfte die hohe Bewertung der Aktie allerdings auch nicht allzu viel anhaben.

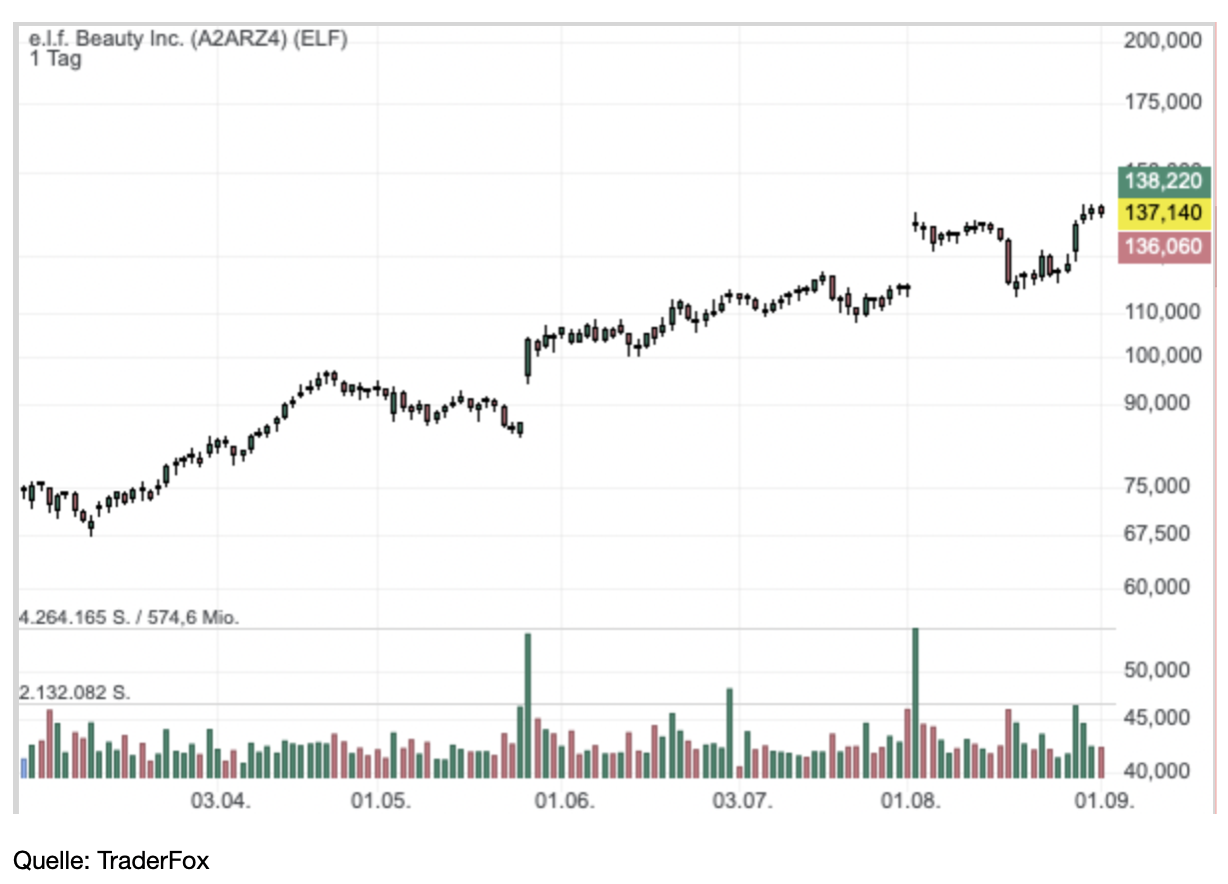

Charttechnik

Die Aktie von e.l.f. Beauty befindet sich erst seit Mitte des Jahres 2022 in einem Aufwärtstrend. Seither kann sich die Performance jedoch sehen lassen. Während sie im Mai 2022 ein Tief bei etwa 20 USD notierte, geht es wie an der Schnur gezogen nach oben. Mit dem Ausbruch auf ein neues Hoch bei 140 USD ergibt sich nun ein prozyklisches Long-Signal.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Adobe

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!