Was sagen die psychologischen Indikatoren zur aktuellen Lage? Steht uns ein Stresstest an den US-Märkten bevor?

Die US-Märkte haben seit Jahresanfang eine fulminante Rallye hingelegt. Der S&P 500 konnte um gut 20 % zulegen. Die Nasdaq 100 schoss um über 40 % nach oben (siehe folgende Abbildung). Aber die Börse ist bekanntlich keine Einbahnstraße. Werden die US-Märkte nach dieser Rallye nun einen Stresstest erleben?

Quelle: www.traderfox.com

Werfen wir einen Blick auf einige psychologische Indikatoren. Diese Art der Indikatoren bringt das Sentiment des Marktes zum Ausdruck, d. h. sind die Marktteilnehmer bullisch, neutral oder bärisch eingestellt. Befinden wir uns in einem überkauften oder überverkauften Markt. Natürlich geben die Indikatoren keine definitive Aussage darüber, ob wir uns vor einem möglichen Stresstest befinden. Sie geben aber eine gute Tendenz.

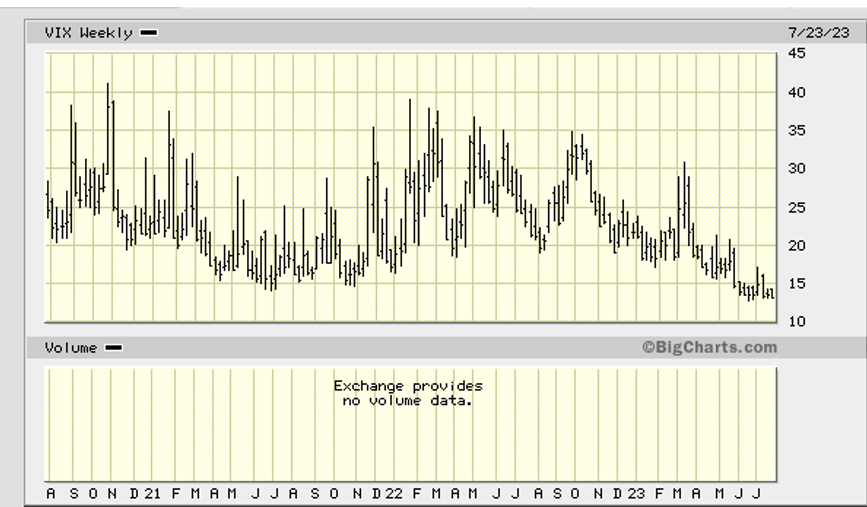

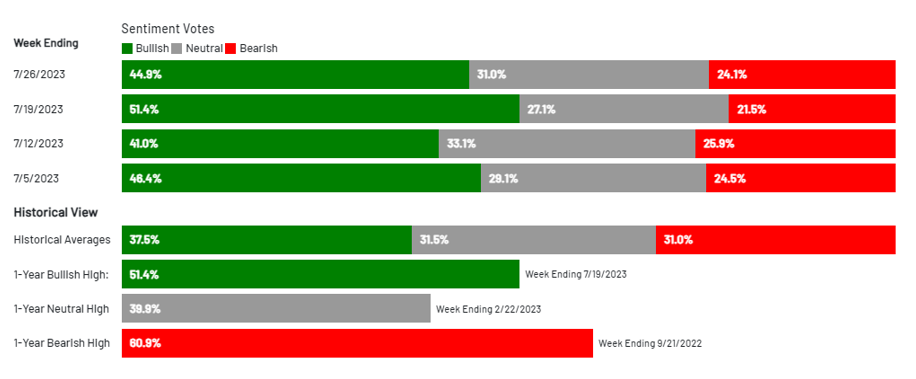

AAII-Indikator

Den ersten psychologischen Indikator, den wir uns anschauen wollen, ist der AAII-Indikator. Die Abkürzung AAII steht für "American Association of Individual Investors". Der AAII-Indikator bzw. die AAII-Umfrage befragt Privatanleger, wohin sich der Markt in den nächsten sechs Monaten bewegt. Historisch gesehen liegt der Wert für bullisch bei 37,5 %, für neutral bei 31,5 % und für bärisch bei 31 %.

Quelle: https://www.aaii.com/sentimentsurvey

Quelle: https://www.aaii.com/sentimentsurvey

Die Werte der vergangenen Woche belaufen sich auf 44,9 % (bullisch), 31 % (neutral) und 24,1 % (bärisch).

Das bullische Sentiment ist gegenüber der Woche vom 19.07.2023 gefallen. Es befindet sich aber die achte Woche in Folge über dem historischen Durchschnitt von 37,5 %. So eine Folge haben wir seit fast 2,5 Jahren nicht mehr gesehen. Das ist bemerkenswert.

Der neutral Wert hat gegenüber der Woche vom 19.07.2023 leicht zugelegt. Aktuell befindet er sich knapp unterhalb des historischen Durchschnitts. Es ist das sechste Mal in den letzten 10 Wochen, dass sich dieser Wert unterhalb des historischen Durchschnitts befindet.

Das bärische Sentiment hat ebenfalls leicht zulegen können, verglichen mit der Woche vom 19.07.2023. Es ist ebenfalls die achte Woche in Folge, dass der Wert unter dem historischen Durchschnitt liegt. So eine lange Folge sahen wir zuletzt im zweiten Quartal 2021.

Die Ergebnisse der jüngsten AAII-Umfrage zeigen somit, dass die positive Stimmung für die nächsten sechs Monate hoch ist. Ein Stresstest der Aktienmärkte kann hieraus nicht ausgeschlossen werden.

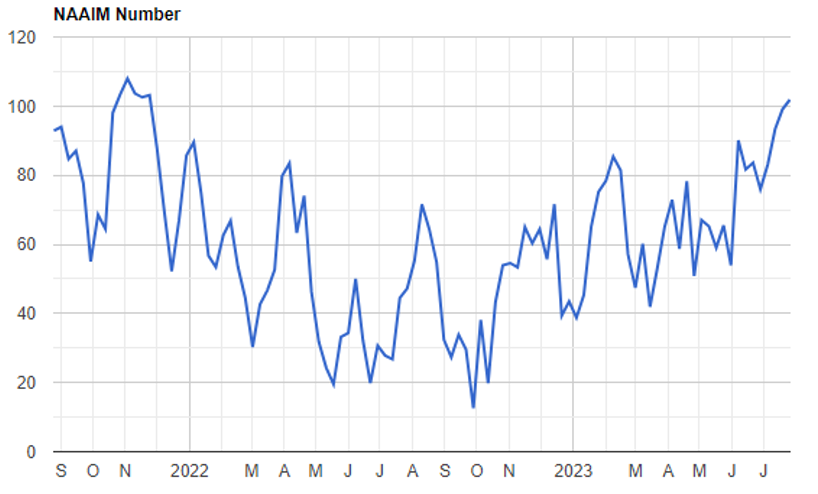

NAAIM Exposure Index

Als zweiten Indikator folgt der NAAIM Exposure Index. Die Abkürzung NAAIM steht für "National Association of Active Investment Managers". Dieser Index stellt das durchschnittliche Engagement an den US-Aktienmärkten dar, das von den Managern gemeldet wird. Dieser Index gibt Einblick in die tatsächlichen Anpassungen, die aktive Risikomanager in den letzten zwei Wochen in den Konten der Kunden vorgenommen haben. Die blaue Linie in der folgenden Abbildung zeigt einen zweiwöchigen gleitenden Durchschnitt der Antworten der NAAIM-Manager.

Quelle: https://www.naaim.org/programs/naaim-exposure-index/

Quelle: https://www.naaim.org/programs/naaim-exposure-index/

Der aktuelle Wert liegt bei 101,82. Dies ist der höchste Wert seit Dezember 2021. Das ist beachtlich. Folglich sehen wir sehr hohes Exposure, was für sehr viel Zuversicht unter den Investment Managern steht. Dies könnte einen Stresstest der US-Märkte in der näheren Zukunft implizieren.

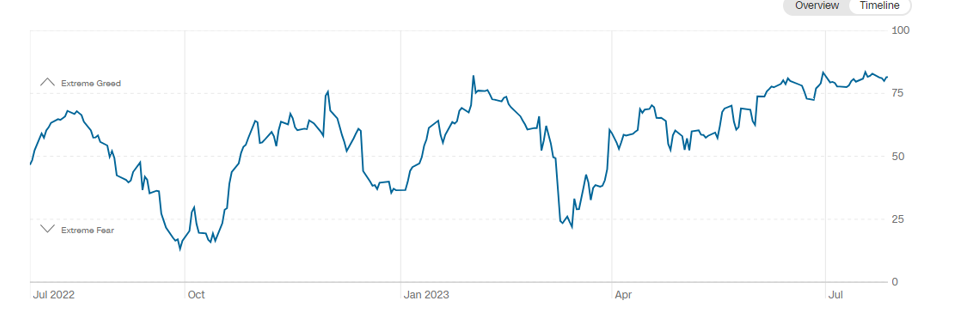

Fear and greed Index

Als Dritter folgt der sogenannte "Fear and Greed Index" (siehe folgende Abbildung). Dieser wird von CNN Business erhoben und ist vermutlich einer der bekanntesten. Er kann Werte zwischen 0 und 100 annehmen, wobei 0 für extreme Angst steht und 100 für extreme Gier. Dieser Indikator wird aus sieben Sub-Indikatoren ermittelt. Hierunter fallen u. a. neue 52 Wochenhochs in Relation zu neuen 52 Wochentiefs, Marktvolatilität und Put/Call Ratio.

Quelle: https://edition.cnn.com/markets/fear-and-greed

Quelle: https://edition.cnn.com/markets/fear-and-greed

Alle Werte oberhalb von 75 bedeuten "extreme greed" (=extreme Gier). Per 27.07.2023 steht der Indikator bei 81. Damit befinden wir uns im "extreme greed" Bereich. Bereits seit Anfang Juli befinden wir uns in diesem Bereich. Für den Beginn eines frühen Bullenmarktes ist so eine Situation nicht unüblich. Gleichzeitig würde eine Konsolidierung an den Märkten sehr wahrscheinlich mit einem Rücksetzer bei dem Fear & Greed Index einhergehen. Das wäre nach einer längeren Phase von "extreme greed"-Werten gesund.

Marktvolatilität (VIX)

Die Marktvolatilität (VIX) stellt den vierten Indikator dar. Hierbei handelt es sich um einen Sub-Indikator des Fear and Greed Index. Die Berechnung des VIX ist komplex. Kurz zusammengefasst: Es wird die erwartete Volatilität auf Jahressicht berechnet, indem der Durchschnitt der gewichteten Preise von Out-of-the-money-Puts und -Calls für den S&P 500 in Echtzeit gebildet wird. Um die Tagesvolatilität zu berechnen, muss man den VIX durch 16 teilen (16 entspricht ungefähr der Wurzel von 252, wobei 252 für die Anzahl an Trading-Tagen pro Jahr steht). Beispiel: Wenn der VIX einen Wert von 32 aufweist, dann beläuft sich die erwartete Tagesvolatilität des S&P 500 auf 2 %. Dies wäre relativ volatil und wäre ein Anzeichen von Angst im Markt.

Quelle: https://bigcharts.marketwatch.com

Der VIX steht per 27.07.2023 bei 12,92. Er befindet sich damit auf dem tiefsten Stand seit Anfang 2020. Eine so geringe Volatilität steht für viel Zuversicht. Solch niedrige Werte sind ebenfalls nichts Ungewöhnliches für die frühe Phase eines jungen Bullenmarktes. Der durchschnittliche Wert des Vix seit dem Jahr 2000 liegt bei knapp 19. Damit werden wir früher oder später jedoch eine Rückkehr zum Mittelwert sehen. Dies würde einen Rücksetzer an den Aktienmärkten implizieren.

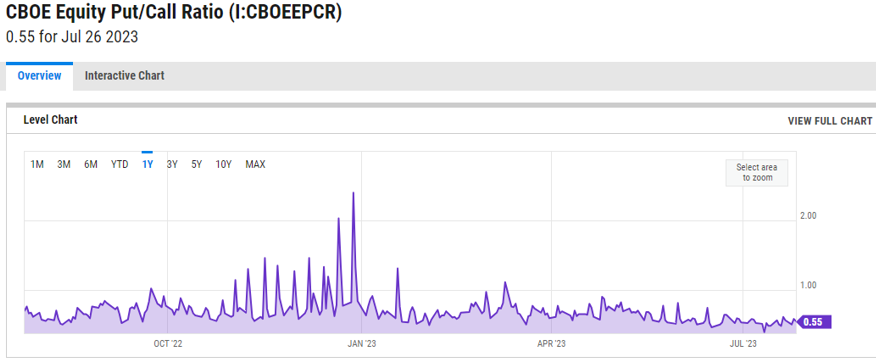

Put/Call Ratio

Der Put/Call-Ratio ist der fünfte Indikator. Er ist ebenfalls ein Sub-Indikator des Fear and Greed Indexes. Der Put/Call-Ratio ist ein konträrer Stimmungsindikator, der dabei hilft, größere und kurzfristige Markttiefs zu bestimmen. Er wird berechnet, indem die Anzahl der gehandelten Put-Optionen durch die Anzahl der gehandelten Call-Optionen dividiert wird. Man sagt, dass in einem Bullenmarkt dieses Verhältnis meistens einen Wert von unter 0,7 aufweist. Die Begründung dafür liegt darin, dass Investoren zuversichtlich sind und somit eher auf der Call-Seite aktiv sind. In einem Bärenmarkt weist das Verhältnis meistens eine Zahl von über 0,7 auf, weil das gehandelte Volumen auf der Put-Seite größer ist. Denn Investoren kaufen Versicherung, um sich nach unten abzusichern.

Quelle: https://ycharts.com/indicators/cboe_equity_put_call_ratio

Aktuell steht der Put/Call Ratio bei 0,55. Damit nimmt er einen niedrigen, aber keinen sehr geringen Wert einbezogen auf die vergangenen 12 Monate. Ein Stresstest der Aktienmärkte lässt sich hieraus nicht ableiten.

Saisonalität

Bei diesem letzten Indikator geht es um eine Richtungstendenz von Aktienindizes basierend auf der Jahreszeit (siehe folgende Abbildung). Bestimmte Zeiten im Jahr sind für Aktien tendenziell bullischer (steigend), während andere Zeiten im Jahr eher bärisch sind (fallend). Es handelt sich hier um einen historischen Durchschnitt der Entwicklung des Aktienmarktes im Laufe des Jahres. Durchschnittswerte sind ein Anhaltspunkt, aber sie können natürlich nicht genau vorhersagen, was in diesem Jahr in dem entsprechenden Monat passieren wird.

Quelle: https://tradethatswing.com/seasonal-patterns-of-the-stock-market/

Quelle: https://tradethatswing.com/seasonal-patterns-of-the-stock-market/

Historisch gesehen scheinen die stärksten Monate demnach April, Juli und November zu sein. Die schwächeren Monate scheinen Januar, Juni und September zu sein. Demnach könnte uns im September ein Stresstest bevorstehen.

Bildherkunft: AdobeStock_612747274

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!