Welche Sektoren kristallisieren sich als führend heraus? Und welche Aktien sollte man sich aus diesen Sektoren auf die Watchliste setzen? (Teil III)

In den letzten Wochen haben sich die US-Aktienmärkte immer freundlicher gezeigt. Selbst die über den Erwartungen liegenden Arbeitsmarktzahlen am vergangenen Freitag haben nicht mehr zu einem heftigeren Abverkauf geführt. Alle Augen liegen nun auf der nächsten Fed-Konferenz am 13. und 14. Dezember. Bis dahin sollte man seine Augen aber auch auf vielversprechende Sektoren richten. Schauen wir uns in diesem dritten von drei Teilen aktuell führende Sektoren mit Leader-Aktien genauer an.

Auftragsfertiger

Aktuell stellt der Sektor der Auftragsfertiger einen vielversprechenden Sektortrend in den USA dar. Aus makroökonomischer Sicht gibt es verschiedene Hauptargumente für diesen Trend:

Erstens befinden wir uns am Beginn eines neuen goldenen Zeitalters für Halbleiter: seit 2015 sehen wir die allgegenwärtige Durchdringung von Halbleitern (Cloud-Services, iWatches, vernetzte Mobilität etc.). Während der Halbleitermarkt zwischen 2010 und 2020 um 4 % p.a. gewachsen ist, schätzen Experten ein Wachstum von 12 % bis 2030, also drei Mal so schnell.

Zweitens hat die Biden-Regierung erst im Sommer den sogenannten CHIPS Acts verabschiedet. Dieser sieht u.a. Folgendes vor: staatliche Subventionen in Höhe von knapp 53 Mrd. USD zur Finanzierung von Erweiterung von Auftragsfertigern auf US-amerikanischem Boden, eine vierjährige Steuergutschrift von 25 % (schätzungsweise 24 Mrd. USD) und eine große, längerfristige Investition von 200 Mrd. USD für Forschung und Entwicklung, um Belegschaft für US-Chipherstellung zu fördern.

Drittens sind die kürzlich verordneten Exportrestriktionen von Halbleitern für China zu nennen. Dies stellt einen bedeutsamen Veränderungsprozess der Lieferketten dar.

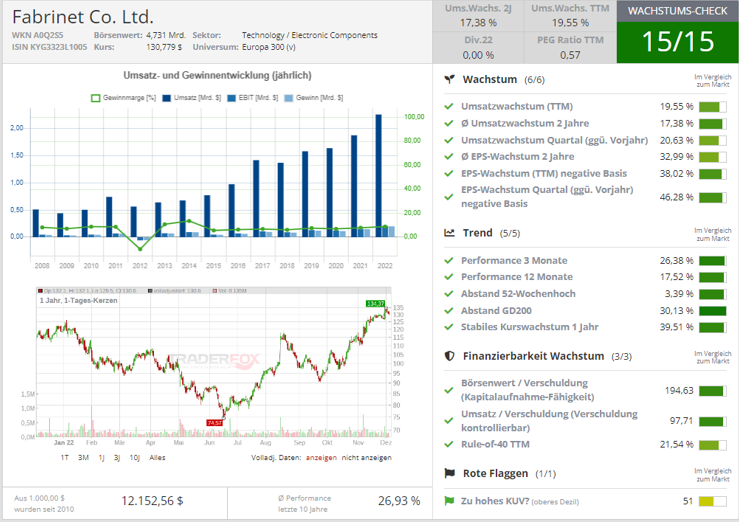

Den Auftakt macht Fabrinet (FN). Hierbei handelt es sich um einen Auftragsfertiger, der OEM-Herstellern optische Verpackungs- und Elektronikfertigungsdienste anbietet. Die Engineering-Dienstleistungen des Unternehmens umfassen Prozessdesign, Fehleranalyse, Zuverlässigkeitstests, Werkzeugdesign und Echtzeit-Rückverfolgbarkeitssystem. Seine Fertigungsbetriebe bieten Sensoren, Subsysteme, kundenspezifische Optiken sowie optische Module und Komponenten. Das Unternehmen wurde 1999 gegründet und hat seinen Hauptsitz auf den Cayman Islands. Mit einem Gewinnwachstum von 33 % und einem Umsatzwachstum von gut 17 % (jeweils bezogen auf die letzten zwei Jahre) ist es ein Top-Wachstumskandidat. Die 15 von 15 Punkte im TraderFox Wachstums-Check untermauern dies.

Quelle: Wachstums-Check TraderFox

Die letzten Quartalszahlen wurden am 07.11.2022 vorgelegt. Sie elektrisierten die Märkte. Die Aktie schoss um 11 % unter hohem Volumen nach oben. Der Quartalsgewinn wurde mit 1,97 USD pro Aktie angegeben gegenüber 1,45 USD vor einem Jahr angegeben. Dies entspricht einem Wachstum von 35,9 %. Die Konsensschätzung lag bei 1,74 USD. Der Umsatz lag bei 655,43 Mio. USD gegenüber 543,32 Mio. vor einem Jahr. Somit wuchs das Unternehmen im Umsatzbereich um 20,6 %. Die Konsensschätzung wurde um 4 % übertroffen.

Seit der Bekanntgabe der Zahlen hat es Anschlusskäufe gegeben. Nach einer kurzen Konsolidierungsphase ist die Aktie am vergangenen Mittwoch ausgebrochen. Sie steht knapp unter ihrem 52 Wochenhoch. Die relative Stärke zum S&P 500 ist markant.

Flex Ltd. (Flex) liefert technologische Innovationen, Lieferketten- und Fertigungslösungen. Hierunter fallen u.a. Dateninfrastruktur, Edge- und Kommunikationsinfrastruktur, mobile und Hochgeschwindigkeits-Consumer-Geräte. Außerdem werden Automatisierungslösungen für die Industrie, Elektroladestationen und Sensortechnologien für den Bereich Automotive, 5G-Applikationen für den Medizinbereich und Rechenzentrumslösungen angeboten. Das Unternehmen wurde 1990 gegründet und hat seinen Hauptsitz in Singapur. Der Markt reagierte positiv auf die letzten Quartalszahlen vom 26.10.2022. Sowohl der Gewinn als auch der Umsatz übertrafen die Erwartungen der Analysten. Der Gewinn konnte um 31,3 % gesteigert werden. Beim Umsatz belief sich das Wachstum auf 23,6 %. Die Aktie steht knapp 5 % unter ihrem 52 Wochenhoch. Die relative Stärke zum S&P 500 ist beachtlich.

Sanmina Corp. (SANM) ist auf integrierte Fertigungslösungen, Komponenten und Reparatur-, Logistik- sowie After-Market-Dienstleistungen spezialisiert. Der Fokus liegt auf Leiterplattenbestückung und -tests, Endsystembestückung sowie direkter Auftragserfüllung. Hinzu kommen Gehäusekonstruktionen und Präzisionsmaschinenkomponenten. Das Unternehmen wurde 1980 gegründet und hat seinen Hauptsitz in Kalifornien. Die letzten Quartalszahlen vom 07.11.2022 sorgten für ein Gap-up von 7 %. Das Unternehmen meldete besser als erwartete Gewinn- und Umsatzzahlen für das vierte Quartal. Das Gewinnwachstum lag bei 28,7 %, das Umsatzwachstum bei 34 %. Außerdem veröffentlichte das Unternehmen erfreuliche Gewinn- und Umsatzprognosen, die über den Analystenschätzungen lagen. Seit den Zahlen konsolidiert die Aktie seitwärts zwischen 62 USD und 69 USD. Ein Ausbruch aus der Konsolidierung würde das nächste Longsignal triggern.

Weitere chart- und wachstumstechnisch spannende Unternehmen für die Watchlist sind Plexus (PLXS), Jabil (JBL) und Globalfoundries (GFS).

Biotechnologie

Die Biotechnologie könnte in diesem Jahrzehnt ein neuer Trendsektor werden. Ob Crispr, künstliche Intelligenz oder mRNA überall fließen Biotechnologien hinein. Diese sind notwendig für Bereiche wie die Behandlung von Erb- und Nervenkrankheiten, Infektionen und Krebs. Über die nächsten Jahre sollten hier vermehrt Gelder von Großinvestoren hineinfließen. Erste Investitionen haben wir bereits gesehen. So sind Pharmakonzerne wie Pfizer, GlaxoSmithKline und Bristol Myers Squibb im Jahr 2022 im Biotechbereich auf Einkaufstour gegangen.

Pfizer hat im Mai das Biotech-Unternehmen Biohaven Pharma für knapp 12 Mrd. USD in Cash gekauft. Biohaven Pharma ist der Hersteller von NURTEC® ODT, einer innovativen Migränetherapie mit zweifacher Wirkung, die sowohl für die Akutbehandlung als auch für die episodische Vorbeugung von Migräne bei Erwachsenen zugelassen ist.

Bristol Myers Squibb hat im Juni das Unternehmen Turning Point Therapy für 4 Mrd. USD in Cash erworben. Turning Point Therapeutics ist ein Präzisions-Onkologie-Unternehmen im klinischen Stadium mit einer Pipeline von Prüfmedikamenten, die auf die häufigsten Mutationen im Zusammenhang mit der Onkogenese abzielen.

GlaxoSmithKline hat im Juli Sierra Oncology für 1,9 Mrd. USD in Cash gekauft. Bei Sierra Onkology handelt es sich um ein biopharmazeutisches Unternehmen, das sich auf zielgerichtete Therapien zur Behandlung seltener Krebsarten konzentriert.

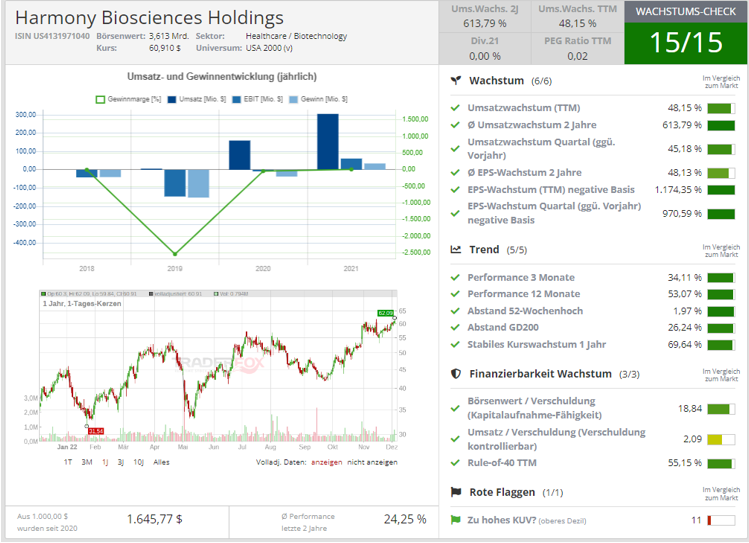

Harmony Biosciences Holdings (HRMY) ist ein pharmazeutisches Unternehmen, das auf die Entwicklung und Kommerzialisierung von Therapien zur Behandlung von neurologischen Erkrankungen spezialisiert ist. Das Unternehmen wurde erst 2017 gegründet und hat seinen Hauptsitz in Pennsylvania. Das Unternehmen weist 15 von 15 Punkten im Traderfox Wachstumscheck auf. Dies ist beachtlich.

Quelle: Wachstums-Check TraderFox

Die letzten Quartalszahlen wurden am 01.11.2022 vorgelegt. Die Aktie schoss um 14 % unter hohem Volumen nach oben. Der Quartalsgewinn lag bei 0,95 USD gegenüber 0,51 USD vor einem Jahr. Die Konsensschätzung ging von 0,10 USD aus. Dies entspricht einem Wachstum von 88 % (!). Der Umsatz wurde mit 117,21 Mio. USD angegeben gegenüber 80,73 Mio. USD vor einem Jahr. Somit konnte der Umsatz um 56 % gesteigert werden. Die Konsensschätzung wurde leicht übertroffen. Seit der Bekanntgabe der Zahlen hat die Aktie seitwärts konsolidiert. Sie steht knapp unter ihrem 52 Wochenhoch. Ein Ausbruch aus der Konsolidierung über 62 USD würde das nächste Longsignal auslösen.

Gilead Sciences (GILD) ist ein biopharmazeutisches Unternehmen, das auf die Erforschung, Entwicklung und Kommerzialisierung von Arzneimitteln in Bereichen mit ungedecktem medizinischem Bedarf spezialisiert ist. Zu den Schwerpunkten des Unternehmens gehören das humane Immunschwächevirus, das erworbene Immunschwächesyndrom, Lebererkrankungen, Hämatologie, Onkologie sowie Entzündungs- und Atemwegserkrankungen. Das Unternehmen wurde 1987 gegründet und hat seinen Hauptsitz in Kalifornien. Wachstumsseitig weist Gilead keine bemerkenswerten Zahlen auf, zum Teil sind sie sogar rückläufig. Aber charttechnisch macht die Aktie einen sehr bullischen Eindruck, insbesondere in Folge der Bekanntgabe der letzten Quartalszahlen am 27.10.2022. Die Aktie schoss unter sehr hohem Volumen um knapp 13 % nach oben. Der Gewinn lag 31 % über den Erwartungen der Analysten, beim Umsatz waren es 15 %. Seitdem hat es Anschlusskäufe gegeben. Die Aktie steht am 52-Wochenhoch. Die relative Stärke ist bemerkenswert.

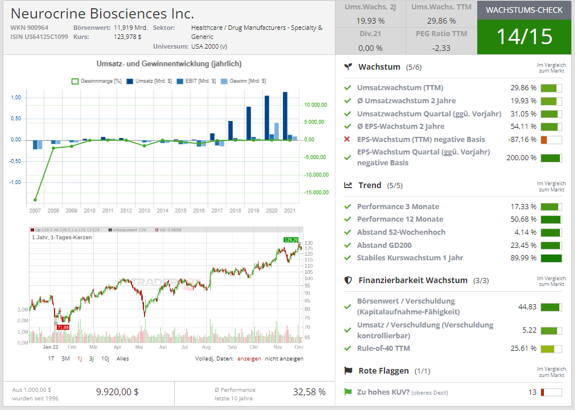

Als letzter Biotechwert soll Neurocrine Biosciences (NBIX) vorgestellt werden. Hierbei handelt es sich um ein biopharmazeutisches Unternehmen mit Fokus auf Neurowissenschaften. Das Unternehmen bietet u.a. Behandlungen für Spätdyskinesie (verspätete motorische Störung), Parkinson-Krankheit sowie ein Dutzend klinischer Programme im mittleren bis späten Stadien in mehreren therapeutischen Bereichen an. Das Hauptprodukt der Firma heißt Ingrezza. Bei Ingrezza-Kapseln (valbenazine) handelt es sich um ein verschreibungspflichtiges Arzneimittel zur Behandlung von Erwachsenen mit Bewegungen im Gesicht, der Zunge oder anderen Körperteilen, die nicht kontrolliert werden können (Spätdyskinesie). Das Unternehmen wurde 1992 gegründet und hat seinen Hauptsitz in Kalifornien. Die 14 von 15 Punkten im TraderFox Qualitäts- und Wachstumscheck sind bemerkenswert.

Quelle: Wachstums-Check TraderFox

Die letzten Quartalszahlen vom 01.11.2022 beflügelte die Aktie. Sie konnte unter erhöhtem Volumen zulegen. Sie steht nun knapp unter ihrem 52 Wochenhoch. Die relative Stärke zum S&P 500 ist markant.

Weitere Unternehmen für die Watchlist sind Biogen (BIIB), Catalyst Pharmaceuticals (CPRX), Halozyme Therapeutics (Halo) und United Therapeutics (UTHR).

Natürlich gibt es bei Biotech-Aktien immer ein erhöhtes inhärentes Risiko. So könnte beispielsweise ein potenzielles neues Medikament von der US-Gesundheitsbehörde abgelehnt werden. Dies hätte mit sehr hoher Wahrscheinlichkeit einen massiven Abverkauf der Aktie zur Folge. Wenn man das Risiko einer Einzelaktie scheut, dann bieten sich ETFs an. Hier sind vor allem der IBB und der XBI zu nennen. Der IBB bildet aktuell eine schöne Tasse-Henkel-Formation aus und ist am vergangenen Freitag nach oben ausgebrochen. Der XBI hat den gleitenden 200-Tage-Durchschnitt zurückerobert.

Aufklärung über Eigenpositionen: Der Autor hält Anteil am IBB.

Bildherkunft: AdobeStock_502590469

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!