Wie ist es aktuell um die US-Aktienmärkte bestellt? Was sagt uns das Marktsentiment?

Nasdaq und S&P 500 unterschreiten den sog. "Follow Through Day"

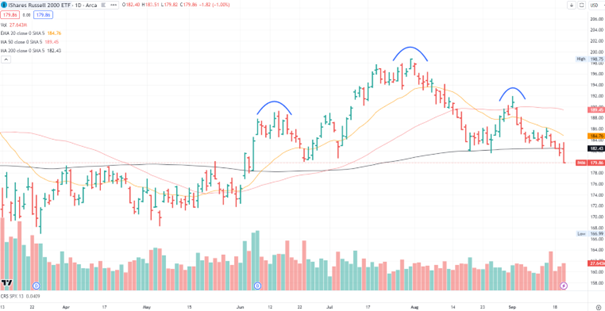

Mitte August schien alles danach, dass die US-Märkte wieder steigen würden, nachdem sie knapp vier Wochen hintereinander gefallen waren (siehe folgende Abbildung). Denn am 18.08.2023 gab es einen sogenannten "Rally Day" (siehe hierzu auch: https://aktien-mag.de/blog/strategien/was-sagt-uns-william-oneils-sogenannter-pink-rally-day-kommt-nun-der-nachste-borsenaufschwung/p-102496 ). Am 29.08.2023 folgte dann der sogenannte "Follow-Through Day". Das sah zunächst sehr vielversprechend aus.

Gestern (20.09.2023) wurde der Follow Through Day jedoch auf Tagesschlussebene unterschritten. Damit wurde vermutlich die letzte Hoffnung einer Rallye ad acta gelegt. Denn die Empirie zeigt, dass die Wahrscheinlichkeit nun sehr gering ist, dass die eingeleitete Rallye nachhaltig sein wird.

Quelle: www.traderfox.com

Des Weiteren sind sowohl der S&P 500 als auch die Nasdaq unter ihrem jeweiligen gleitenden 50 Tagedurchschnitt gefallen. Die nächsten Unterstützungsebenen sind die Tiefs vom 18.08.2023. Positiv ist, dass sich beide Indizes noch oberhalb ihrer jeweiligen gleitenden 200 Tagedurchschnitte befinden.

Russell 2000 mit Schulter-Kopf-Schulter Formation

Der Index der kleinen und mittleren Unternehme (Russell 2000 bzw. IWM) sieht deutlich schlechter aus als die beiden großen Indizes (Nasdaq und S&P 500). Der Russell 2000 ist in der Zwischenzeit bereits unter seinen gleitenden 200 Tagedurchschnitt gefallen (siehe folgende Abbildung). Des Weiteren weist er eine Schulter-Kopf-Schulter Formation auf. Eine nachhaltige Rallye wird ohne die kleinen und mittleren Unternehmen kaum von Erfolg gekrönt sein.

Quelle: www.tradingview.com

Marktbreite & Saisonalität

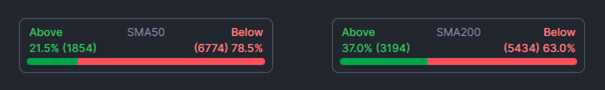

Die Marktbreite sieht aktuell nicht besonders gut aus. Eine erste Indikation dafür ist der Russell 2000 (siehe oben). Des Weiteren befinden sich lediglich gut 21,5% aller gehandelten Aktien auf der NYSE, Nasdaq und AMEX über ihrem gleitenden 50 Tagedurchschnitt (SMA 50) und nur noch 37 % aller gehandelten Aktien über ihrem gleitenden 200 Tagedurchschnitt (SMA 200), wie die folgende Abbildung zeigt. Zum Vergleich: Während der Höchststände vor zwei Monaten lag der Wert für Aktien oberhalb ihrer 50 Tagedurchschnitte bei 76 %. Während der Tiefs des Bärenmarktes Mitte Oktober 2022 lag dieser Wert bei 15 %. Ein analoges Bild sehen wir bei den Aktien oberhalb ihrer 200 Tagedurchschnitte. Es ist also bereits sehr viel Pessimismus im Markt eingepreist.

Quelle: https://finviz.com/

Außerdem sahen wir gestern den elften Tag in Folge mit netto neuen Tiefs (new lows). Das bedeutet, dass netto betrachtet mehr Aktien neue 52 Wochentiefs machen, als dass Aktien neue 52 Wochenhochs machen (siehe folgende Abbildung). Während der Bankenkrise im März und während der Tiefstände des Bärenmarktes Mitte Oktober 2022 sahen wir mehr als 20 Tage hintereinander neue Tiefs (netto). Somit haben wir noch Luft nach unten bei den Indizes.

Quelle: https://finviz.com/

"Advancing" und "declining" bezieht sich darauf, wie viele Aktien steigen ("advance"), und wie viele Aktien fallen ("decline"). Hier sehen wir seit knapp zwei Wochen mehr fallende als steigende Aktien.

Es lohnt sich auch, einen Blick auf die Saisonalität zu werfen. Hierbei geht es um eine Richtungstendenz von Aktienindizes basierend auf der Jahreszeit (siehe folgende Abbildung). Bestimmte Zeiten im Jahr sind für Aktien tendenziell bullischer (steigend), während andere Zeiten eher bärisch sind (fallend). Es handelt sich hier um einen historischen Durchschnitt der Entwicklung des Aktienmarktes im Laufe des Jahres.

Quelle: https://tradethatswing.com/seasonal-patterns-of-the-stock-market/

Wenn man sich die Spalten "Up Months" und "Best 3 Months” anschaut, dann fällt auf, dass Oktober und November eine der besten Monate sind bzgl. Performance. Der Monat Dezember weist ebenfalls eine positive Performance auf. Somit könnte ab Oktober eine Rallye ("Jahresendrallye") starten.

Marktsentiment

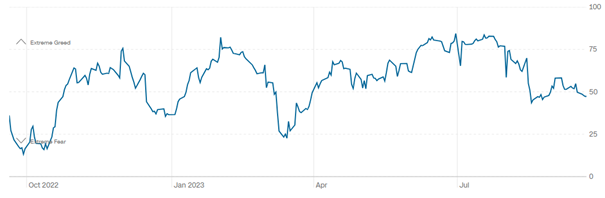

Der sogenannte "Fear and Greed Index" (siehe folgende Abbildung) kann Werte zwischen 0 und 100 annehmen. Werte oberhalb von 75 bedeuten "extreme greed" (=extreme Gier), Werte unterhalb von 25 bedeuten "extreme fear" (="extreme Angst").

Quelle: https://edition.cnn.com/markets/fear-and-greed

Per 20.09.2023 steht der Indikator bei 47. Damit befinden wir uns im "neutralen" Bereich. Das ist überraschend, wenn man sich den Abverkauf der Indizes (insbesondere des Russell 2000) anschaut. Es gibt also noch viel Luft nach unten, wenn man sich den "Fear and Greed" Index anschaut. Zum Vergleich: Mitte Oktober des letzten Jahres sahen wir Werte von 13 (="extreme Angst").

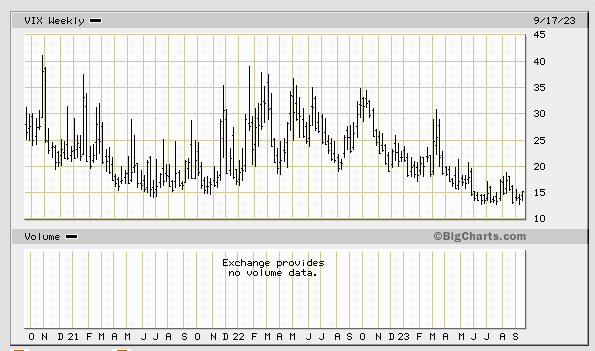

Ein weiterer Indikator des Marktsentiments ist die Marktvolatilität (VIX). Die Berechnung des VIX ist komplex. Kurz zusammengefasst: Es wird die erwartete Volatilität auf Jahressicht berechnet, indem der Durchschnitt der gewichteten Preise von Out-of-the-money-Puts und -Calls für den S&P 500 in Echtzeit gebildet wird. Um die Tagesvolatilität zu berechnen, muss man den VIX durch 16 teilen (16 entspricht ungefähr der Wurzel von 252, wobei 252 für die Anzahl an Trading-Tagen pro Jahr steht). Beispiel: Wenn der VIX bei 32 steht, dann beläuft sich die erwartete Tagesvolatilität des S&P 500 auf 2 %. Dies wäre relativ volatil und wäre ein Anzeichen von Angst im Markt.

Quelle: https://bigcharts.marketwatch.com

Am 20.09.2023 stand der VIX bei 15,14. Damit stand er nahe seiner mehrjährigen Tiefs. Unter Berücksichtigung der aktuellen schwierigen Marktlage ist so ein tiefer Wert überraschend. Demnach sollten wir weitere Volatilität sehen, was einen weiteren Abverkauf implizieren würde.

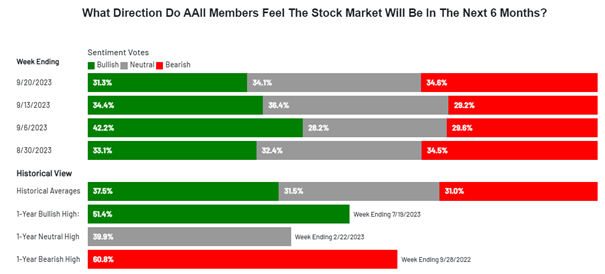

Der "American Association of Individual Investors"-Indikator (AAII) bzw. die AAII-Umfrage befragt Privatanleger, wohin sich der Markt in den nächsten sechs Monaten bewegt (siehe folgende Abbildung). Historisch gesehen liegt der Wert für bullisch bei 37,5 %, für neutral bei 31,5 % und für bärisch bei 31 %.

Quelle: https://www.aaii.com/sentimentsurvey

Die Werte der vergangenen Woche belaufen sich auf 31,3 % (bullisch), 34,1 % (neutral) und 34,6 % (bärisch). Das ist der niedrigste bullische Wert seit Ende Mai und der höchste bärische Wert seit Ende Mai. Wir sehen also relativ viel eingepreisten Pessimismus.

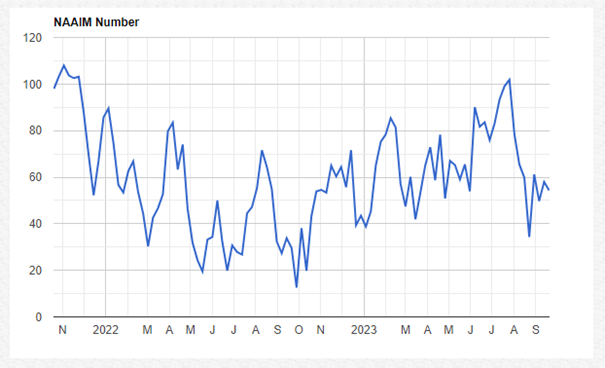

Beim "National Association of Active Investment Managers"-Indikator (NAAIM) geht es um das durchschnittliche Engagement an den US-Aktienmärkten, das von den Managern gemeldet wird. Dieser Index gibt Einblick in die tatsächlichen Anpassungen, die aktive Risikomanager in den letzten zwei Wochen in den Konten der Kunden vorgenommen haben. Die blaue Linie in der folgenden Abbildung zeigt einen zweiwöchigen gleitenden Durchschnitt der Antworten der NAAIM-Manager.

Quelle: https://www.naaim.org/programs/naaim-exposure-index/

Der aktuelle Wert liegt bei 54,33. Damit liegt der Wert noch deutlich oberhalb des Wertes vom Tiefstand am 18.08. Damals belief sich der Wert auf 34,36. Folglich gibt es auch hier noch Luft nach unten.

Federal Reserve - Zinserhöhungen

Gestern (20.09.2023) hat die US-Zentralbank (Federal Reserve) den US-Leitzinssatz bei 5,25 % bis 5,50 % unverändert gelassen. Das war vom Markt erwartet worden. Sie hat aber angedeutet, dass es bis Ende 2023 noch eine Zinserhöhung gegeben werde. Das hat der Markt bis jetzt nicht erwartet. Der Zinssatz der zehnjährigen Staatsanleihen stieg somit und beendete den Tag bei 4,41 %. Dies entspricht einem neuen 52 Wochenhoch und ist der höchste Stand seit 2007! Daher folgte vermutlich der stärkere Abverkauf der Indizes.

Gleichzeitig ist es interessant zu beobachten, dass der Markt weiterhin keine Zinserhöhung für 2023 einpreist. Auch für 2024 tut er dies nicht. De facto preist er mit relativer Mehrheit für Juli 2024 die erste Zinssenkung ein. Die zweite Zinssenkung preist er mit relativer Mehrheit für November 2024 ein.

Was lässt sich abschließend festhalten?

Tendenziell zeigt uns der Markt, dass er kurzfristig weiter fallen möchte. So entsprechen die Tiefs vom August vermutlich dem Weg des geringsten Widerstandes. Der VIX befindet sich weiterhin auf niedrigem Niveau. Der "fear and greed" Index ist immer noch im neutralen Bereich. Ab Oktober könnten wir aufgrund der Saisonalität eine Rallye sehen.

Aufklärung über Eigenpositionen: Der Autor hält Anteile an der Nasdaq, S&P 500 und Russell 2000.

Bildherkunft: AdobeStock_592519914

2 Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!