Zweites Mal infolge Take-Profit bei Vertiv erreicht - Auch Marathon Digital wurde vor dem Rücksetzer mit Take-Profit verkauft!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. In diesem Monat konnten wir zwei Take-Profits verzeichnen. Die anderen drei Aktien verbuchten moderate Verluste.

Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

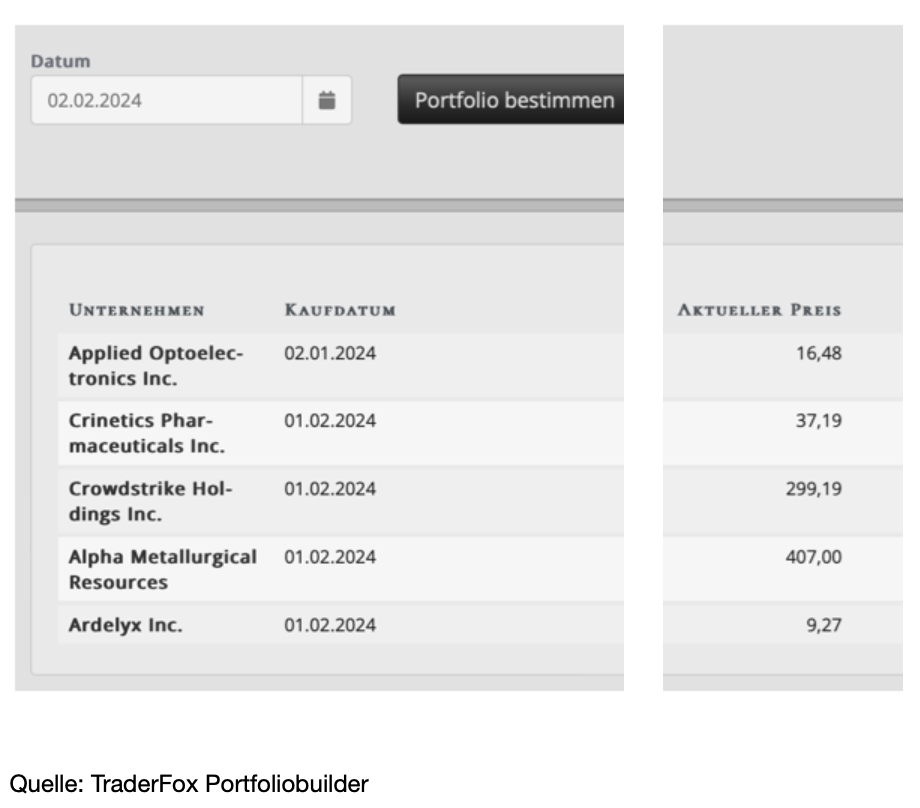

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich, verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 1. Februar ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien, die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

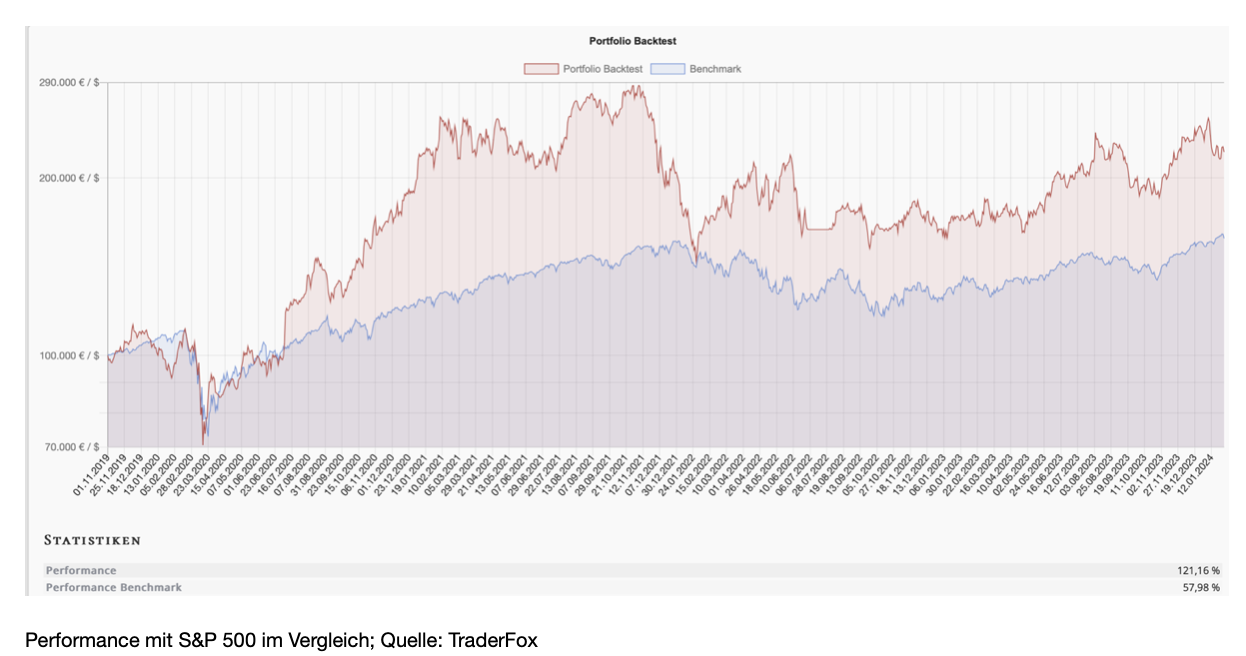

Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 121 % verbuchen. Der S&P 500, der als Benchmark eingestellt ist, hat im selben Zeitraum eine Performance von 58 % erzielt. In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Im letzten Monat wurde bei Vertiv, wie schon gesagt, der Take-Profit erreicht.

Die ausgebuchten Aktien

Im letzten Monat konnte Vertiv, zum zweiten Mal infolge, mit Take-Profit zu 55,60 USD ausgebucht werden. Auch Marathon Digital wurde mit Take-Profit zu 28,80 USD ausgebucht. Besonders schön ist dies, da die Aktie noch am selben Tag des Take-Profits massiv zurückkam. Die Aktie von Applied Optoelectronics bleibt uns als einzige Aktie erhalten. Hier liegt der Verlust aktuell bei etwa 10 %. Ausgebucht wurden zudem Consol Energy und Carvana.

Die eingebuchten Aktien im Februar

Damit wurden vier neue Aktien in das Musterdepot eingebucht. Dazu zählt Crinetics Pharmaceuticals, Crowdstrike, Alpha Metallurgical und Ardelyx.

Ardelyx [ARDX | ISIN US0396971071] ist ein Biotechnologieunternehmen und konzentriert sich auf die Entwicklung neuer Therapien zur Behandlung von Krankheiten, indem sie auf bisher wenig beachtete Mechanismen im Darm und in den Nieren abzielt. Bei den zugelassenen Medikamenten handelt es sich um Xphozah, einem innovativen Medikament zur Behandlung erhöhter Serumphosphorspiegel bei Dialysepatienten. Das zweite Medikament ist Isbrela, ein Medikament gegen das Reizdarmsyndrom. Die Marktkapitalisierung der Aktie beträgt aktuell 2 Mrd. USD.

Wachstum und Risiken

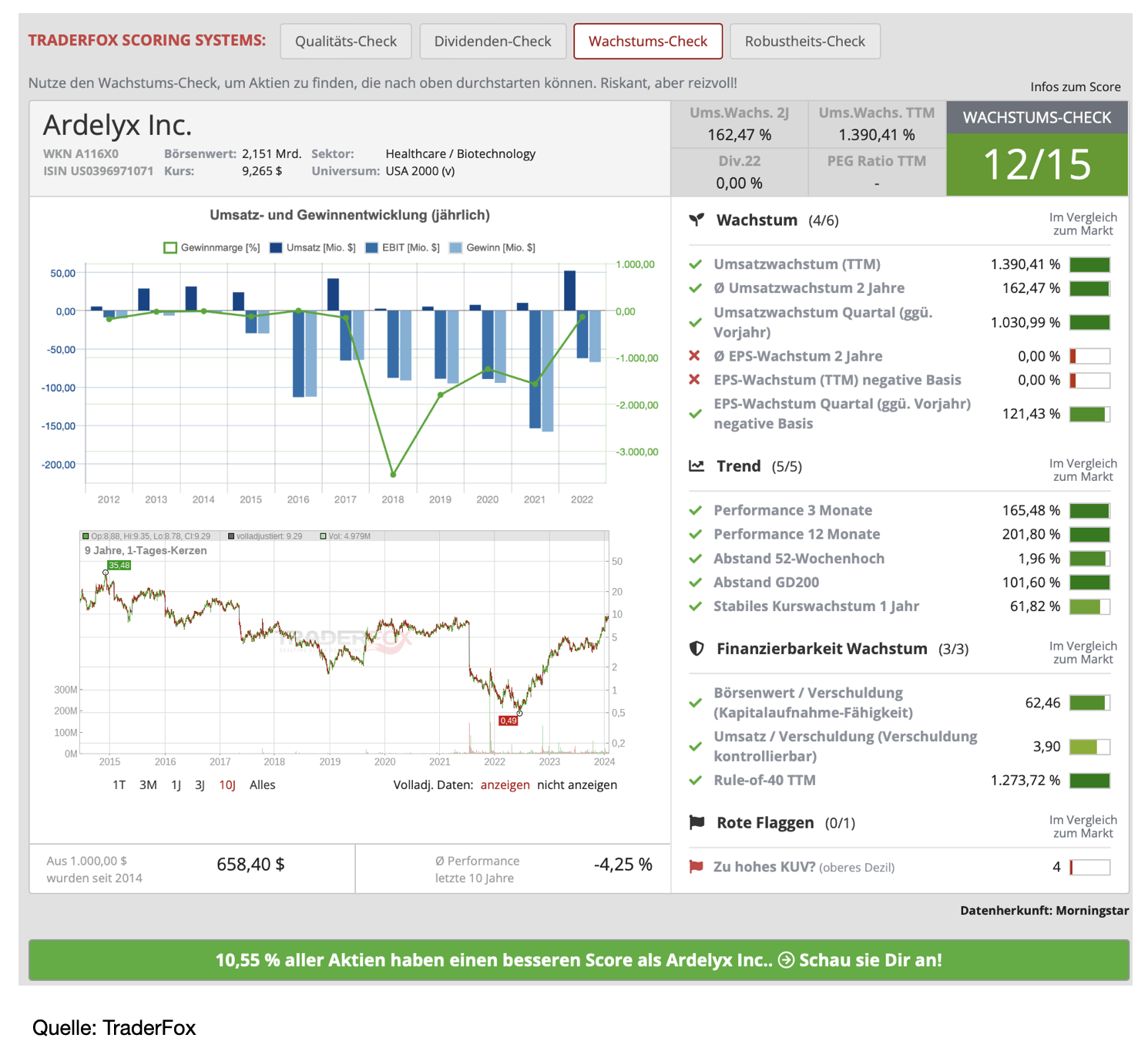

Das Unternehmen hat Mitte Oktober letzten Jahres einen entscheidenden Durchbruch erzielt. Trotz eines herben Rückschlags im Juli 2021, als die FDA Xphozah zunächst ablehnte, wandte sich das Blatt im Sommer 2022. Die FDA erteilte Xphozah am 17. Oktober 2023 die finale Zulassung. Dieses Medikament, das erste seiner Art, wird als Zusatztherapie für Patienten eingesetzt, die unzureichend auf Phosphatbinder ansprechen oder diese nicht vertragen. Das Marktpotenzial von Xphozah ist beträchtlich, da 80 % der geschätzten 550.000 CKD-Patienten in den USA behandelt werden müssen, um ihre erhöhten Serumphosphorspiegel zu kontrollieren. Der festgelegte Preis von 2.960 USD pro Monat unterstreicht den innovativen Wert des Medikaments. Bei einer konservativen Schätzung von 5 % Marktdurchdringung und einem Jahresumsatz von 35.520 USD pro Patient, könnte Ardelyx einen Jahresumsatz von fast 1 Mrd. USD erzielen, was nur das Doppelte der aktuellen Marktkapitalisierung entspricht. Finanziell steht Ardelyx auf einem soliden Fundament mit einem prognostizierten Umsatz von 500 Mio. USD bis 2026 und der Erwartung, bereits 2025 einen Break-Even zu erreichen. Nach dem TraderFox Wachstums-Check bekommt die Aktie 12 von 15 Punkten. Das größte Risiko dürfte aktuell darin gesehen werden, dass bei den neuen Produkten, die in den Pipeline stecken enttäuschende Ergebnisse präsentiert werden.

Kursentwicklung

Die Aktie von Ardelyx stürzte im Juli 2021 aufgrund des Rückschlags bei Xphozah an einem Tag von 9 auf 2 USD ab. Das Tief wurde im Juli 2022 bei 0,49 USD gebildet. Seither hat sich ein solider Aufwärtstrend gebildet. Spannend ist die Aktie von der Charttechnik auf dem aktuellen Niveau allemal. So verengt sich die Handelsspanne und der Kurs läuft an den EMA 20 heran. Spekulativ könnte man hier, meines Erachtens, jetzt eine kleine Position aufbauen.

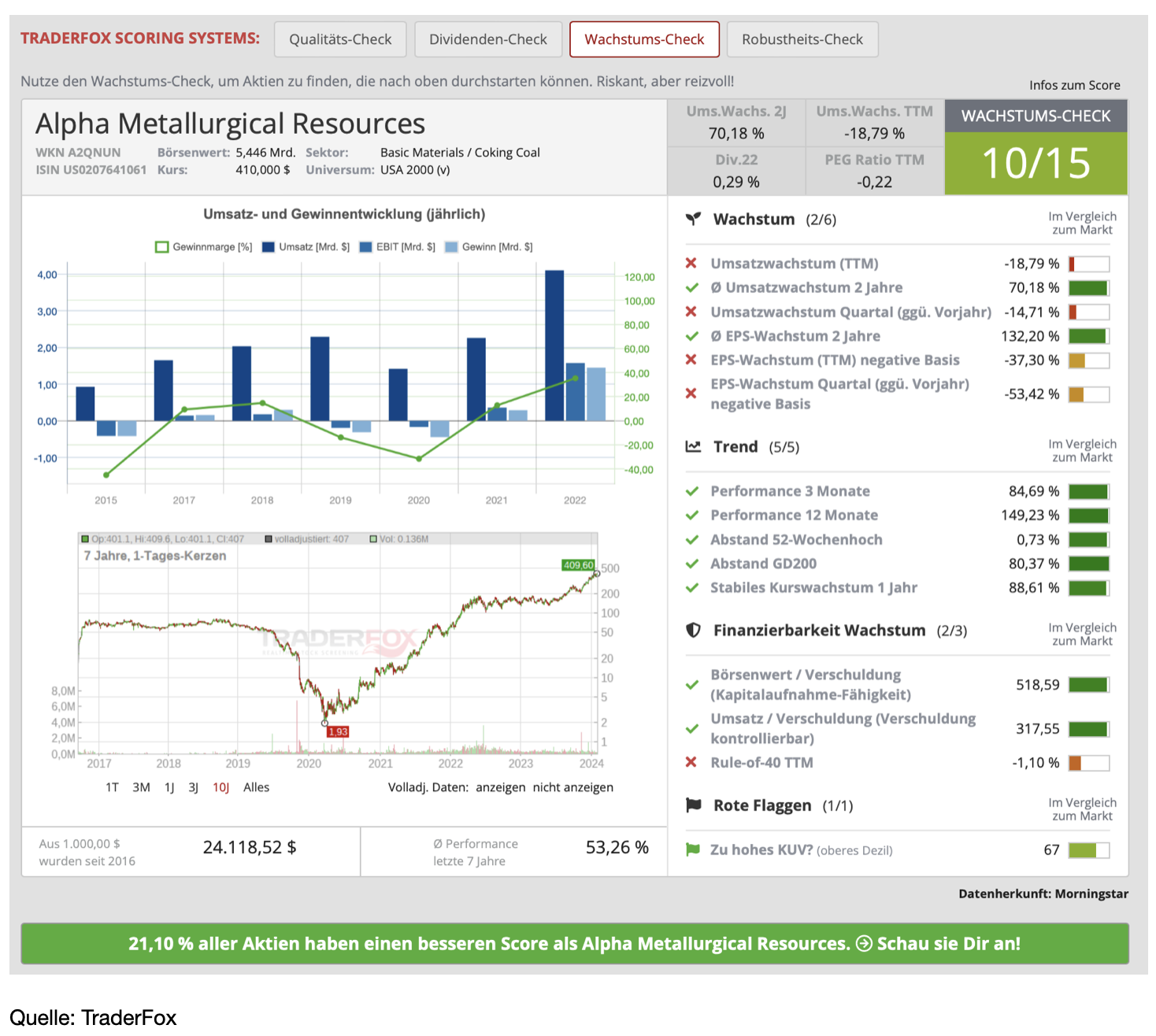

Alpha Metallurgical Resources [AMR | ISIN US0207641061] ist ein Kohleproduzent und besitzt sieben aktive Minen in den Appalachen und zwei Aufbereitungsanlagen in Virginia sowie sechzehn aktive Minen und fünf Aufbereitungsanlagen in West Virginia. Wie der Name schon sagt, handelt es sich bei der hergestellten Kohle vor allem um metallurgische Kohle, also Kokskohle, die insbesondere in der Stahlherstellung vorkommt. Das Unternehmen ging im Jahr 2016 bankrott und erfuhr danach eine Neugründung. Die Marktkapitalisierung beträgt aktuell 5,45 Mrd. USD. Zuletzt hatten wir die Aktie im Dezember im Musterdepot. Seitdem konnte sie allerdings schon wieder um knapp 40 % zulegen.

Wachstum und Risiken

Das Unternehmen glänzte die letzten Quartale mit einem starken Gewinnwachstum, wobei das EPS in den letzten zwei Jahren durchschnittlich um 60 % zulegen konnte. Es ist aktuell für 21 % der gesamten metallurgischen Kohleproduktion der USA verantwortlich. Für Aufmerksamkeit sorgte Anfang November, dass das Unternehmen in den S&P Small Cap 600 Index aufgenommen wurde. Daneben wird ein Aktienrückkaufprogramm durchgeführt, während die Dividende mit einer Rendite von 3,3 % nicht zu verachten ist. Seit Januar 2022 hat das Unternehmen 28 % seiner Aktien zurückgekauft, was das Unternehmen zu einem der stärksten Aktienrückkäufer auf dem Markt macht.

Metallurgische Kohle ist der Brennstoff, mit dem die Hochöfen in den Stahlwerken betrieben werden. Die Kraftwerkskohle wird vielleicht schon bald durch die Kernkraft ersetzt werden, aber die metallurgische Kohle dürfte noch jahrzehntelang der wichtigste Energieträger in der Stahlherstellung bleiben. So gehe ich davon aus, dass Unternehmen wie Alpha Metallurgical in den kommenden Jahren attraktiv bleiben werden. Der Hauptgrund dafür ist die wachsende Stahlnachfrage. Allein für die indische Rohstahlproduktion wird ein CAGR von 4,4 % in den kommenden drei Jahren prognostiziert. Dabei ist Indien einer der wichtigsten Abnehmer von Alpha Metallurgical, auf den in den letzten fünf Jahren 33 % des Gesamtabsatzes des Unternehmens entfielen. Damit wird klar, wo aktuell auch das größte Risiko liegt: Sollte sich die indische Wirtschaft unerwartet im Wachstum abschwächen, würde dies sehr stark auf die Aktie von Alpha Metallurgical durchschlagen. Nach dem Qualitäts-Check von TraderFox bekommt die Aktie aktuell 10 von 15 Punkten.

Charttechnik.

Die Aktie von Alpha Metallurgical konnte seit dem Coronatief im März 2020 von 1,93 USD auf, an der Spitze, 415 USD zulegen. In diesem Format habe ich die Aktie seit dem 2022 zu einem Kurs von 160 USD regelmäßig vorgestellt. Die Aktie von Alpha Metallurgical hat aktuell eine Base am Allzeithoch ausgebildet und könnte mit dem Ausbruch über 415 USD nun weiter nach oben ziehen. Zu beachten ist, dass die Aktie ist recht volatil ist. Kursschwankungen im zweistelligen Bereich sind keine Seltenheit.

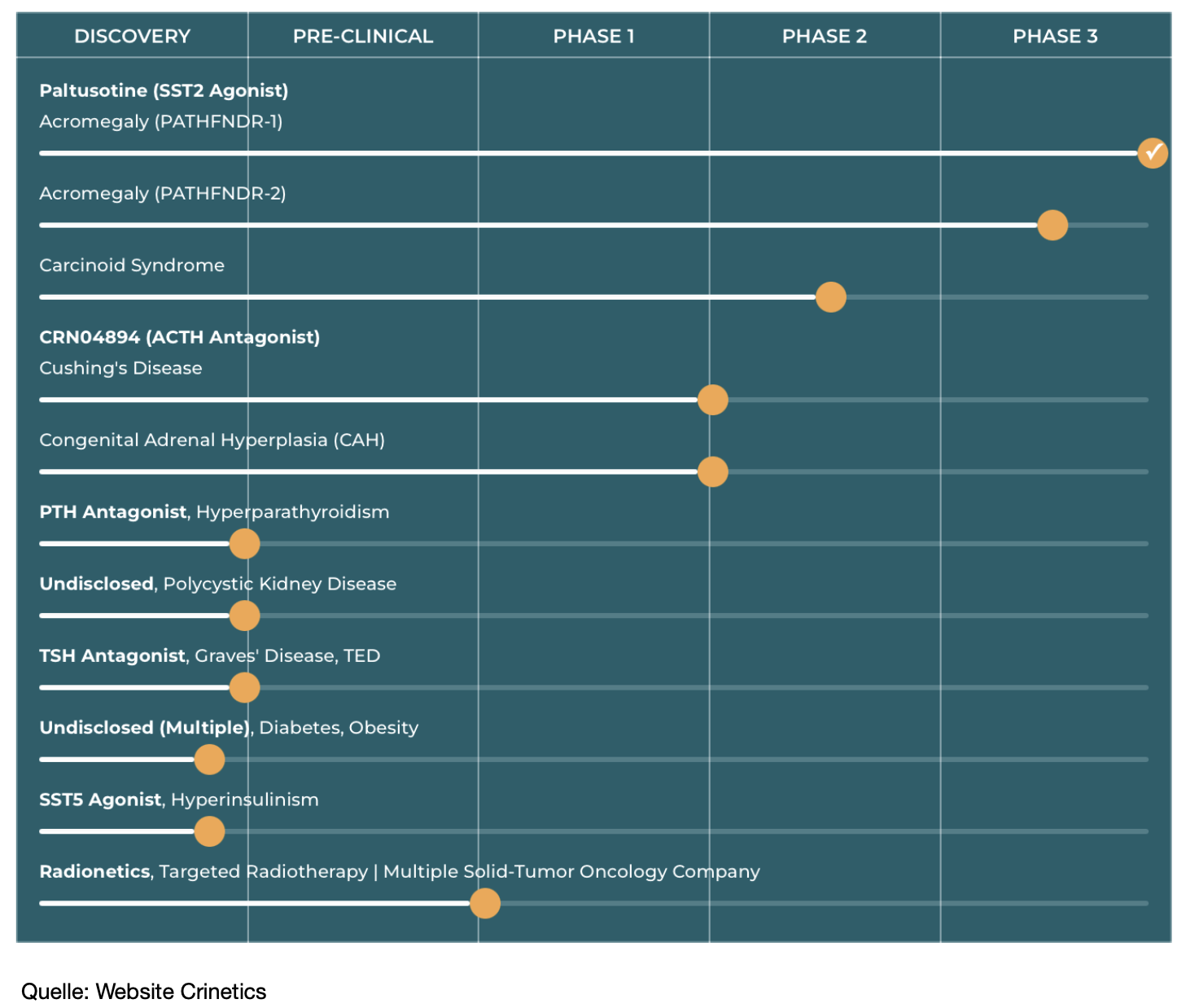

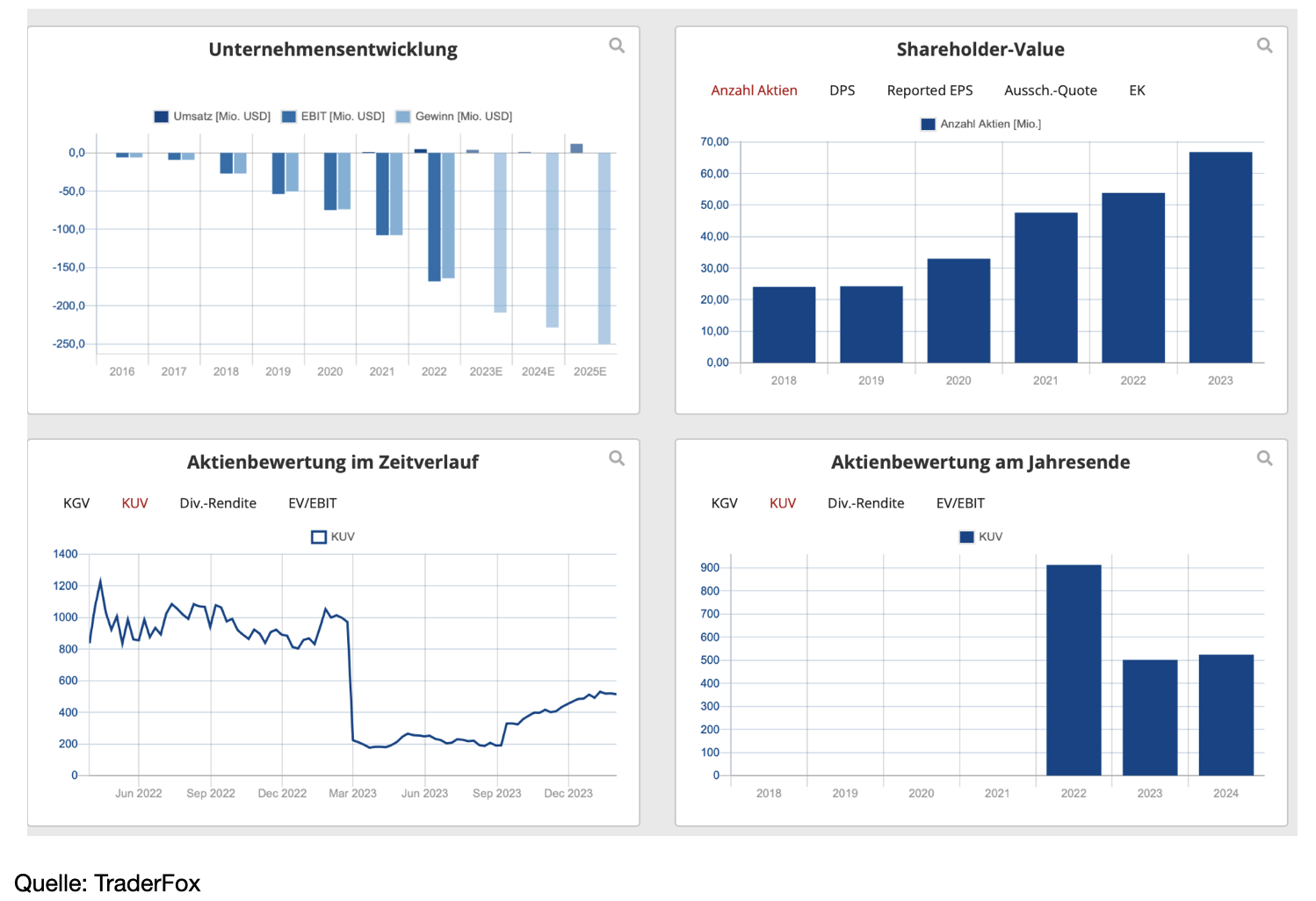

Crinetics Pharmaceuticals [CRNX | ISIN US22663K1079] ist ein Biotechnologie-Unternehmen, das bislang noch keine Medikamente in der Zulassung hat. Es wurde im Jahr 2008 gegründet und beschäftigt sich mit neuartigen Therapeutika für seltene endokrine Erkrankungen und endokrin bedingte Tumore. In der Pipeline befinden sich aktuell elf Medikamente, wobei Paltusotine, einer oralen Behandlung für Akromegalie, im September 2023 eine positive Phase-3-Studie vorweisen konnte. Die Marktkapitalisierung beträgt aktuell 2,5 Mrd. USD.

Wachstum und Risiken

Der wichtigste Medikamentenkandidat des Unternehmens ist eindeutig Paltusotin. Dieser könnte sich zu einem der besten Mittel zur Behandlung der seltenen Krankheit Akromegalie entwickeln. Crinetics prüft Paltusotin jedoch auch für die Behandlung des Karzinoid-Syndroms und hat weitere Wirkstoffe für verschiedene Krankheiten in der Entwicklung. Daneben entwickelt Crinetics auch den Wirkstoff CRNO4894, einen oralen ACTH-Antagonisten zur potenziellen Behandlung des Cushing-Syndroms und der kongenitalen Nebennierenhyperplasie (CAH). Allerdings befindet man sich hier erst in einer Phase-1-Studie.

Zuletzt hat das Unternehmen Barmittel in Höhe von etwa 550 Mio. USD vorweisen können. Der Nettoverlust beläuft sich aktuell auf etwa 60 Mio. USD pro Quartal. Damit ist hier natürlich immer wieder von Kapitalerhöhungen auszugehen. Seit dem Jahr 2018 hat sich die Anzahl der Aktien bereits mehr als verdreifacht. Das Management geht davon aus, dass die derzeitigen Mittel ausreichen, um bis 2026 durchzuhalten. Dann sollten bereits erste Einnahmen durch Paltusotin fließen. Bereits im Jahr 2025 wird mit einem Umsatz von 11,84 Mio. USD gerechnet. Neben den möglichen Kapitalmaßnahmen besteht das größte Risiko wohl darin, dass man Rückschläge in seiner Pipeline erleiden könnte.

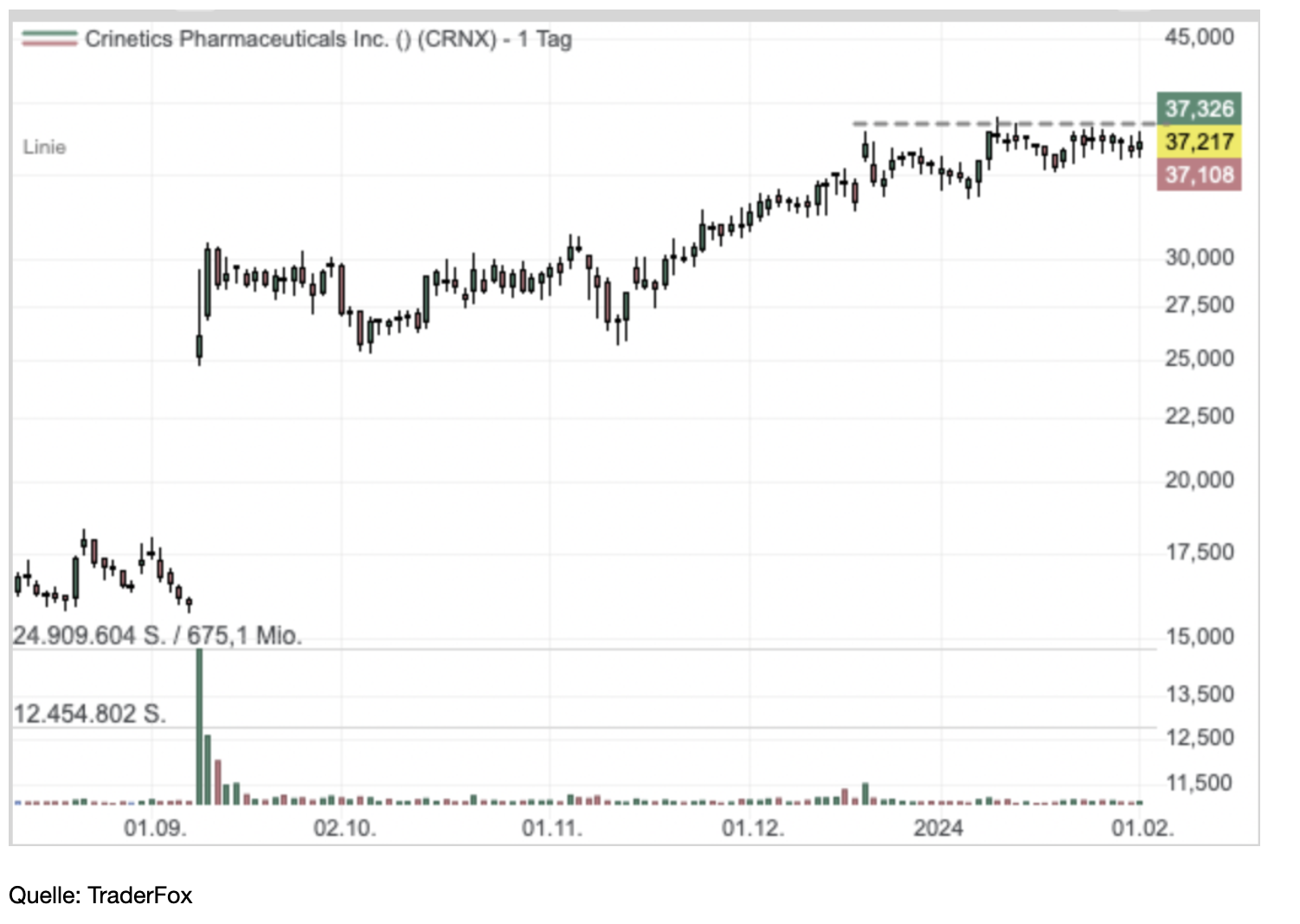

Kursentwicklung

Die Aktie bewegte sich in den letzten fünf Jahren volatil in einer breiten Spanne zwischen 10 und 40 USD hin und her. Aktuell näher sie sich wieder dem Allzeithoch, nachdem im September die positive Phase-3-Studie zu Paltusotine überrascht hatte. Die letzten Wochen hat sich eine enge Base zwischen 33 und 39 USD gebildet. Mit dem Ausbruch bei 39 USD könnte die Rallye weitergehen.

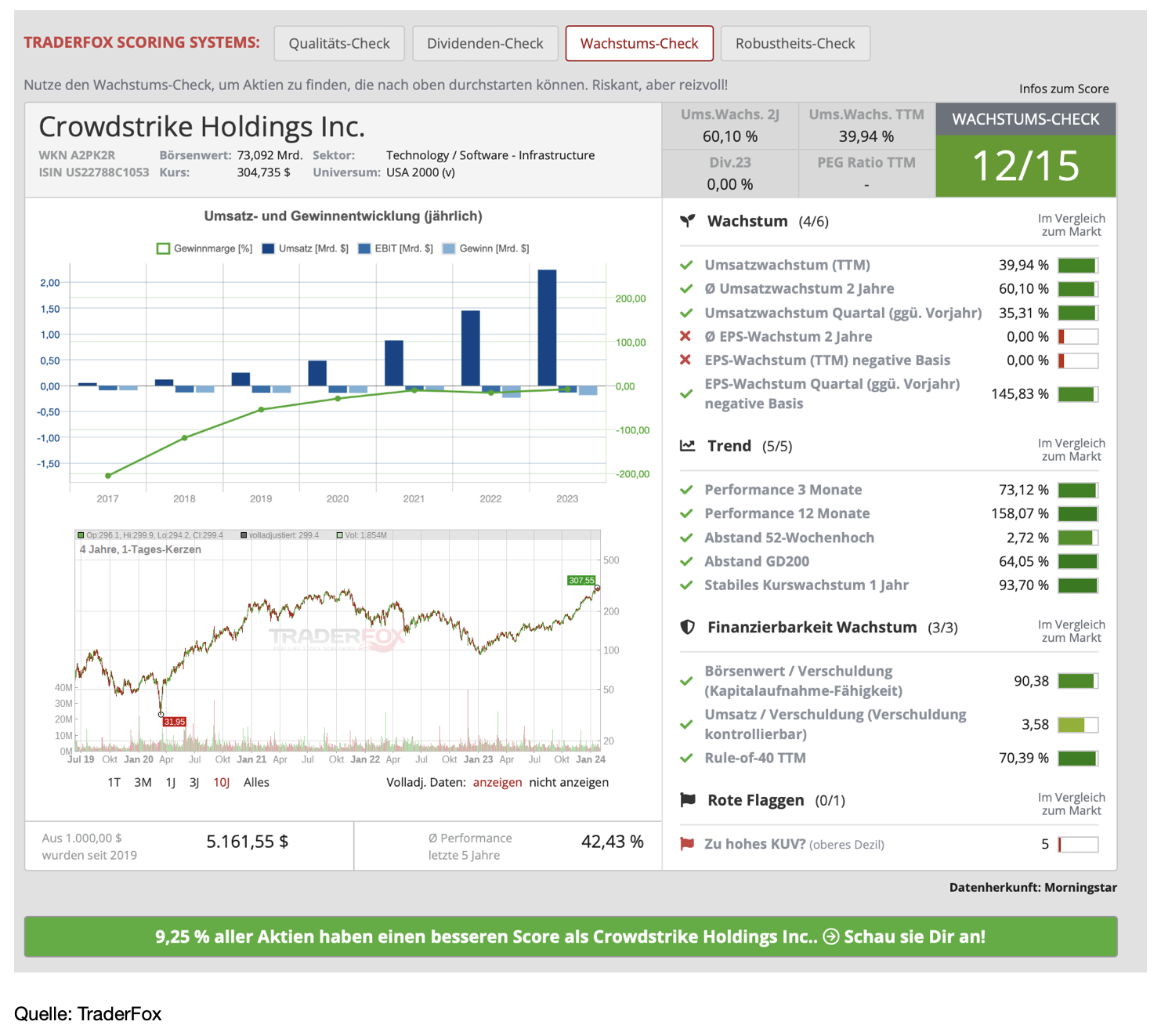

CrowdStrike [CRWD | ISIN US22788C1053] ist ein Cyberscurity-Unternehmen und ging erst im Sommer 2019 an die Börse. Das Unternehmen bietet Endpunkt-Sicherheitslösungen, wobei es darum geht, die Eingangskanäle von PC´s, Laptops oder mobilen Geräten zu schützen. Seit seiner Gründung setzt es Künstliche Intelligenz zur Erkennung von Malware ein. Es nutzt eine patentierte "Threat Graph"-Datenbank, um von Kunden gesammelte Sicherheitsereignisse in Echtzeit zu analysieren. Die Marktkapitalisierung der Aktie liegt aktuell bei 73 Mrd. USD.

Wachstum und Risiken

"Die wirklichen Gewinner im KI-Wettlauf werden die Unternehmen sein, die über eine große Reichweite und eigene Datensätze verfügen", so Evercore ISI Ende letzten Jahres. "Wir sind der festen Überzeugung, dass CrowdStrike dank seiner Größe und Reichweite über den gesamten Sicherheitsbereich hinweg gut positioniert ist, um diesen Vorteil zu nutzen." Wie auch Evercore sehen auch Morgan Stanley und Wedbush CrowdStrike als einen der kommenden Gewinner aus dem Bereich der KI. Mitte Januar erklärte Wedbush, dass man den KI-Markt derzeit erst am Anfang des Goldrausches sehe. Cybersicherheitsaktien könnten dabei als ein herausragender Teilsektor der Technologiebranche hervorstechen, so Wedbush.

Dabei hat CrowdStrike die Falcon-Plattform entwickelt, um den steigenden Bedarf an einer Cybersicherheitslösung zu decken, die Sicherheitsverletzungen durch Hacker mit modernen Techniken verhindert. CrowdStrike sieht die Marktgröße bei 100 Mrd. USD und geht davon aus, dass dieser bis 2028 mit einer jährlichen Wachstumsrate von 25,74 % auf 225 Mrd. USD anwachsen wird. Im 3. Quartal hat das Unternehmen einen Umsatz von 786 Mio. USD erzielt und wird für das Gesamtjahr etwa 3 Mrd. USD umsetzten. Das bedeutet, dass man nur 3 % des aktuell adressierbaren Marktes durchdrungen hat. Die Einführung von Cloud Computing, Edge Computing, dem Internet der Dinge und Remote-Arbeit stellt einen enormen Rückenwind für Unternehmen, die Sicherheitslösungen der nächsten Generation wie die Falcon-Plattform einsetzen, dar. Das Unternehmen war ein früher Innovator im Bereich der Cloud-basierten Cybersicherheit. Dadurch hat es einen deutlichen Wettbewerbsvorteil bei der Datenerfassung und der Entwicklung von Algorithmen der Künstlichen Intelligenz zur Erkennung von Malware. Ich denke, die Aktie könnte deshalb sowohl kurz- als auch mittelfristig interessant sein. Als Risiko sehe ich die hohe Bewertung an. So liegt das KUV bei 24. Sollte das Unternehmen die hohen Erwartungen nicht erfüllen, dann könnte dies sehr schnell zu scharfen Rücksetzern in der Aktie führen.

Charttechnik.

Die Aktie von CrowdStrike konnte sich im letzten halben Jahr verdoppeln und weist einen sehr schönen und stabilen Aufwärtstrend aus. Dabei wurde in der letzten Woche das ehemalige Allzeithoch bei 305 USD kurz übertroffen. Aktuell bildet sich nahe des Hochs eine enge Base aus. Einen Einstieg würde ich in Betracht ziehen, wenn die Aktie unter erhöhtem Volumen nach oben ausbricht.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!