11 Charts, die zeigen, warum Videospiele-Aktien langfristig als Investment taugen

BCA Research rät Anlegern mit einem Zeithorizont von mindestens 2 Jahren zu Investments im interaktiven Unterhaltungssektor. Zur Untermauerung dieser These zeigt das Researchhaus in einer Studie 11 Charts, die Investoren im Bereich Videospiele-Aktien kennen sollten. Dabei geht es unter anderem um die künftigen Wachstumstreiber sowie um die Bewertungen. Zudem nennt BCA Research die 6 hauseigenen Aktienfavoriten aus dem Bereich. TraderFox berichtet.

In der Zukunft wird ein typischer Tag in drei Teile geteilt sein. Ein Drittel werden wir mit Schlafen und Träumen verbringen, ein Drittel mit der Realität und ein Drittel mit der virtuellen Realität. Zumindest skizziert man so bei BCA Research in einer Studie die Zukunft.

Wie es darin weiter heißt, kennen Eltern von Teenagern dieses Muster vielleicht schon, und sie werden es in der kommenden Ferienzeit sicherlich auch wieder erleben. Aber auch viele Menschen in ihren Zwanzigern und Dreißigern verbringen mehr Zeit in der virtuellen Welt, die sie durch das Portal der interaktiven Unterhaltung betreten (gemeint sind Videospiele, wobei diese Begriffe in der Studie synonym Verwendung finden).

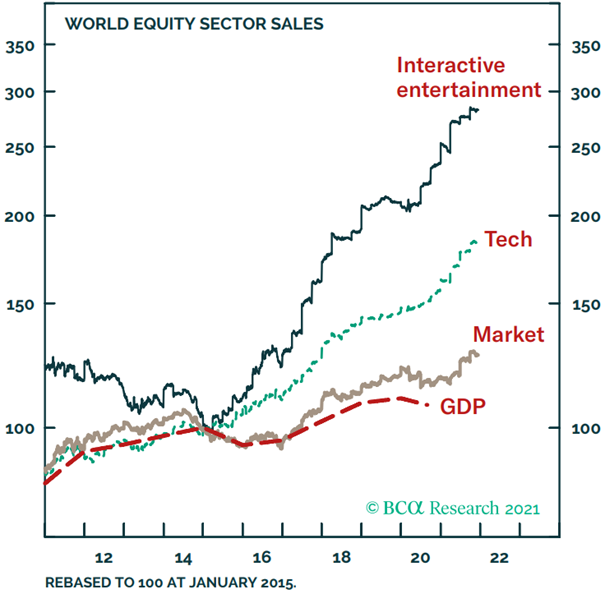

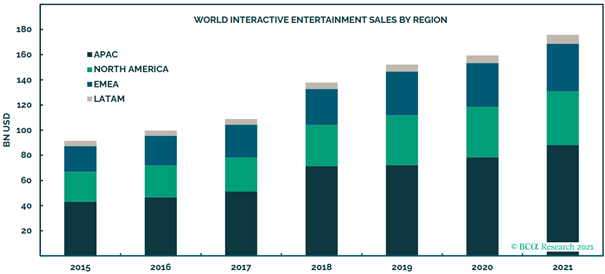

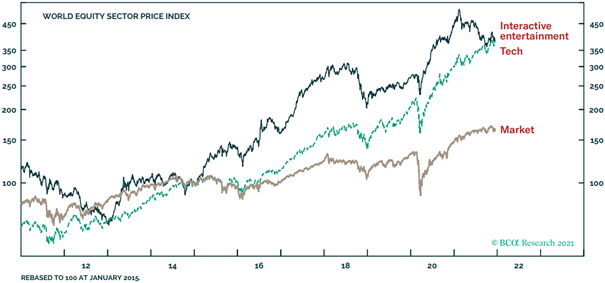

BCA Research füllt die zuvor aufgestellten Thesen auch mit konkreten Zahlen. So hat die interaktive Unterhaltung seit 2014 den Angaben zufolge ein explosives Wachstum erlebt. Die Umsätze haben sich verdreifacht und übertreffen damit sogar den Technologiesektor, dessen Umsätze sich verdoppelt haben. Besser ist das Abschneiden auch bei den im genannten Zeitraum verbuchten Gewinnen je Aktie (Grafik 1 und Grafik 2).

Chart 1: Seit 2014 hat sich der Umsatz von Interactive Entertainment-Verkäufe fast verdreifacht

Quelle: BCA Research

Chart 2: Gleichzeitig haben sich die Gewinne des Segments mehr als verdreifacht

Quelle: BCA Research

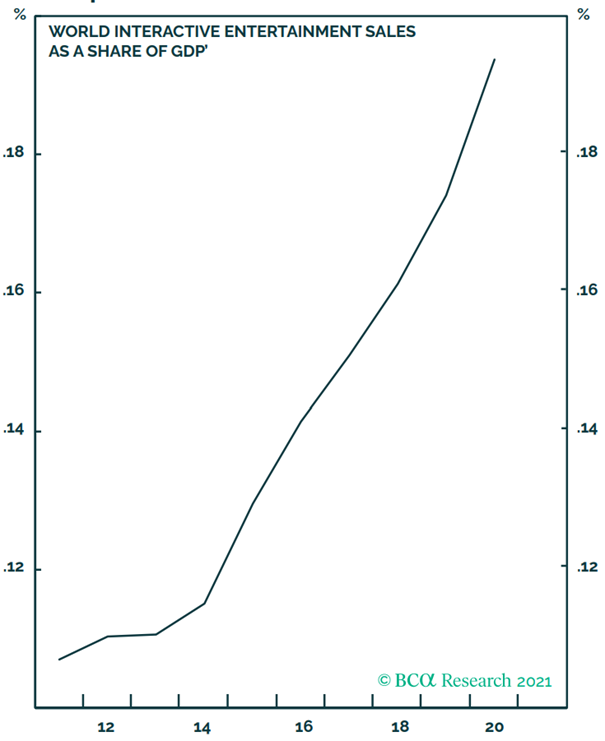

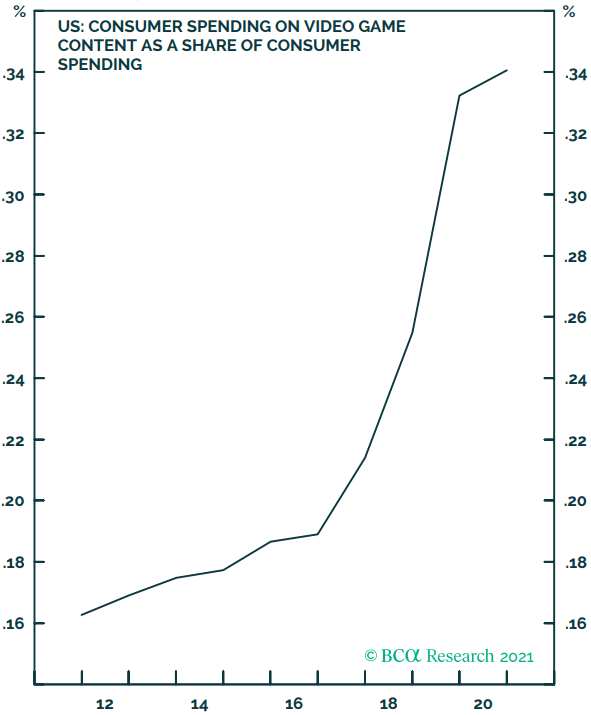

Doch trotz dieses explosiven Wachstums macht die interaktive Unterhaltung nur 0,2 % des weltweiten Bruttoinlandsproduktes und nur 0,3 % der Verbraucherausgaben in den USA aus, so dass hier noch erhebliches Wachstumspotenzial besteht (Grafik 3 und Grafik 4).

Chart 3: Trotz steigender Umsätze macht die interaktive Unterhaltung nur 0,2 % des weltweiten BIP aus

Quellen: Pelham Smithers, Gaming Scan.com and Oxford Economics, BCA Research

Chart 4: Interaktive Unterhaltung macht nur 0,3 Prozent der US-Konsumausgaben aus

Quelle: Bureau of Economic Analysis and Statista, BCA Research

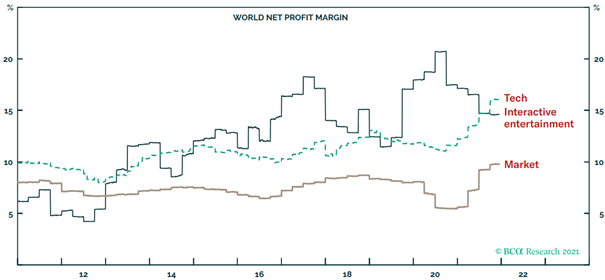

Die Gewinnspanne des Sektors der interaktiven Unterhaltung hat sich zudem inzwischen auf 14 % erhöht. Im Vergleich dazu liegt die Gewinnspanne im Technologiesektor bei 16 % und am gesamten Aktienmarkt bei etwa 10 % (Grafik 5).

Chart 5: Die Gewinnmargen im Bereich Interactive Entertainment haben sich tendenziell erhöht

Quelle: BCA Research

Die Kombination aus explosivem Umsatzwachstum und höheren Gewinnspannen wiederum hat zu einem spektakulären Gewinnwachstum geführt. Die Gewinne im Bereich der interaktiven Unterhaltung sind um 250 % in die Höhe geschnellt und übertreffen damit die Gewinne im Technologiesektor, die um 150 % gestiegen sind, und die Gewinne des gesamten Aktienmarktes, die um 50 % gestiegen sind, bei weitem. Die Analysten bei BCA Research gehen davon aus, dass sich diese starke Outperformance bei den Gewinnen fortsetzen wird.

Cloud Gaming, E-Sports, 5G und "Gaming as a Service" dürften das Umsatzwachstum vorantreiben

Mit Blick auf die Zukunft sehen die Analysten bei BCA Research 4 spezifische Wachstumstreiber: Cloud-Gaming, E-Sports, 5G und "Gaming as a Service".

Beim Cloud-Gaming (Gaming-on-Demand) werden hochwertige interaktive Inhalte gestreamt, die auf Remote-Servern laufen, ähnlich wie bei Remote-Desktops. Dadurch können die Spieler mit nur einem Gerät und einer Internetverbindung spielen. Cloud-Gaming ersetzt physische Festplatten, leistungsstarke Hardware und die Notwendigkeit, Spiele auf eine Plattform herunterzuladen - ähnlich wie das On-Demand-Streaming von Medien und Unterhaltung DVDs und Kabelfernsehen verdrängt hat.

Von Cloud-Gaming profitieren sowohl die Entwickler von Inhalten als auch die Spieler, heißt es. Die Entwickler müssten sich keine Gedanken über Piraterie, illegale Downloads oder die Verwaltung digitaler Rechte machen. Die Spieler profitierten von einer hohen (und gleichen) Serververarbeitungsleistung, was gleiche Wettbewerbsbedingungen für die Spiele schaffe. Das bringt die Analysten zum zweiten Wachstumstreiber: E-Sport.

Der Begriff E-Sport bezieht sich auf wettbewerbsorientierte Videospiele, ein Sektor, der ein massives Wachstum erfährt. 175 Hochschulen und Universitäten sind bereits der National Association of Collegiate Esports (NACE) beigetreten, bieten E-Sport-Programme an und würdigen studentische Spieler durch Stipendien. E-Sport ist nicht nur wegen seines Wettbewerbscharakters sehr beliebt, sondern auch wegen der Möglichkeit, sich - wenn auch virtuell - sozial zu engagieren.

Die dritte wichtige Triebkraft für die Gewinne im Bereich der interaktiven Unterhaltung ist die flächendeckende Einführung von 5G-Mobilfunknetzen, die Cloud-Gaming nicht nur für Konsolen und PCs, sondern auch für mobile Geräte zugänglich macht.

Dies ist bedeutsam, weil die Einnahmen aus Umsätzen aus mobilen Spielen inzwischen die kombinierten Umsätze der Konsolen- und PC-Plattformen überholt haben. Somit sind die Einnahmen aus mobilen Spielen der stärkste Wachstumsmotor geworden Motor des Wachstums geworden (Grafik 6 und Grafik 7).

Chart 6: Das Umsatzwachstum von Interactive Entertainment hängt nicht von China ab

Quelle: Newzoo, BCA Research

Chart 7: Mobile Gaming ist der stärkste Wachstumsmotor

Der vierte Gewinntreiber ist laut BCA Research das "Gaming-as-a-Service"-Einkommensmodell (GaaS), das dem Standard-"Software-as-a-Service"-Einkommensmodell der Softwareindustrie (SaaS) entspricht. Anstelle eines einmaligen Verkaufs kommen die Einnahmen aus einem kontinuierlichen Strom von In-Game-Verkäufen und Abonnements.

Die Verdopplung der Einnahmen von Activision Blizzard seit 2014 ist zum Beispiel hauptsächlich auf Abonnements im Spiel zurückzuführen. Die Produktverkäufe machen inzwischen weniger als 30 Prozent der Gesamteinnahmen aus (Abbildung 8). GaaS trägt nicht nur wesentlich zum starken Umsatzwachstum bei, sondern steigert auch die Gewinnmargen, indem es die Umsätze verlängert, die aus den Fixkosten für die Entwicklung eines bestimmten Spiels stammen.

Chart 8: In-Game-Abonnements treiben das Umsatzwachstum von Activision Blizzard an

Quelle: Statista, BCA Research

Aber sind Videospiele nicht eine ungesunde Sucht?

Im Jahr 2018 hat die Weltgesundheitsorganisation "Gaming Disorder" als Suchtverhalten anerkannt und in der 11. Revision der Internationalen Klassifikation der Krankheiten (ICD-11) offiziell definiert. Im August dieses Jahres verhängte die chinesische Regierung strenge Beschränkungen für Videospiele für Minderjährige. Unter 18-Jährige dürfen maximal drei Stunden pro Woche Videospiele spielen, jeweils eine Stunde am Freitag, Samstag und Sonntag. Diese Entwicklungen werfen die Frage auf, ob der Sektor der interaktiven Unterhaltung erheblichen regulatorischen Risiken ausgesetzt ist.

Chinas hartes Durchgreifen gegen Videospiele für Minderjährige steht im Einklang mit anderen Maßnahmen - z. B. gegen Kryptowährungen -, die besagen, dass "die chinesische Regierung weiß, was das Beste für ihr Volk ist". Es ist jedoch unwahrscheinlich, dass die freiheitlichen westlichen Volkswirtschaften diesem Beispiel folgen werden. In jedem Fall räumt selbst die Weltgesundheitsorganisation ein, dass die Spielsucht nur einen kleinen Teil der Menschen betrifft.

Ein weiteres Regulierungsproblem ist die so genannte "Gamblifizierung". Im Volksmund als Lootboxen oder Mysteryboxen bekannt, ist der Inhalt einiger virtueller Güter im Spiel den Spielern nicht bekannt, die sie in der Hoffnung kaufen, seltene Gegenstände zu erhalten, die einen hohen Nutzen im Spiel haben. Sie ähneln einem Glücksspiel und geben Anlass zur Sorge, dass es sich dabei um eine räuberische Monetarisierung handelt. Forderungen nach regulatorischen Maßnahmen beziehen sich auf die Spielifizierung als eine Ursache für Spielstörungen. Dennoch sind solche Merkmale in den meisten Spielen nicht signifikant genug, um die strukturellen Aussichten zu ändern.

Eine letzte vermeintliche Sorge ist, dass im Spiel handelbare virtuelle Währungen einen Zufluchtsort für Cyberkriminelle und Geldwäscher schaffen. Die Lösung könnte in Vorschriften zur Kundenidentifizierung und zur Bekämpfung der Geldwäsche bestehen, die denen in der Online-Glücksspiel-/Wettbranche ähneln. Letztendlich sollte man, genau wie im Bereich der Kryptowährungen und des Internets, das Durchgreifen und die Regulierung illegaler Aktivitäten begrüßen und nicht fürchten. Als solche stärken sie die strukturellen Aussichten eher, als dass sie sie schwächen, glaubt man bei BCA Research.

Der Investmentfall

Der diesjährige Ausverkauf im Sektor der interaktiven Unterhaltung bietet nach Einschätzung von BCA Research einen guten Einstiegspunkt für langfristige Anleger (Grafik 9).

Chart 9: Der jüngste Ausverkauf bei Interactive Entertainment ist ein guter langfristiger Einstiegspunkt

Quelle: BCA Research

Der Ausverkauf wurde nach Einschätzung von BCA Research durch 2 schlechte Nachrichten verschärft: erstens die Enthüllung einer toxischen und sexistischen Arbeitsplatzkultur bei Activision Blizzard - seither hat das Unternehmen eine Welle schlechter Publicity, zahlreiche Rücktritte und einen 40-prozentigen Einbruch des Aktienkurses erlitten; zweitens das chinesische Durchgreifen bei Videospielen für Minderjährige.

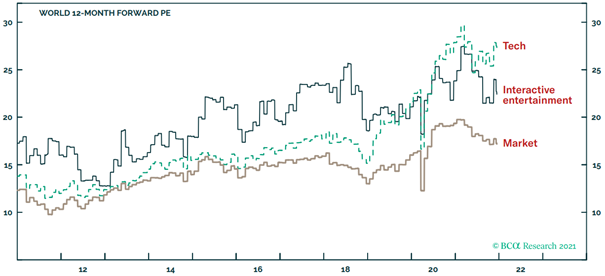

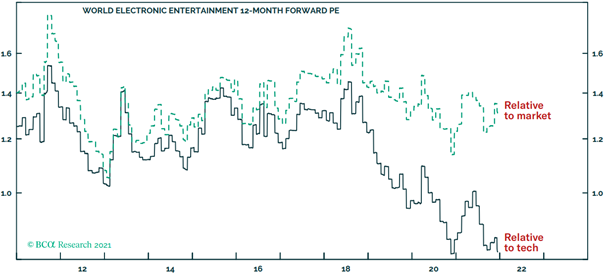

Doch diese beiden schlechten Nachrichten scheinen mittlerweile gut eingepreist zu sein, heißt es. Die relative Bewertung des Sektors im Vergleich zum Markt sei unter seinen langfristigen Durchschnitt gefallen. Noch auffälliger sei, dass der Sektor jetzt mit einem Rekordabschlag von 20 % gegenüber dem Technologiesektor gehandelt werde (Grafik 10 und Grafik 11).

Chart 10: Interactive Entertainment wird jetzt mit einem 20-prozentigen Abschlag gegenüber der Technologie gehandelt

Quelle: BCA Research

Chart 11: Die Relative Bewertung von Interactive Entertainment im Vergleich zum Markt liegt unter dem langfristigen Durchschnitt

Quelle: BCA Research

Da die strukturellen Aussichten für die Umsätze und Gewinne des Sektors weiterhin intakt sind, sollten Langfrist-Anleger mit einem Mindestzeithorizont von 2 Jahren den Sektor der interaktiven Unterhaltung kaufen, so der Anlagerat.

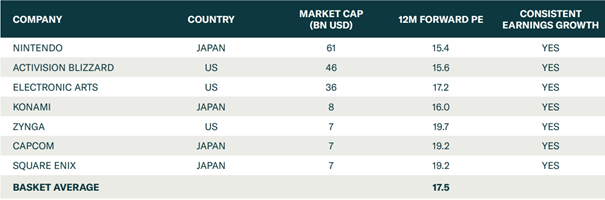

Wer bevorzugt auf Einzelaktien setzt, für diese Anleger hat BCA Research die riskantesten Aktien aus dem Segment herausgefiltert, wobei die Selektion auf Überbewertung, kommerziellem Risiko und regulatorischem Risiko basiert. So schließen die Analysten beispielsweise die chinesischen Aktien aus, die am stärksten von den harten Maßnahmen der chinesischen Regierung und zukünftigen Launen betroffen sind. Übrig bleiben am Ende als Favoriten die folgenden 7 Titel aus dem interaktiven Unterhaltungskorb:

Der von BCA Research bevorzugter Korb mit Aktien aus dem Bereich der interaktiven Unterhaltung

Quelle: BCA Research

Bildherkunft: Parilov - stock.adobe.com