Basis-Börsenwissen: Warum Anleger trotz Krieg, Inflation und Rezession Aktien nie komplett verkaufen sollten

In den vergangenen Jahren gab es im Marktumfeld Schwierigkeiten zuhauf. Die zunehmend hektische und nicht selten sehr emotionale Berichterstattung über Krisen und Probleme verstärkt laut M.M.Warburg & CO bisweilen selbst bei Vollprofis unter den Börsianern den Reflex, den Aktienmarkt temporär komplett zu verlassen, da eine positive Wertentwicklung in der nahen Zukunft unrealistisch erscheint. Doch die deutsche Privatbank kommt zu dem Schluss, dass historische Erfahrungen dagegen sprechen, sich auch nur temporär komplett von Aktien zu trennen. TraderFox berichtet.

Es ist laut Christian Jasperneite, CIO Private Asset Management bei M.M.Warburg & CO eine vollkommen menschliche Reaktion: Man beobachtet, wie die Welt unter einer Vielzahl von Problemen und Belastungen leidet und fragt sich, wie unter diesen Voraussetzungen Unternehmen prosperieren und Aktienkurse steigen können. Das führt dann dazu, dass man immer wieder versucht ist, schon bestehende Kursverluste zu begrenzen und weitere befürchtete Kurverluste zu vermeiden, indem Aktien verkauft werden. Das Ganze wird noch dadurch befeuert, dass man von einer überbordenden Berichterstattung über alle möglichen Krisen und Probleme geradezu bombardiert wird, und das nicht selten in Echtzeit.

Diese zunehmend hektische und bisweilen hoch emotionale Berichterstattung verstärkt selbst bei absoluten Vollprofis den Reflex, den Aktienmarkt temporär komplett zu verlassen, da eine positive Wertentwicklung in der nahen Zukunft komplett unrealistisch erscheint, schreibt die zitierte deutsche Privatbank in einer aktuellen Studie. Darin geht Jasperneite den Fragen nach, ob es wirklich gute Gründe gibt, den Aktienmarkt temporär komplett zu verlassen? Und wie gut die Trefferquote bei den Entscheidungen sein müsste, damit eine solche Strategie überhaupt aufgehen kann?

Eine Simulation dient der Analyse des Investorenverhaltens

An Kapitalmärkten lassen sich derartige hypothetische Fragen am besten dadurch beantworten, indem das Verhalten von Investoren simuliert und die Ergebnisse analysiert werden. Genau das hat M.M.Warburg & CO vor dem Hintergrund der obigen Frage gemacht. Der "Versuchsaufbau" sah dabei wie folgt aus: In 10.000 Durchläufen hat man jeweils einen Investor simuliert, der in etwa 75 % der Zeit im MSCI Welt investiert war und in 25 % der Zeit in unverzinster Kasse.

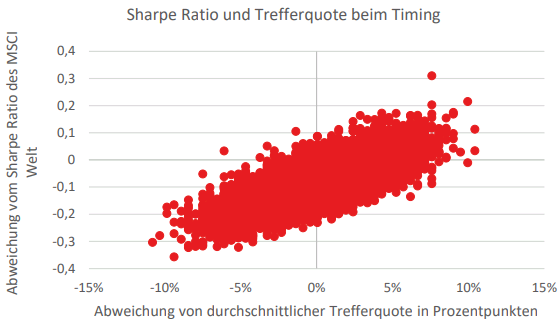

Transaktionskosten wurden nicht berücksichtigt, und das Investment in den MSCI Welt war ebenfalls kostenfrei. Wenn man nun für die 10.000 generierten möglichen Renditepfade die Sharpe-Ratio sowie die dazu notwendigen Trefferquoten in den taktischen Entscheidungen berechnet, ergibt sich gemäß den Studienergebnissen folgendes Bild:

Quelle: M.M.Warburg & CO

Ein zeitweiliges Markttiming ist bei risikoadjustierten Renditen nicht vollkommen aussichtslos

Dabei zeigt sich, dass man eine Trefferquote von fünf bis zehn Prozentpunkten oberhalb der durchschnittlichen Trefferquote benötigt, um im Sharpe-Ratio besser als ein kontinuierliches Vollinvestment abzuschneiden. Das ist extrem ambitioniert, aber immerhin nicht komplett ausgeschlossen, zumal Treffer nicht gleich Treffer ist, so Jasperneite.

Auch mit einer nur marginal überdurchschnittlichen Trefferquote konnte in Ausnahmefällen die Sharpe-Ratio des MSCI Welt geschlagen werden, und selbst sensationell gute Trefferquoten schützen nicht vor einer Underperformance. Trotzdem lässt sich laut Jasperneite festhalten, dass unter dem Aspekt einer risikoadjustierten Rendite ein zeitweiliges Markttiming immerhin nicht vollkommen aussichtlos erscheint.

Bei kumulierten Renditen gelingt es sehr selten den MSCI Welt zu schlagen

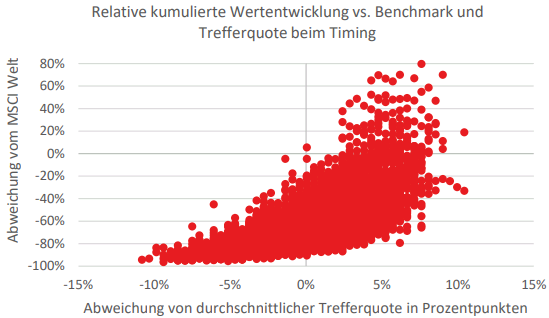

Dieses Bild ändert sich komplett, wenn man allein auf die kumulierte Rendite abstellt. Hier zeigt sich nämlich, dass hohe Trefferquoten bei den Timingentscheidungen notwendig sind, damit überhaupt jemals der MSCI Welt geschlagen werden kann – und selbst wenn die Trefferquoten außergewöhnlich hoch sind, ist der Erfolg dieses Könnens doch mehr als begrenzt.

Die folgende Punktegrafik lässt dies laut M.M.Warburg & CO schon erahnen, jedoch ist in dieser Abbildung nicht gut ablesbar, wie dicht die Punkte unterhalb der Nulllinie auf der Y-Achse tatsächlich sind. Denn dass tatsächlich Punkte oberhalb der Nulllinie (und nur diese gehen mit einer Outperformance des MSCI Welt einher) die komplette Ausnahme sind erkennt man erst, wenn man sich die verschiedenen Quantile der 10.000 Pfade betrachtet.

Quelle: M.M.Warburg & CO

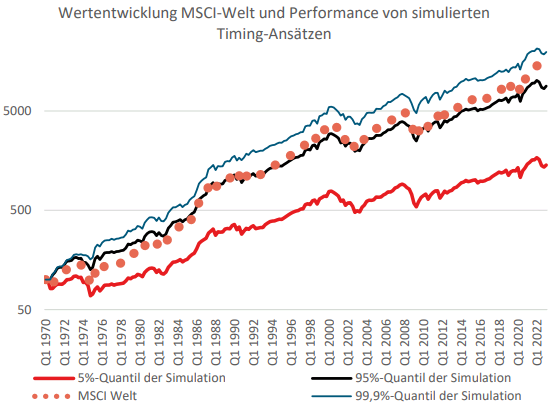

Angenommen, man wäre als Investor so gut, dass nur 5 % der Investoren über noch bessere Timing-Fähigkeiten verfügten, dann entspräche die Wertentwicklung in der Simulation dem 95 %-Quantil über alle Pfade.

Quelle: M.M.Warburg & CO

Analysiert man den Verlauf des 95 %-Quantils, so stellt man - vermutlich etwas erstaunt - fest, dass die Wertentwicklung meist unterhalb des MSCI Welt verläuft! Tatsächlich muss man auf das 99,9 %-Quantil der Verteilung gehen, um in der Simulation auf eine Wertentwicklung zu stoßen, die hinreichend deutlich oberhalb der Wertentwicklung des MSCI-Welt-Index liegt, konstatiert Jasperneite.

Harte Timing-Ansätze funktionieren kaum

M.M.Warburg & CO schreibt zwar, keinem Investor zu nahe treten zu wollen, aber wer ernsthaft glaube, dass dies ein realistisches und planbar erreichbares Ziel darstelle, der glaube vermutlich auch daran, einen planbaren Lottogewinn erzielen zu können. Die Sache ist den Ergebnissen zufolge einfach zu eindeutig. Der Aktienmarkt habe sich in den letzten Jahrzehnten so gut entwickelt, dass temporäre komplette "Ausstiege" in der Summe fast immer ein Fehler waren. Um mit einem aggressiven Markttiming über sehr lange Zeiträume den Markt schlagen zu können, braucht man fast übermenschliche Fähigkeiten, so das Urteil.

Das muss gemäß Jasperneite allerdings nicht bedeuten, dass es keine Berechtigung für eine taktische Allokation gibt. In Zeiten einer globalen Finanzkrise (wie 2008/2009) verlange niemand, seine Aktienquote zwanghaft aufrechtzuerhalten, und man wäre auch nicht gut beraten gewesen, das zu tun. Tatsächlich werde es immer wieder Momente geben, wo ein vernunftbegabter Investor mit einer reduzierten Aktienquote keinen Fehler begehe. Und wenn letztlich nur die risikoadjustierte Rendite von Relevanz ist und nicht die absolute Rendite, dann kann eine taktische Allokation sogar noch mehr Sinn ergeben.

Der Effekt von kurzfristigen Krisen wird regelmäßig überschätzt

Einen ernsthaften handwerklichen Fehler begeht man aus der Sicht von M.M.Warburg & CO aber dann, wenn man (wie in der Studie unterstellt und getestet) anfängt, binäre Entscheidungen zu treffen und entweder zu 100 % oder zu 0 % investiert zu sein. Solche Entscheidungen gleichen letztlich einer Anmaßung von Wissen, heißt es. Sowohl für Privatkunden als auch für institutionelle Investoren sollten die hier aufgeführten Berechnungen eine Warnung sein.

Wer über einen langfristigen Anlagehorizont verfügt, sollte auch langfristig anlegen, ohne sich immer wieder zu sehr vom Weltgeschehen ins Bockshorn jagen zu lassen. Stetigkeit sei der beste Garant für langfristigen Erfolg. So gesehen habe der Börsen-Altmeister André Kostolany wohl doch Recht gehabt, als er davon sprach, dass man Aktien kaufen und sich dann schlafen legen sollte. Denn man überschätze regelmäßig den Effekt, der von kurzfristigen Krisen ausgeht.

Natürlich führen Krisen zu Bewertungsabschlägen, so Jasperneite. Aber am Ende würden an Aktienmärkten zukünftige Gewinne gehandelt, und die würden nur zu einem kleineren Teil von aktuellen Krisen getrübt. Märkte erinnerten sich an diesen Sachverhalt oft auch schon dann, wenn die Krisen noch gar nicht vorbei seien und starteten dann unverhofft die nächste Rallye. Das mache das Timing von Märkten so schwer. Und es spreche für einen langen Atem sowie gegen häufige und extreme Veränderungen von Investitionsquoten. Das Fazit von Jasperneite vor diesem Hintergrund lautet: In der Ruhe liegt die Kraft!

Bildherkunft: AdobeStock_569159542

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!