Mit sieben Shorts wetten Hedge Fonds direkt gegen Buffett – was TraderFox-Anlagecheck, Bewertungen und Charttechnik bei diesen Aktien raten

Viele Anleger hängen in Sachen Geldanlage an den Lippen von Warren Buffett. Aber auch die von Hedge Fonds eingegangenen Wetten finden viel Beachtung. Deshalb ist es spannend zu sehen, dass die von dem Star-Investor immer wieder einmal kritisierten Hedge Fonds bei gleich sieben Aktien-Lieblingen von Buffett derzeit auf fallende Kurse wetten. Wir haben die umstrittenen Titel jeweils ausführlichen Tests unterzogen, die neben dem Traderfox-Anlagecheck auch Einschätzungen zu den Bewertungen und der Charttechnik umfassen.

Warren Buffett ist aus der Sicht vieler Marktteilnehmer der beste lebende Investor. Wenn der Chef von Berkshire Hathaway im Portfolio seiner Beteiligungsholding Positionsveränderungen vornimmt, dann findet das weltweit Beachtung. Zahlreiche Anleger eifern ihm dann bei seinen Käufen und Verkäufen und Aktien auch einfach nach.

Ebenfalls sehr viel Einfluss auf das Marktgeschehen haben die Hedge Fonds. Diese sind wenig reguliert und ihnen steht eine Vielzahl von Handelsoptionen offen, zu denen neben Long- auch Short-Wetten zählen. Ihr Versprechen lautet, langfristig überdurchschnittlich hohe Renditen zu erwirtschaften. Das von globalen Hedge Fonds verwaltete Vermögen überstieg nach Angaben des Branchentrackers HFR Ende 2021 zum ersten Mal die Marke von vier Billionen USD.

Auffällig ist, dass sich Hedge Fonds und Buffett nicht gerade "grün" gesinnt sind. So wirft Buffett der Hedge Fonds-Branche vor, viel zu hohe Gebühren zu kassieren (ehemals sprach er dabei von einer Zwei- und Zwanzig-Gebühren-Struktur (2 % Verwaltungsgebühr plus 20 % der Gewinne)), ohne dass dies durch eine entsprechend gute Performance gerechtfertigt sei.

Einmal ging der Anlage-Guru auch direkt eine Wette ein, bei der es um die Buffett-These ging, dass ein S&P-500-Indexfonds unter Berücksichtigung von Gebühren, Kosten und Aufwendungen über einen Zeitraum von zehn Jahren besser abschneidet als ein Portfolio an Hedgefonds. Die daraufhin abgeschlossene Wette ging dann auch zugunsten von Buffett aus.

Bei diesem Streit geht es Buffett übrigens nur um die aus seiner Sicht viel zu hohen Gebühren. An der Intelligenz der Hedge Fonds-Manager hegt er dagegen keine grundlegenden Zweifel. Die Branchenvertreter selbst haben in der Regel sowieso keine Selbstzweifel, sondern sie sehen sich vielmehr als die Crème de la Crème der Anleger-Gilde.

Die sieben umstrittenen Aktien im umfassenden TraderFox-Anlagetest

Wie sehr die Hedge Fonds-Branche die Kritik von Buffett heutzutage noch fuchst, lässt sich schwer beurteilen. Auch nicht, ob manche der verantwortlichen Manager deswegen vielleicht gezielt Wetten gegen von Buffett gehaltene Positionen eingehen.

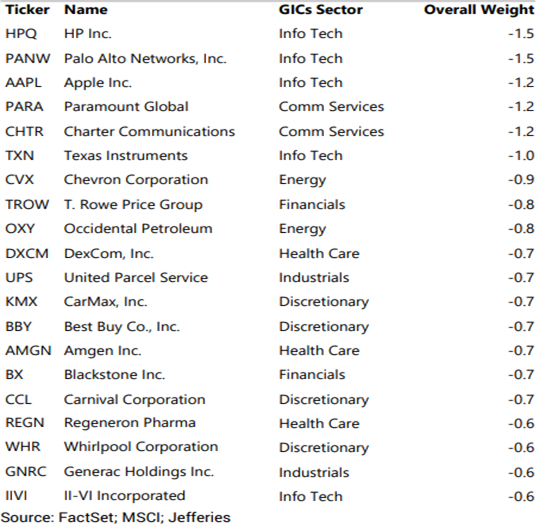

Auffällig ist allerdings das Ergebnis eines Blicks auf die aktuelle Liste mit den größten Leerverkaufs-Positionen von Hedge Fonds. Diese sind der nachfolgenden Aufstellung zu entnehmen, die aus einer aktuellen Publikation der US-Investmentbank Jefferies stammt. Und darin sind gleich sieben Titel enthalten, die im Portfolio von Berkshire Hathaway vertreten sind. Die Hedge Fonds stellen sich somit im Schnitt mit Leerverkäufen bei diesen Aktien direkt gegen Buffett, der hier jeweils auf steigende Kurse setzt.

Die größten Aktien-Leerverkäufe von Hedgefonds

Im Einzelnen handelt es sich bei diesen Werten um HP Inc., Apple Inc., Paramount Global CL B, Charter Communications Inc., Chevron Corp., Occidental Petroleum Corp. und um United Parcel Service Inc.

Wir haben uns angeschaut, wie diese Titel beim TraderFox-Anlagecheck (dieser beurteilt mit Hilfe unserer Datenbank die Qualität, das Wachstum sowie die Bilanz-Solidität) abschneiden und wie jeweils die Chartbilder aussehen. Basierend darauf geben wir eine Einschätzung dazu ab, wer in dem Richtungsstreit im Einzelfall richtig zu liegen scheint.

1. HP Inc. (ISIN: US40434L1052)

Während Buffett mittels Berkshire Hathaway eine Long-Position aufgebaut hat, die ihn zum größten Aktionär des PC- und Druckerherstellers gemacht hat, weist Jefferies die Anteilsscheine von HP Inc. in der Liste mit den größten Leerverkaufs-Positionen von Hedge Fonds ganz oben aus.

TraderFox-Check

QUALITÄTS-CHECK 11/15

WACHSTUMS-CHECK 09/15

PIOTROSKI F-SCORE 07/09

Quelle: Qualitäts-Check TraderFox

Die Gesamtpunktzahl beträgt 27 von maximal möglichen 39 Punkten. Das ist zwar noch ein passables Ergebnis, macht den Titel aber nicht zwingend zu einem Kauf.

Chartbild

Ähnliches gilt auch für die Charttechnik, denn während die Performance von November 2012 bis Juni 2022 mit einem Anstieg von 5,32 USD auf 40,34 USD sehr gut ausgefallen ist, hat sich zuletzt ein Seitwärtstrend breit gemacht, da der Titel momentan nicht höher handelt als bereits im April 2021.

Bewertung:

Das geschätzte KGV auf Basis der Analystenschätzungen für 2022 bewegt sich bei unter acht. Das ist als sehr moderat einzustufen und spricht am ehesten für diesen Wert.

Fazit: Die HP-Aktien sind basierend auf unserem Test derzeit als neutral einzustufen, wobei das Urteil eher in Richtung Kaufen als Verkaufen geht.

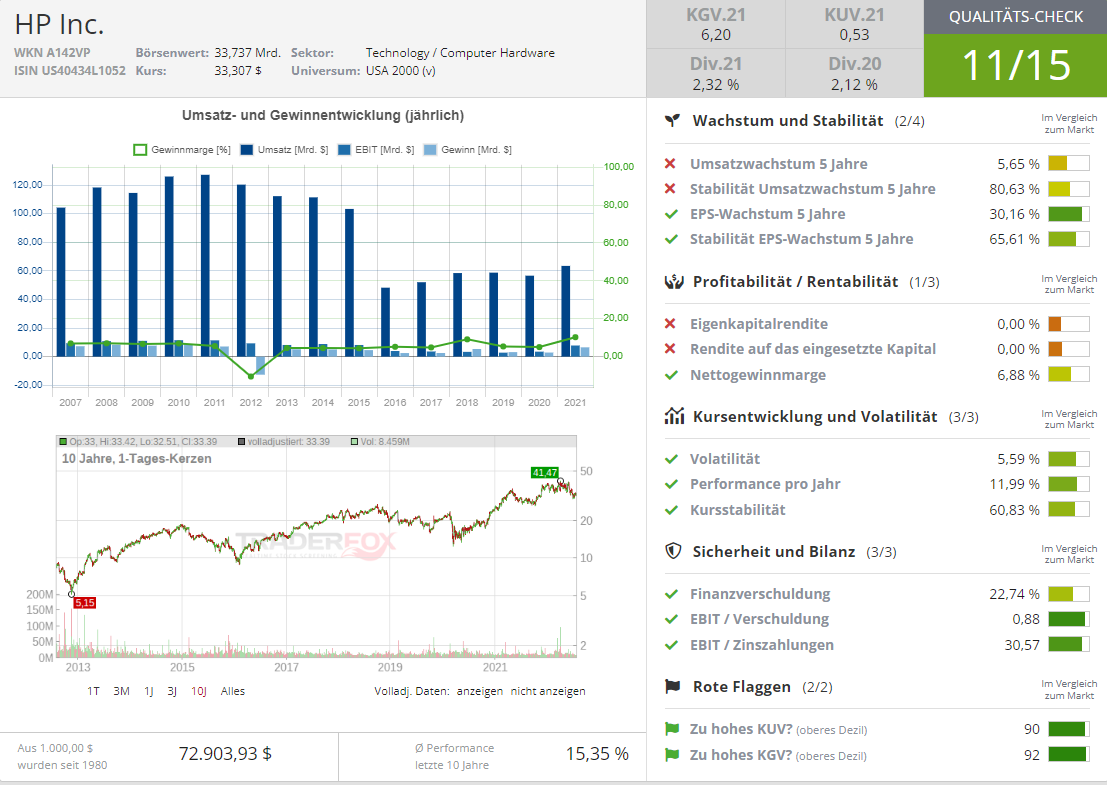

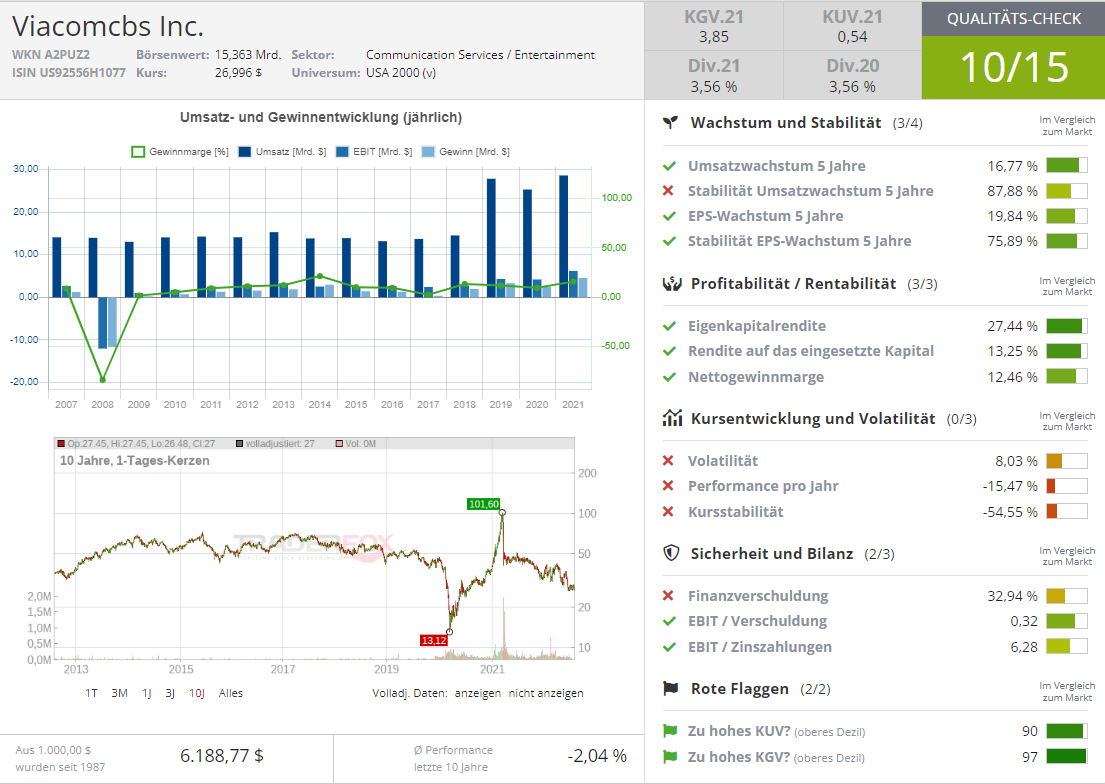

2. Apple Inc. (ISIN: US0378331005)

Apple, wo Berkshire seit 2016 als Käufer auftritt, gilt als "Lieblingsaktie" von Buffett, was damit zu tun hat, dass die Beteiligungsgesellschaft der größte Anteilseigner abseits von Index- und börsengehandelten Fondsanbietern bei Apple ist. Hedge Fonds sind dagegen bei dem iPhone-Hersteller klar auf der Verkäuferseite positioniert.

TraderFox-Check

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 13/15

PIOTROSKI F-SCORE 06/09

Quelle: Qualitäts-Check TraderFox

Die Gesamtpunktzahl beträgt 32 von maximal möglichen 39 Punkten. Das ist Resultat, das gut genug ist, um mit Blick auf den TraderFox-Check eine Kaufempfehlung zu rechtfertigen.

Chartbild

Apple ist bekanntlich eine der besten Reichmacher-Aktien der vergangenen beiden Jahrzehnte gewesen. Das langfristige Chartbild ist jedenfalls von einem Aufwärtstrend gekennzeichnet. Seit September steckt die Notiz letztlich aber in einem mittelfristigen Seitwärtstrend. Ein neues prozyklisches Kaufsignal ergibt sich erst bei einem Sprung über das Schlussrekordhoch von 182,01 USD vom Januar 2022.

Bewertung:

Das geschätzte KGV auf Basis der Analystenschätzungen für 2022 bewegt sich bei 26,56. Das ist durchaus anspruchsvoll, auch wenn zu berücksichtigen ist, dass Apple über ein sehr gutes Geschäftsmodell verfügt. Bewertungstechnisch gesehen ist der Titel aber dennoch kein Kauf.

Fazit: Die Apple-Aktien sind basierend auf unserem Test derzeit als eine gute Halteposition einzustufen. Der Wert ist dabei trotz gewisser Bewertungsbedenken näher dran, als Kauf eingestuft statt auf Verkaufen abgestuft zu werden.

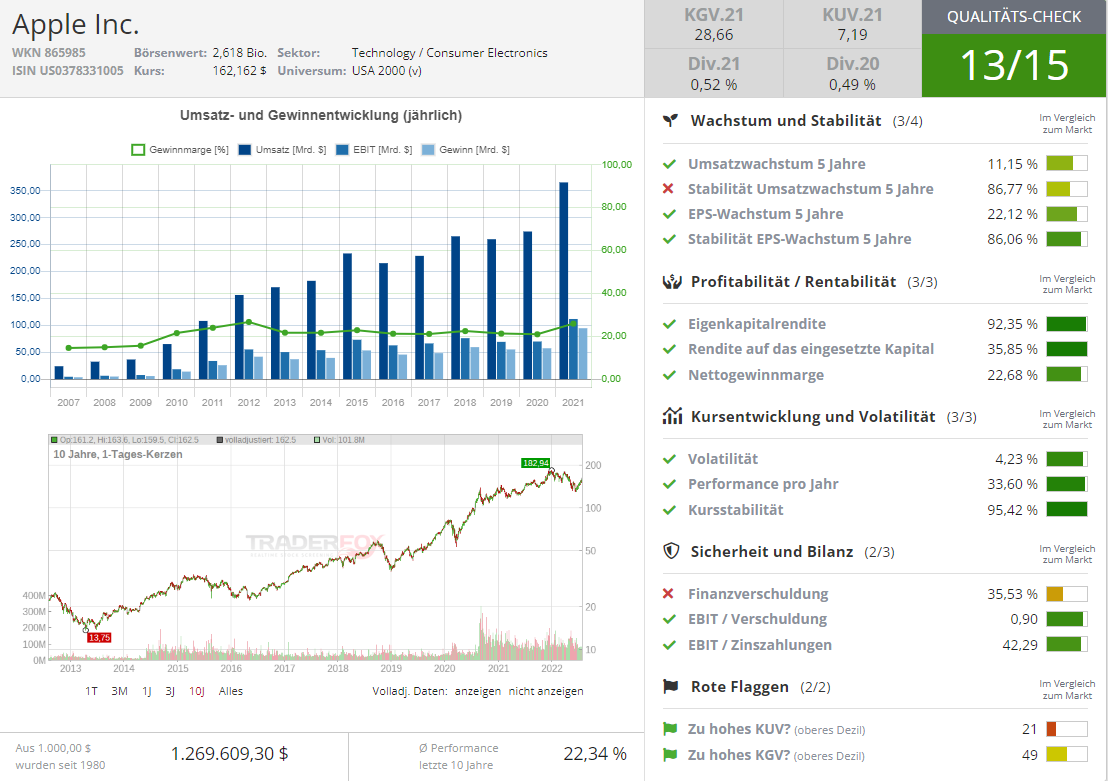

3. Paramount Global CL B (ISIN: US92556H1077)

Bei dem Medienkonzern Paramount Global (ehemals ViacomCBS) hat Berkshire Hathaway im ersten Quartal eine größere Position aufgebaut. Dadurch wurde der Titel zum Ende des ersten Quartals als 18. größte Portfolio-Position ausgewiesen. Hedge Fonds sind dagegen auch hier im Schnitt klar short positioniert.

TraderFox-Check

QUALITÄTS-CHECK 10/15

WACHSTUMS-CHECK 03/15

PIOTROSKI F-SCORE 06/09

Quelle: Qualitäts-Check TraderFox

Die Gesamtpunktzahl beträgt 19 von maximal möglichen 39 Punkten. Das ist ziemlich dürftig und der TraderFox-Check spricht somit gegen diesen Titel.

Chartbild

Auch das Chartbild lädt alles andere als zum Kaufen ein. Die Aktien handeln auf einem Niveau wie bereits 1989 und sowohl kurz- als auch mittelfristig betrachtet sind intakte Abwärtstrends zu konstatieren.

Bewertung:

Das geschätzte KGV auf Basis der Analystenschätzungen für 2022 bewegt sich bei 10,5. Das ist eine niedrige Relation und taugt am ehesten als Kaufargument.

Fazit: Bei den Paramount Global-Aktien ist aufgrund unseres Test durchaus nachzuvollziehen, warum Hedge Fonds derzeit negativ gestimmt sind.

4. Charter Communications Inc. (ISIN: US16119P1084)

Charter Communications war zum Ende des ersten Quartals 2022 die 19. größte Position im Portfolio von Berkshire Hathaway. Hedge Fonds wetten dagegen durchschnittlich eindeutig auf fallende Kurse bei dem zweitgrößter Kabelnetzbetreiber und dem drittgrößter Pay-TV-Anbieter in den USA.

TraderFox-Check

QUALITÄTS-CHECK 11/15

WACHSTUMS-CHECK 04/15

PIOTROSKI F-SCORE 07/09

Quelle: Qualitäts-Check TraderFox

Die Gesamtpunktzahl beträgt 22 von maximal möglichen 39 Punkten. Das reicht nicht aus, um diesen Wert basierend auf dem TraderFox-Check als einen Kauf einzustufen.

Chartbild

Der Blick auf den Chart führt zu einem zweigeteilten Urteil. Von Februar 2010 bis September 2021 lief alles wie geschmiert, denn da stieg der Kurs von 32,62 USD auf 821,01 USD. Doch seitdem ist der Ofen aus und die Notiz handelte am vergangenen Freitag bei deutlich niedrigeren 431,82 USD. Seit einigen Wochen arbeiten die Aktien zwar an einer Bodenbildung, noch ist der mittelfristige Abwärtstrend aber als intakt zu bezeichnen. Solange sich daran nichts ändert, ist charttechnisch gesehen eine gewisse Vorsicht anzuraten.

Bewertung:

Das geschätzte KGV auf Basis der Analystenschätzungen für 2022 bewegt sich bei gut 14. Dank der im Schnitt erwarteten Gewinnsteigerungen soll sich dieser Multiplikator aber bis 2024 auf knapp unter zehn verringern. Auf letztgenannter Basis wäre die Bewertung als günstig einzustufen.

Fazit: Die Charter Communications-Aktien sind basierend auf unserem Test derzeit als neutral einzustufen, wobei das Urteil eher in Richtung Kaufen als Verkaufen geht.

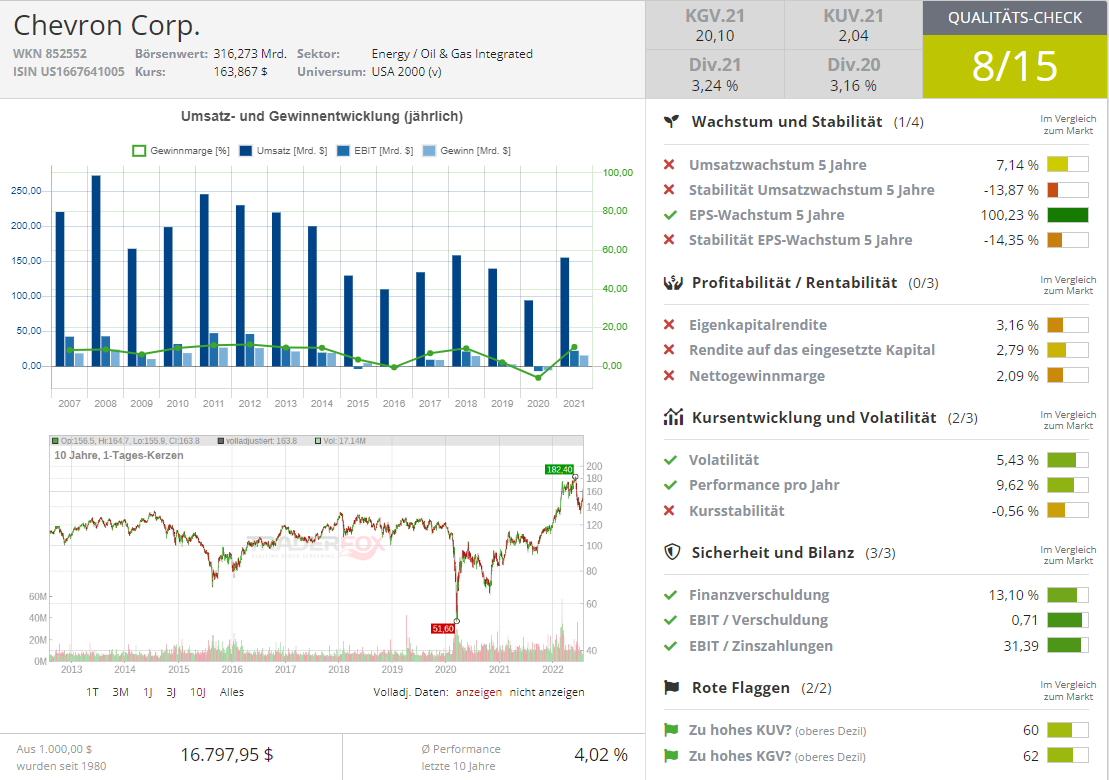

5. Chevron Corp. (ISIN: US1667641005)

Den letzten Daten zufolge hat Berkshire Hathaway die Wette auf Chevron im ersten Quartal deutlich aufgestockt, so dass der Ölkonzern zum 31. März 2022 zur viertgrößten Aktienposition der Beteiligungsgesellschaft aufgestiegen ist. Hedge Fonds glauben bei diesem Wert dagegen an fallende Notierungen.

TraderFox-Check

QUALITÄTS-CHECK 08/15

WACHSTUMS-CHECK 14/15

PIOTROSKI F-SCORE 09/09

Quelle: Qualitäts-Check TraderFox

Die Gesamtpunktzahl beträgt 31 von maximal möglichen 39 Punkten. Dieses Ergebnis reicht gerade noch aus, um den Titel basierend auf dem TraderFox-Check mit einem Kaufurteil zu versehen.

Chartbild

Der Aktienkurs von Chevron ist von Anfang 1976 bis Juni 2022 von 3,69 USD auf 181,13 USD gestiegen. Bei der zuletzt gültigen Notiz von 163,78 USD besteht nach wie vor Kontakt zur bisherigen Bestmarken, so dass von einem nach wie vor intakten langfristigen Aufwärtstrend gesprochen werden darf. Auch das Chartbild erlaubt folglich eine Kaufempfehlung.

Bewertung:

Das geschätzte KGV auf Basis der Analystenschätzungen für 2022 bewegt sich bei gut neun und die geschätzte Dividendenrendite bei 3,47%. Das sind vertretbare Bewertungsrelationen, die ebenfalls einen Einstieg rechtfertigen.

Fazit: Bei den Chevron-Aktien ist es laut unseren Tests sehr gut nachzuvollziehen, warum Buffett Gefallen an diesem Wert findet.

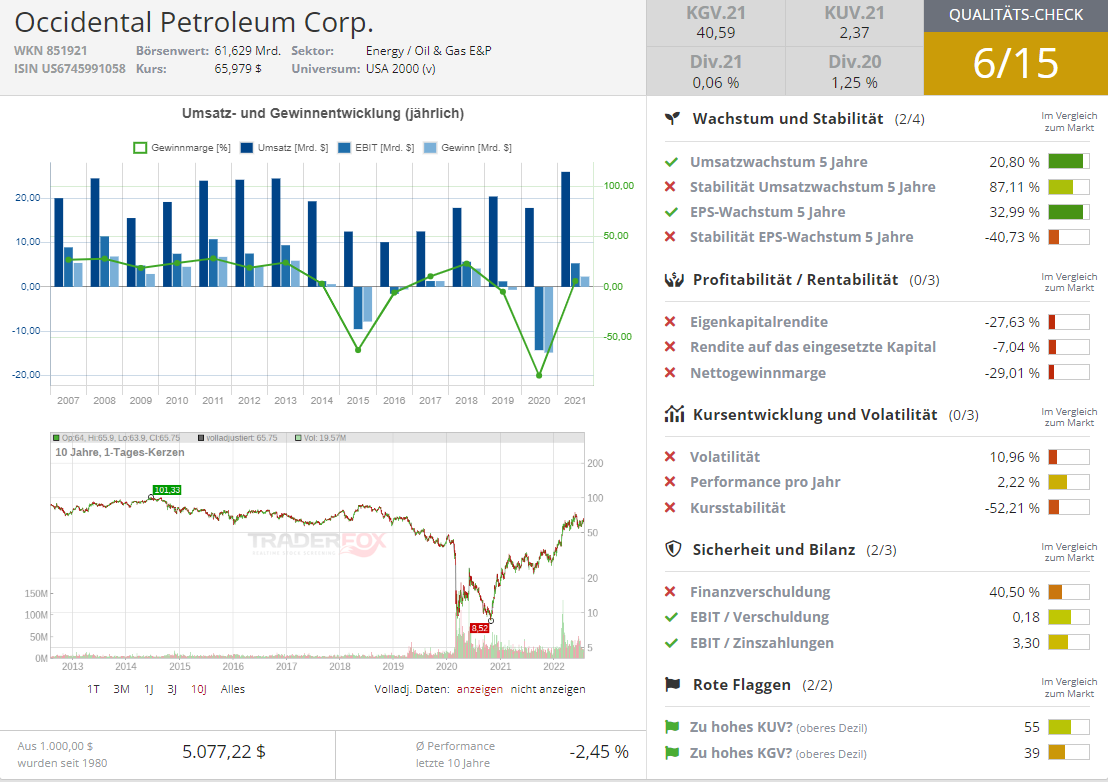

6. Occidental Petroleum Corp. (ISIN: US6745991058)

Beim Ölkonzern hat Berkshire Hathaway auch in den vergangenen Wochen und Monaten weiter eifrig zugekauft. Hier steuert die Beteiligung langsam aber sicher auf einen 20%-Anteil zu. Hedge Fonds sind dagegen klar short positioniert, was sicherlich auch mit unterschiedlichen Urteilen zu den weiteren Aussichten des Ölpreises zu erklären sein dürfte.

TraderFox-Check

QUALITÄTS-CHECK 06/15

WACHSTUMS-CHECK 12/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

Die Gesamtpunktzahl beträgt 26 von maximal möglichen 39 Punkten. Das ist eher oberes Mittelmaß und noch nicht gut genug für ein Kaufvotum basierend auf dem TraderFox-Check.

Chartbild

Der Chart ist von einiger Volatilität geprägt. So sackte die Notiz inmitten der allgemeinen Coronavirus-Baisse rasant ab, der Kurs hat sich davon zuletzt aber wieder sehr deutlich erholt. Als Folge davon ergibt sich ein bestehender mittelfristiger Aufwärtstrend, angesichts des volatilen Kursgeschehens in der Vergangenheit ist das Chartbild generell aber nicht wirklich als solide einzustufen.

Bewertung:

Das geschätzte KGV auf Basis der Analystenschätzungen für 2022 bewegt sich bei nur gut sechs. Das ist eine sehr niedrige Relation, doch Analysten gehen davon aus, dass die Gewinne in den Folgejahren sinken. Wie die Sache ausgeht, hängt letztlich von der Ölpreisentwicklung ab. Abgesehen davon ist es so, dass Occidental Petroleum im Falle von verringerten Schulden das Zeug zu einer echten Cash-Cow hat und genau darauf scheint Buffett zu wetten. Das Engagement des Anlage-Gurus bringt uns zu einem vorteilhaften Bewertungsurteil, zumal nicht ausgeschlossen scheint, dass Berkshire eine Komplettübernahme anstrebt.

Fazit: Die Aktien von Occidental Petroleum sind unter dem Strich durchaus als kaufenswert einzustufen. Die nur schwer zu kalkulierenden Ausschläge des Ölpreises machen diese Wette aber etwas spekulativ.

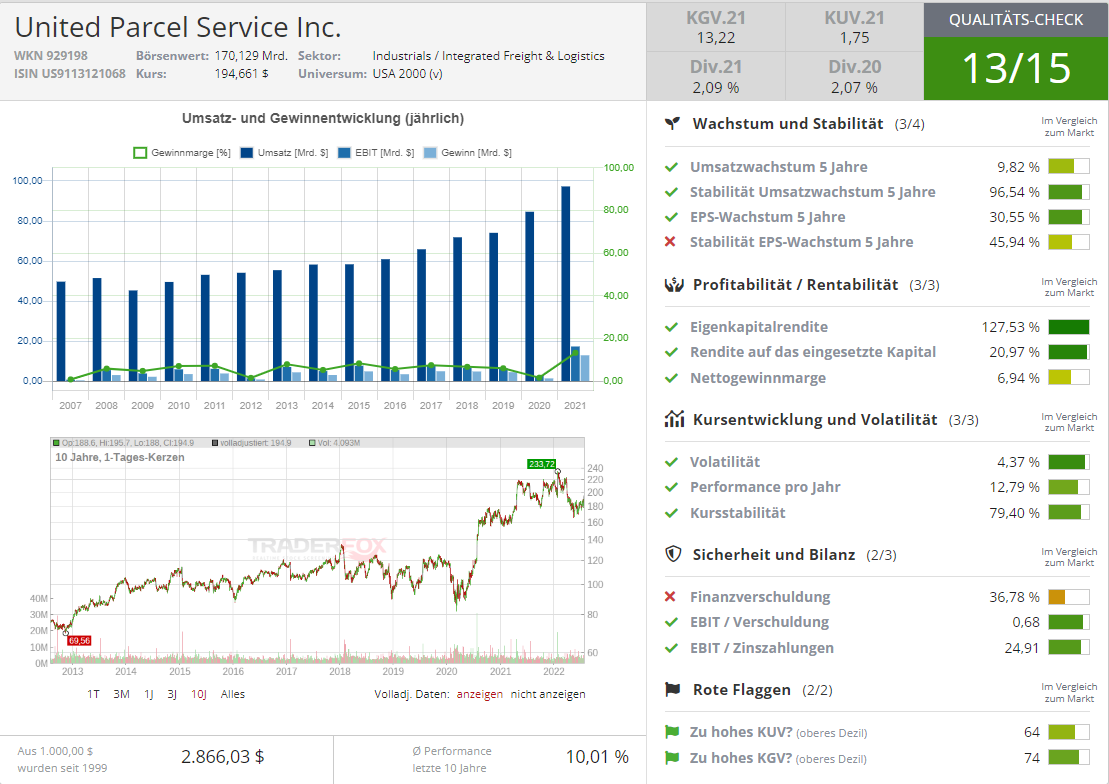

7. United Parcel Service Inc. (ISIN: US9113121068)

Die von Berkshire Hathaway am 31. März 2022 gehaltenen 59.000 Aktien von United Parcel Service machten diesen Wert damals zwar nur zur kleinsten einzelnen öffentlichen Aktienposition im Portfolio. Das ändert aber nichts daran, dass Buffett bei dem Kurier-Express-Paket-Dienstunternehmen auf steigende Kurse setzt, während die Hedge Fonds unter dem Strich angesichts ihrer Positionierung offensichtlich von fallenden Notierungen ausgehen.

TraderFox-Check

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 11/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

Die Gesamtpunktzahl beträgt 32 von maximal möglichen 39 Punkten. Das reicht aus, um den Titel anhand des TraderFox-Checks als einen Kauf einzugruppieren.

Chartbild

Der Aktienkurs von United Parcel Service ist von März 2009 bis Februar 2022 sehr gut gelaufen, wie ein da verbuchter Anstieg von 38,30 USD auf 232,11 USD belegt. Im Anschluss an die zuvor erwähnte Bestmarke kam es zu einer Korrektur, inzwischen hat sich die Notiz aber stabilisiert und der Kurs versucht sich wieder nach oben hin zu orientieren. Ein neues eindeutiges Kaufsignal hat sich zwar noch nicht ergeben, das Chartbild ist aber insgesamt betrachtet noch als konstruktiv zu bezeichnen.

Bewertung:

Das geschätzte KGV auf Basis der Analystenschätzungen für 2022 bewegt sich bei gut 15. Das ist optisch gesehen als neutral einzustufen und entspricht auch in etwa dem Durchschnittsniveau der vergangenen Jahre.

Fazit: Bei den Aktien von United Parcel Service würden wir anhand unserer Tests tendenziell eher der Long-Wette von Buffett zustimmen als den Short-Wetten der Hedge Fonds. Wer Recht behält, dürfte in diesem Fall sehr stark davon abhängen, wie es mit Weltkonjunktur und Welthandel weitergeht.

Bildherkunft: AdobeStock_296543120

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!