Neue Prognose sieht S&P 500 Index im laufenden Bullenmarkt bei 7.000 Punkten: Wie die Verdoppelung bis 2028 gelingen kann

Für die Strategen beim renommierten Analyse-Institut BCA Research steht fest: Ein neuer Konjunkturzyklus hat begonnen und mit ihm ein neuer Bullenmarkt. Auf Basis dieser Grundannahme und den damit einhergehenden Gewinn- und KGV-Schätzungen traut man dem S&P 500 Index bis 2028 mehr als eine Verdoppelung zu.

In den USA ist die Nervosität unter den Anlegern zuletzt wieder gestiegen. Zittrige Hände haben insbesondere die Investoren bei den Technologie-Aktien bekommen. Als Beleg dafür dient die technologielastige Nasdaq. Denn diese ist seit ihrem jüngsten Hoch im September binnen weniger Handelstage in den Korrekturmodus abgerutscht. Davon spricht man laut Definition ab Einbußen von 10 %. Der Wechsel von Hausse auf Korrektur erfolgte dabei so schnell wie nie zuvor. "Eine länger währende Korrektur kann nicht ausgeschlossen werden", warnte vor diesem Hintergrund Chefmarktstratege Frederique Carrier von RBC Wealth Management gegenüber der Nachrichtenagentur Dow Jones.

So gesehen erscheint es ein etwas unpassender Zeitpunkt zu sein, darüber zu fabulieren, wie weit die Kurse an der Wall Street in den nächsten Jahren steigen können. Mit genau dieser Frage habe sich aber gerade die Strategen beim unabhängigen Investment Research-Anbieter BCA Research beschäftigt. Und ihr Ergebnis dürften Bullen unter den Börsianern sicherlich mit Wohlwollen aufnehmen. Denn man ist zu einer strukturell konstruktiven Sicht zum US-Aktienmarkt gekommen. Für das Jahr 2028 lautet das Ziel für den S&P 500 Index jedenfalls 7.000 Punkten. Das vergleicht sich mit einem aktuellen Index-Stand von 3.341 Punkten und verspricht somit auf Sicht der nächsten Jahre mehr als eine Verdoppelung.

Ein neuer Konjunkturzyklus sowie ein neuer Bullenmarkt haben begonnen

US-Aktien-Stratege Anastasios Avgeriou erklärt dazu folgendes: "Unser strukturelles Ziel ist weder ein Witz noch ein Marketing-Trick. Es beträgt vielmehr wirklich 7.000 Punkte im Jahr 2028! Ein neuer Konjunkturzyklus hat begonnen und mit ihm ein neuer Bullenmarkt. Unsere säkulare Sicht des US-Aktienmarktes ist bullish. Unsere Leser können uns für unsere optimistische Weltsicht verantwortlich machen. Aber wir leben nach der Buffett-Maxime, dass "es keine Leerverkäufer auf der Forbes-Milliardäre-Liste gibt". Was gibt uns das Vertrauen in diese auf den ersten Blick übertrieben optimistische Marktansicht? Der ausdrückliche Hinweis der Fed, dass man bereit ist, ein Inflationsrisiko einzugehen, indem man den Leitzinssatz so lange wie nötig in der Nähe der Nullzone zementieren will. Im letzten Zyklus dauerte es 7 Jahre, bis die Fed die Fed Funds Rate von Null anhob. Ein Schritt, der am Ende als verfrüht bezeichnet wurde und die von damals von Ex-Notenbank-Präsidenten Yellen geführte Fed zu einer weiteren einjährigen Pause zwang."

Wie Avgeriou weiter ausführt, stehen so gesehen die Chancen gut, dass die Fed die Zinsen bis zum Jahr 2028 und damit einem weiteren Wahljahr unverändert lässt. Selbst wenn sie die Zinsen aufgrund einer überhitzenden Wirtschaft, die auf den süßen Nektar fiskalischer Großzügigkeit angewiesen ist, letztlich schneller anheben sollte, werde sie höchstwahrscheinlich hinter der eigentlichen Anforderungen zurückbleiben. Zu beachten sei allerdings, dass die unorthodoxe Geldpolitik der Fed auch in den vergangenen Jahren nicht verhinderte und bei BCA Research rechnet man auch bis 2028 keine ruhige Fahrt Vielmehr steht uns eine Ära der Volatilität mit einer Fülle von beträchtlichen Korrekturen bevor, aber der Weg des geringsten Widerstands sei letztlich der nach oben. Nach Ansicht von Avgeriou sollten Anleger keinen Fehler machen, sondern anerkennen, dass wir uns jetzt in einem Markt befinden, in dem Kursschwächen zu Käufen genutzt werden sollten.

Synchronisierte Finanz- und Geldpolitik

Regelmäßige Leser der US Equity Strategy von BCA Research wüssten, dass man intern der Ansicht sei, dass die beiden wichtigsten Triebkräfte am Aktienmarkt seit dem Gemetzel vom März die Finanz- und Geldpolitik sei. So habe die Fed den Ausblick dahingehend zementiert, dass eine lockere Geldpolitik uns noch eine ganze Weile begleiten wird. Neue fiskalpolitische Maßnahmen ließen zwar noch auf sich warten, aber derzeit sehe es so aus, dass keine Partei in Washington einen Sparkurs führen oder sich um die Rückzahlung der Schulden kümmern wolle. Es handele sich dabei um einen Paradigmenwechsel und die wichtigste langfristige Folge daraus werde eine höhere Inflation sein. Die USA hätten sich von einer antizyklischen Finanzpolitik, einer unabhängigen Zentralbank, dem Freihandel sowie einer Laissez-faire-Wirtschaftspolitik abgewandt und stattdessen etwas anderes angenommen. Es handele sich um extrem starke makroökonomische Kräfte, zumal eine lockere Geldpolitik als auch eine lockere Finanzpolitik nunmehr synchronisiert und mit hoher Schlagkraft durchgeführt würden.

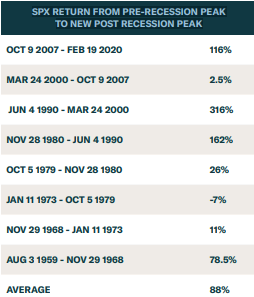

Was die Börse angehe, habe im August ein neuer Bullenmarkt begonnen, als es dem S&P 500 Index gelungen war, die bisherigen Höchststände vom 19. Februar 2020 zu überwinden. Auf der Grundlage empirischer Daten seit Ende der 1950er Jahre komme man zu dem Schluss, dass sich der S&P 500 Index von so einem Ausbruch nach oben im Durchschnitt verdoppele (siehe nachfolgende Tabelle – Anmerkung der Redaktion: Um genau zu sein, handelte es sich im Schnitt um einen Anstieg von 88 %). Dies ergebe als Zielwert die genannten 7.000 Punkte, bevor dieser neue Bulle in der Arena der Wirtschaftszyklen 2028 wieder getötet werde.

Performance des S&P 500 Index vom Kurs-Hoch vor

einer Rezession bis zum Hoch nach einer Rezession

Quelle: BCA Research

Auch die Gewinne sollen sich bis 2028 verdoppeln

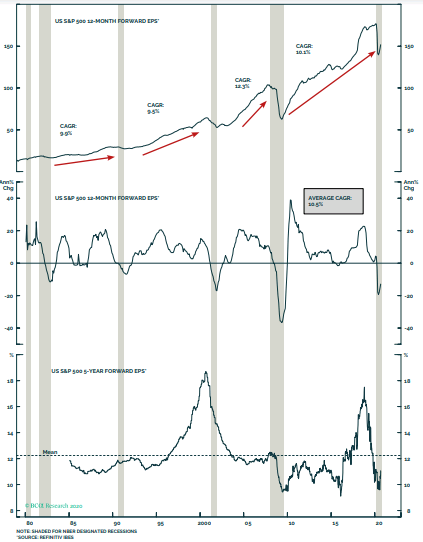

Diese qualitative Analyse sei zwar für sich alleine betrachtet verlockend, aber letztlich müssten die Gewinne auf Unternehmensebene stimmen, um einen Anstieg des Aktienmarktes zu rechtfertigen. Anders ausgedrückt: Die expansive Finanz- und Geldpolitik auf der ganzen Welt wird zu einer Inflation bei den Gewinnen je Aktie führen. Was die quantitative Ergebnis-Front betreffe, so ergebe ein Blick auf die Gewinne der S&P 500-Index-Unternehmen seit den späten 1920er Jahren im Durchschnitt einen Anstieg beim Gewinn je Aktie von 7,5 % p.a. Letztlich sei es somit alle 10 Jahre zu einer Verdoppelung gekommen. Unter Rückgriff auf I/B/E/S-Daten habe es in den vergangenen 4 Jahrzehnten 4 verschiedene Gewinnwachstumsperioden mit unterschiedlicher Dauer gegeben. Von der Talsohle bis zum Höchststand habe das Ergebniswachstum je Aktie dabei eine durchschnittliche jährliche Wachstumsrate von über 10 % erreicht. Laut BCA Research können sich die Gewinne in den kommenden 8 Jahren verdoppeln.

Entwicklung der S&P 500 Index-Gewinne sowie des KGVs auf Basis von 12- bzw. 60-Monats-Ergebnisschätzungen

Die derzeitige Talsohle bei den Ergebnissen je Aktie auf Basis der Schätzungen der nächsten 12 Monate bewege sich bei knapp 140 Dollar. Bei Anwendung der durchschnittlichen historischen Wachstumsrate bis 2028 ergebe sich ein Gewinn je Aktie von 310 Dollar. Dies stelle den Ausgangspunkt der BCA-Research-Sensitivitätsanalyse zu den Ergebnissen dar. Ergänze man dies um das derzeitige KGV gemessen an den Schätzungen für die kommenden 12 Monate ergebe sich ein Index-Zielwert von über 7.000 Punkten.

Die nachfolgende Tabelle zeigt das Zusammenspiel von verschiedenen Niveaus beim Gewinn je Aktie und dem geschätzten KGV, wobei der grau schattierte Bereich die von BCA Research erwarteten Bandbreiten zeigt. Die genannte Zielmarke von gut 7.000 Punkten unterstellt dabei einen Gewinn je Aktie beim S&P 500 Index von 310 Dollar sowie ein geschätztes KGV von 23.

Bildherkunft: Adobe Stock: 285489619