Plug Power, Snowflake, Palantir & Co.: Vor diesen 39 US-Aktien warnt Goldman Sachs wegen akuter Blasengefahr

Einige Bereiche der US-Börse haben in letzter Zeit ein Anlegerverhalten gezeigt, das laut Goldman Sachs mit einer blasenartigen Stimmung übereinstimmt. Gemäß der US-Investmentbank stellt dies derzeit aber noch ein geringes systemisches Risiko für den breiteren Gesamtmarkt dar. Dennoch sehen die Analysten bei 39 Einzelaktien akute Blasengefahr. Wir verraten die Hintergründe und die Namen der betroffenen Werte.

Eine der Fragen, die Goldman Sachs laut einer Studie derzeit am häufigsten von Kunden erhält, ist die, ob US-Aktien auf einem unhaltbar hohen Niveau gehandelt werden (Stichwort: "Blase"). Die Antwort der Experten rund um den Chef-Strategen für US-Aktien David J. Kostin fällt wie folgend zweigeteilt aus:

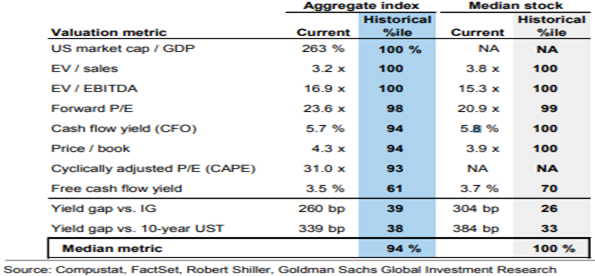

Demnach gibt es auf absoluter Basis keinen Zweifel, dass die Bewertungen extrem hoch sind. Der Index werde am oberen Ende der historischen Spanne gehandelt, wenn man eine Reihe von Kennzahlen wie KGV, Kurs-Buchwert-Verhältnis, Verhältnis von Unternehmenswert zum Umsatz, Verhältnis von Unternehmenswert zum EBITDA sowie das Verhältnis von Marktkapitalisierung zum Bruttoinlandsprodukt heranziehe. Diese Kennzahlen deuteten auf eine Aktienbewertung im 96. historischen Perzentil hin (siehe Abbildung).

S&P 500 Gesamtindex & mediane Aktienbewertungskennzahlen versus Historie (Stand: 21.01.2021)

Niedrige Zinsen relativieren die derzeitigen Bewertungsrelationen

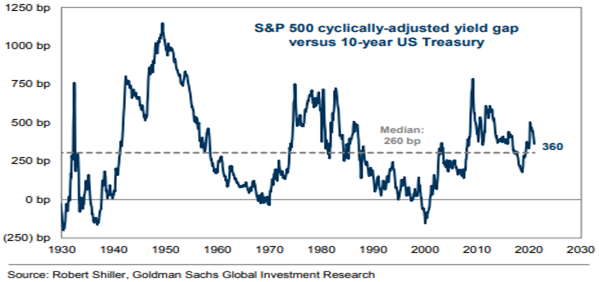

Berücksichtige man jedoch die Rendite von Staatsanleihen, Unternehmenskrediten oder Bargeld, werde der gesamte Aktienmarktindex zu einer unterdurchschnittlichen historischen Bewertung gehandelt. Wie der Ökonom Robert Shiller kürzlich betont habe, zeigt sein oft zitiertes zyklisch bereinigtes Kurs-Gewinn-Verhältnis ("CAPE"), dass die Aktienbewertungen "nicht so absurd sind, wie manche Leute denken", solange die Zinsen relativ niedrig blieben. Die Goldman Sachs-Ökonomen prognostizieren dazu, dass die Rendite 10-jähriger Staatsanleihen bis Ende 2021 auf nur 1,5 % steigen und erst Mitte 2023 die 2 %-Marke überschreiten werde. Man gehe davon aus, dass leicht steigende Zinsen durch eine sinkende Aktienrisikoprämie ausgeglichen werde, so dass das KGV des S&P 500 praktisch unverändert bleiben und ein starkes Gewinnwachstum je Aktie den S&P 500 Index in Richtung des eigenen Jahresendziels von 4.300 Punkten treiben könne.

Zyklisch bereinigter Renditeabstand des S&P 500 Index gegenüber 10-jährigen US-Treasuries (Stand: 21.01.2021)

SPACs stellen noch kein systematisches Risiko dar

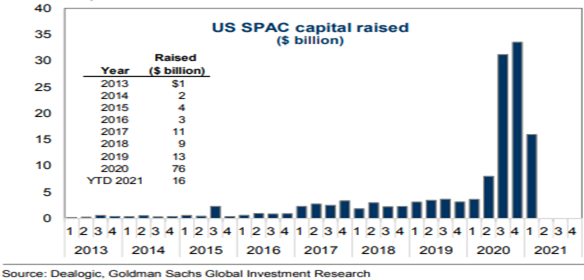

Obwohl der Aktienmarkt insgesamt angemessen bewertet erscheint, haben laut Goldman Sachs einige Bereiche des Marktes in letzter Zeit ein Anlegerverhalten an den Tag gelegt, das einer Blasenstimmung gleichkommt. Ein solcher Bereich sind Special Purpose Acquisition Vehicles (SPACs - Börsengänge mit einem Unternehmensmantel ohne eigene Geschäftstätigkeit). Im Jahr 2020 (das Goldman Sachs auch schon als das "Jahr der SPACs" bezeichnet hat) sammelten 229 US-SPACs 76 Mrd. USD ein, eine Zahl, die sechsmal höher war als im Jahr 2019.

In den ersten 3 Wochen des Jahres 2021 haben den Angaben zufolge weitere 56 SPACs 16 Mrd. USD aufgebracht. Wenn das 5-fache Verhältnis von Eigenkapital zu M&A-Zielunternehmenswert bestehen bleibe, würden die 80 Mrd. USD an ungebundenem SPAC-Kapital in den nächsten 2 Jahren 400 Mrd. $ an M&A antreiben. Das setze jedoch voraus, dass jede dieser SPACs ein geeignetes Zielunternehmen in der Privatwirtschaft finde und eine Fusion aushandele. Niedrige Zinssätze, die flexible Struktur und das Zwei-Jahres-Fenster, um ein Ziel zu finden, bevor das Kapital zurückgegeben werde, deuteten darauf hin, dass die Popularität von SPACs in naher Zukunft anhalten werde. Wichtig ist laut Goldman Sachs, dass man derzeit nur ein geringes Risiko für die öffentlichen Aktienmärkte sieht, falls die Begeisterung der Investoren für SPACs nachlassen sollte.

Der SPAC-IPO-Boom von 2020 hat sich bis Anfang 2021 fortgesetzt (Stand: 21.01.2021)

Spekulation mit Aktien unprofitabler Firmen heikel, aber noch kein allgemeines Problem

Die starke jüngste Outperformance von Aktien mit negativen Gewinnen sei ein weiteres potenziell blasenartiges Phänomen, auf das viele Kunden hinweisen würden. In den vergangenen 12 Monaten haben demnach die Aktien von Unternehmen mit einem negativem EBITDA auf Sicht der vergangenen 12 Monate die Durchschnittsperformance des Marktes um 40 Prozentpunkte übertroffen (82 % versus 42 %), was einem 97er-Perzentil-Ranking seit 1985 entspreche. Zum Vergleich: Aktien mit negativem EBITDA hätten nach der Finanzkrise eine ähnliche Outperformance von 30 Prozentpunkten erzielt, aber während der Tech-Blase in den Jahren 1999-2000 eine Outperformance von 140 Prozentpunkten.

Mehr noch als die Outperformance von Aktien mit negativem Gewinn stellt nach Einschätzung von Kostin der jüngste Anstieg des Handelsvolumens von Aktien mit negativem Gewinn ein historisches Extrem dar. Diese Firmen machten 16 % des Aktienhandelsvolumens aus und überträfen damit den Anteil von 15 % im Jahr 2000. Obwohl dieser Anstieg nicht nachhaltig zu sein scheine, scheine auch er trotzdem momentan ein nur geringes Risiko für den breiten Markt darzustellen, da diese Unternehmen nur 5 % der gesamten Marktkapitalisierung ausmachten. In ähnlicher Weise habe sich der Anteil des Handelsvolumens in Aktien mit Kursen unter 1,00 USD in den vergangenen beiden Monaten verdoppelt und liege im 99. historischen Perzentil. Aber diese Firmen machten nur 1 % des Handelsvolumens und weniger als die Hälfte von 1 % des Marktwertes aus.

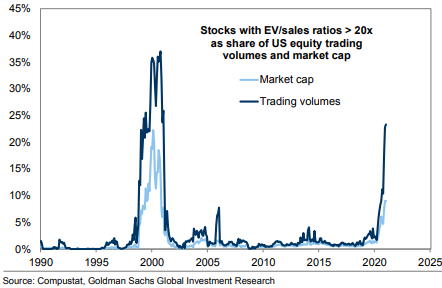

Der Handel mit Aktien mit extrem hohem EV/Umsatz-Verhältnis ist stark gestiegen (Stand: 21.01.2021)

Genau wie in vergangenen Konjunkturzyklen seien heute viele Aktien mit negativen Gewinnen profitable Unternehmen gewesen, die während der Rezession in die Unrentabilität abgetaucht seien. Während wirtschaftlicher Erholungen rotierten Anleger ihre Portfolios oft in Richtung der Firmen, deren Gewinne und Aktienkurse während des Abschwungs am meisten gelitten hätten, insbesondere in einem Niedrigzinsumfeld, das den Barwert von fernen zukünftigen Cashflows erhöhe. Die Handelsaktivität in Aktien mit anhaltend negativen Gewinnen während der vergangenen 3 Jahre - Unrentabilität, die nicht auf die pandemische Rezession zurückgeführt werden kann – sei aber ebenfalls extrem gewesen, aber diese Firmen machten nur 2 % der Marktkapitalisierung aus.

Dem heutigen Markt fehle auch die extreme Hebelwirkung der Investoren, die für Blasen typisch sei. Das verfügbare Einkommen der US-Haushalte sei 2020 stark gewachsen, was zum großen Teil auf fiskalische Anreize zurückzuführen sei, und der Ausblick bleibe positiv, da weitere Anreize wahrscheinlich bevorstehen würden. Die Ersparnisüberschüsse seien weiterhin hoch und die Schuldendienstquote der US-Haushalte sei so niedrig wie seit mindestens 40 Jahren nicht mehr. Infolgedessen würden die starken jüngsten Zuflüsse in US-Aktien offensichtlich eher durch Barmittel als durch Fremdkapital finanziert. Während die US-Margin-Schulden in den vergangenen Monaten sicherlich gestiegen seien, wiesen sie derzeit einen geringeren Anteil an der Marktkapitalisierung auf als noch in den Jahren 2017-2018. Und das Geldmarktfondsvermögen bleibe nach den hohen Zuflüssen im Jahr 2020 erhöht.

Extrem hohe EV/Umsatz-Verhältnisse sind aus Anlegersicht mit Vorsicht zu genießen

Aber ein Teil des Marktes, der übermütig erscheint und ein breiteres Risiko darstellen könnte, sind extrem wachstumsstarke Aktien mit hohen Multiplikatoren. Wie bei Negativverdienern und Penny Stocks sind die Handelsvolumina und Aktienkurse von Aktien mit einem EV/Umsatz-Multiplikator von über 20x in die Höhe geschossen. Allerdings sind diese Firmen viel größer und machen zusammen 23% des Handelsvolumens im letzten Monat (96. Perzentil seit 1985) und 9% der Marktkapitalisierung aus. Ein Teil dieser Wertsteigerung ist angesichts der rekordniedrigen Zinssätze angemessen. Unternehmen mit einem EV/Umsatz-Verhältnis von mehr als 20x machten im Jahr 2019 2% des Handelsvolumens aus. Dieser Anteil stieg im August 2020 auf 10 %, als die Zinssätze fielen. Während der jüngsten Marktrallye hat sich ihr Anteil am Volumen jedoch wieder verdoppelt.

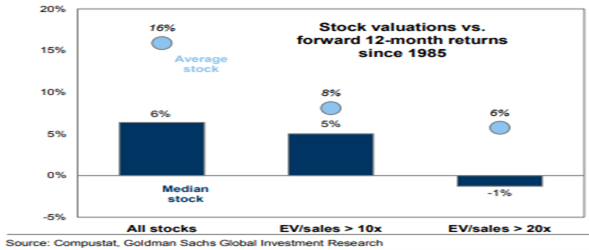

Die Geschichte zeigt, dass Anleger beim Kauf der extremst bewerteten Unternehmen eine hohe Chance auf eine Outperformance haben. Seit 1985 hat die durchschnittliche Aktie, die mit einem EV/Umsatz-Multiplikator von über 20x gehandelt wird, eine anschließende 12-Monats-Rendite von -1% erzielt, verglichen mit +6% für die durchschnittliche US-Aktie. Die durchschnittliche Aktie mit einem EV/Umsatz-Multiplikator von über 20 hat eine höhere Rendite erzielt, aber immer noch schlechter abgeschnitten als der breite Marktdurchschnitt (+6 % gegenüber +16 %). Abbildung 8 enthält eine Liste von 39 US-Aktien mit einer Marktkapitalisierung von mehr als 10 Mrd. USD und einem EV/Umsatz-Verhältnis von mehr als 20x (sowohl nachlaufend als auch im Konsens).

Aus der Sicht von Kostin gibt es aber dennoch einen Teil des Marktes, der übermütig erscheint und ein breiteres Risiko darstellen könnte. Dies seien extrem wachstumsstarke Aktien mit hohen Bewertungs-Multiplikatoren. Wie bei Negativverdienern und Penny Stocks seien die Handelsvolumina und Aktienkurse von Aktien mit einem Unternehmenswert/Umsatz-Multiplikator von über 20x in die Höhe geschossen. Allerdings seien diese Firmen viel größer und machten zusammen 23 % des Handelsvolumens im vergangenen Monat (96. Perzentil seit 1985) und 9 % der Marktkapitalisierung aus. Ein Teil dieser Wertsteigerung sei angesichts der rekordniedrigen Zinssätze angemessen. Unternehmen mit einem EV/Umsatz-Verhältnis von mehr als 20x hätten im Jahr 2019 2 % des Handelsvolumens ausgemacht. Dieser Anteil sei im August 2020 auf 10 % gestiegen, als die Zinssätze fielen. Während der jüngsten Marktrallye habe sich ihr Anteil am Volumen jedoch wieder verdoppelt.

Aktien mit extrem hohen EV/Umsatz-Verhältnissen generieren typischerweise schwache Performanceergebnisse

Die Geschichte zeige, dass Anleger beim Kauf der am extremsten bewerteten Unternehmen eher schlechte Chance auf eine Outperformance hätten. Im Median hätten Aktien, die mit einem EV/Umsatz-Multiplikator von über 20x gehandelt werden, eine anschließende 12-Monats-Rendite von -1% erzielt, verglichen mit +6 % für alle US-Aktien im Median. Im Durchschnitt hätten Aktien mit einem EV/Umsatz-Multiplikator von über 20 zwar mit +6 % eine höhere Rendite erzielt, aber auch das sei immer noch schlechter gewesen als der breite Marktdurchschnitt mit +16 %.

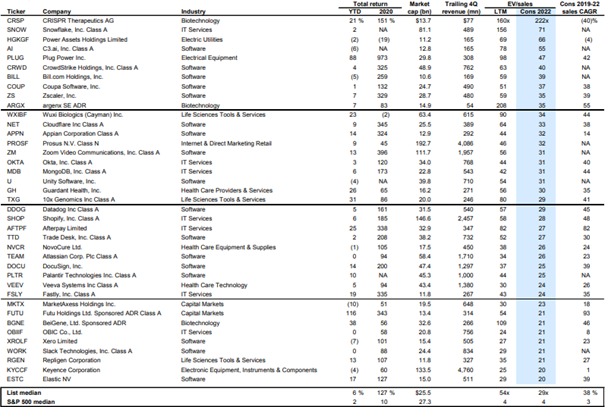

Die Tabelle unten zeigt eine Liste von 39 US-Aktien mit einer Marktkapitalisierung von mehr als 10 Mrd. USD und einem in den vergangenen 4 Quartalen erzielten Umsatz von mehr als 50 Mio. USD, die mit einem mehr als 20-fachen Verhältnis von Unternehmenswert zum Umsatz auf Basis der vergangenen bzw. kommenden 12 Monate gehandelt werden. Deren Verhältnis von Unternehmenswert zu Umsatz beträgt auf Basis der vergangenen 12 Monaten im Median das 54-fache. Der S&P 500-Medianwert beträgt dagegen nur 4. Auf Basis der geschätzten Daten für die kommenden 12 Monate ergibt sich für die extrem bewerteten 39 Titel im Median ein Wert von 29, was sich mit einem Median-Multiplikator von erneut 4 beim S&P 500 vergleicht. Das sind Bewertungsmultiplikatoren, die erklären, warum Goldman Sachs hier Ungemach wittert.

39 US-Aktien, die mit einem EV/Umsatz-Verhältnis von mehr als 20x gehandelt werden (Stand: 21.01.2021)

Quellen: Bloomberg, FactSet, Goldman Sachs Global Investment Research

Bildherkunft: AdobeStock: 158744705