Rezession ja oder nein? - Warum eine richtige Antwort auf diese Frage für die Aussichten beim S&P 500 Index so wichtig ist

Das Marktumfeld ist derzeit sehr herausfordernd. Viele Anleger sind deshalb auf der Suche nach Orientierung. Beim kanadischen Finanzdienstleister Canaccord Genuity haben sich die Analysten vor diesem Hintergrund die Historie angeschaut. Und zwar haben sie in 20 Fällen seit 1955 untersucht, wie sich der S&P 500 Index da im Schnitt nach 10%-igen Kurskorrekturen in einem Umfeld mit potenziell steigenden Fed-Funds geschlagen hat. TraderFox berichtet über die Ergebnisse dieser Analyse.

An den Börsen geht es in Sachen Kursfindung nach wie vor sehr turbulent zu. Die Analysten beim kanadischen Finanzdienstleister Canaccord Genuity Corp. sehen die Märkte dabei als die Geisel der Russland/Ukraine-Gespräche. Bei diesen gab es zuletzt zwar erste vage Hoffnungsschimmer, in der abgelaufenen Woche gab es zum Putin-Krieg in der Ukraine aber letztlich noch keine entscheidenden Fortschritte.

Der US-Leitindex Dow Jones Industrial verlor in der Vorwoche rund 2 %, während sich die Ölpreise interessanterweise etwas abkühlten und sich der Goldpreis gleichzeitig in einer weiter relativ festen Verfassung präsentierte. Laut Canaccord Genuity könnte dies darauf hindeuten, dass die Anleger befürchten, die in den vergangenen Monaten stark gestiegenen Ölpreise könnten die Wirtschaft belasten und die Wahrscheinlichkeit einer Rezession erhöhen.

Um das bestehende Rezessionsrisiko besser abschätzen zu können, rät man bei dem kanadischen Finanzdienstleister dazu, die Entwicklungen beim Verhältnis von SPDR Gold Trust (GLD – ein börsengehandelter Fonds, der die Wertentwicklung von Gold nachbildet) zum United States Oil Fund LP (USO - ein börsengehandelter Fonds, der den Preis von West Texas Intermediate Light Sweet Crude Oil abbildet) sowie die Renditestrukturkurve bei den US-Anleihen zu beobachten.

Growth-Aktien werden in Kurserholungen hinein weiter verkauft

Was den letztgenannten Faktor anbetrifft, so hat der stark gestiegene US-Verbraucherpreisindex in dieser Woche laut Canaccord die Renditen 2-jähriger US-Staatsanleihen auf neue Jahreshöchststände getrieben. Gleichzeitig hat sich die Renditestrukturkurve bei den 10-jährigen zu den 2-jährigen US-Staatsanleihen auf rund 25 Basispunkte abgeflacht.

Trotz der flacheren Renditestrukturkurve und der in der Vorwoche etwas niedrigeren Rohstoffpreise stoßen Wachstumsaktien bei den Anlegern bisher nach wie vor nicht auf ein nachhaltiges Kaufinteresse. Vielmehr werden diese Titel bei Kurserholungen mit Nachdruck verkauft, so Canaccord.

Zwar weisen viele Large-Cap-Wachstumswerte defensive Eigenschaften auf, doch scheinen die Anleger derzeit die Sicherheit altmodischer defensiver Aktien zu bevorzugen, heißt es in der zitierten Studie weiter. Umgekehrt werden nach den Beobachtungen von Canaccord zyklische Werte bei Kursrückgängen aggressiv gekauft.

Wiederholt sich die Geschichte und falls sich insbesondere die letzte Ölkrise im Jahr 2008 wiederholen sollte, dann spricht dies nach Einschätzung des kanadischen Finanzinstituts dafür, in Rohstoffaktien solange investiert zu bleiben, bis ein deutlicher Wiederanstieg der Ölvorräte einen Höhepunkt der Ölpreise signalisiert.

Historische Durchschnittsergebnisse sprechen zunächst für eine baldige Kursrally – der anschließende Kursverlauf hängt dann wieder an der Konjunkturentwicklung

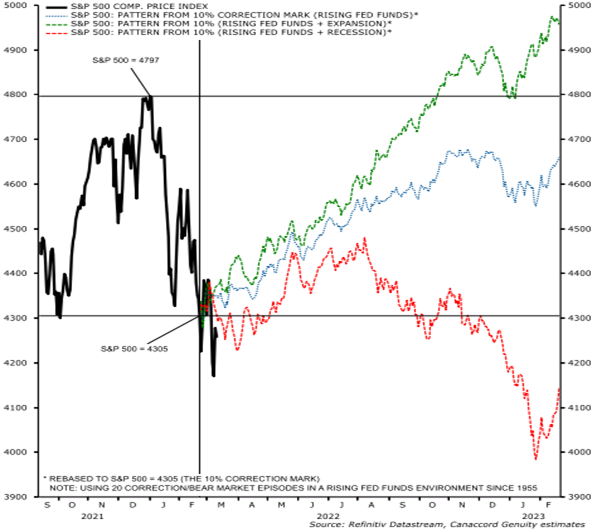

Weil viele Anleger ganz offensichtlich wegen der Gefahr einer möglichen Rezession immer nervös werden, haben sich die Analysten bei Caneccord Genuity die vergangenen Kursrückgänge des S&P 500 Index um mehr als 10 % näher angesehen und die anschließende Performance analysiert, nachdem es in einem Umfeld potenziell steigender Fed Funds wie zuletzt zu einer mehr als 10 %-igen Kurskorrektur (die Analysten verweisen im aktuellen Fall auf den Rückfall von 4.797 Punkten auf 4.305 Punkten beim S&P 500 Index) gekommen ist.

Das Ziel dabei lautete, die Entwicklung des US-Aktienmarktes bei Szenarien mit weicher und harter konjunktureller Landung aufzuzeigen. Das nachfolgende Chart zeigt die so für den Zeitraum seit 1955 für 20 entsprechende Fälle ermittelten Durchschnittsergebnisse.

Historische Entwicklung des S&P 500 Index nach 10 %-Korrekturen und in einem Umfeld mit steigenden Fed-Funds

Demnach hat sich der S&P 500 in früheren Fall nach Erreichen der 10 %-Korrekturmarke und unabhängig vom anschließenden wirtschaftlichen Ergebnis auf Sicht von einem Jahr im Durchschnitt um 8 % verbessert (blaue Linie).

Wenn die Zinserhöhungen der Fed jedoch nicht zu einer Rezession führten, stieg die durchschnittliche Einjahresrendite des S&P 500 Index auf rund 15 % (grüne Linie). Umgekehrt war beim S&P 500 Index in einem Rezessionsszenario ein Umkippen zu registrieren, dass zu einem Rückfall um rund 7 % unter die Korrekturmarke von 10 % führte (rote Linie).

Die wichtigste Erkenntnis aus dem historischen Rückblick ist laut Canaccord Genuity jedoch, dass unabhängig von der Einschätzung der Wirtschaft in einem Umfeld steigender Fed-Funds 10 %-ige Kursrückgänge gekauft werden sollten, weil der S&P 500 5 Monate nach einem solchen Rückgang im Durchschnitt um 5 % gestiegen sei. Das wiederum bedeute, dass eine handelbare Rallye wahrscheinlich nicht eine Frage sei, ob sich eine solche Bewegung einstellen wird, sondern wann es dazu komme. Aus der Sicht des kanadischen Finanzdienstleister könnten im aktuellen Fall die Monate April bis Juni dafür ein wahrscheinliches Zeitfenster zu sein.

Nach diesem 5-Monatszeitraum weicht die weitere Performance beim historischen Rückblick jedoch deutlich voneinander ab. Und zwar hängen die Ergebnisse dann davon ab, ob die Konjunktur auf eine Rezession zusteuerte oder nicht. Für die Canaccord Genuity-Analysten haben die Anleger für den Fall, dass sich die Geschichte wiederholt, daher bis zum Sommer Zeit, um ihre Konjunkturerwartungen auszuarbeiten und basierend darauf dann zu entscheiden, ob sie eine zwischenzeitliche Kursrally verkaufen oder bei Aktien langfristig investiert bleiben.

Bildherkunft: AdobeStock_273092383.jpg

1 Kommentar

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!