Trader aufgepasst: Wie sich Meme-Aktien am besten handeln lassen, um nicht nur Spaß zu haben, sondern auch Gewinne zu machen

Der Global Investment Strategy Service von BCA Research hat sich angesehen, wie sich führende Meme-Aktien typischerweise verhalten. Dazu hat man Faktoren wie Kurs-Momentum, Volatilität, Handelsvolumen oder das Abschneiden während und nach dem offiziellen Handelsschluss analysiert. TraderFox verrät, unter welchen Bedingungen Meme-Aktien die beste Performance versprechen und was das Aufkommen dieser Titel für den Gesamtmarkt bedeutet.

Als Börsianer erlebt man im Laufe der Jahrzehnte so einiges mit. Das führt zu einem dicken Fell und wenn irgendwann und irgendwo gerade die neueste Sau über das Börsen-Parkett gejagt wurde, dann denkt man mitunter, das dies doch jetzt bestimmt der Höhepunkt an Übertreibung war und es viel exzessiver nicht mehr kommen kann.

Doch wer als Marktteilnehmer in diesem Jahr das Geschehen rund um die so genannten Meme-Aktien beobachtet, der sieht sich mit Blick auf die zuvor skizzierte These mal wieder eines besseren belehrt. Denn der Hype um die Meme-Aktien dürfte alles Bisherige in dieser Hinsicht noch einmal in den Schatten stellen.

Bevor wir auf das eigentliche Thema dieses Beitrags zu sprechen kommen, kurz noch der Hinweis darauf, dass hinter dem Wort Memes normalerweise lustige Fotos oder Videos stecken, die im Internet kursieren. Sie veräppeln oder imitieren bekannte Personen und Situationen, die zuvor in den Medien Aufsehen erregt haben. Erfolgreiche Memes entwickeln sich zu "viralen" Phänomenen – das heißt, Internetnutzer teilen sie massenweise. Auf die Börse umgemünzt handelt es sich bei Meme-Aktien um Titel, die online viral gegangen sind, wobei die damit verbundene Aufmerksamkeit bei spekulativ orientierten Privatanlegern zu heftigen Kursausschlägen führt.

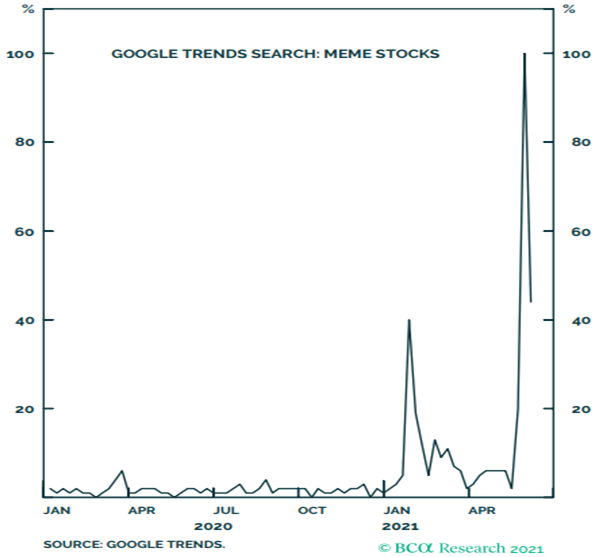

Im Januar dieses Jahres hielt der Begriff "Meme Stock" Einzug in das populäre Lexikon (siehe Grafik). Das war der Monat, in dem GameStop und eine Handvoll anderer einst totgeglaubter Aktien in schwindelerregende Höhen stiegen. Bewaffnet mit Coronavirus-Konjunkturschecks stürzten sich Millionen von Amateuranlegern auf eine der wenigen Unterhaltungsquellen, die ihnen noch zur Verfügung standen: den Online-Handel.

Das Wort des Tages. Meme

Geschichten über den sofortigen Reichtum verbreiteten sich wie ein Lauffeuer und motivierten noch mehr neue Investoren, in das Spiel einzusteigen. Ob Aktien oder Kryptowährungen, die Verlockung des schnellen Geldes war unwiderstehlich. Die Entscheidung der meisten US-Brokerhäuser Handelskommissionen im Herbst des Jahres 2019 abzuschaffen, goss noch zusätzlich Öl ins Feuer.

Die Verbreitungsmöglichkeiten über soziale Medien verhalfen Privatanlegern zu einem Mechanismus, um Angriffe auf einzelne Aktien zu koordinieren. Und diese Möglichkeiten nutzen sie ausgiebig zu Angriffen. Die meisten der ins Visier genommenen Unternehmen hatten dabei ein hohes Short-Interesse, was sie reif für einen Short-Squeeze machte. Davon ist dann die Rede, wenn steigende Notierungen Investieren mit bestehenden Wetten auf fallende Kurse zum Eindecken ihrer Positionen zwingen.

Die Implosion der New Yorker Investment-Management-Firma Melvin Capital zeigte der Reddit-Crowd, dass auch sie die Hedge-Fonds in deren eigenen Spiel schlagen konnten. "Wir können länger dumm bleiben, als ihr zahlungsfähig bleiben könnt" wurde zu ihrem Schlachtruf. In einem "Chicken Game" erhöht es die Gewinnchancen, wenn man von seinem Gegner als irrational wahrgenommen wird.

Laut dem Global Investment Strategy Service von BCA Research ist es unwahrscheinlich, dass die Meme-Aktien-Manie in nächster Zeit abebben wird. Wie es der globale Chefstratege Peter Berezin in einer aktuellen Studie formuliert, haben soziale Medien, angetrieben durch den provisionsfreien Handel und eine Anti-Establishment-Mentalität, Millionen von Privatanlegern die Möglichkeit gegeben, Angriffe auf einzelne Unternehmen zu koordinieren.

Vor diesem Hintergrund hat Berezin das Kursverhalten von 6 populären Meme-Aktien (GameStop, AMC Entertainment (USA, Kinokette)), Blackberry (Kanada, Sicherheitssoftware), Nokia (Finnland, Telekommunikation), Bed Bath & Beyond (USA, Einzelhandel) und Corp.(USA, Entwicklung und Produktion von Kopfhörern)) mit dem Ziel untersucht, deren typisches Kursverhalten herauszufiltern.

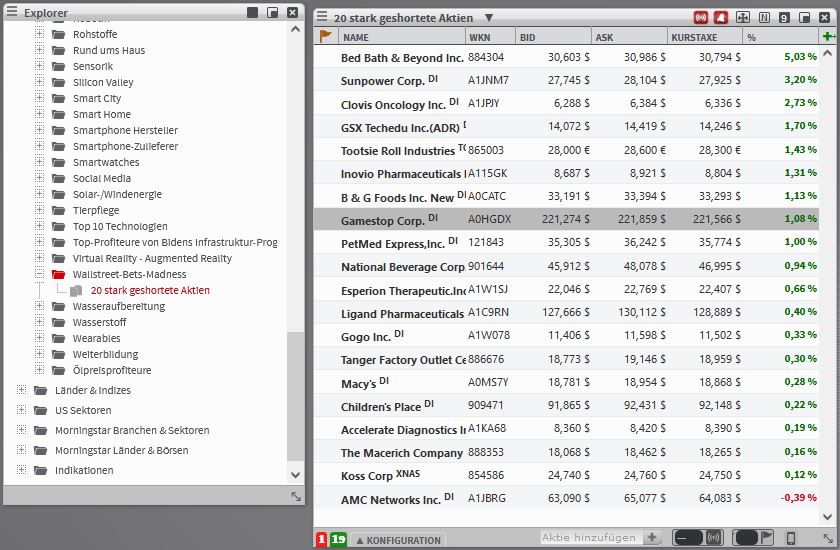

Auf traderfox.com findet man in den Anlagetrends eine Liste mit 20 stark geshorteten Aktien

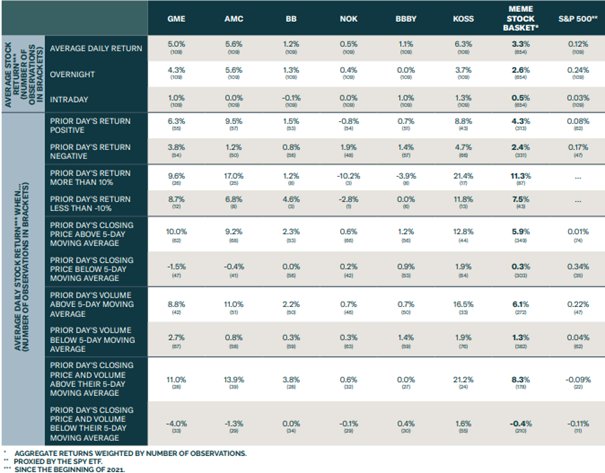

Die nachfolgende Tabelle zeigt die durchschnittlichen täglichen Renditen seit Beginn des Jahres 2021 für diese 6 beliebten Meme-Aktien.

Meme-Aktien: Performance und Verhaltensmuster

Die ermittelten Ergebnisse zeigen demzufolge, dass die erzielten Renditen am höchsten waren, wenn sowohl der Schlusskurs als auch das Volumen während der Sitzung am Vortag über ihren gleitenden Durchschnitten lagen.

Insbesondere bei GameStop und AMC lagen die Renditen demnach im Durchschnitt bei 11,0 % bzw. 13,9 %, wenn sich sowohl der Schlusskurs als auch das Volumen des Vortages über ihren gleitenden 5-Tages-Durchschnitten bewegten, verglichen mit -4,0 % bzw. -1,3 %, wenn der Kurs und das Volumen unter ihren gleitenden 5-Tages-Durchschnitten lagen.

Über alle 6 Aktien hinweg betrachtet, betrug die durchschnittliche tägliche Rendite 5,9 %, wenn der Schlusskurs des Vortages über seinem gleitenden 5-Tage-Durchschnitt lag, verglichen mit 0,3 %, wenn sich der Schlusskurs des Vortages unter seinem gleitenden 5-Tage-Durchschnitt bewegte. Die durchschnittliche Tagesrendite für Aktien in der Stichprobe belief sich auf 3,3 %.

Die beobachteten Meme-Aktien legten zudem im Durchschnitt um 4,3 % zu, wenn der Vortagesschlusskurs positiv war, im Vergleich zu 2,4 %, wenn er negativ war. Betrachtet man nur die Teilmenge der Fälle, in denen die Rendite des Vortages entweder über 10 % oder unter -10 % lag, stellt man fest, dass Meme-Aktien um 11,3 % zulegten, wenn der Kurs am Vortag um mehr als 10 % stieg, und um immer noch robuste 7,5 %, wenn der Kurs am Vortag um mehr als 10 % fiel.

In Übereinstimmung mit der Volatilitätsbeobachtung gewannen Meme-Aktien darüber hinaus im Durchschnitt 6,1 %, wenn das Volumen am Vortag über ihrem gleitenden 5-Tages-Durchschnitt lag, verglichen mit nur 1,3 %, wenn das Volumen unter ihrem gleitenden 5-Tages-Durchschnitt lag.

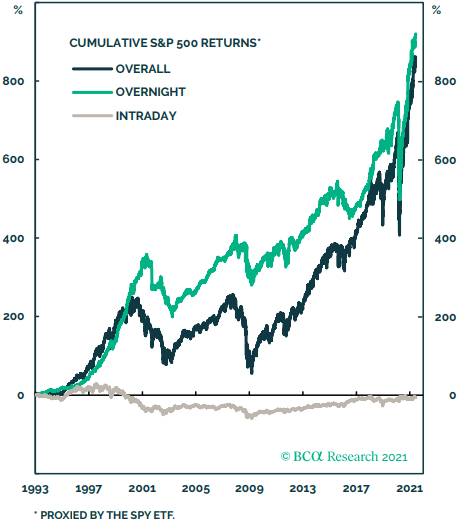

Meme-Aktien schneiden ansonsten am besten nach Handelsschluss ab. Fast 80 % der Renditen von Meme-Aktien wurden laut Berezin außerdem über Nacht erzielt (das heißt, zwischen dem Handelsschluss und der Eröffnung am nächsten Tag). Das heißt, das Halten von Meme-Aktien über Nacht kann die Renditen erheblich steigern.

Berezin führt dieses Phänomen auf die Tendenz vieler Händler zurück, Positionen vor der Schlussglocke zu schließen und sie zu Beginn des Handels am nächsten Tag wieder zu öffnen. Ein solches Muster von Verkäufen und Rückkäufen steigere tendenziell die Renditen über Nacht. Historisch gesehen gebe es ein ähnliches Muster auch für die meisten anderen US-Aktien.

Ein Bär bei Tag, ein Bulle bei Nacht

Sei ein Affe

Die Fans von AMC Entertainment bezeichnen sich selbst laut Berezin oft als "Affen". Der Spitzname ist passend, wenn nicht sogar ironisch, angesichts der Tendenz von Meme-Investoren, sich bei ihren Handelsentscheidungen gegenseitig nach zu äffen.

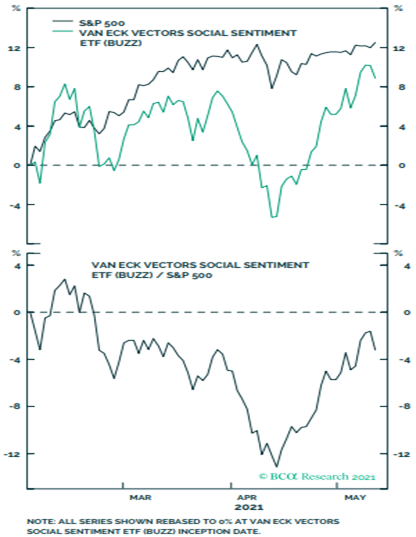

Der VanEck Vectors Social Sentiment ETF (BUZZ) versucht, den Affen und anderen Meme-Investoren zuvorzukommen, indem er Aktien kauft, die in den sozialen Medien, in Nachrichtenartikeln, Blogbeiträgen und anderen Quellen zunehmend Aufmerksamkeit erregen. Es ist zwar noch zu früh, um die Qualität dieses Ansatzes zu beurteilen, aber Berezin weist darauf hin, dass der Fonds seit seiner Auflegung im März die meiste Zeit hinter dem S&P 500 zurückgeblieben ist (siehe Grafik).

Ein potenziell fruchtbarerer Ansatz, den ich selbst verfolgt habe, besteht darin, Meme-Aktien aufzuspüren, bevor sie zu Meme-Aktien werden. Cinemark (CNK) zum Beispiel ist die zweitgrößte börsennotierte Kinokette in den USA. Der Anteil der leerverkauften Aktien ist fast identisch mit dem von AMC. Dennoch hat die Reddit-Crowd sie weitgehend ignoriert. Könnte sich das ändern? Nur die Zeit wird es zeigen.

Der BUZZ-ETF hat einen mäßigen Start hingelegt

Ein aus der Sicht von Berezin potenziell fruchtbarerer Ansatz, den er auch selbst schon verfolgt hat, ist die eigene Suche nach Meme-Aktien, bevor sie zu Meme-Aktien werden. Zum Beispiel ist Cinemark (CNK) die zweitgrößte börsennotierte Kinokette in den USA. Der Anteil der leerverkauften Aktien sei fast identisch mit dem von AMC. Dennoch habe die Reddit-Crowd den Wert bisher weitgehend ignoriert. Könnte sich das ändern? Nur die Zeit wird es zeigen, so Berezin.

Wie man Meme-Aktien sicher shorten kann

Während Meme-Aktien zwar kurzfristig durchaus von einer positiven Kursdynamik profitieren können, geht dies nach Einschätzung von Berezin auf Kosten der langfristigen Performance. Nach jedem vernünftigen Bewertungs-Maßstab seien die führenden Meme-Aktien als stark überbewertet einzustufen.

Zu wissen, wann eine Meme-Aktie auf den Boden der Tatsachen zurückfallen werde, sei jedoch trotzdem keine leichte Aufgabe. Eine Möglichkeit für kurzfristige Trader, das Risiko dabei zu minimieren bestehe darin, Meme-Aktien nur zu shorten, wenn Preis und Handelsvolumen nach unten tendieren.

Die durchschnittliche tägliche Rendite für Gamestop und AMC betrug 11,0 % bzw. 13,9 %, wenn sowohl der Schlusskurs des Vortages als auch das Volumen über ihren gleitenden 5-Tages-Durchschnitten lagen, verglichen mit -4,0% bzw. -1,3%, wenn der Kurs und das Volumen unter ihren gleitenden 5-Tages-Durchschnitten lagen.

Mit diesem Wissen im Hinterkopf hat BCA Research einen neuen taktischen Handel eröffent, bei dem man einen gleichgewichteten Korb aus AMC und Gamestop short geht. Der Handel wird nur dann aktiv, wenn der Schlusskurs und das Volumen des Vortages unter ihren gleitenden 5-Tages-Durchschnitten liegen.

Längerfristig orientierte Anleger, die Meme-Aktien leerverkaufen möchten, ohne häufig Positionen eröffnen und schließen zu müssen, sollten eine "exponentielle" Shorting-Technik in Betracht ziehen. Diese Technik stellt das übliche Risiko-Ertrags-Verhältnis von Leerverkäufen auf den Kopf. Anstatt mit unbegrenzten Verlusten und einem maximalen Gewinn von nur 100% der Anfangsposition konfrontiert zu sein, begrenzt diese Shorting-Strategie den Verlust auf 100%, erlaubt aber unbegrenzte Gewinne.

Die Auswirkungen auf den breiten Markt

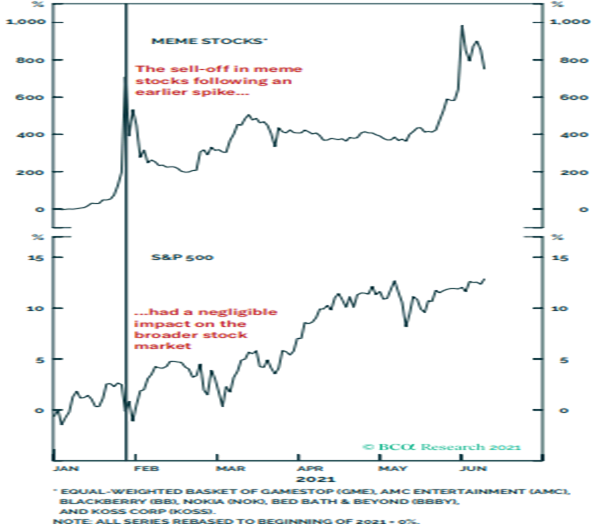

Was mögliche Auswirkungen auf die Börsen angeht, kommt Berezin zu dem Schluss, dass das Auf und Ab der Meme-Aktien im Allgemeinen wenig Einfluss auf die allgemeine Richtung des Aktienmarktes hat. Nichtsdestotrotz sei das wachsende Interesse an Meme-Aktien über einen mittelfristigen Zeithorizont von etwa 12 Monaten positiv für Aktien. Denn das Phänomen der Meme-Aktien zieht Gelder in den Aktienmarkt, was die Preise und die Liquidität ansteigen lasse.

Die Achterbahnfahrt der Meme-Aktien hat wenig Einfluss auf den breiteren Markt

Während die Stimmulierungs-Schecks bereits auf den Brokerage-Konten eingezahlt worden seien, würden ihre Auswirkungen auf den Aktienmarkt noch anhalten.

Wie es heißt, werden Kleinanleger, die den Preis von Aktien in die Höhe treiben, institutionelle Anleger in der Regel dazu zwingen, ihre Long-Bestände zu verkaufen. Dies werde dazu führen, dass die Institutionen über überschüssige Barmittel verfügen - Barmittel, die sie in anderen Bereichen des Aktienmarktes einsetzen können.

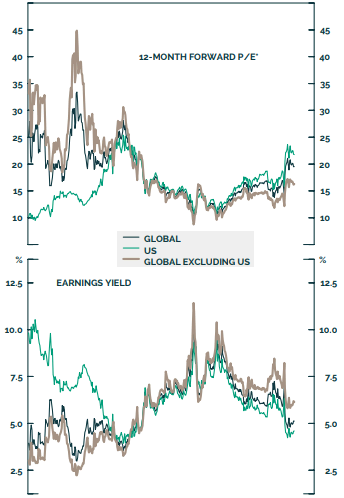

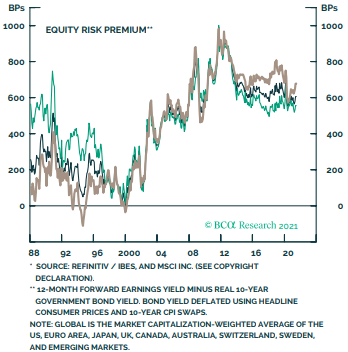

Das daraus resultierende Spiel mit der "heißen Kartoffel" werde erst dann enden, wenn der Wert des Aktienmarktes so weit gestiegen sei, dass alle Anleger mit ihrem Aktienbesitz im Verhältnis zu ihrem Bargeldbestand zufrieden sind. Da die Risikoprämie für Aktien nach wie vor recht hoch sei, werde diese Dynamik wahrscheinlich zunächst noch weitergehen (siee nächste Grafik).

Die globalen Aktienrisikoprämien sind weiterhin recht hoch

Bildherkunft: AdobeStock: 413336269