Trotz des scharfen Einbruchs am Donnerstag: Diese Charts sprechen für die Anfangsphase eines säkularen Bullenmarktes

Der zuletzt sehr steile Anstieg des Nasdaq 100 Index sorgt bei zahlreichen Marktteilnehmern für Unbehagen. Sie fürchten sich deshalb vor einem baldigen herben Rückschlag. Die Charttechniker bei Julius Bär sind dagegen der Meinung, dass wir uns in der Anfangsphase eines säkularen Bullenmarktes befinden. Wir zeigen die Charts, die diese These stützen.

Der Handelstag an der Wall Street am Donnerstag hatte es in sich. Denn die Kurse der US-Aktien gaben auf breiter Front nach. Das Ergebnis: Der Dow-Jones-Industrial Average verlor 2,8 % und der S&P-500-Index 3,5 %. Beim Nasdaq Composite Index stand am Handelsende ein Minus von 4,96 % angeschrieben und beim Nasdaq-100 Index sogar von 5,23 %.

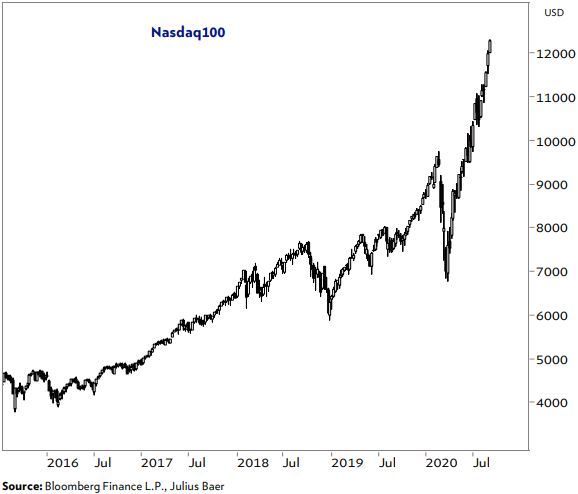

Das sind Verluste in einem Ausmaß, welche die zuletzt bereits heftig geführte Diskussion um die Frage, ob wir uns nicht längst in einer Kursblase befinden, die bald platzen muss, weiter anheizen dürfte. Nachvollzielbar erscheint die Debatte auf den ersten Blick deshalb, weil der jüngste Anstieg ungewöhnlich steil ausgefallen ist, wie aus dem nachfolgenden Langfrist-Chart abzulesen ist. Jedenfalls hat sich der Nasdaq 100 Index dadurch deutlich von der bei 9.371 Punkten verlaufenden 200-Tage-Durchschnittlslinie abgesetzt und mit zuletzt gültigen 11.771 Zählern steht auch nach dem dicken Minus vom Donnerstag noch immer ein sehr starkes Jahresplus von 34,79% zu Buche.

Zu der Blasen-Diskussion Stellung bezogen haben in dieser Woche auch die beiden Charttechniker Mensur Pocinci und Alexis Chassagnade von Julius Bär. Um eine Frage auf die skizzierte Frage zu finden, haben sich die beiden Analysten von der Schweizer Privatbank die Charts ganz genau angesehen, um sich ein möglichst vollständiges Bild zur aktuellen Ausgangslage zu machen.

Zunächst konstatieren sie dabei, dass es am Markt zahlreiche Anleger gibt, die besorgt sind, dass die starke Performance des Nasdaq 100 einen zu sehr parabolischen Verlauf genommen hat und der steile Chartverlauf einen Kurshöhepunkt signalisieren könnte.

Der steile Anstieg des Nasdaq 100 Index sorgt vielerorts für Unbehagen

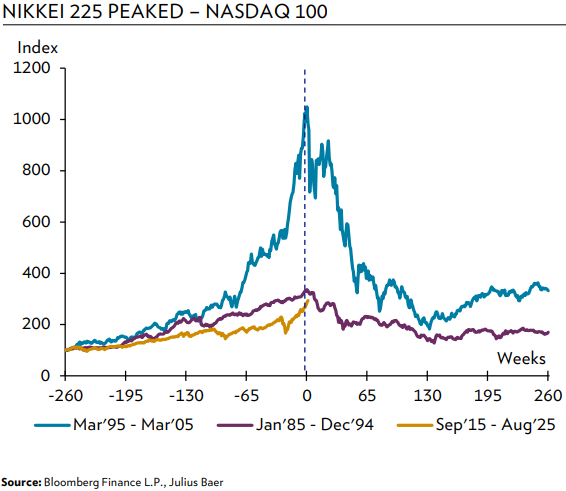

Als erstes blicken die Julius Bär-Charttechniker auf die Entwicklung beim Nasdaq 100 Index im Vergleich mit dem früheren Verlauf des Nikkei 225 Index, als dieser in einer Blase steckte und diese platzte. Dazu hält man fest, dass der Nasdaq 100 in den vergangenen 5 Jahren zwar um 193 % gestiegen ist, was nur um 35 % hinter dem Anstieg bis zum Jahr 2000 zurückhinkt, als der Nasdaq 100 nach einem starken Anstieg eine markante Spitze ausbildete. Doch gleichzeitig heißt es von Seiten von Pocinci und Chassagnade auch, dass man bei einem Vergleich der 5-Jahres-Performance des Nasdaq 100 mit dem Nikkei 225 sehen könne, dass die Anstieg des Nasdaq 100 derzeit verglichen mit dem japanischen Leitindex während dessen Blasenzeit momentan nur relativ blass ausfällt.

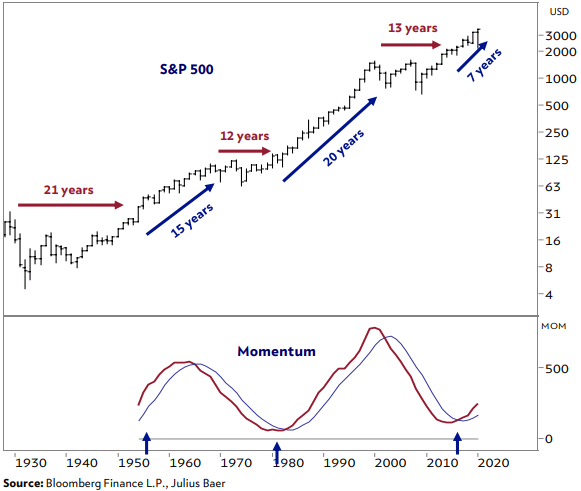

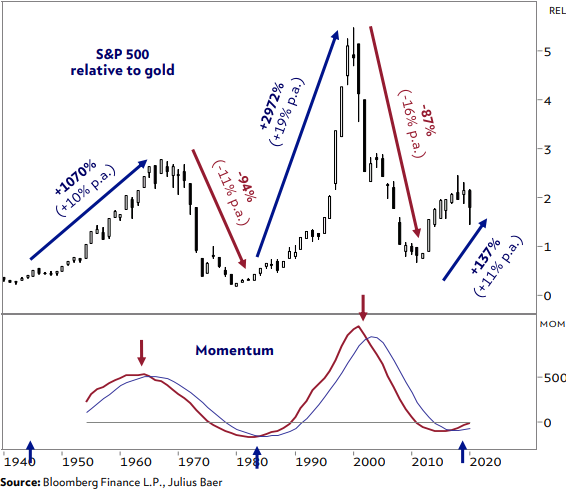

Danach fragten sie sich, welcher Chart noch dabei helfen könnte, um festzustellen, ob wir uns bereits jetzt auf einem parabolischen Höchststand befinden? Auf ihrer Suche landeten sie bei einem Chart, der wie nachfolgend abgebildet die säkularen Trends des S&P 500 Index zeigt. Dazu halten sie fest, dass der säkulare Momentum-Indikator 2013 aufwärts gedreht hat. Wie bei den vorangegangenen säkularen Bullenmärkten zu beobachten sei, seien diese Phasen im Durchschnitt 17,5 Jahre gelaufen. So gesehen könnte sich der aktuelle 7-Jahres-Trend noch in einem frühen Stadium befinden.

Sehr aufschlussreich ist in dem Zusammenhang, um den es geht, laut Pocinci und Chassagnade auch ein relativer Vergleich mit dem Goldpreis. Das heißt es in Bezug auf den nächsten Chart, dass eine Betrachtung des Verhältnisses des S&P 500 Index zum Goldpreis keine großen Zweifel mehr zulasse, dass sich Aktien weiterhin in einem säkularen Bullenmarkt gegenüber dem gelben Edelmetall befinden. Jedenfalls ziehen die Julius Bär-Charttechniker den S&P 500 gegenüber Gold weiterhin vor. Gegenwärtig liege das Verhältnis bei 1,8, nachdem es im Jahr 2000 einen Höchststand von 5,5 erreicht hatte. Pocinci und Chassagnade erwarten einen erneuten weiteren Anstieg auf mindestens 5,5 und damit eine weitere 200%-ige Outperformance des S&P 500 Index gegenüber dem Goldpreis.

Ergänzend dazu stellen sie ganz allgemein fest, dass säkulare Kurstrends in der Regel stark unterschätzt werden. Doch die beiden Analysten folgen solchen säkularen Trends besonderes gerne, weil es mit ihrer Hilfe gelinge, die jeweils stärkste Kraft an den Finanzmärkten zu identifizieren.

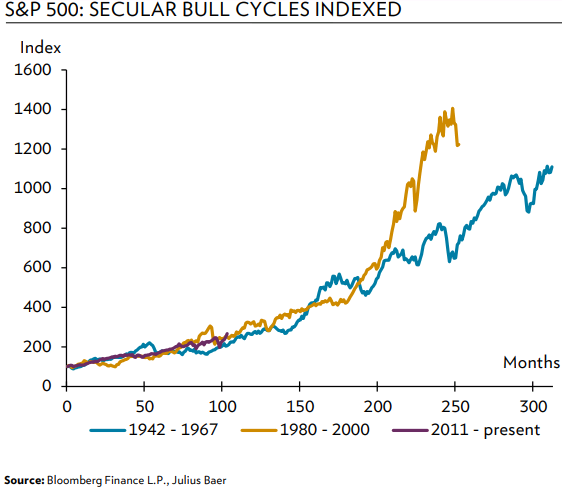

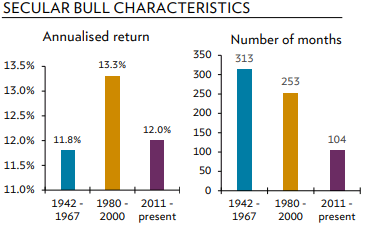

Basierend auf den bisherigen Erkenntnissen und bezugnehmen auf die beiden nächsten Charts kommen die beiden Studien-Autoren zu diesem Schluss: "Wenn wir richtig liegen und 2011 eine neue säkulare Hausse begonnen hat (unter Verwendung des S&P 500/Gold-Verhältnisses), dann sieht sie den beiden vorangegangenen säkularen Bullenmärkten von 1942 und 1980 recht ähnlich. Somit hat der aktuelle säkulare Bullenmarkt von 2011 noch einen langen Weg vor sich - und er wird weiter "die Wand der Angst entlang nach oben klettern", wie wir es gerne ausdrücken.

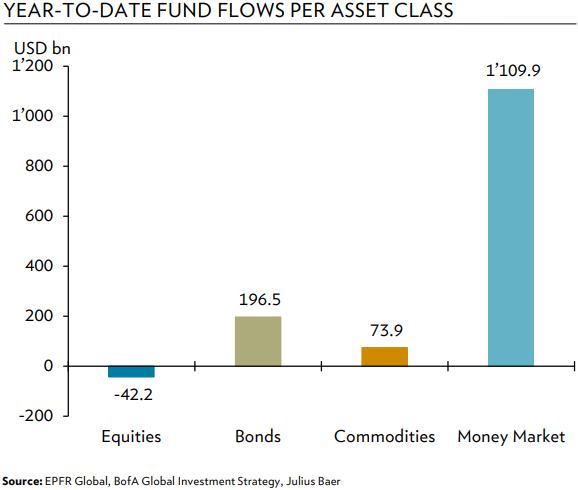

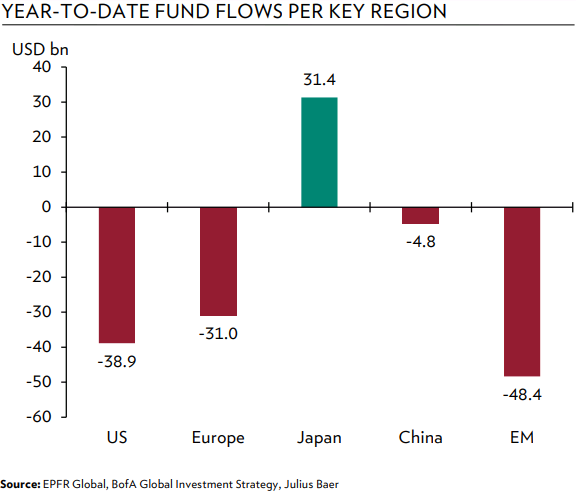

In ihrer Zuversicht bezüglich der weiteren Kursaussichten bestärkt Pocinci und Chassagnade auch eine ganz andere Beobachtung. Gemeint ist damit die Tatsache, dass viele Anleger dem laufenden säkularen Aktienbullenmarkt misstrauen. Auch deswegen seien Zweifel angebracht, ob in so einem Stimmungsumfeld wirklich der Höhepunkt der Aktienkurse erreicht sein kann. Aus der Sicht von Pocinci und Chassagnade ist das eher unwahrscheinlich. Dagegen spreche die Erkenntnis, dass die beliebteste Anlageklasse derzeit der Geldmarkt sei (siehe nächste Grafik), ein aus ihrer Sicht sicheres Verlustgeschäft, weil die Zinsen auf null gesunken sind. Wenn aber viele Anleger Aktien verkaufen, dann spricht das dafür, dass wir uns nach am Anfang eines Bullenmarktes befinden.

Zudem misstrauen die Anleger nicht nur dem Aktienmarkt allgemein, sondern insbesondere auch der US-Börse und damit dem Marktführer. Auch deswegen stelle sich die Frage, ob es wirklich sein könne, dass die Aktien ihren Höhepunkt dann bereits erreicht haben, wenn viele Anleger das Zentrum der Hausse verkaufen (siehe nächste Grafik)? Für Pocinci und Chassagnade ist das wahrscheinlich nicht der Fall. Vielmehr hätten vermutlich die säkularen Charts Recht. Das wiederum würde bedeuten, dass wir uns Mitten im Aufwärtszyklus befinden. Bei Julius Bär rate man jedenfalls seit 5 Jahren dazu, US-Aktien über zu gewichten.

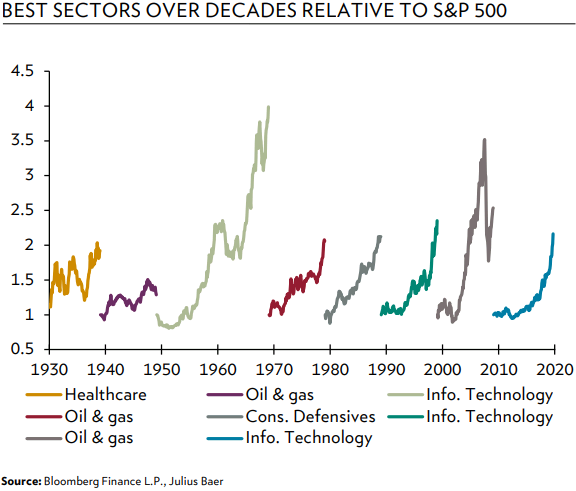

Rückblickend auf die Börsen-Historie stellen die beiden Autoren des zitierten Berichts auch die Frage, ob jedes Jahrzehnt einen neuen Star-Darsteller hat oder ob so ein treibendes Segment vielleicht auch 2 Jahrzehnte lang die Börsen anführen könne? Zuletzt sei die Informationstechnologie der Top-Performer gewesen. Diese hätten die zeitliche Dauer der Aufstiege der meisten früheren Anführer inzwischen erreicht. Die Frage laute damit nun: Kann es sein, dass die Informationstechnologie 2 Jahrzehnte lang führend sein wird und nicht nur eines? Unmöglich erscheint das nicht, wie das Beispiel der 1950er- und 1960er-Jahre zeigt, als die Informationstechnologie schon einmal ununterbrochen die Nase vorne hatte.

Zum Abschluss ihrer Betrachtung verweisen Pocinci und Chassagnade dann noch auf die Marktbreite beim S&P 500 Index als einen weiteren Pluspunkt. Dazu erklärt man, dass die säkularen Höchststände an den Aktienmärkten in der Regel mit einer großen Divergenz in der Breite des Marktes einhergehen. Das heißt, typischerweise fällt dann die Advance-Decline-Line (A/D-Line) und somit sieht dann die kumulierte tägliche Differenz zwischen der Anzahl gestiegener und der Anzahl gefallener Aktien ungünstig aus. Wende man diese Erkenntnis auf die derzeitige Ausgangslage an, dann sollte sich der US-Aktienmarkt noch nicht auf einem säkularen Höhepunkt befinden. Schließlich sei bisher jeder Vorstoß auf neue Allzeithochs auch durch die Marktbreite bestätigt worden, das heißt, auch die S&P 500 A/D-Linie bewegt sich auf einem Allzeithoch (siehe Chart).

Bildherkunft: Adobe Stock: 200652436