Acht US-Aktien mit hoher Qualität dank breiter Schutzgräben und günstiger Bewertung

Die jüngste Korrektur am US-Aktienmarkt hat auch bei etlichen Qualitätsaktien Spuren hinterlassen. Doch das Gute dabei: Die Bewertungen sind dadurch günstiger geworden, während sich an den geschäftlichen Qualitäten der betroffenen Unternehmen nichts geändert hat. Der US-Finanzdienstleister hat acht US-Qualitätsaktien mit breiten wirtschaftlichen Burggräben ausfindig gemacht, bei denen die zuständigen Analysten der Ansicht sind, dass die gesunkenen Notierungen günstige Einstiegschancen bieten. TraderFox berichtet.

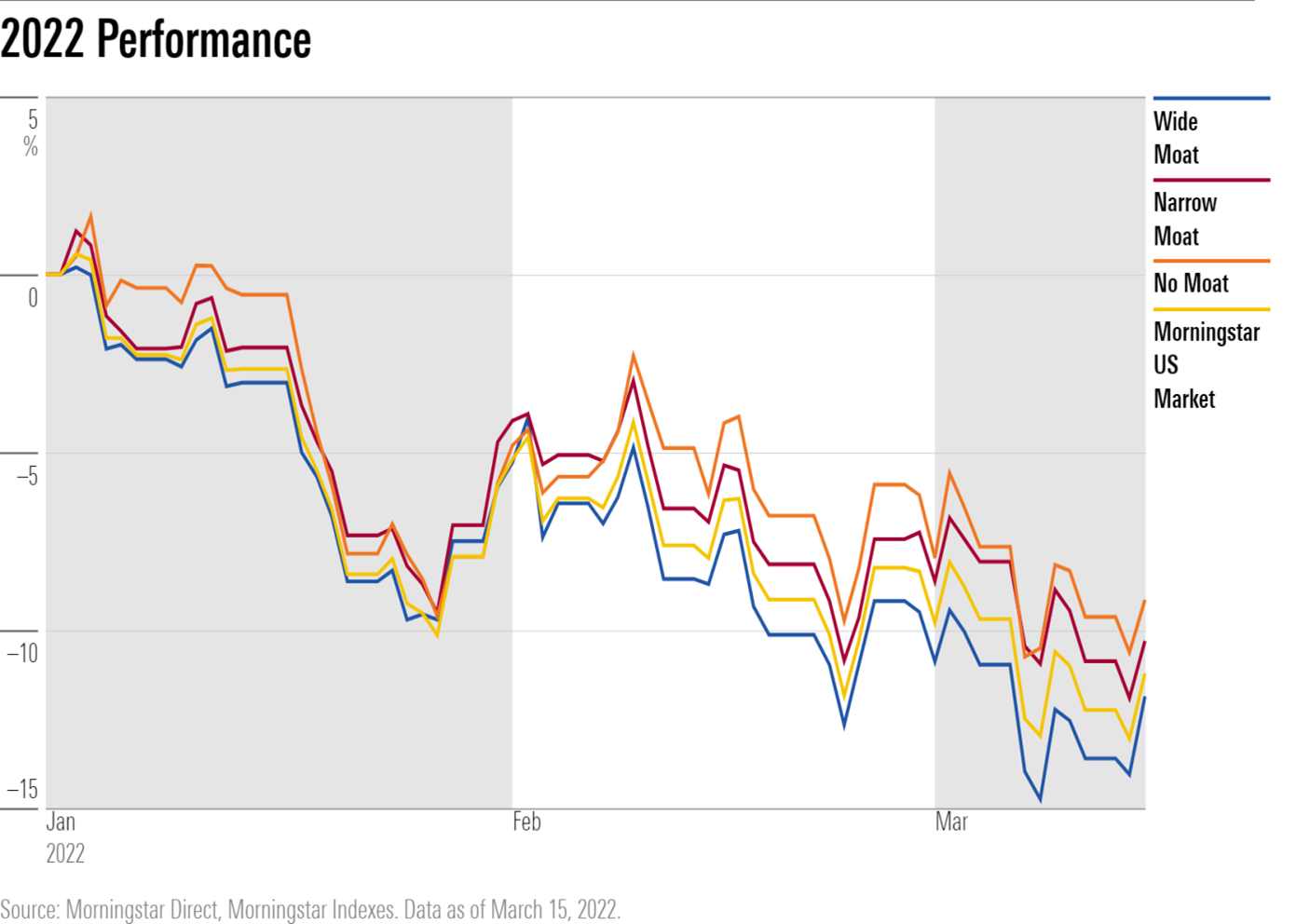

Die bis vor kurzem breit angelegten Aktienmarktverluste im Jahr 2022 haben Anlegern die Möglichkeit eröffnet, Aktien hochwertiger Unternehmen zu günstigen Preisen zu erwerben, schreibt Morningstar Mitarbeiterin Lauren Solberg in einer aktuellen Einschätzung.

Es geht dabei um Aktien, die von dem US-Finanzdienstleister als "Wide Moat"-Unternehmen eingestuft werden und die sich in diesem Jahr schlechter entwickelt haben als der Gesamtmarkt. Das heißt, bei "Wide Moat"-Unternehmen geht es um Gesellschaften mit einem breiten wirtschaftlichen Schutzgraben, bei denen die damit verbundenen starken Wettbewerbsvorteile dabei helfen dürften, die Konkurrenten in den nächsten 20 und mehr Jahren zu übertreffen.

Als Gruppe haben Wide Moat-Unternehmen in diesem Jahr bei der Veröffentlichung des Morningstar-Beitrags am 17. März 14,1 % verloren, knapp 1 %-punkt mehr als der Morningstar U.S. Market Index mit 13,3 % Verlusten. Zur Gruppe der Aktien mit einem weitem Schutzgraben und deutlich gefallenen Notierungen gehören unter anderem der Biotechkonzern Biogen sowie der Cloud-basierte CMS-Anbieter Salesforce. Beide Titel sind nach Einschätzung von Morningstar jetzt unterbewertet und werden von den hauseigenen Analysten als Fünf-Sterne-Werte eingestuft, was der Bestnote beim Ranking-System entspricht.

Historisch gesehen ist es nach Angaben von Solberg eher ungewöhnlich, dass Unternehmen mit einem breiten Burggraben schlechter abschneiden als der breitere Markt. In sieben der letzten zehn Kalenderjahre schnitten sowohl der Morningstar Wide Moat Index als auch der Morningstar Narrow Moat Index besser ab als die Unternehmen, die keinen wirtschaftlichen Burggraben haben.

Es sei besonders bemerkenswert, dass Wide Moat-Aktien im aktuellen wirtschaftlichen Umfeld mit hoher Inflation und steigenden Zinsen zurückbleiben, wo Unternehmen mit den stärksten Wettbewerbsvorteilen eigentlich glänzen sollten. Allerdings seien viele Titel mit weitem Burggraben zu Beginn des Jahres 2022 auch besonders überbewertet gewesen, und die teuren Namen seien auch im Mittelpunkt der bisherigen Marktrückgänge in diesem Jahr gestanden. Doch jetzt seien viele Aktien mit großem Burggraben so weit gefallen, dass sie im Vergleich zu den von den Morningstar-Analysten ermittelten fairen Werten als unterbewertet einzustufen seien.

Die diesjährige Performance von Aktien mit Wide Moat, Narrow Moat und No Moat im Vergleich mit dem Morningstar US Market Index

Vor diesem Hintergrund haben die Experten bei dem US-Finanzdienstleister den Morningstar Wide Moat Focus Index untersucht, um Unternehmen mit einem breiten Schutzgraben zu finden, die von Morningstar mit der Bestnote von fünf Sternen bewertet werden und derzeit zu Discountpreisen gehandelt werden. Die nachfolgende Tabelle gibt einen Überblick über diese acht Titel.

Im Anschluss geben die jeweils zuständigen Analysten von Morningstar noch Kurzeinschätzungen zu den herausgestellten Qualitätsaktien ab.

Meta Platforms (ISIN: US30303M1027, aktueller Kurs: 216,49 USD, fairer Wert laut Morningstar: 400,00 USD)

"Die große und wachsende Nutzerbasis von Meta und die reichhaltigen Daten, die es generiert, helfen den Werbetreibenden dabei, effektivere Anzeigen zu schalten, die die Markenbekanntheit erhöhen, was zu einem hohen Return on Investment führt. Je höher die Rendite, desto mehr Werbetreibende steigen ein, was Meta eine weitere Monetarisierung des Netzwerks ermöglicht."

Quelle: Qualitäts-Check TraderFox

Und der zuständige leitende Analyst fährt zu dem Techunternehmen (Facebook, Instagram, WhatsApp, Oculus etc.) wie folgt fort: "Die Durchsetzung des Kartellrechts und weitere Vorschriften stellen eine Bedrohung für Metas immaterielle Vermögenswerte, die Daten, dar. Verstärkte Einschränkungen des Datenzugangs und der Datennutzung würden jedoch alle Unternehmen betreffen, nicht nur Meta. Das große Publikum des Unternehmens und das kontinuierliche Engagement der Verbraucher werden wahrscheinlich weiterhin die Nachfrage nach Meta-Anzeigenbeständen ankurbeln, wenn auch möglicherweise zu niedrigeren Preisen."

Biogen (ISIN: US09062X1037, aktueller Kurs: 208,57 USD, fairer Wert laut Morningstar: 343,00 USD)

"Biogen hat auf der Grundlage der Roche-Kooperation in der Onkologie und des diversifizierten MS-Geschäfts von Biogen eine hohe Rentabilität erzielt und verfügt über immaterielle Vermögenswerte, die einen breiten Wassergraben bilden. Wir sind der Meinung, dass das Unternehmen mit Umwelt-, Sozial- und Governance-Risiken konfrontiert ist, insbesondere im Zusammenhang mit einer potenziellen Reform der US-Arzneimittelpreispolitik (Biogen erwirtschaftet rund 60 % seines Umsatzes auf dem US-Markt) und dem anhaltenden Potenzial für Produkt-Governance-Probleme (einschließlich Rechtsstreitigkeiten). Wir haben diese Bedrohungen in unserer Analyse berücksichtigt, halten sie jedoch nicht für wesentlich für unsere Bewertung oder unser Moat-Rating", so Strategin Karen Andersen.

Quelle: Qualitäts-Check TraderFox

Zudem vertritt sie auch noch diese Meinung: "Wir sind der Ansicht, dass die Eintrittsbarrieren für potenzielle Biosimilars zu Biogens Produkten hoch sind und Biogen eine starke F&E-Strategie verfolgt, um seine Führungsposition bei MS und neurodegenerativen Erkrankungen zu behaupten, wo die Preissetzungsmacht stark ist, der Bedarf der Patienten an neuen Therapien hoch ist und Biogen eine solide Pipeline aufgebaut hat. Die Rendite auf das investierte Kapital, die in der Vergangenheit über 20 % lag, dürfte in den nächsten Jahren aufgrund des Drucks durch Generika auf den Tecfidera-Umsatz und durch Biosimilars auf Rituxan ihren Tiefpunkt erreichen. Wir gehen jedoch davon aus, dass die Kapitalrenditen weiterhin über unserer Kapitalkostenschätzung von 7,2 % liegen werden und langfristig wieder in den mittleren Zehnerbereich steigen werden."

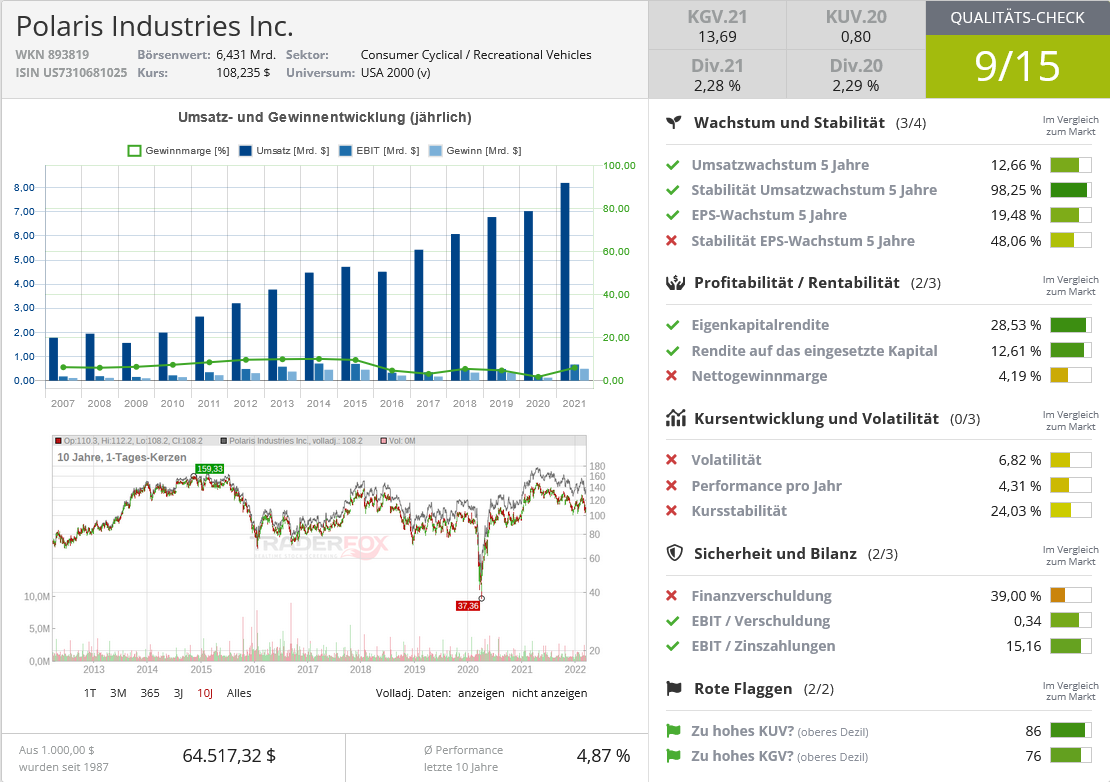

Polaris (ISIN: US7310681025, aktueller Kurs: 110,26 USD, fairer Wert laut Morningstar: 184,00 USD)

Zu Polaris, einem Hersteller Schneemobilen und All Terrain Vehicles, gibt Senior-Analyst Jaime M. Katz dieses Urteil ab. "Wir sind der Meinung, dass Polaris einen breiten wirtschaftlichen Graben geschaffen hat und gesunde bereinigte Renditen auf das investierte Kapital erzielt (durchschnittlich 21 %, einschließlich Goodwill, in den letzten fünf Jahren). Wir glauben, dass innovative Produktangebote und das Wachstum in angrenzenden Kategorien durch Akquisitionen (und organisch) das Unternehmen in die Lage versetzt haben, weiterhin steigende Volumen und Gewinne zu erzielen, da es neue Endverbraucher erreicht. Allerdings könnten die nicht vorhandenen Umstellungskosten die Preissetzungsmacht zeitweise beeinträchtigen.

Quelle: Qualitäts-Check TraderFox

In früheren Perioden waren wir besorgt, dass Schluckauf bei der Qualität der Innovationen zusammen mit einem zunehmend wettbewerbsintensiven Umfeld den breiten Graben des Unternehmens gefährden könnte. Wir prüfen ständig die Fähigkeit des Unternehmens, Marktanteile zu schützen (und zu gewinnen) und den Markenwert in den wichtigsten ORV- und Motorschlitten-Segmenten aufrechtzuerhalten, um festzustellen, ob der Markenwert aufgrund früherer Rückrufe und des Wettbewerbsumfelds weiterhin gefährdet ist oder nicht. Unserer Meinung nach hat Polaris die richtigen Schritte unternommen, um seinen breiten Markenwert zu schützen, mit disziplinierten Qualitätssicherungsprotokollen und gut entwickelten Herstellungsprozessen, um weit verbreitete Produktrückrufe zu verhindern."

Salesforce (ISIN: US79466L3024, aktueller Kurs: 218,80 USD, fairer Wert laut Morningstar: 320,00 USD)

Beim Cloud-Computing-Lösungen für Unternehmen anbietenden Softwareunternehmen kommt Senior-Analyst Dan Romanoff zu dieser Einschätzung: "Salesforce.com billigen wir insgesamt einen breiten Graben zu, der sich in erster Linie aus den Umstellungskosten ergibt, aber auch durch einen Netzwerkeffekt unterstützt wird. Salesforce.com ist nach wie vor der klare Marktführer im Bereich der Vertriebsautomatisierung (Sales Cloud). Das Unternehmen hat sich in den letzten 20 Jahren von keinem Produkt zu einem Marktanteil von 33 % entwickelt. Sowohl Kunden als auch Branchenbeobachter sehen Salesforce.com als den klaren Spitzenreiter in einer Kategorie, die die Produktivität von Vertriebsmitarbeitern steigert. Mit anderen Worten: Es handelt sich um eine geschäftskritische Software, die den Anwendern zu mehr Umsatz verhilft.

Quelle: Qualitäts-Check TraderFox

Wir sind der Meinung, dass dieses Segment über einen breiten Graben verfügt - und zwar den breitesten Graben als eigenständiges Produkt unter den vier Cloud-Lösungen von Salesforce.com. Eine Vielzahl von Branchendaten weist eindeutig darauf hin, dass es sich bei der Sales Cloud SFA-Lösung um eine Best-of-Breed-Lösung handelt, was an sich schon ein gewisses Maß an organisatorischer Trägheit hervorruft, da IT-Manager und Führungskräfte ein eigennütziges Verhalten an den Tag legen. Das heißt, sie können ihre eigene Karriere gefährden, wenn sie darauf drängen, von einer führenden Lösung zu wechseln, die gut funktioniert und die Anforderungen ihres Unternehmens erfüllt.

Wir glauben, dass die Kunden auch deshalb zögern, von Sales Cloud wegzugehen, weil die Implementierung neuer Anwendungen und die Migration von Daten Zeit, Kosten und Risiken mit sich bringt und die Mitarbeiter auf einer neuen Plattform umgeschult werden müssen, was zu Produktivitätsverlusten führt. SFA ist eine umsatzfördernde Initiative und daher für die Benutzer von entscheidender Bedeutung. Das organisatorische Risiko einer Umstellung ist unserer Ansicht nach hoch."

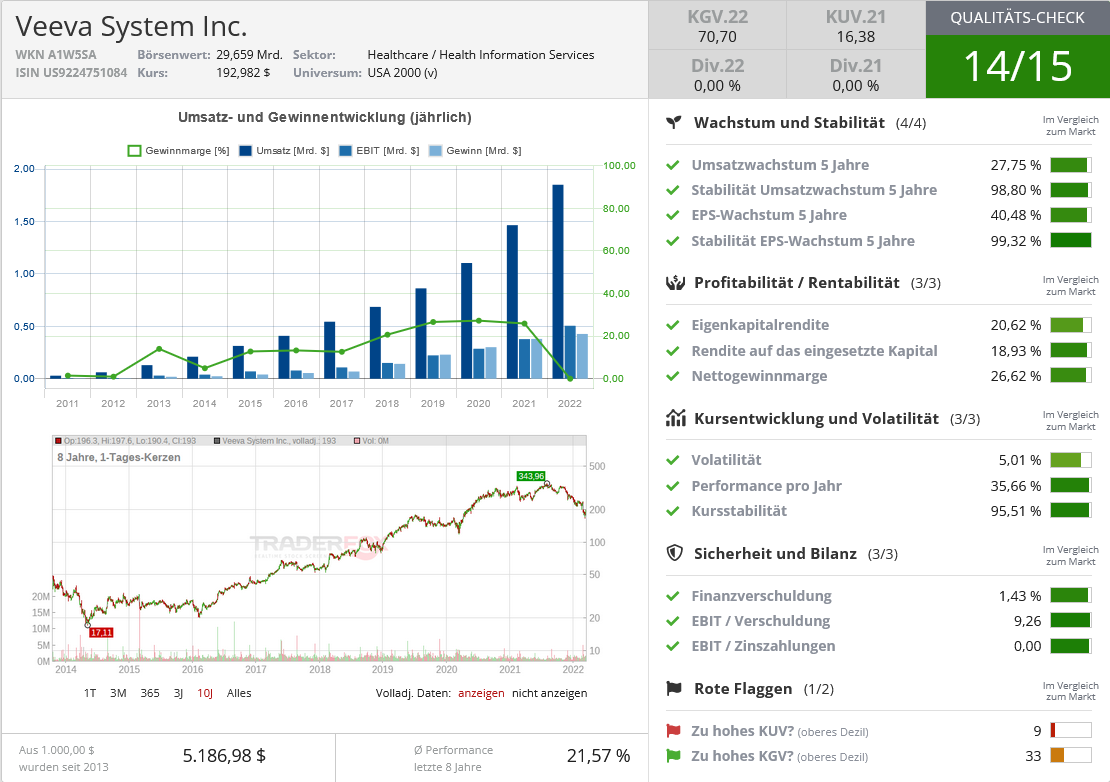

Veeva Systems (ISIN: US9224751084, aktueller Kurs: 197,17 USD, fairer Wert laut Morningstar: 275,00 USD)

Mit Blick auf Veeva Systems, einem Cloud-Computing-Unternehmen, das auf Anwendungen in der Pharma- und Biowissenschaftsbranche spezialisiert hat, gibt Analyst Dylan Finley diese Stellungsnahme ab: "Wir weisen Veeva einen breiten Burggraben zu, der auf Umstellungskosten und in geringerem Maße auf immaterielle Vermögenswerte zurückzuführen ist. Das Unternehmen bietet geschäftskritische Software für die Biowissenschaftsbranche an. Der hohe Grad an Spezifikation, der hinter der Software von Veeva steht, ist ein Vorteil für die Kunden (Verbesserung der Arbeitsabläufe und leichtere Einhaltung von Vorschriften) und für Veeva selbst (die Kunden haben ihre komplexen Arbeitsabläufe in der Software verankert).

Quelle: Qualitäts-Check TraderFox

Sobald die Software in die Betriebsabläufe eines Unternehmens integriert ist, ist der unmittelbare Zeit- und Kostenaufwand für den Wechsel zu einer konkurrierenden Softwarelösung hoch und mit erheblichen Betriebsrisiken verbunden. Das betriebliche Risiko einer Umstellung ist groß und könnte zu Datenverlusten während des Migrationsprozesses, zu einer vorübergehenden Unterbrechung der Verkaufsaktivitäten oder sogar zu einer Verzögerung der Produkteinführung führen und das Unternehmen unnötigen regulatorischen Risiken aussetzen."

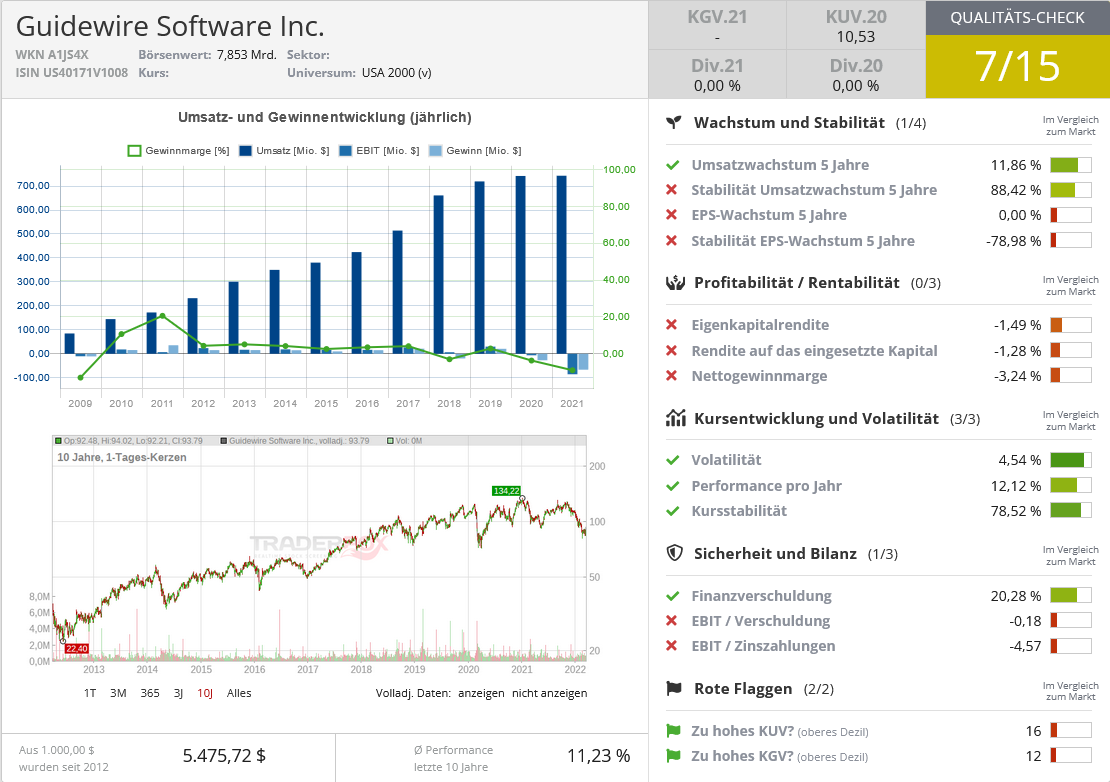

Guidewire Software (ISIN: US40171V1008 aktueller Kurs: 93,72 USD, fairer Wert laut Morningstar: 126,00 USD)

Für den leitenden Analyten Dan Romanoff gestaltet sich die Lage bei Guidewire Software, einem Softwareunternehmen; das eine Branchenplattform für Schaden- und Unfallversicherer anbietet, wie folgt: "Unsere Bewertung des breiten Burggrabens für Guidewire Software wird durch höhere Kundenwechselkosten und in geringerem Maße durch immaterielle Vermögenswerte bestimmt. Wir sind der Meinung, dass die Wechselkosten für Software durch mehrere Faktoren bedingt sind. Der offensichtlichste Faktor ist der direkte Zeit- und Kostenaufwand für die Implementierung einer neuen Softwareplattform.

Quelle: Qualitäts-Check TraderFox

Hinzu kommen indirekte Kosten, vor allem Produktivitätsverluste, da sich die Mitarbeiter mit dem neuen System vertraut machen müssen, und die Ablenkung der Mitarbeiter, die in der Funktion tätig sind, in der die Umstellung erfolgt. Am wichtigsten ist vielleicht das betriebliche Risiko, einschließlich des Datenverlusts während der Umstellung, der Projektdurchführung und möglicher Geschäftsunterbrechungen. Je kritischer die Funktion und je mehr Berührungspunkte ein Softwareanbieter in einem Unternehmen hat, desto höher sind die Umstellungskosten."

Equifax (ISIN: US2944291051, aktueller Kurs: 241,11 USD, fairer Wert laut Morningstar: 340,00 USD)

Bei Equifax, einem Finanzdienstleistungsunternehmen, das als die größte Wirtschaftsauskunftei in den USA gilt, vertritt Analyst Rajiv Bhatia diese Einschätzung: "Insgesamt sind wir der Meinung, dass Equifax ein breites Graben-Rating auf der Grundlage immaterieller Vermögenswerte verdient. Die Daten von Equifax sind für die Kreditentscheidungen seiner Kunden (häufig Banken) von entscheidender Bedeutung, und der Preis für seine Dienstleistungen ist im Verhältnis zu den gefährdeten Kreditbeträgen vernachlässigbar. Wir schätzen, dass die Einnahmen der nordamerikanischen Kreditbüros etwa 1-2 Basispunkte der Gesamtverschuldung der privaten Haushalte ausmachen.

Quelle: Qualitäts-Check TraderFox

Da die Genauigkeit und Vollständigkeit der Daten für die Kreditentscheidung von entscheidender Bedeutung ist, greifen Kreditgeber oft auf mehr als ein Kreditbüro zurück, und wir glauben nicht, dass der Preis der wichtigste Faktor für die Wahl eines Kreditbüros ist. Wir glauben, dass die Hürden für den Einstieg in das Geschäft mit Kreditbüros hoch sind, da die Replikation einer Datenbank mit Millionen von Kunden unglaublich schwierig wäre. Da die Daten der Kreditbüros auf den freiwilligen Meldungen von Tausenden von Finanzinstituten beruhen, ist es unwahrscheinlich, dass ein Start-up-Unternehmen, insbesondere angesichts der gestiegenen Datensicherheitsbedenken, die Banken davon überzeugen könnte, Verbraucherinformationen weiterzugeben."

Zimmer Biomet (ISIN US98956P1021: aktueller Kurs: 120,77 USD, fairer Wert laut Morningstar: 175,00 USD)

Die Vorteile von Zimmer Biomet, einem Medizintechnik-Unternehmen, das weltweit zu den größten Anbietern von orthopädischen Implantaten gehört, sieht Analystin Debbie S. Wang in den folgenden Faktoren: "Der breite wirtschaftliche Graben von Zimmer hat zwei Hauptgründe: Wechselkosten und immaterielle Vermögenswerte. Erstens gibt es erhebliche Umstellungskosten für orthopädische Chirurgen. Die umfangreichen Instrumente oder Werkzeugsätze, die zur Vorbereitung von Knochen und zum Einsetzen von Implantaten verwendet werden, sind für jedes Unternehmen spezifisch. Die Lernkurve, um sich mit den Instrumenten eines Unternehmens vertraut zu machen, ist beträchtlich.

Quelle: Qualitäts-Check TraderFox

Zweitens spielen die Fähigkeiten und die Erfahrung des Orthopäden im Vergleich zu anderen Spezialisten eine überragende Rolle für das klinische Ergebnis für den Patienten. Aus all diesen Gründen zögern Chirurgen, mehrere Instrumentensysteme zu erlernen und zu beherrschen, insbesondere wenn das Operationsvolumen zu gering ist, um eine hohe chirurgische Leistungsfähigkeit mit mehr als einem System aufrechtzuerhalten. Untersuchungen haben ergeben, dass Chirurgen 5-15 Jahre lang bei ihrem bevorzugten Anbieter und Vertriebsmitarbeiter bleiben und in dieser Zeit etwa 95 % ihrer orthopädischen Eingriffe mit diesem Anbieter durchführen.

Der Wassergraben von Zimmer umfasst auch immaterielle Vermögenswerte, einschließlich des geistigen Eigentums, das das Produktportfolio schützt, das durch evolutionäre Veränderungen der Technologie gekennzeichnet ist, da neue Produktgenerationen auf dem geistigen Eigentum früherer Iterationen dieser Geräte basieren."

Bildherkunft: AdobeStock_144521353

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!