Anlage-Erfolgsfaktor Economic Moats: So finden Sie die besten Aktien mit nachhaltigen Wettbewerbsvorteilen

Anfang dieses Jahres hat S&P Dow Jones Indices den S&P 500 Economic Moat Index eingeführt, der aus Unternehmen mit nachhaltigen Wettbewerbsvorteilen besteht. Mit Hilfe dieses neuen Index erklärt der Index-Spezialist, was Anleger über Burggräben für kluge Anlageentscheidungen wissen müssen. TraderFox berichtet und mit nur einem Klick lernen Sie auch die zehn wichtigsten Indexaktien kennen.

Der von Star-Investor Warren Buffett populär gemachte Begriff "economic moat" bezieht sich auf den nachhaltigen Wettbewerbsvorteil eines Unternehmens, der es ihm ermöglicht, Marktanteile zu halten und langfristig hohe Gewinne zu erzielen. In dieser Analogie werden laut Rupert Watts, Leiter der Abteilung Faktoren und Dividenden bei S&P Dow Jones Indices, Unternehmen mit mittelalterlichen Burgen verglichen, die von tiefen und breiten Gräben umgeben waren, welche die Burgen vor Angriffen schützten.

In gleicher Weise schützen wirtschaftliche Burggräben Unternehmen vor Konkurrenten und anderen externen Bedrohungen, indem sie es der Konkurrenz erschweren, die Marktposition des Unternehmens zu kopieren oder anzufechten. Es gibt, wie Watts in einer aktuellen Publikation ausführt, mehrere potenzielle Quellen für einen wirtschaftlichen Burggraben, darunter Netzwerkeffekte, Größenvorteile, ein hoher Bekanntheitsgrad und hohe Umstellungskosten.

Die Experten bei dem Spezialisten für investierbare Indizes sind der Meinung, dass die verfügbaren Finanzkennzahlen zur Identifizierung nachhaltiger Burggräben verwendet werden können und dass ein rein quantitativer Ansatz dazu beiträgt, die Einschränkungen eines subjektiven Auswahlprozesses zu überwinden.

Vor diesem Hintergrund hat S&P Dow Jones Indices Anfang dieses Jahres den S&P 500® Economic Moat Index eingeführt, der Unternehmen mit nachhaltigen Wettbewerbsvorteilen identifizieren soll. Nachfolgend wird dieser Index vorgestellt sowie ein Überblick über seine Methodik und historische Performance gegeben.

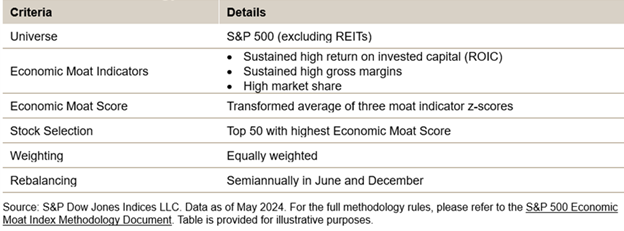

Überblick über die Methodik

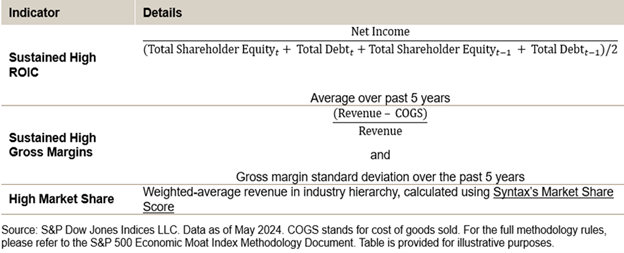

Kein einzelnes quantitatives Maß ist der einzige Indikator für einen wirtschaftlichen Burggraben. Stattdessen müssen mehrere Messgrößen verwendet werden, wobei sorgfältig zu prüfen ist, wie sie sich gegenseitig ergänzen. In einer hausintern erstellten Studie hat S&P Dow Jones Indices drei Kernkennzahlen identifiziert, nach denen Unternehmen bewertet werden sollten: hohe Kapitalrendite, hohe Bruttomargen und hoher Marktanteil.

Konsistenz ist ein weiterer wichtiger Aspekt, der bei der Identifizierung von wirtschaftlichen Gräben berücksichtigt werden sollte. Viele Unternehmen können zwar kurzfristig hohe Renditen erwirtschaften, aber die Fähigkeit, dies auf einer konstanten Basis zu tun, ist ein Hinweis auf einen breiten Burggraben. Daher sollten die Kennzahlen über mehrere Zeiträume hinweg analysiert werden, so Watts.

Indikatoren für den wirtschaftlichen Burggraben

Die endgültige Auswahl basiert auf dem Durchschnitt dieser drei Indikatoren für den wirtschaftlichen Burggraben, dem so genannten "Economic Moat Score". Die 50 besten Unternehmen werden ausgewählt und dann gleich gewichtet, um Konzentrationsrisiken zu vermeiden und alle Unternehmen gleichzustellen, wie Watts erklärt.

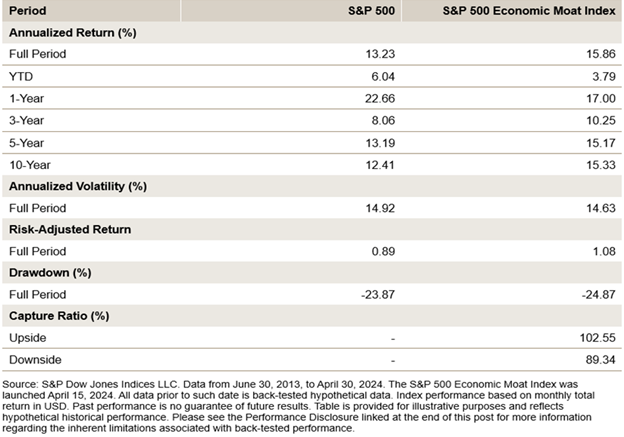

Leistungsüberprüfung zeigt Outperformance und relativ geringere Volatilität

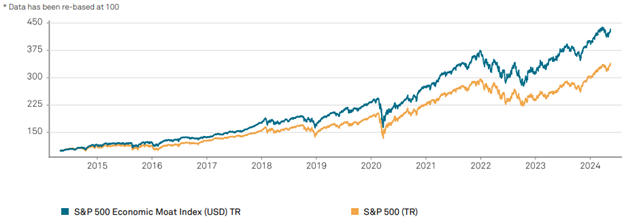

Backtesting-Daten zeigen, dass die Unternehmen mit den breitesten ökonomischen Gräben seit dem 30. Juni 2013 eine signifikante Outperformance erzielt haben (siehe Abbildung). Über den gesamten Zeitraum übertraf der S&P 500 Economic Moat Index den S&P 500 um annualisierte 2,63 %.

Darüber hinaus weist der Index defensive Eigenschaften auf, die sich in einer geringeren Volatilität und einem geringeren Abwärtsrisiko widerspiegeln. Dieses Ergebnis war laut Watts auch zu erwarten, da Unternehmen mit einem breiten wirtschaftlichen Burggraben tendenziell eine höhere Qualität aufweisen und besser in der Lage sind, Zeiten von Marktstress und Unsicherheit zu überstehen.

Risiko-Ertrags-Statistiken

Performance-Verlauf im Vergleich zum S&P 500 Total Return Index

Quelle: S&P Dow Jones Indices, Stand: 30.04.2024

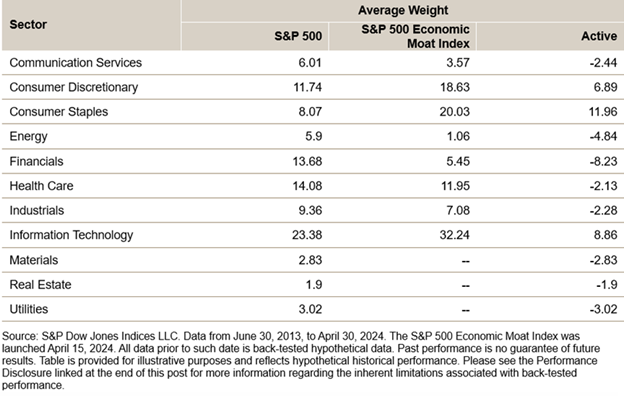

Historische Sektorgewichte

Ein Blick auf die an der nächsten Grafik abgebildeten durchschnittlichen Sektorgewichtungen zeigt folgendes: In der Vergangenheit hatte der S&P 500 Economic Moat Index seine größten Sektorübergewichtungen in den Sektoren zyklische Konsumgüter, Basiskonsumgüter und Informationstechnologie. Die auffälligsten Untergewichtungen waren in den Sektoren Energie und Finanzwerte zu verzeichnen.

Die Sektorgewichtung im Überblick

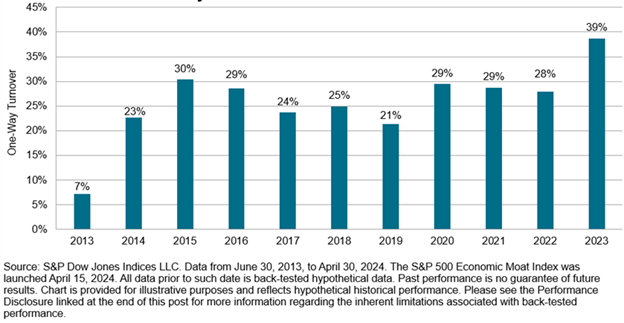

Historische Umschlagshäufkeit vergleichsweise niedrig

Ein weiteres überzeugendes Merkmal des Index ist eine relativ geringe Umschlagshäufigkeit. Diese gibt allgemein gesprochen den Prozentsatz der Bestände eines Fonds an, die sich im vergangenen Jahr verändert haben. Nach Angaben von S&P Dow Jones Indices lag die durchschnittliche Umschlagshöufigkeit des Index bei 27,01 %, was im Vergleich zu anderen faktorbasierten Indizes niedrig ist.

Entwicklung der jährlichern Umschlagshäufigkeit

Fazit

Alles zusammengefasst kommt S&P Dow Jones Indices zu dem Schluss, dass es sich bei dem S&P 500 Economic Moat Index um eine interessante Option für Anleger handelt, die qualitativ hochwertige Unternehmen mit einer langfristig überdurchschnittlichen Performance und defensiven Merkmalen verfolgen möchten.

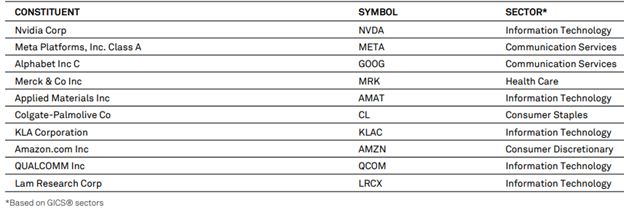

Nachfolgend zeigen wir noch die zehn Aktien mit der stärksten Gewichtung im S&P 500 Economic Moat Index.

Die 10 wichtigsten Bestandteile nach Indexgewicht im Überblick

Quelle: S&P Dow Jones Indices, Stand: 30.04.2024

Bildherkunft: AdobeStock_799137756

2 Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!