Auf diese Aktien mit steigenden Eigenkapitalrenditen setzt Goldman Sachs

Die Eigenkapitalrendite ist ein wichtiger Indikator für die Rentabilität von Unternehmen. In einer aktuellen Studie analysiert Goldman Sachs die Eigenkapitalrendite-Trends beim S&P 500 Index. Basierend darauf hat die US-Investmentbank den zugehörigen Favoriten-Aktienkorb neu aufgestellt. TraderFox berichtet und nennt jene US-Aktien, bei denen mit steigenden Eigenkapitalrenditen zu rechnen ist.

Die Eigenkapitalrendite (Return on Equity, ROE) ist eine der wichtigsten Kennzahlen, um den Erfolg eines Unternehmens zu bewerten. Sie zeigt, wie effizient ein Unternehmen sein Eigenkapital nutzt, um Gewinne zu generieren. Für Investoren ist die Eigenkapitalrendite ein entscheidender Indikator, da sie einen Einblick in die Profitabilität eines Unternehmens im Verhältnis zum investierten Eigenkapital bietet.

ROE-Entwicklung beim S&P 500 im Jahr 2023

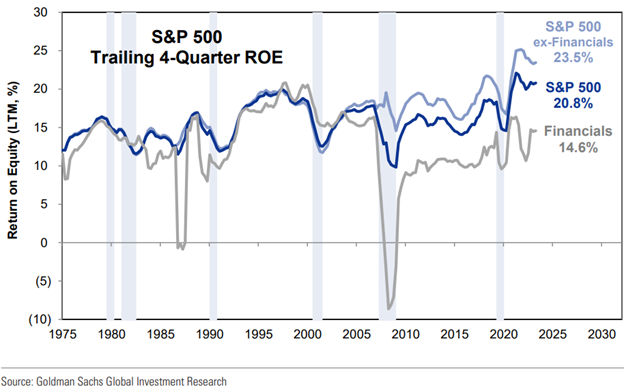

Mit Blick auf den US-Aktienmarkt muss man in Sachen Eigenkapitalrendite wissen, dass diese bei den S&P 500 Index-Unternehmen in den vier Quartalen des Jahres 2023 laut Goldman Sachs im Schnitt um 85 Basispunkte auf 20,8 % gestiegen ist. Gemäß der US-Investmentbank war das auf eine Ausweitung der EBIT-Margen und einen höheren Anlagenumschlag zurückzuführen.

Die Entwicklung der Eigenkapitalrendite des S&P 500 (Stand: 4. Quartal 2023)

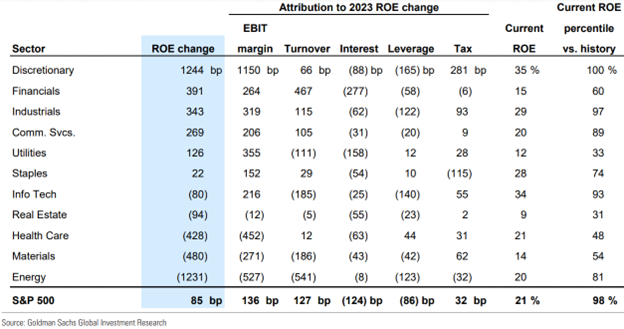

In einer aktuellen Studie verwenden die zuständigen Analysten ein Fünf-Stufen-DuPont-Analysemodell, um die Triebkräfte der Eigenkapitalrendite zu analysieren. Dabei konstatieren sie, dass die Eigenkapitalrendite des S&P 500 auf der einen Seite durch eine Ausweitung der EBIT-Margen (+136 Basispunkte), einen höheren Vermögensumschlag (+127 Basispunkte) und einen niedrigeren Steueraufwand (+32 Basispunkte) angeschoben wurde. Auf der anderen Seite belasteten höhere Zinsaufwendungen die Eigenkapitalrendite am stärksten (-124 Basispunkte), gefolgt von einem geringeren Verschuldungsgrad (-86 Basispunkte).

Der Anstieg der Eigenkapitalrendite des S&P 500 im Jahr 2023 folgt auf einen Rückgang um 214 Basispunkte im Jahr 2022 und spiegelt eine Stabilisierung der Rentabilität wider. Der aktuelle Wert von 20,8 % liegt im 98. Perzentil im historischen Vergleich.

ROE-Sektorenanalyse zum S&P 500

Die meisten S&P 500-Sektoren verzeichneten im Jahr 2023 einen Anstieg der Eigenkapitalrendite, was in erster Linie auf die Ausweitung der EBIT-Margen zurückzuführen ist. Der zyklische Konsum verzeichnete den größten Anstieg der Eigenkapitalrendite im Jahr 2023 und stieg um 1.244 Basispunkte auf einen neuen Höchststand von 35 %, nachdem die Rentabilität innerhalb des Sektors auf breiter Front wieder gestiegen war. Der Energiesektor hingegen verzeichnete den größten Rückgang (-1.231 Basispunkte).

Die Ausweitung der EBIT-Marge hat die Eigenkapitalrendite im Jahr 2023 gestützt (Stand: 4. Quartal 2023)

Während die EBIT-Margen die Hauptursache für die positiven und negativen Veränderungen der Eigenkapitalrendite in allen Sektoren waren, wirkten sich die höheren Fremdkapitalkosten am stärksten (-277 Basispunkte) und am wenigsten (-8 Basispunkte) auf die Eigenkapitalrendite aus. Die Eigenkapitalrendite von acht der elf Sektoren liegt derzeit über ihrem historischen Mittelwert, während die Eigenkapitalrendite von Gesundheits-, Versorgungs- und Immobilienunternehmen nur im 48., 33. bzw. 31.

Inflationsanstieg wäre eine Bedrohung für die Eigenkapitalrenditen

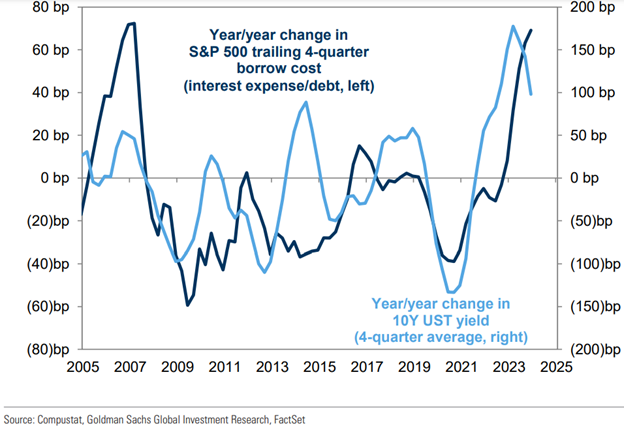

Eine leichte Ausweitung der S&P 500-Marge dürfte die Eigenkapitalrendite 2024 stützen. Goldman Sachs erwartet ein starkes Wirtschaftswachstum von 2,9% im Jahr 2024 (Jahresdurchschnitt) und höhere Gewinne in den Sektoren Informationstechnologie und Communications Services werden den Anstieg der Nettogewinnspanne des S&P 500 um 39 Basispunkte unterstützen, so das Urteil.

Darüber hinaus lassen die Erwartung der hausintern verantwortlichen Zinsstrategen, wonach die US-Renditen über die gesamte Kurve hinweg sinken werden, und das Verhältnis zwischen Zinsen und Kreditkosten darauf schließen, dass der Druck durch steigende Kreditkosten nachlassen dürfte. Ein stärker als erwartetes Wirtschaftswachstum stellt das deutlichste Aufwärtsrisiko für die Eigenkapitalrendite dar. Ein stärkeres Wirtschaftswachstum würde den Vermögensumschlag durch ein schnelleres Umsatzwachstum und die Gewinnspannen durch den operativen Leverage erhöhen.

Ein stärkeres Wachstum ist jedoch in letzter Zeit mit einer unerwartet hohen Inflation einhergegangen. Eine Wiederbeschleunigung der Inflation stellt ein Abwärtsrisiko für die Eigenkapitalrendite 2024 dar. Eine unerwartet hohe Inflation würde die Zinsen und die Kreditkosten in die Höhe treiben und gleichzeitig die Inputkosten erhöhen, was wiederum die Gewinnspannen unter Druck setzen würde. Ein Risiko für die Eigenkapitalrendite des S&P 500 durch die Steuerreform erscheint kurzfristig unwahrscheinlich. Obwohl das kürzlich im Repräsentantenhaus verabschiedete Zweiparteien-Steuerabkommen den effektiven Steuersatz senken könnte, sind die zuständigen Ökonomen skeptisch, dass das Gesetz schnell in Kraft treten wird, und der Gesetzentwurf ist derzeit im Senat blockiert.

Neue Zusammensetzung beim Goldman Sachs Aktienkorb mit steigenden Eigenkapitalrenditen

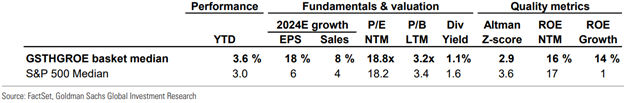

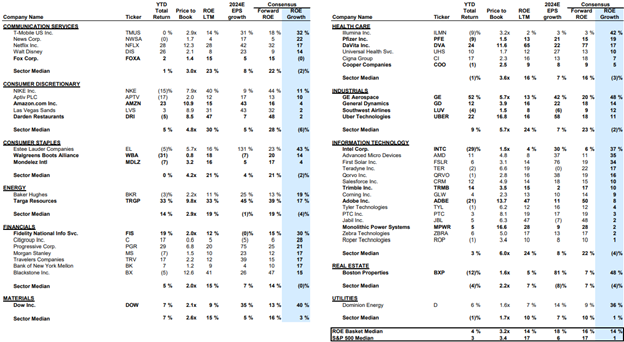

Im zitierten Bericht hat Goldman Sachs den eigenen Aktienkorb mit Unternehmen, deren Eigenkapitalrenditen steigen, neu zusammengesetzt (die neuen Mitglieder im Aktienkorb sind in der Tabelle fettgedruckt). Der Korb ist sektorneutral zum S&P 500 ausgerichtet und enthält 50 Aktien mit dem höchsten vom Analystenkonsens erwarteten ROE-Wachstum in den nächsten 12 Monaten. Für den Medianwert des Korbs wird ein ROE-Wachstum von 14 % erwartet, gegenüber 1 % für den Medianwert des S&P 500.

Performance, Bewertung und fundamentale Kennzahlen für den GSTHGROE-Basket im Vergleich zum S&P 500, Stand: 12. April 2024

Anleger wählen in der Regel zwischen wachstumsorientierten Unternehmen mit dem Potenzial für eine hohe Eigenkapitalrendite in der Zukunft oder Unternehmen mit der vermeintlichen Sicherheit einer hohen Eigenkapitalrendite in der Gegenwart. Das hohe Zinsniveau hat die Anleger zuletzt dazu veranlasst, sich von den qualitativ minderwertigeren Marktsegmenten abzuwenden und sich auf Qualitätsfaktoren wie eine starke Bilanz, hohe Kapitalrenditen und eine hohe Rentabilität zu konzentrieren.

Goldman Sachs geht vor diesem Hintergrund davon aus, dass die Performance von Aktien mit steigenden Eigenkapitalrenditen in nächster Zeit noch etwas belastet sein könnte, da die Anleger weiterhin auf "Qualität" setzen, wobei sich diese Tendenz aber umkehren könnte, sobald die Fed mit Zinssenkungen beginnt.

Bestandteile des Goldman Sachs Aktienkorbs mit steigenden Eigenkapitalrenditen ab dem 12. April 2024; fettgedruckt sind die neuen Mitglieder im Aktienkorb

Quelle: Goldman Sachs

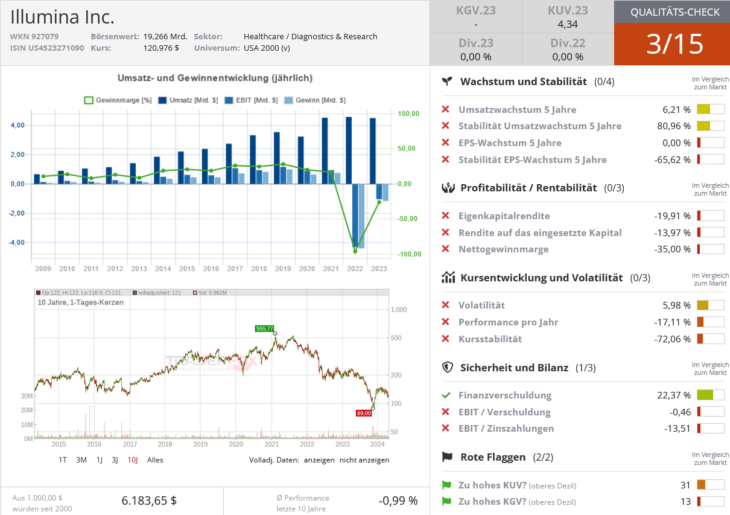

Quelle: Qualitäts-Check TraderFox

Bildherkunft: AdobeStock_535198756

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!