Auf diese stabilen Wachstumsaktien setzt Goldman Sachs bei einer schwächelnden US-Konjunktur

Aus den jüngsten Kursverlusten und dem Anstieg der Volatilität zieht Goldman Sachs sieben Schlussfolgerungen für den US-Aktienmarkt. Eine davon ist, auf stabile Wachstumstitel zu setzen, wobei sich dieser Rat an Anleger richtet, die eine weitere Verlangsamung der US-Wirtschaft befürchten. TraderFox berichtet und verrät die Mitglieder im favorisierten Aktienkorb sowie die anderen aus den aufgetretenen Marktturbulenzen gewonnenen sechs Erkenntnisse.

Der S&P 500-Index ist jüngst in nur drei Tagen um 6 % gefallen, was auch mit Sorgen der Anleger um die Dauerhaftigkeit des US-Wirtschaftswachstums zu tun hatte. Die am VIX-Index gemessene Aktienvolatilität stieg süprunghaft an und erreichte kurzzeitig den höchsten Stand seit Oktober 2020. Weltweit betrachtet war der Rückgang am US-Aktienmarkt sogar noch vergleichsweise bescheiden. So ist in Japan etwa der TOPIX-Index in ebenfalls nur drei Handelstagen um 20 % eingebrochen. Die fremdfinanzierte Positionierung der Anleger und deren Glattstellungen hat diese Entwicklung noch verstärkt.

Die US-Aktienanleger haben sich laut Goldman Sachs zuletzt vor allem auf das Risiko konzentriert, das eine Abschwächung des Arbeitsmarktes für Konsumwerte darstellt. Der Sektor der zyklischen Konsumgüter fiel jüngst in einer Woche um 9 % und ist der einzige Sektor des S&P 500 mit einer negativen Rendite im Jahresvergleich.

Darüber hinaus ist der bisherige Enthusiasmus der Anleger über die potenziellen künftigen finanziellen Erträge aus den derzeit getätigten Ausgaben für Künstliche Intelligenz (KI) in Skepsis umgeschlagen. Das setzte den Informationstechnologiesektor unter Druch, wobei insbesondere der Bereich Halbleiter mit am stärksten litt. Trotz des skizzierten Ausverkaufs notiert der S&P 500-Index in diesem Jahr immer noch klar im Plus. Der jüngst gesehene Kursrückgang führte zu einer Kompression des KGV-Multiplikators auf das 20-fache, da die Umsatz- und Gewinnschätzungen des S&P 500 für 2024 und 2025 im vergangenen Monat unverändert geblieben sind. Tatsächlich waren die für das zweite Quartal bisher vorgelegten Ergebnisse besser als erwartet (realisiertes EPS-Wachstum von +11 % im Jahresvergleich gegenüber erwarteten 9 %).

Goldman Sachs zieht aus den Verlusten und dem gleichzeitigen Anstieg der Volatilität sieben Schlussfolgerungen für den US-Aktienmarkt:

1. Unveränderte Indexprognose:

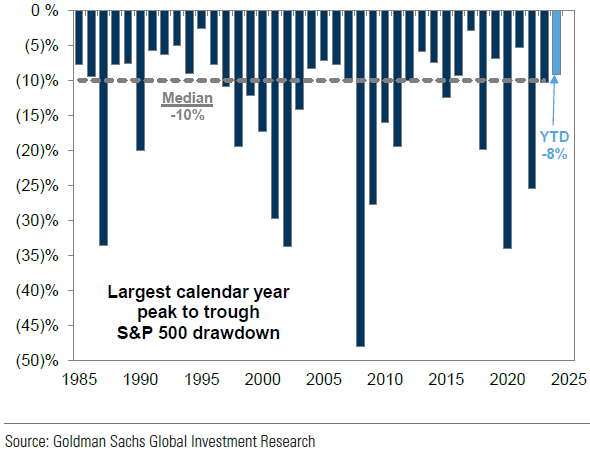

Die zitierte US-Investmentbank hält an dem Ziel für den S&P 500 Index für Ende 2024 von 5600 Punkten fest. Die Prognose geht davon aus, dass die US-Wirtschaft weiter expandiert, die Gewinne 2024 um 8 % und 2025 um 6 % steigen und der Index mit einem KGV von 20 gehandelt wird, was in etwa dem aktuellen KGV entspricht. Die Analysten erinnern daran, dass der erlittene Kursrückgang zwar deutlich gewesen sei, aber kaum das Ausmaß des Marktrückgangs in einem typischen Jahr erreicht habe.

Jährliche Rückgänge des S&P 500 von Höchststand zu Tiefststand

2. Kurshistorie spricht für einen günstigen Kaufzeitpunkt:

Die historische Erfahrung zeigt, dass Anleger in der Regel profitieren, wenn sie den S&P 500-Index nach einem 5 %igen Ausverkauf kaufen. Seit 1980 hätte ein Anleger, der den S&P 500-Index 5 % unter seinem jüngsten Höchststand gekauft hätte, in den folgenden drei Monaten eine durchschnittliche Rendite von 6 % erzielt, wobei in 84 % der Fälle eine positive Rendite erzielt wurde, rechnet Goldman Sachs vor.

Korrekturen von 10 % waren demnach ebenfalls öfters attraktive Kaufgelegenheiten, allerdings mit schwächeren Trefferquoten als nach 5 % Drawdowns. Es ist den ermittelten Ergebnissen zufolge zu beachten, dass sich der Kursverlauf des S&P 500 nach Korrekturen von 10 % in Zeiten eines robusten Wirtschaftswachstums deutlich von dem nach Korrekturen im Vorfeld von Rezessionen unterscheidet.

3. Der Markt preist noch keine Rezession ein:

Zyklische Aktien haben sich jüngst schlechter entwickelt, aber der US-Aktienmarkt scheint nicht auf eine Rezession eingestellt zu sein. Die jüngste Rotation von zyklischen zu defensiven Werten war laut Goldman Sachs eine der stärksten in der jüngeren Geschichte, wobei die Bewegung am vergangenen Donnerstag als extremste eintägige Rotation seit März 2020 registriert wurde.

Die zyklischen Werte wurden jedoch seit Ende des ersten Quartals 2024 in etwa im Einklang mit den defensiven Werten gehandelt, während die Wirtschaftsdaten im Allgemeinen die Konsensschätzungen verfehlten und eine Verlangsamung der realen Wirtschaftstätigkeit signalisierten. Nach der starken jüngsten Bewegung scheint das Paar Zykliker versus Defensivwerte nun das reale BIP-Wachstum von etwa 2 % - 3 % widerzuspiegeln, das sich aus den BIP-Daten für das zweite Quartal und dem BIP-Tracker der Volkswirte von Goldman Sachs für das dritte Quartal ergibt. Letztere prognostizieren für die USA ein reales BIP-Wachstum von durchschnittlich 2,7% im Jahr 2024 und 2,3% im Jahr 2025.

4. Zinssenkungen begünstigen traditionelle defensive Branchen:

In der Vergangenheit schnitten defensive Sektoren wie Versorger, Kommunikationsdienste und Basiskonsumgüter am besten ab, wenn die Fed einen Zinssenkungszyklus einleitete. Nach der Veröffentlichung des schwachen Beschäftigungsberichts für Juli erwartet der Markt nun, dass die Fed den Leitzins im weiteren Verlauf des Jahres 2024 aggressiv senken wird.

Goldman Sachs Economics geht davon aus, dass die Fed die Zinssätze auf jeder ihrer verbleibenden drei Sitzungen im Jahr 2024 (September, November und Dezember) um 25 Basispunkte senken wird. Der S&P 500 steigt in der Regel an, wenn die Fed mit Zinssenkungen beginnt, solange die Wirtschaft nicht am Rande einer Rezession steht. Am Aktienmarkt ist der Beginn von Zinssenkungszyklen der Fed in der Regel durch eine Outperformance defensiver Sektoren gekennzeichnet, ähnlich der Rotation, die in der vergangenen Woche stattgefunden hat.

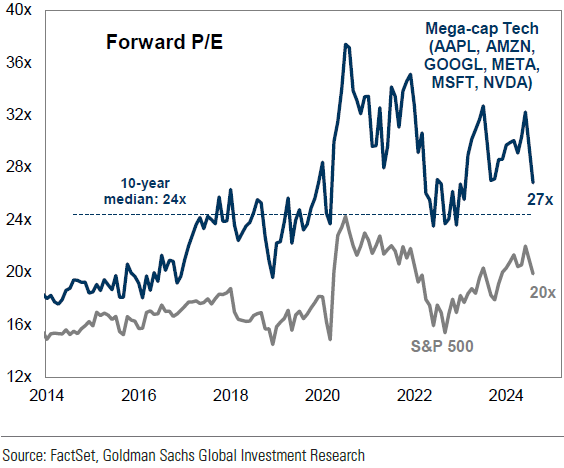

5. Mega-Caps noch immer mit KI-Prämie versehen:

Die Mega-Cap-Technologiewerte sind stark gefallen, aber ihre Bewertungen spiegeln weiterhin den Optimismus rund um Künstliche Intelligenz (KI) wider, trotz der zuletzt gestiegenen Bedenken der Anleger hinsichtlich des wahrscheinlichen Zeitpunkts und des Umfangs der Renditen ihrer mit diesem Thema verbundenen Kapitalinvestitionen. Das Kurs-Gewinn-Verhältnis (KGV) der Mega-Cap-Technologiewerte ist in den letzten zwei Monaten um 15 % gesunken (vom 32-fachen auf das 27-fache), liegt aber immer noch über dem 10-Jahres-Median (24-fach).

Diese sechs Aktien haben seit dem 10. Juli einen Kursrückgang von 13 % verzeichnet, verglichen mit -1 % für den S&P 494. Während 5 der 6 Aktien von positiven Revisionen der Konsensgewinnschätzungen profitiert haben, haben die Auflösung der Positionierung und die Skepsis hinsichtlich der wahrscheinlichen Rendite von KI-Investitionen zu einem Rückgang der Bewertungsmultiplikatoren geführt. Trotz des Rückgangs liegen die aktuellen Bewertungen der Gruppe weiterhin über dem Zehnjahres-Median von 24x, dem Durchschnitt für 2022 (26x) und dem Durchschnitt für 2019 (24x).

Bewertungen der Mega-Caps im Technologiesektor immer noch über dem Zehnjahres-Durchschnitt

6. Konjunkturabhängigkeit wiegt bei Nebenwerten schwerer als positive Zinsimpulse:

Die wirtschaftliche Sensibilität des Russell 2000 wird aus Sicht von Goldman Sachs in den kommenden Monaten die Auswirkungen der Zinserleichterungen überwiegen. Das Wirtschaftswachstum war in der Vergangenheit der wichtigste makroökonomische Faktor für die Renditen von Small Caps. Seit 2022 reagiert der Russell 2000 jedoch zunehmend empfindlicher auf die Zinssätze und weniger empfindlich auf das Wirtschaftswachstum als in der Vergangenheit. Dies liegt daran, dass ein Drittel der Russell-2000-Unternehmen unrentabel ist und etwa 30 % der Russell-2000-Schulden variabel verzinst sind. Unter diesem Gesichtspunkt dürften sinkende Zinssätze den Druck auf die Bilanzen der Small Caps verringern und ihre Kapitalkosten senken.

Der jüngste Rückgang der Zinssätze ist jedoch größtenteils auf die schwächeren Wachstumserwartungen zurückzuführen, was die zyklischen Aktien einschließlich der Small Caps belastet hat. Die Korrelation zwischen dem Russell 2000 und der nominalen Rendite Zehnjähriger US-Staatsanleihen liegt wieder im positiven Bereich, was laut Goldman Sachs zeigt, dass wieder einmal "gute Nachrichten gute Nachrichten sind", ähnlich wie in der Zeit vor dem COVID-Regime.

7. Stabile Wachstumsaussichten sind interessant:

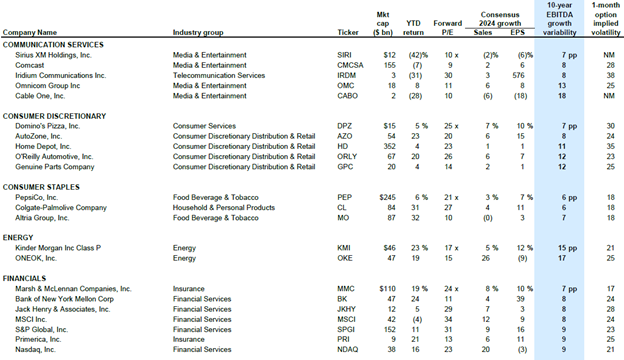

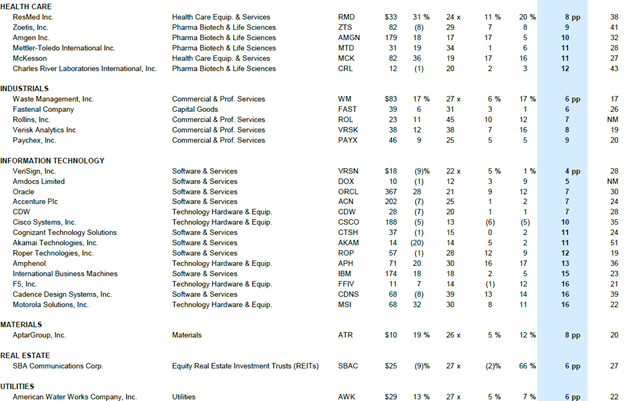

Der Goldman Sachs Aktienkorb mit stabilen Wachstumswerten stellt nach Einschätzung der US-Investmentbank eine attraktive Anlagestrategie für Anleger dar, die eine weitere Verlangsamung der US-Wirtschaft befürchten. Der sektorneutrale Korb besteht aus den 50 Russell 1000-Aktien mit dem stabilsten EBITDA-Wachstum in den letzten zehn Jahren. Gemessen wird die Wachstumsstabilität dabei als Standardabweichung des EBITDA-Wachstums von Jahr zu Jahr auf vierteljährlicher Basis. Die unmittelbare Ursache für den jüngsten Ausverkauf war laut Goldman Sachs wachstumsbedingt. Der Aktienkorb hat in diesem Jahr eine Rendite von 9 % erzielt und hat in der Vergangenheit in Zeiten eines nachlassenden Wirtschaftswachstums den S&P 500 übertroffen.

Der Medianwert für die Korbmitglieder wird mit einer Prämie von 24 % auf das Kurs-Gewinn-Verhältnis des Medianwerts der S&P 500-Aktien auf Basis der Ergebnisprognosen für die nächsten zwölf Monate gehandelt (22x vs. 18x). Dieser Bewertungsaufschlag liegt jedoch deutlich unter den Spitzenwerten von über 50 %, die in den Jahren 2000 und 2020 erreicht wurden. Die Bewertung war den Angaben zufolge früher auch kein signifikanter Prädiktor für künftige Renditen von stabilen Wachstumswerten.

Die zunehmende wirtschaftspolitische Ungewissheit wäre ebenfalls ein Rückenwind für stabile Wachstumswerte, so das Urteil. Der Fokus der Anleger werde sich wahrscheinlich bald auf die US-Präsidentschaftswahlen 2024 verlagern, die nur noch drei Monate entfernt seien. Aktien mit stabilem Wachstum haben sich in der Vergangenheit besser entwickelt, wenn die wirtschaftspolitische Unsicherheit zunimmt, so Goldman Sachs. Die nachfolgende Abbildung zeigt die Mitglieder des Korbes an stabilen Wachstumsaktien.

Bestandteile des Stable Growth Baskets von Goldman Sachs (Stand vom 20.08.2024)

Quellen: FactSet, Goldman Sachs Investment Research

Bildherkunft: AdobeStock_751535235

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!