CF Industries, Bunge & Co.: Die russische Ukraine-Invasion rückt Agrarrohstoffaktien in den Anleger-Fokus

Russlands Angriff auf die Ukraine bringt Turbulenzen an den Finanzmärkten mit sich. Unter anderem führt das Thema zu steigenden Rohstoffpreisen aufgrund der Sorge um die Versorgung mit wichtigen Rohstoffen, von Rohöl über Weizen bis hin zu Speiseölen. Zu tun hat das damit, dass Russland und die Ukraine insbesondere auch im Agrarbereich wichtige Exportländer sind. Ein Szenario, das aus der Sicht von CFRA Research die Aktien von Düngemittelherstellern wie CF Industries, Mosaic und Nutrien sowie von Agrarunternehmen wie ADM und Bunge zu guten Anlagechancen verhilft. TraderFox berichtet und verrät das Abschneiden des Quintetts im Anlage-Check.

Die Inflation ist bekanntlich schon länger ein Thema, dass die Akteure an den Kapitalmärkten intensiv beschäftigt. Das Thema hat jüngst noch einmal zusätzlich an Brisanz gewonnen, weil durch die Ukraine-Invasion der Russen die Preise für Agrarrohstoffe sprunghaft gestiegen sind, was das Risiko erhöht, dass die hohe Inflation noch länger anhalten könnte als von vielen erwartet.

Die Preise bei Weizentermingeschäften sind seit einigen Wochen um fast 20% gestiegen, schreibt CFRA Research in einer Studie vom 24. Februar. Die Maisfutures sind in diesem Jahr um fast 20 % gestiegen, heißt es darin weiter und die Sojafutures haben um mehr als 20 % zugelegt. Wie die nachfolgenden Grafiken zeigen, liegen diese Preise deutlich über den Höchstständen vom letzten Sommer und Herbst.

Dieser Anstieg folgt auf eine bereits rekordverdächtige Inflation: Der Gesamtindex der US-Verbraucherpreise erreichte im Januar 2022 mit 7,5 % den höchsten Stand seit 1982, wie der US-Finanzdienstleister vorrechnet. Die Inflation bei Lebensmitteln lag im Januar 2022 bei 7,0 %, die Inflation bei Lebensmitteln zu Hause bei 7,4 % und damit deutlich über dem durchschnittlichen jährlichen Preisanstieg bei häuslichen Lebensmitteln von etwa 2 % in den zehn Jahren vor der Pandemie.

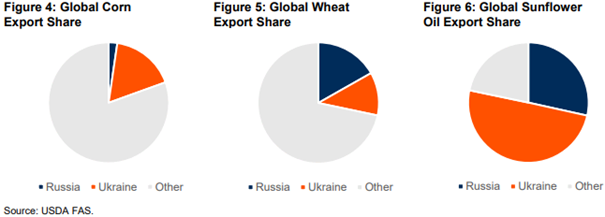

Russland und die Ukraine sind wichtige Exporteure von Weizen, Mais und Sonnenblumenöl

Nach Angaben des US-Landwirtschaftsministerium USDA entfallen auf Russland und die Ukraine etwa 20 % der weltweiten Maisexporte, 28 % der weltweiten Weizenexporte und fast 80 % der weltweiten Sonnenblumenölexporte. Die USA sind kein wichtiger Handelspartner Russlands oder der Ukraine, aber viele Länder in Asien, dem Nahen Osten und Europa sind es. Infolgedessen ist zu erwarten, dass sich viele Länder an andere große Exportnationen (z. B. die USA, Brasilien) wenden werden, um die Binnennachfrage zu decken, so CFRA.

Verschärft wird die Versorgungskrise durch eine große Dürre in Südamerika, einen weltweiten Mangel an Düngemitteln, Handelssanktionen und Exportbeschränkungen, die einige Länder verhängt haben, um die steigenden Inlandspreise zu dämpfen. Die Trockenheit hat sich in ganz Südamerika negativ auf die Ernteerträge ausgewirkt, da La Niña das zweite Jahr in Folge die Ernteversorgung in der größten Exportregion für Sojabohnen bedroht und die Abhängigkeit von Sojabohnen und Sojabohnen-Nebenprodukten (z. B. Sojaöl und Sojaschrot) aus den USA erhöht.

Die Nachfrage nach US-Pflanzenölen könnte sogar noch steigen, wenn man bedenkt, dass Russland und die Ukraine in der Vergangenheit fast 80 % der weltweiten Sonnenblumenölexporte auf sich vereinigt haben und die Versorgung mit Sonnenblumenöl unsicher ist. Palmöl war in der Vergangenheit das billigste und am häufigsten vorkommende Pflanzenöl, aber die von Indonesien (dem weltweit größten Palmöllieferanten) verhängten Ausfuhrbeschränkungen haben die Preise für rohes Palmöl in diesem Jahr um fast 50 % steigen lassen. Der logischste Schritt zur Bekämpfung der steigenden Getreidepreise ist die Steigerung der Produktion, doch der derzeitige weltweite Mangel an Düngemitteln macht diese Aufgabe nach Einschätzung von CFRA sehr schwierig.

Düngemittelmangel dürfte bis auf weiteres anhalten

Die Analysten bei dem US-Finanzdienstleister gehen nicht davon aus, dass sich der weltweite Düngemittelmangel in absehbarer Zeit bessern wird. Gründe dafür sind 1) die hohen Erdgaspreise (ein wichtiger Rohstoff für Stickstoffdünger), 2) die von Ländern wie Russland und China verhängten Exportbeschränkungen und 3) die Sanktionen gegen wichtige Düngemittelmärkte.

Einige Länder bekämpfen die Auswirkungen der Düngemittelknappheit, indem sie ihre Exporte beschränken und die Versorgung ihrer eigenen Landwirte bis 2022 sicherstellen. Ein Beispiel dafür ist China, der größte Exporteur von Stickstoff- und Phosphatdüngern, der Exportbeschränkungen eingeführt hat, um die Verfügbarkeit von Düngemitteln für den heimischen Gebrauch zu sichern. Russland, ein weiterer großer Düngemittel-Exporteur, hat ebenfalls Beschränkungen für die Ausfuhr von Düngemitteln eingeführt.

Sanktionen haben ebenfalls eine wichtige Rolle bei der Anspannung des Marktes gespielt. Die Sanktionen der Europäischen Union und der USA gegen den Kalisektor der belarussischen Wirtschaft haben das weltweite Angebot eingeschränkt. Jetzt, da Russland offiziell einen Angriff auf die Ukraine gestartet hat, erwartet CFRA weitreichende und aggressive Sanktionen gegen Russland, die, wenn sie auch Düngemittel einschließen, die Handelsströme weiter stören und die aktuelle Situation verschärfen würden.

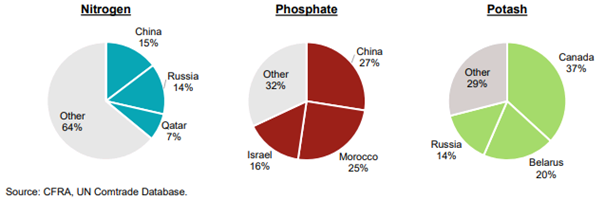

Angesichts des weltweiten Anteils dieser Länder an den Düngemittelausfuhren (nächste Abbildung unten) geht man davon aus, dass diese Beschränkungen die weltweite Verfügbarkeit von Düngemitteln verknappen und die Preise in die Höhe treiben werden, wenn die Nachfrage in der Wachstumssaison steigt.

Anteil der drei wichtigsten Exportländer an den weltweiten Düngemittelausfuhren nach Handelswert (2020)

Düngemittelaktien und Agraraktien profitieren von der angespannten Versorgungslage

Düngemittelunternehmen wie CF Industries (ISIN: US1252691001), The Mosaic Company (ISIN: US61945C1036) und Nutrien (ISIN: CA67077M1086), haben bereits alle von den höheren Düngemittelpreisen profitiert. Diese Unternehmen haben bis 2021 ein starkes Gewinnwachstum verzeichnet, wovon auch ihr Aktienkurs profitiert hat. Angesichts der Dynamik auf den Düngemittelmärkten erwartet CFRA, dass die Gewinne dieser Unternehmen im Jahr 2022 zusätzlich zu den Rekordgewinnen des Jahres 2021 wachsen werden. Dies dürfte auch den Weg für höhere Barmittelrückflüsse an die Aktionäre über Dividenden und Aktienrückkäufe ebnen.

Auch Agrarunternehmen dürften von der knappen Versorgung und der steigenden weltweiten Nachfrage nach Lebensmitteln, Futtermitteln und Kraftstoffen profitieren, so das Urteil der Analysten. Gesellschaften wie Archer-Daniels-Midland Company (ISIN: US0394831020) und Bunge (ISIN: BMG169621056) kaufen, lagern, transportieren, verarbeiten und verkaufen Agrarrohstoffe und Rohstoffprodukte.

Dazu gehört die Verarbeitung von Ölsaaten, vor allem Sojabohnen, zu Pflanzenölen (die in der Kraftstoff- und Biokraftstoffindustrie verwendet werden) und Eiweißmehl (für die Herstellung von Tierfutter). Die Gewinnspanne bei der Sojazerkleinerung (auch als Sojazerkleinerungsspanne bezeichnet) ist ein Maß für die Rentabilität, da sie den Wert von Sojabohnenöl und Sojabohnenmehl abzüglich des für die Beschaffung von Sojabohnen gezahlten Preises berechnet. Die Analysten gehen davon aus, dass die Gewinnspannen bei der Sojaverarbeitung angesichts des knappen weltweiten Angebots und der starken weltweiten Nachfrage robust bleiben werden.

CF Industries und Archer-Daniels Midland mit konstant guten Noten im TraderFox-Check

Unterzieht man die zuvor genannten 5 US-Aktien unserem TraderFox-Härtetest, der Checks zur Qualität, zum Wachstum sowie zur Bilanz-Solidität umfasst, dann ergeben sich folgende Ergebnisse:

Platz 01:

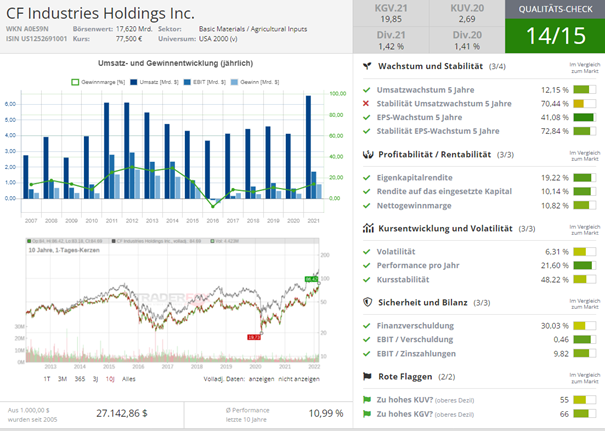

CF Industries (Gesamtpunktzahl: 36 von maximal möglichen 39 Punkten, ISIN: US1252691001)

QUALITÄTS-CHECK 14/15

WACHSTUMS-CHECK 13/15

PIOTROSKI F-SCORE 09/09

Quelle: Qualitäts-Check TraderFox

Platz 02:

Archer-Daniels Midland (Gesamtpunktzahl: 33 von maximal möglichen 39 Punkten, ISIN: US0394831020)

QUALITÄTS-CHECK 12/15

WACHSTUMS-CHECK 13/15

PIOTROSKI F-SCORE 08/09

Quelle: Wachstums-Check TraderFox

Platz 03:

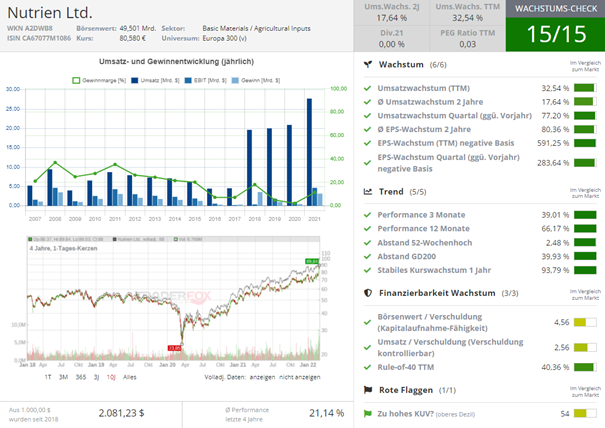

Nutrien (Gesamtpunktzahl: 31 von maximal möglichen 39 Punkten, ISIN: CA67077M1086)

QUALITÄTS-CHECK 09/15

WACHSTUMS-CHECK 15/15

PIOTROSKI F-SCORE 07/09

Quelle: Wachstums-Check TraderFox

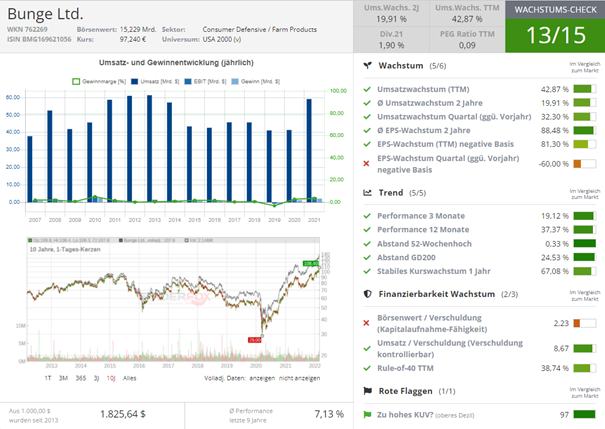

Platz 04:

Bunge (Gesamtpunktzahl: 30 von maximal möglichen 39 Punkten, ISIN: BMG169621056)

QUALITÄTS-CHECK 11/15

WACHSTUMS-CHECK 13/15

PIOTROSKI F-SCORE 06/09

Quelle: Wachstums-Check TraderFox

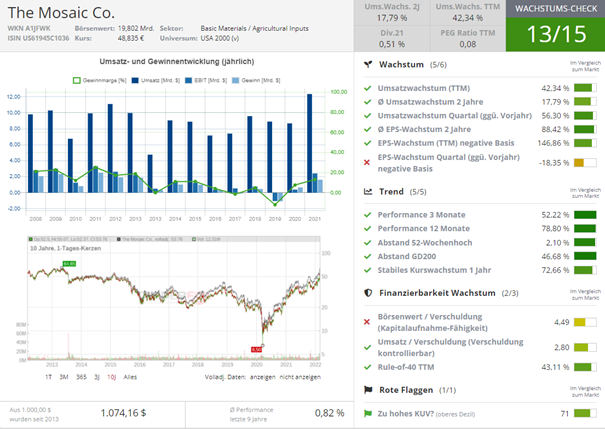

Platz 05:

Mosaic (Gesamtpunktzahl: 29 von maximal möglichen 39 Punkten, ISIN: US61945C1036)

QUALITÄTS-CHECK 08/15

WACHSTUMS-CHECK 13/15

PIOTROSKI F-SCORE 08/09

Bildherkunft: AdobeStock_80671793-scaled.jpeg

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!