Das derzeitige Marktumfeld spricht für diese 30 globalen Qualitäts-Dividendenaktien

In der Spätphase des Konjunkturzyklus, wenn sich die Wirtschaft verlangsamt, und vor dem Hintergrund hoher Zinsen und geopolitischer Sorgen sollten sich die Anleger laut UBS auf widerstandsfähige Marktbereiche konzentrieren. Das spricht aus Sicht der Schweizer Großbank für Investments in "Globale Qualitäts-Dividendenaktien" zu investieren. TraderFox berichtet und nennt die Namen jener 30 Titel, die es in den dazu passenden Aktienkorb geschafft haben, dessen Vertreter es derzeit im Schnitt auf eine Dividendenrendite von 4,1 % für 2024 bringen.

Das Kursgeschehen an den Weltbörsen war in diesem Jahr wieder einmal von einigen heftigen Richtungswechseln geprägt. Die Strategen bei der UBS sind der Meinung, dass sich die Anleger auf weitere Aktienvolatilität einstellen sollten, da sich die wichtigsten Wirtschaftsvariablen und die Anleihemärkte stark bewegen und geopolitische Unsicherheiten bestehen.

Die Schweizer Großbank bevorzugt vor diesem Hintergrund weiterhin Marktbereiche, die sich in einem Umfeld hoher Inflation (auch wenn sie sich abkühlt), längerfristig höherer Zinsen, geopolitischer Spannungen und eines langsameren Wirtschaftswachstums besser entwickeln dürften.

Dies schafft aus Sicht der UBS-Strategen ein günstiges Umfeld für Qualitätsaktien, die hohe Dividendenrenditen bieten. Das hausintern favorisierte Anlagethema "Globale Qualitäts-Dividendenaktien" biete derzeit eine attraktive Dividendenrendite von 4,1 % aus Basis der Dividendenerwartungen im Jahr 2024, was durch solide Bilanzen und Gewinne gut gedeckt sei. Aufgrund einer defensiven Ausrichtung auf defensive Sektoren wie z.B. Basiskonsumgüter sollten "Globale Qualitäts-Dividendenaktien" auch einen relativen Schutz vor potenziellen renditebedingten Marktausverkäufen bieten, so das Urteil.

Drei Hauptargumente sprechen für globale Qualitäts-Dividendenaktien

1) Globale Qualitäts-Dividendenaktien profitieren in Zeiten der Konjunkturabschwächung

Nach Meinung der UBS sollte ein Anlagestil, der auf Aktien mit hoher Dividendenrendite und einem Qualitäts-Overlay ausgerichtet ist, in den nächsten sechs bis zwölf Monaten eine bessere Performance als globale Aktien erzielen, weil diese Titel einen gewissen Schutz versprechen vor einem schwierigen wirtschaftlichen Hintergrund mit steigender Volatilität und geopolitischen Risiken. Zudem sollte es mit diesen Werten gelingen, eine Konzentration auf bestimmte Sektoren zu vermeiden, die von einer Straffung der Zentralbanken und einer Konjunkturabschwächung betroffen sind,

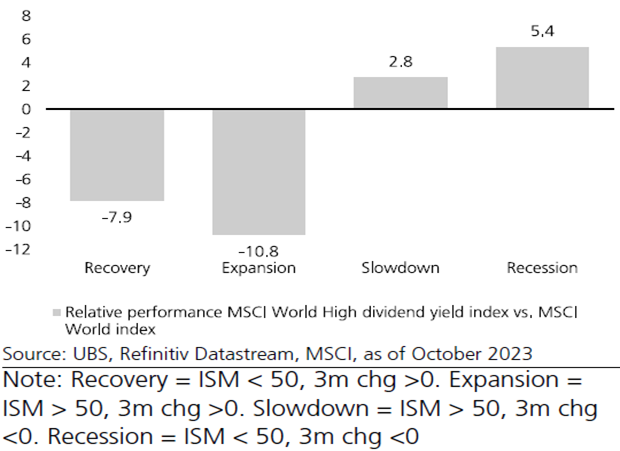

Diese als defensiv eingestuften Aktien profitieren in der Regel in Zeiten wirtschaftlicher Schwäche, heißt es. Dementsprechend übertrifft dieses Thema den Rest des Marktes, wenn sich die Wirtschaft verlangsamt oder schrumpft und generell, wenn die Volatilität zunimmt. Wenn sich die Wirtschaft abschwächt, hat der Quality Income Index in der Vergangenheit den MSCI World Index im Jahresdurchschnitt um etwa drei Prozentpunkte übertroffen; in Rezessionen lag die Outperformance sogar bei über fünf Prozentpunkten. Umgekehrt hat er sich schlechter entwickelt, wenn sich die Wirtschaft seit 1995 erholt hat, so die UBS.

Relative Performance des MSCI High Dividend Yield Index gegenüber dem MSCI World Index über die Konjunkturzyklen hinweg, seit 1995, in %

2) Globale Qualitäts-Dividendenaktien schneiden bei Marktabschwüngen und steigender Volatilität besser ab

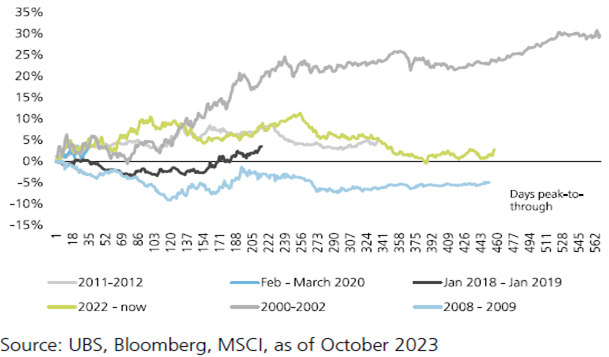

Globale Qualitäts-Dividendenaktien tendieren nach Angaben der UBS auch dazu, bei Marktabschwüngen besser abzuschneiden. In den letzten 20 Jahren hat sich der Index des Themas bei fünf der sechs größten Marktrückgänge besser geschlagen als die Benchmark. Eine Ausnahme bildete die globale Finanzkrise 2008-2009; damals litt der Index aufgrund seiner hohen Gewichtung von Finanzwerten. Seine beste relative Performance erzielte er während des Internetmarkt-Crashs von 2000-2002, als der Index die globalen Märkte um fast 30 Prozentpunkte übertraf.

Relative Wertentwicklung des MSCI High Dividend Yield Index im Vergleich zum MSCI World Index während Marktausverkäufen (Peak-to-Trough), in %

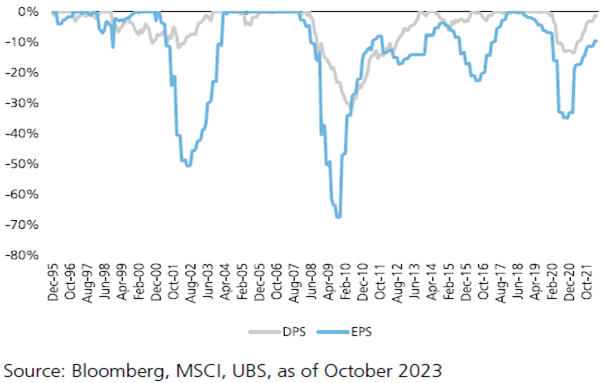

3) Dividenden sind sicherer als Gewinne, wenn die Bilanzen gesund und die Kapitalerträge gut gedeckt sind

Betrachtet man alle Krisen seit 1995, so war der Rückgang der Erträge viel größer als der Rückgang der Dividenden. Im derzeitigen Wirtschafts- und Marktumfeld erwartet die UBS, dass der Markt mehr auf die Nachhaltigkeit der Dividenden als auf deren Höhe achtet. Normalerweise sind Sektoren wie Basiskonsumgüter in der Lage, ihre Dividenden im Falle einer wirtschaftlichen Abschwächung relativ stabil zu halten.

Die geschätzte durchschnittliche Dividendenrendite des von der UBS erstellten Korbes mit den "Globalen Qualitäts-Dividendenaktien " beträgt 4,1 % für das Jahr 2024. Diese Rendite ist gemäß den UBS-Strategen besser als die der meisten großen Aktienmärkte und einiger europäischer Rentenmärkte. Die Dividendenausschüttungsquote dieses UBS-Anlagethemas liegt unter ihrem langfristigen historischen Durchschnitt, so dass im Falle eines wirtschaftlichen Abschwungs mehr Spielraum besteht.

Da die Gesamtdividendenausschüttungen einen historischen Höchststand erreicht haben und die wirtschaftliche Unsicherheit groß ist, stelle sich aber natürlich die Frage nach der Nachhaltigkeit dieser Zahlungen. Die UBS-Strategen glauben, dass sie nachhaltig sind, da das Verhältnis von Nettoverschuldung zu EBITDA bei unserem Thema unter dem langfristigen Durchschnitt liegt.

Entwicklung des Gewinns je Aktie (EPS) und der Dividende je Aktie (DPS) vom Hoch bis zum Tief seit 1995 auf der Grundlage des MSCI World Index

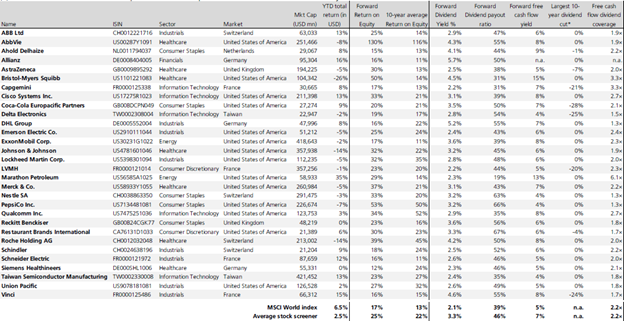

Der untenstehenden Tabelle sind die von der UBS favorisierten 30 globalen Qualitäts-Dividendenaktien zu entnehmen. Die bei der Auswahl konkret angewandten Kriterien lauten wie folgt:

(1) ) Aktien, welche die Chief Investment Officers am meisten bevorzugt.. (2) Prognostizierte Eigenkapitalrendite >12 % und Zehnjahres-Durchschnitt der Eigenkapitalrendite >10 %. (3) Dividendenrendite > Weltmarkt (MSCI World Index). (4) Deckung des freien Cashflows durch Dividenden >1x und Dividendenausschüttungsquote <75 % des Gewinns. (5) Eine Historie (seit mindestens 2013), in der die Dividende nicht um mehr als 30 % im Jahresvergleich gekürzt wurde. (6) Marktkapitalisierung > 10 Mrd. USD. (7) Für Finanzinstitute verwendete man Kapitalquoten: CET1-Kapitalquote > 13 % für Banken und Solvency-II-Quote > 200 % für Versicherer.

Die Zusammensetzung des globalen Qualitäts-Dividendenaktienkorbes der UBS im Überblick

Quellen:FactSet, UBS Research, Finanzberichte der Unternehmen, Oktober 2023. Hinweis: Forward = Nächste zwölf Monate. * Historische Dividendenkürzungen basierend auf Daten seit 2013.

Zu beachten sind laut UBS folgende Risiken: Ein stärker als erwartetes Wachstum der Weltwirtschaft könnte Aktien mit hoher Dividendenrendite und Qualität relativ gesehen belasten. Eine anhaltend starke Performance von Wachstumswerten oder ein weiterer Anstieg der Anleiherenditen würde wahrscheinlich ebenfalls zu einer Underperformance dieses Themas führen.

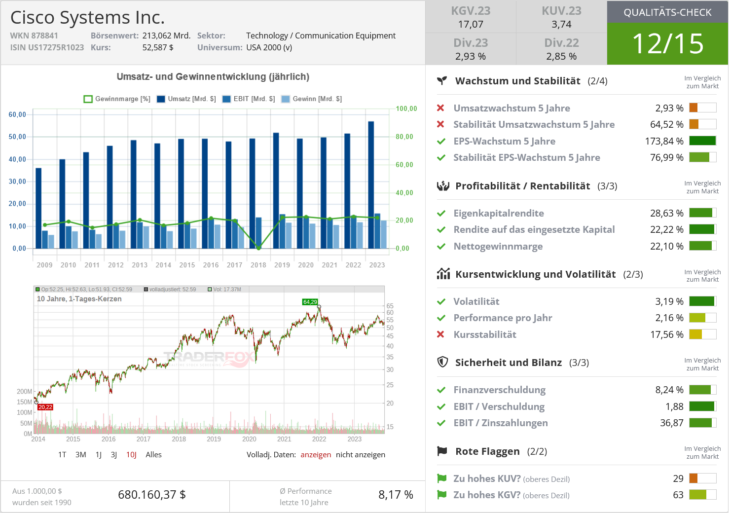

Quelle: Qualitäts-Check TraderFox

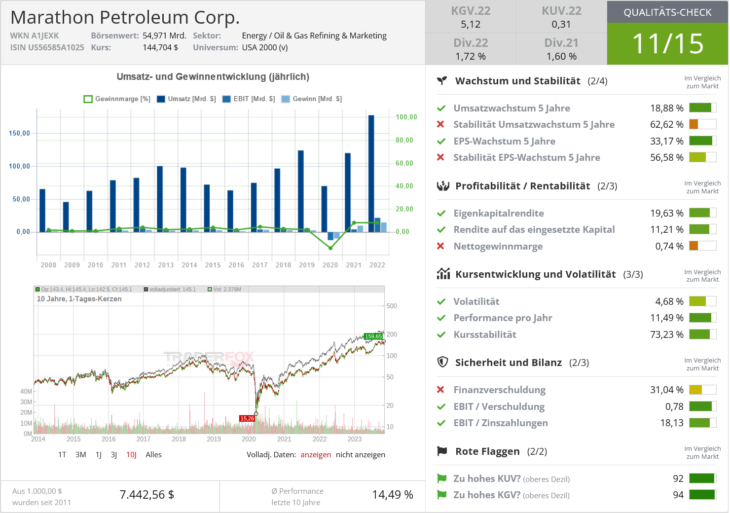

Quelle: Qualitäts-Check TraderFox

Bildherkunft: AdobeStock_442056401

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!