Dauerläufer mit neuen Rekordkursen: Diese drei US-Aktien haben Reichmacher-Qualitäten

Unternehmen, die ihre Gewinne zu Renditen reinvestieren können, die konstant über den gewichteten durchschnittlichen Kapitalkosten liegen, generieren einen starken freien Cashflow und steigern ihren inneren Wert im Laufe der Zeit. Für ihre Aktionäre schaffen diese Titel so nachhaltige Werte. Aber der Wettbewerb am Markt sorgt dafür, dass solche Gesellschaften selten sind. Doch es gibt echte Dauerläuferaktien, deren Kurse schon seit Jahrzehnten steigen. TraderFox berichtet und stellte drei Vermögensvermehrer vor, die auch aktuell auf Rekordkurs sind.

Die Weltbörsen befinden sich weiterhin im Aufwind. Angeführt von der Wall Street, die generell als Leitbörse gilt, ist der MSCI ACWI Index gerade auf neue Höchststände marschiert. Das heißt, das Marktbarometer, das große und mittelgroße Unternehmen aus 23 Industrieländern sowie 24 Schwellenländern repräsentiert und mit 2.920 Konstituenten etwa 85 % der weltweiten Anlagemöglichkeiten für Aktien abdeckt, notiert derzeit so hoch wie nie.

So ein freundliches Marktumfeld macht das Investieren leichter. Doch wie die Erfahrung lehrt, stellen sich bekanntlich auch immer wieder einmal deutlich schwierigere Marktphasen ein. Und da trennt sich dann die Spreu vom Weizen. Oder anders ausgedrückt, es kommt da dann darauf an, Aktien im Portfolio zu haben, die über ausreichend Widerstandsfähigkeit verfügbar, um sich dauerhaft zu behaupten.

Ihre diesbezüglichen Fähigkeiten haben so genannte Dauerläufer-Aktien bereits zur Genüge bewiesen. Denn mit diesem Begriff dürfen sich nur Titel schmücken, der Kurse bereits sehr langfristig – im Idealfall seit Jahrzehnten – unter dem Strich immer weiter steigen.

Die Fähigkeit, zu Dauerlaufern zu avancieren, bringen insbesondere Unternehmen mit der Qualität mit, als Vermögensvermehrer zu fungieren. Diese Wealth Compounder verkörpern Qualität durch ihre Fähigkeit, ihre Gewinne zu einer Rendite zu reinvestieren, die ihre gewichteten durchschnittlichen Kapitalkosten kontinuierlich übersteigt, und die so ihren inneren Wert im Laufe der Zeit steigern können.

Ein Wealth Compounder ist zwar keineswegs immun gegen den makroökonomischen Gegenwind, der dem Markt entgegenschlägt, aber die Analysten bei der UBS gehen davon aus, dass Vertreter aus dieser Gruppe in der Lage sind, selbst unter schwierigen wirtschaftlichen Bedingungen starke freie Cashflows zu generieren. Zudem schafften sie es aufgrund von Wettbewerbsvorteilen und Managementgeschick, eine hohe finanzielle Produktivität aufrechtzuerhalten und den Aktionären über den gesamten Zyklus hinweg überdurchschnittliche risikobereinigte Renditen zu bieten.

Dauerhafte Wealth Compounder sind selten

Derart gestrickte Unternehmen sind allerdings selten, da die Wettbewerbskräfte dazu meist führen, dass bestehende Vorteile im Laufe der Jahre wieder verloren gehen. Doch echte Vermögensbildner haben es geschafft, einen unveränderlichen wirtschaftlichen Schutzgraben und eine Preissetzungsmacht aufzubauen. Zurückzuführen ist dies laut der zuvor zitierten Schweizer Großbank oft auf jahrelange Investitionen in ihren Markenwert oder technologische Innovationen, die eine hohe Markteintrittsbarriere darstellen.

Eine optimale und disziplinierte Kapitalallokation in der Vergangenheit, eine starke Bilanz und die Konzentration auf profitables Wachstum sind ebenfalls wichtige Merkmale eines Wealth Compounders. Bei der UBS ist man davon überzeugt, dass ein Investment in solche Titel mittel- bis langfristig überdurchschnittliche risikobereinigte Renditen liefert, die den Markt übertreffen.

Die Suche nach solchen Aktien sollte gemäß dem Schweizer Kreditinstitut auf der Grundlage von strengen Kriterien wie Umsatzwachstum, Bruttogewinnmarge, Rendite auf das investierte Kapital, Eigenkapitalrendite und Bilanzstabilität erfolgen. Die bei dem Auswahlprozess hausintern befolgten Regeln lauten wie folgt: i) Umsatzwachstum > 0 %, ii) Bruttogewinnmarge > 30 %, iii) Rendite auf das investierte Kapital (ROIC) > 12 %, iv) Eigenkapitalrendite (ROE) > 15 %, v) Verschuldung/Vermögenswerte weniger als 50 %.

Unter den so herausgefilterten Aktien sind mit Microsoft, Visa und Fastenal unter anderem drei US-Aktien, die als charttechnische Dauerläufer einzustufen sind und die sich auch aktuell auf Rekordjagd befinden. Untenstehend folgt eine Zusmmenfassung dazu, was die Anteilsscheine dieses Trios aus der Sicht der UBS auch weiterhin interessant macht:

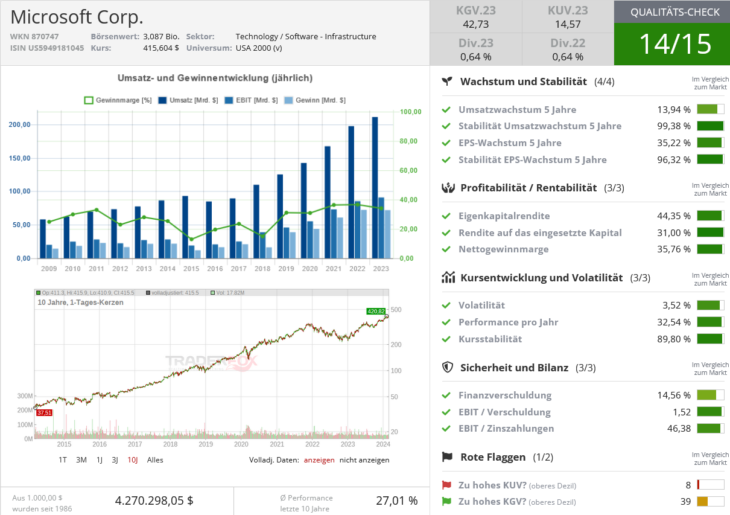

Microsoft (ISIN: US5949181045):

Microsoft wurde 1975 gegründet und ist das weltweit größte Softwareunternehmen, das im Geschäftsjahr 2023 einen Jahresumsatz von über 200 Mrd. USD erwirtschaftet. Das Unternehmen ist in über 190 Ländern tätig und Marktführer in zahlreichen Softwarekategorien. Zu den Kernlösungen gehören Cloud-Computing-Infrastrukturen (Azure), Produktivitätsanwendungen (Office und Office 365), Betriebssysteme (Windows), Geschäftsanwendungen (Dynamics), Internetdienste (LinkedIn, Bing), Datenbanksoftware (SQL Server), Spiele (Xbox), Geräte (Surface) sowie weitere Produkte und Dienstleistungen für den Unternehmens- und Verbrauchertechnologiemarkt.

Nach Meinung der UBS hat Microsoft den Übergang zu einem cloud- und abonnementbasierten Modell besser gemeistert als viele andere Unternehmen, und das Unternehmen ist gut positioniert, um Anteile zu gewinnen, wenn die Cloud-Nutzung zunimmt. Dies versetzt das Unternehmen in die Lage, den "Share of Wallet" in den IT-Budgets zu gewinnen und gleichzeitig die Margen zu erhöhen. Die Bewertung erscheint im Verhältnis zu den Wachstumsaussichten, der Konkurrenz und der Historie fair, aber die UBS glaubt, dass die Microsoft-Aktie eine attraktive Kombination aus Wachstum und defensiven Eigenschaften bietet.

Zu den Hauptrisiken zählt man die PC-Nachfrage, die Fähigkeit des Unternehmens, die Margen weiter zu steigern, schwierige Vergleiche und das Potenzial für große Fusionen und Übernahmen. Microsoft aber hat eine starke Führungsposition im Bereich der künstlichen Intelligenz aufgebaut, die in sein diversifiziertes Produktportfolio integriert ist. Als führende digitale Abonnementplattform für Unternehmen bietet Microsoft eine attraktive Mischung aus Wachstum durch sein Cloud-Geschäft und defensiven Eigenschaften aufgrund seines wiederkehrenden Umsatzmodells, seines hohen Cashflows und seiner wahrscheinlichen Kapitalerträge.

In Anbetracht der Wachstumsbeschleunigung in den nächsten Jahren, sowohl als Disruptor als auch als Enabler, ist die Bewertung des Unternehmens im Vergleich zu seinen Large-Cap-Konkurrenten auf Free-Cashflow-Basis nach Ansicht der UBS immer noch attraktiv. Microsoft hat in den letzten fünf Jahren eine Bruttomarge von mehr als 66 % und eine Kapitalrendite von mehr als 21 % erzielt.

Quelle: Qualitäts-Check TraderFox

Visa (ISIN: US92826C8394):

Visa Inc. wurde im Mai 2007 gegründet und ist ein globales Unternehmen für Zahlungstechnologie, das Verbraucher, Unternehmen, Banken und Regierungen in mehr als 200 Ländern und Gebieten miteinander verbindet und es ihnen ermöglicht, digitale Währungen anstelle von Bargeld und Schecks zu verwenden. Das Kerngeschäft des Unternehmens konzentriert sich auf C2B-Zahlungen, bietet aber auch B2B-Zahlungen und zusätzliche Nicht-PCE-Zahlungsströme sowie ein schneller wachsendes Geschäft mit Mehrwertdiensten an.

Die UBS glaubt, dass Visa gut positioniert ist, um von der langfristigen Verlagerung des Zahlungsverkehrs von Schecks und Bargeld hin zu Plastik und digitalem Zahlungsverkehr zu profitieren. Das Volumenwachstum von Visa sollte auch von der zunehmenden Akzeptanz von Händlern, der steigenden Nutzung von Mobiltelefonen und der Zunahme von Prepaid- und kommerziellen Aktivitäten profitieren. Der wachsende adressierbare Markt von Visa unterstützt das langfristige Wachstum von Volumen und Gewinn pro Aktie. Nach den kurzfristigen negativen Auswirkungen der Pandemie auf die weltweiten Zahlungsvolumina erwarten die Analysten, dass Visa im Jahr 2024 und darüber hinaus ein zweistelliges Wachstum, stabile Renditen und ein EPS-Wachstum im hohen Zehnerbereich erzielen wird.

Zu den Risiken, welche die positive Einschätzung durch die UBS beeinträchtigen könnten, gehört die Möglichkeit einer anhaltenden pandemiebedingten Verlangsamung des globalen Wirtschaftswachstums und des grenzüberschreitenden Zahlungsverkehrs. Die Größe und die starke Position von Visa im weltweiten Zahlungsverkehrssystem verschaffen dem Unternehmen jedoch einen starken Wettbewerbsvorteil, um von der anhaltenden Verlagerung des Zahlungsverkehrs von Schecks und Bargeld hin zu Plastik- und Digitalzahlungen zu profitieren.

Die weltweite Durchdringung des Zahlungsverkehrs von rund 40 % dürfte in den kommenden Jahren steigen (und sich damit der derzeitigen Durchdringung in den USA von über 50 % annähern), was für Visa eine gute Ausgangsbasis für weiteres Wachstum darstellt. Das Volumenwachstum von Visa dürfte in absehbarer Zukunft auch von der zunehmenden Akzeptanz der Händler, der wachsenden Nutzung von Mobiltelefonen und der verstärkten Prepaid- und Handelsaktivitäten profitieren. Visa hat in den letzten fünf Jahren eine Kapitalrendite (ROIC) von mehr als 18 % und eine Eigenkapitalrendite (ROE) von mehr als 36 % erzielt, was seine hohe Kapitalproduktivität unterstreicht.

Quelle: Qualitäts-Check TraderFox

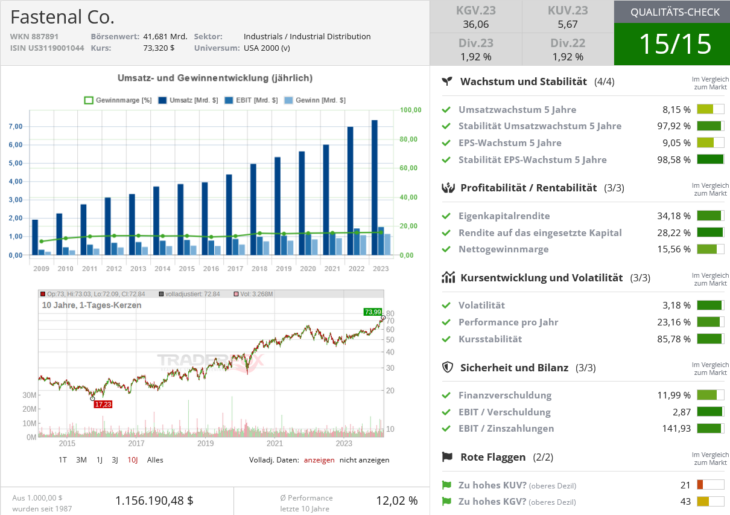

Fastenal (ISIN: US3119001044):

Fastenal ist ein führender Vertriebshändler für Industrie- und Baubedarf. Das Unternehmen wurde als Anbieter von Verbindungselementen (Bolzen, Muttern, Schrauben) gegründet, die immer noch etwa ein Drittel des Umsatzes ausmachen. Zu den Endmärkten gehören die verarbeitende Industrie (72 %), der Nichtwohnungsbau (10 %) und der breitere Industriemarkt (Behörden, Gesundheitswesen und Transport).

Die UBS geht davon aus, dass Fatenal eine hohe Wachstumsdynamik beibehalten wird, die von einer starken Kultur rund um Wachstumsinitiativen, einer schlanken Geschäftsstruktur und einem organischen Wachstum über dem Marktdurchschnitt getragen wird. Dem Unternehmen ist es gelungen, die COVID-Krise aufgrund der robusten Nachfrage nach Sicherheits-/PPE- und Sanitärprodukten für den Hausgebrauch zu überstehen.

Zu den Hauptrisiken gehören aus Sixcht der UBS ein schwächer als erwartet ausfallender Auftragseingang vor Ort und schwächere Margen aufgrund des sich verschärfenden Wettbewerbs. Der Wettbewerbsvorteil von Fastenal besteht darin, dass das Unternehmen eine breitere Produktpalette zu niedrigeren Kosten als seine Konkurrenten anbietet. Das ausgedehnte Vertriebsnetz mit Tausenden von Verkaufsautomaten und lokalen Geschäften, die Teile liefern und so die Ausfallzeiten in der Fertigung auf ein Minimum reduzieren, war ebenfalls ein wichtiger Faktor für die starken Margen und die Kapitalrendite im Laufe der Zeit.

Quelle: Qualitäts-Check TraderFox

Bildherkunft: AdobeStock_109063535

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!