Die besten defensiven Aktien aus den USA und Europe für stagflationsähnliche Zeiten

Wachstumsaktien sind laut Jefferies nur das erste Opfer der drastischen Zinserhöhungen. Als nächstes werden nach Einschätzung der US-Investmentbank negative Auswirkungen auf Wirtschaft, Gewinnspannen und Rentabilität folgen. Man geht dabei von einem stagflationsähnlichen Szenario aus, nicht von einer tiefen Rezession. So seien die Analysten bereits dabei, die Schätzungen zu den Gewinnmargen zusammenzustreichen und es gebe in dieser Hinsicht weiteres Abwärtspotenzial. TraderFox berichtet über die Hintergründe und zeigt jene defensive Aktien aus den USA und Europa, die laut Jefferies in einem Stagflationsumfeld gut abzuschneiden versprechen.

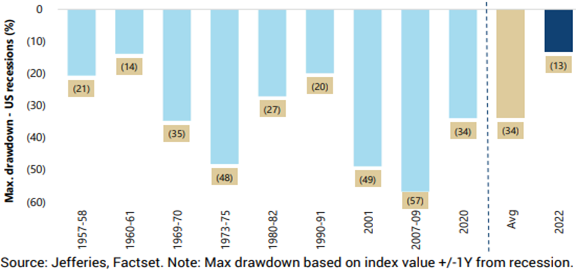

Kommt es zu einer Rezession oder nur zu einem drastisch niedrigeren Wachstum als bisher angenommen? Das ist derzeit eine der wichtigsten Fragen, die sich Finanzmarktakteure stellen, heißt es in einer Publikation der US-Investmentbank Jefferies. Wie darin weiter geschrieben steht, bewegt sich der Indikator der New Yorker Fed für die Rezessionswahrscheinlichkeit in den USA immer noch nahe bei null, aber eine Umfrage unter Wirtschaftswissenschaftlern zeigt, dass das Risiko erheblich gestiegen ist. Gemäß einer Untersuchung der vergangenen zehn Rezessionen betrug der maximale Kursrückgang des S&P 500 Index 57 % und das durchschnittliche Minus 34 %.

S&P 500 Index - Maximaler und durchschnittlicher Kursrückschlag bei US-Rezessionen

Wie bereits angedeutet verwiesen die Studienautoren darauf, dass die Kürzungen bei den Schätzungen zu den Gewinnmargen der Unternehmen bereits in vollem Gange sind. Nach dem Urteil der Analysten dürfte es als nächstes auch bei den Umsatzerwartungen zu Kürzungen kommen.

Der Konsens erwarte derzeit noch ein Gewinnwachstum beim MSCI AC World Index von 7,7 % im Jahr 2022, gefolgt von 7 % im Jahr 2023. Die Gewinnrevisionsquote sei negativ, und die Margenkürzungen beschleunigten sich, wobei der Analystenkonsens nun davon ausgehe, dass nur noch rund 50 % der Unternehmen ihre Margen ausweiten können, mit Spielraum für weitere Kürzungen. Da die sich verlangsamende Konjunktur die Gewinnrückgänge vorantreibe, könnte der operative Leverage die Margen weiter drücken.

Wie spielt man ein rezessions-/stagflationsähnliches Szenario am besten?

Sowohl bei der Rezession als auch beim Softlanding sind die Schlussfolgerungen in Bezug auf Sektor und Anlagestil recht ähnlich, so Jefferies. Der Rezession im Jahr 2001 gingen demnach hohe Marktbewertungen voraus, während die Rezession in den 1970-80er Jahren von einer aggressiven Fed und einer hohen Inflation begleitet wurde.

Derzeit gebe es eine Mischung aus diesen beiden Zyklen, wobei sowohl Value- als auch defensive Sektoren überdurchschnittlich abschneiden würden. Vor diesem Hintergrund hat man bei Jefferies nach Aktien gesucht, sowohl innerhalb als auch außerhalb der defensiven Sektoren, die sich in den Zeiten eines verlangsamten Wachstums und einer hohen Inflation traditionell besser entwickelt haben (mehr zu den Ergebnissen weiter unten). Margenführer hätten dabei in diesem Jahr eine deutlich bessere Performance als Umsatzführer hingelegt und die US-Investmentbank bevorzugt weiterhin die erstgenannte Gruppe.

Wie es ansonsten weiter heißt, ist das Risiko einer Stagflation nach dem Ausbruch des Russland-Ukraine-Konfliktes ebenfalls deutlich gestiegen, da der Inflationsdruck dadurch hoch bleiben könnte, was das künftige globale Wachstum beeinträchtigen könnte. In einer Notiz vom letzten Jahr argumentierte der Chefökonom von Jefferies, dass eine Stagflation in der Regel mit einer Zerstörung der Nachfrage durch eine kostentreibende Inflation einhergeht, während die derzeitigen Inflations-/Ausgabemuster eher mit einer nachfragegetriebenen Inflation übereinstimmen.

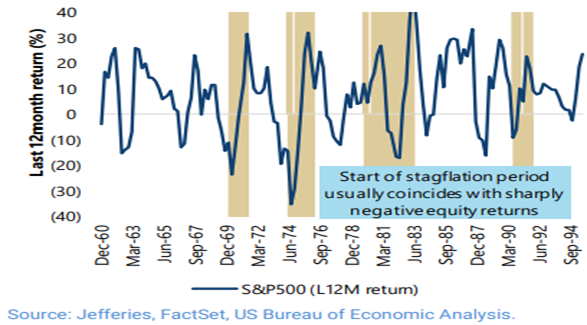

In einer kürzlich erschienenen Notiz führt man zudem aus, dass die nominale Nachfrage weiterhin durch aufgestaute Ersparnisse und kräftige Lohnzuwächse gestützt wird, während sich das reale Wachstum bei nachlassender Inflation im zweiten und dritten Quartal wieder beschleunigen dürfte. In der jüngeren Geschichte habe es keine wirklich langen Stagflationsperioden gegeben, aber die aufgetretenen Stagflationsperioden hätten zu einem starken Rückgang der Aktienkurse geführt, insbesondere gleich zu Beginn dieser Perioden.

S&P 500 Index-Entwicklung: Performance rund um Stagflationsphasen (Stagflationszeiten grau hervorgehoben)

Defensive Sektoren schneiden bei Stagflation am besten ab

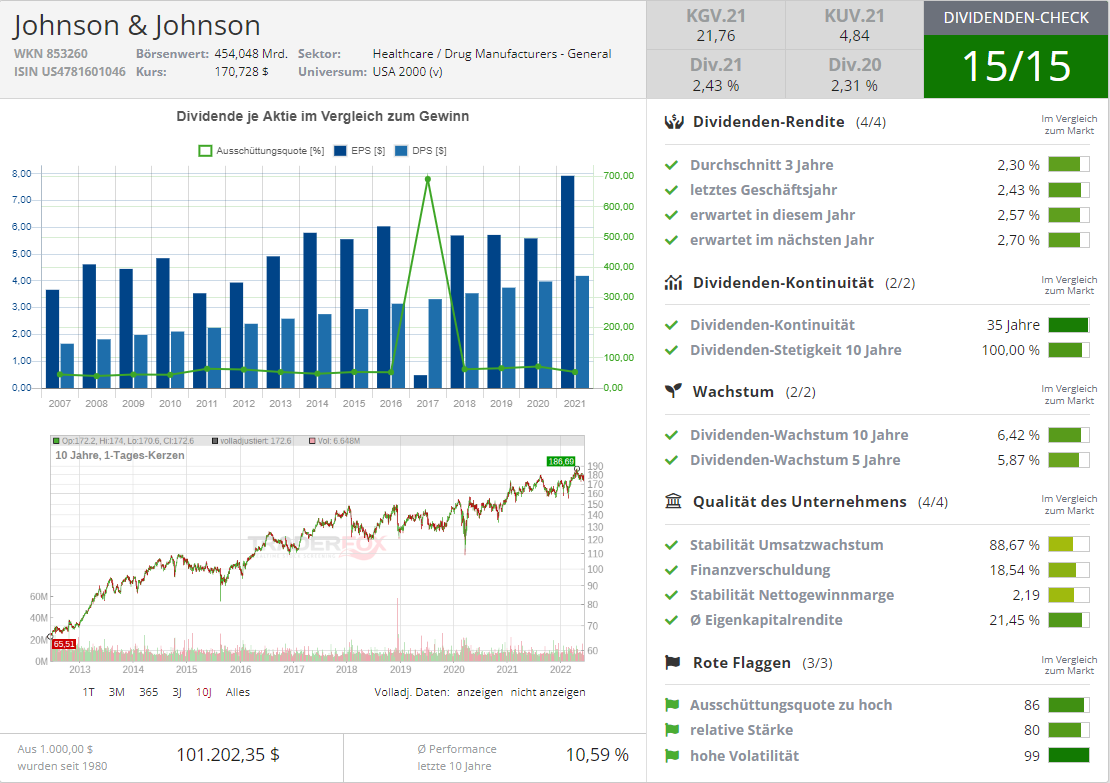

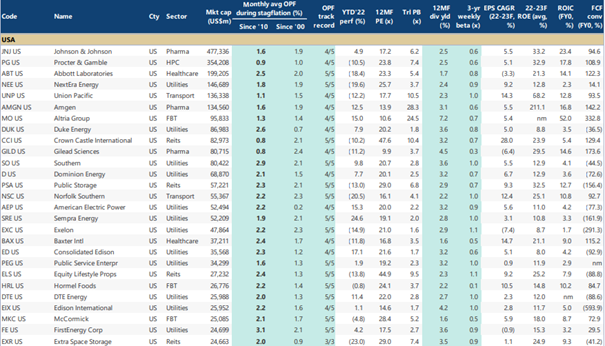

Basierend auf früher gemachten Erfahrungen sind laut Jefferies innerhalb der defensiven Sektoren in stagflationsähnlichen Zeiten die besten Aktien zu finden. Da die Dividendenrendite in einem Umfeld, in dem Value-Titel belohnt werden, ebenfalls eine wichtige Kennzahl ist, konzentrierten sich die Jefferies-Analysten bei ihre Suche nach interessanten Werten auf renditestarke Aktien aus defensiven Sektoren mit einem niedrigen Beta (Beziehung zwischen der Kursentwicklung einer Aktie und einem Index). Darüber hinaus suchten die Studienautoren nach Aktien, die in früheren stagflationsähnlichen Perioden eine überdurchschnittliche Performance erzielt haben.

Die bei der Suche angewandten Kriterien für die Aktienauswahl lauteten wie folgt:

- Ein Universum bestehend aus globalen defensiven Aktien mit einer Marktkapitalisierung von mehr als 2 Mrd. USD.

- Outperformance in früheren stagflationsähnlichen Perioden: Positiver monatlicher Durchschnitts-Outperformance in stagflationsähnlichen Perioden seit 2010 und 2000 und Outperformance in mindestens vier von fünf vergangenen Perioden (Outperformance relativ zum MSCI ACWI Index).

- Hohe Rendite: 12-Monats-Dividendenrendite über dem regionalen Median.

- Niedriges Beta: Drei-Jahres-Wochen-Beta weniger als 1,2x

Die nachfolgende Aufstellung zeigt jene Aktien aus Europa und den USA, die unter Berücksichtigung der genannten Auswahlkriterien als Favoriten im Sieb hängen geblieben sind.

Quelle: Dividenden-Check TraderFox

Die besten defensiven Aktien aus den USA und Europe für stagflationsähnliche Zeiten (sortiert nach Marktkapitalisierung – Angaben mit Stand von Ende Mai)

Bildherkunft: AdobeStock_410565529

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!