Diese 19 US-Qualitätsaktien mit Moats, günstiger Bewertung und Ergebnisdynamik bieten Schutz bei einer Konjunkturschwäche

Value-Aktien sind an der US-Börse derzeit wieder in Ungnade gefallen. Die Jefferies-Analysten glauben, dass bei den Anlegern die Nachfrage nach Unternehmen mit einem dauerhaften wirtschaftlichen Burggraben im Vordergrund stehen dürfte. Vor diesem Hintergrund sollten Anleger laut dem US-Finanzdienstleister auf Qualitätsaktien mit vernünftigen Bewertungen und Gewinndynamik setzen. TraderFox berichtet und nennt die Namen der 19-Favoriten von Jefferies.

An der Wall Street läuft es in diesem Jahr bisher nicht schlecht. So hat der S&P 500 Index nach vier Monaten ein Plus von immerhin rund 4 % vorzuweisen. Aufgrund des beginnenden Abschwungs in der US-Wirtschaft haben allerdings Value-Titel zuletzt wieder an Attraktivität verloren, so Jefferies in einer aktuellen Studie.

Anleger haben sich von zyklischen Aktien abgewendet und bevorzugen nun Anteile von Unternehmen mit strukturellen wirtschaftlichen Schutzgräben (Moats). Dadurch ist die Breite des Marktes deutlich gesunken. Wie es in der Publikation heißt, sind die Top-5-Titel für rund 60 % der Performance verantwortlich, und nur 32% der Titel übertreffen den S&P 500 Index - ein Niveau, das seit 1999 nicht mehr erreicht wurde.

Da der konjunkturelle Abschwung voraussichtlich anhalten wird, wird die Nachfrage nach diesen "Schutzgräben" voraussichtlich weiter steigen. Daher bleiben Qualitätsaktien zu einem angemessenen Preis und mit Gewinndynamik weiterhin wichtige Faktoren für Anleger bei der Suche nach aussichtsreichen Anlagen, so das Urteil von Jefferies.

Die Analysten von Jefferies sind der Ansicht, dass die vier wichtigsten makroökonomischen Themen weiterhin Bestand haben werden. Dazu gehören ein verlangsamtes Wachstum, eine sinkende Inflation, ein Ende der Leitzinserhöhungen in den USA und ein Rückgang der Anleiherenditen.

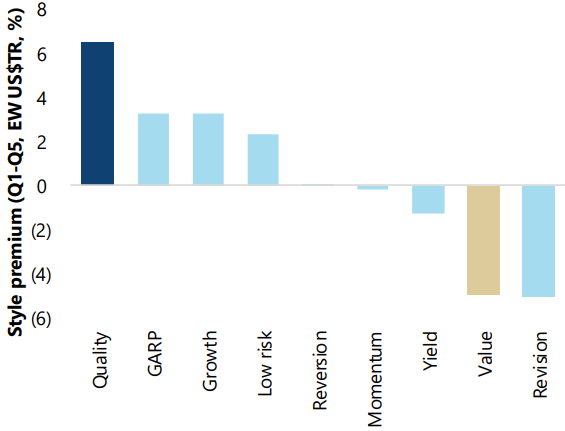

Diese Faktoren begünstigen in der Regel Qualitätsaktien mit wirtschaftlichen Burggräben (Moats) und haben tendenziell eine negative Auswirkung auf Value-Aktien. Mit Blick auf das Kursverhalten einzelner Anlagestile bestätigt diese These auch die nachfolgende Grafik, die jeweils erzielte Performance nach dem Erreichen des damaligen Zinshöchststandes im Jahr 2019.

Performance der S&P 500-Anlagestile bei Erreichen des Zinshöchststandes im Jahr 2019

Quellen: Jefferies, FRED, FactSet alpha tester, Hinweis: Gleichgewichtete US-Dollar-Gesamtrendite bei monatlicher Neugewichtung.

Moat-Aktien verfügen über Pluspunkte, die beim Konkurrenzkampf zu Vorteilen verhelfen

Zum besseren Verständnis der vorherigen Ausführungen sei an dieser Stelle noch ergänzt, dass sich der Begriff "Moat-Aktien" (wörtlich übersetzt "Graben-Aktien") auf Aktien von Unternehmen bezieht, die einen Wettbewerbsvorteil gegenüber ihren Konkurrenten haben.

Der Begriff "Moat" bezieht sich hierbei auf den mittelalterlichen Wassergraben, der ein Schutz vor Eindringlingen darstellte. In der Finanzwelt wird der Begriff "Moat" verwendet, um die Widerstandsfähigkeit eines Unternehmens gegenüber Wettbewerbern zu beschreiben.

Unternehmen mit einem starken Moat haben in der Regel einen langfristigen Wettbewerbsvorteil aufgrund von Faktoren wie einer starken Marke, Patenten oder anderen geistigen Eigentumsrechten, hohen Einstiegshürden für neue Wettbewerber, Netzwerkeffekten oder anderen strukturellen Vorteilen, die es schwierig machen, ihre Position in der Branche zu bedrohen.

Moat-Aktien können daher für Anleger attraktiv sein, da diese Unternehmen eine stabilere Ertragsbasis haben und in der Lage sind, höhere Gewinnmargen und langfristiges Wachstum zu erzielen. Risikofrei sind allerdings auch derart klassifizierte Aktien nicht.

Als Qualitätsaktien mit Moats, vertretbaren Bewertungen und Gewinndynamik setzt Jefferies vor allem auf Meta Platforms, Cisco Systems, Adobe, Caterpillar und Humana

Im aktuellen Marktumfeld gefallen Jefferies unter anderem mit Moats ausgestattete Qualitätsaktien, die vernünftig bewertet sind und mit einer gewissen Ergebnisdynamik ausgestattet sind.

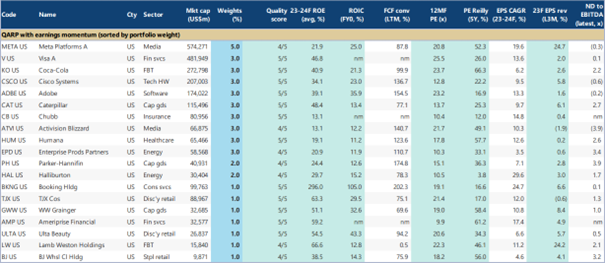

Bei der Suche nach Titeln, die dieser Vorgabe entsprechen, hat der US-Finanzdienstleister ein Universum mit hochwertigen US-Unternehmen aus den ersten beiden Quintilen (Qualitätsbewertung - 4/5 oder 5/5) mit einer Marktkapitalisierung von mehr als zehn Mrd. USD gescreent.

Als Auswahlkriterien dienten dabei eine hohe Rentabilität (nächste Zweijahres-Eigenkapitalrendite und historische Rendite auf das eingesetzte Kapital größer als 10 %); eine angemessene Bewertungen (geschätztes 12-Monats-KGV von unter 25 und KGV nach Reilly von unter 70% (mit wenigen zugelassenen Ausnahmen).

Hinzu kommen als Anforderungen eine im relative gute Gewinndynamik (Ergebniswachstum je Aktien in 2023 und 2024 von im Schnitt mindestens 5 % p.a. und relativ bessere Gewinnrevisionen in den vergangenen drei Monaten (mit wenigen zugelassenen Ausnahmen) sowie eine sichere Bilanz und positive Cashflows (Verhältnis von Nettoverschuldung zum Ebitda von weniger als 4x und ein positiver freier Cashflow)

Die nachfolgende Aufstellung zeigt die Zusammensetzung des so ermittelten US-Portfolios von Jefferies von 19 Qualitätsaktien mit Moats, günstiger Bewertung und Gewinndynamik.

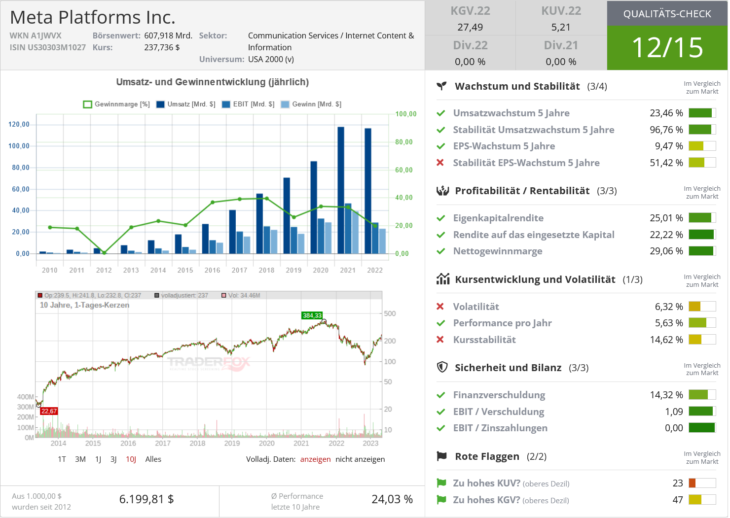

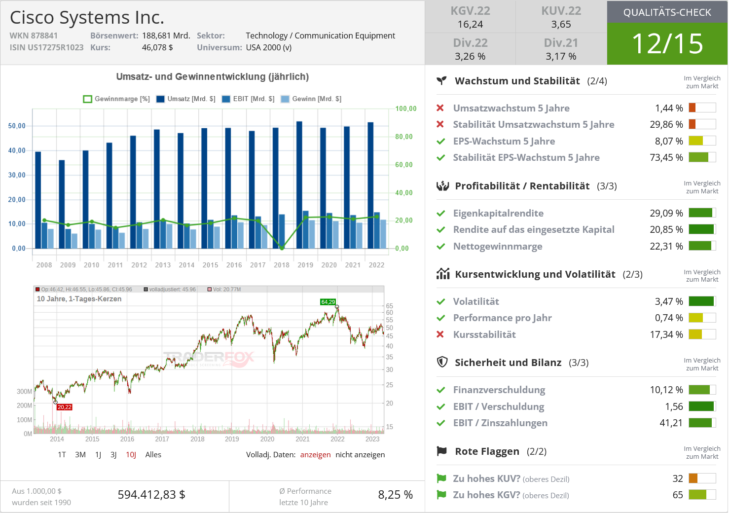

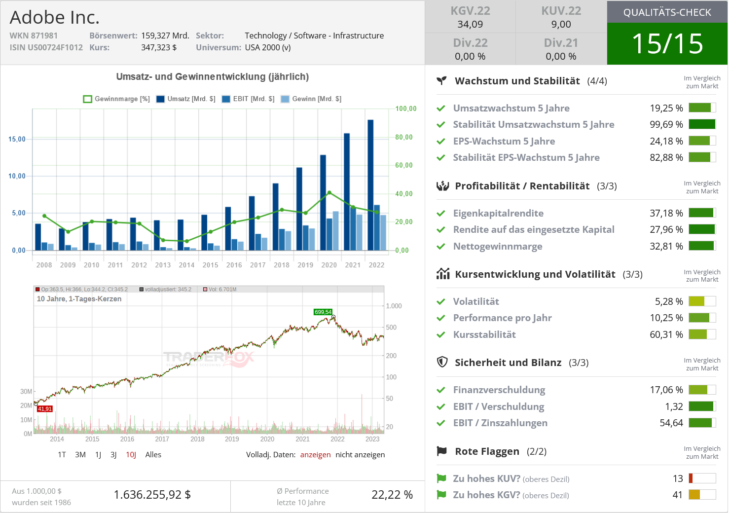

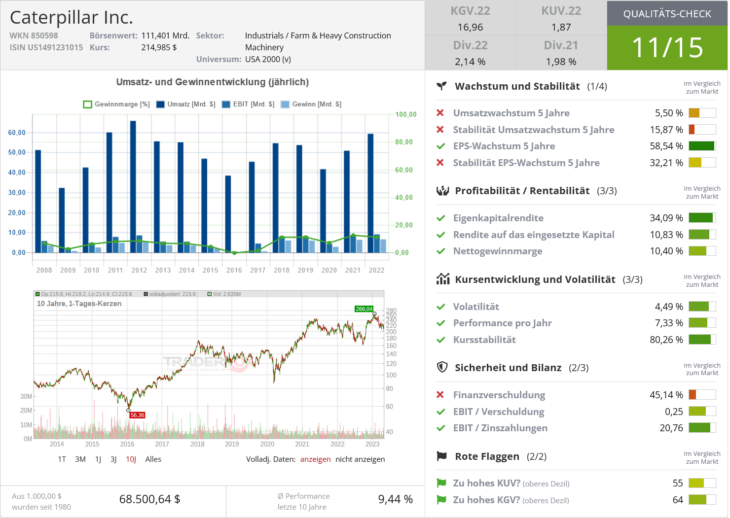

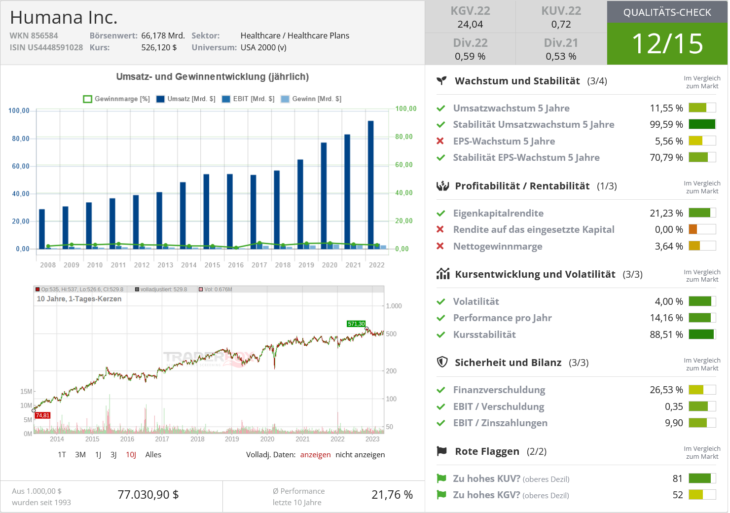

Wobei die Experten des US-Finanzdienstleisters davon die Valoren von Meta Platforms, Cisco Systems, Adobe, Caterpillar und Humana als besonders bevorzugt hervorheben.

Das US-Qualitätsaktien-Portfolio von Jefferies mit Moats, günstiger Bewertung und Gewinndynamik (sortiert nach Portfoliogewicht)

Quellen: Jefferies, FactSet

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Bildherkunft: AdobeStock_382958469

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!