Diese fünf Kurshürden warten auf die die Aktienmärkte in Europa

Bei europäischen Aktien herrscht seit Monaten Lethargie in Sachen Kursentwicklung. Die Bullen unter den Anlegern hoffen zwar auch in diesem Jahr auf eine Jahresendrally. Doch die europäischen Börsen sehen sich mit einigen Kurshürden konfrontiert, die ein schnelles Umschalten in den Vorwärtsgang verhindern könnten. Zu den Skeptikern zählt LPL Financial. Dieser US-Broker nennt gleich fünf Gründe, warum man in Bezug auf Aktien aus Europa zuletzt vorsichtiger geworden ist. TraderFox berichtet.

Die Performance-Bilanz beim Euro STOXX 50 Index auF Zwölfmonatssicht stimmt nach wie vor. Steht mit dem Stand vom vergangenen Freitag doch ein Plus von gut 21 % angeschrieben. Doch der Blick auf den Chart zeigt auch, dass die Kurse seit Mitte Februar letztlich nur noch seitwärts tendieren. Und auf dem aktuellen Niveau handelt der Euro STOXX 50 Index auch nur unwesentlich über einem bereits vor gut zwei Jahren erreichten Niveau.

Die Bullen unter den Börsianern verknüpfen ihre Hoffnungen auf bald wieder steigende Kurse aber mit saisonalen Überlegungen. Denn während sich die Monate August und September in der vergangenen oft als schwierige Monate für die Aktienmärkte erwiesen, stellte sich früher im vierten Quartal nicht selten Besserung ein und im Schnitt war oft eine so genannte Jahresendrally zu registrieren.

Ob es dazu auch in diesem Jahr kommt, bleibt wie immer abzuwarten. Aus der Sicht von LPL Financial könnte es in diesem Jahr aber bei dem Versuch schwierig werden, das zum Jahresende hin oft typische Muster steigender Kurse zu wiederholen. Zumindest ist Jeffrey Buchbinder, Chef-Aktienstratege bei dem größte unabhängigen Broker-Dealer in den Vereinigten Staaten diesbezüglich zurückhaltend gestimmt.

In einer aktuellen Publikation führt Buchbinder mit Hilfe von fünf aussagekräftigen Charts gleich fünf Gründe an, warum er in Bezug auf die Kursaussichten in Europa zuletzt vorsichtiger geworden ist. Und weil man als Anleger unabhängig davon, ob man nun eher zu den Bullen oder eher zu den Bären gehört, stets wissen sollte, welche Kurshürden es gerade an den Aktienmärkten gibt, fassen wir nachfolgend jene fünf Argumente dafür zusammen, warum man bei LPL Finanzial momentan gewisse Bedenken hat.

-

Schwächelndes Wirtschaftswachstum

Das BIP der Eurozone im zweiten Quartal wurde von der vorherigen Schätzung von 0,3 % auf 0,1 % nach unten revidiert, was im Vergleich zu dem, was die USA (+2,1 % auf Jahresbasis) und Japan (+4,8 %) im zweiten Quartal produzierten, blass ist.

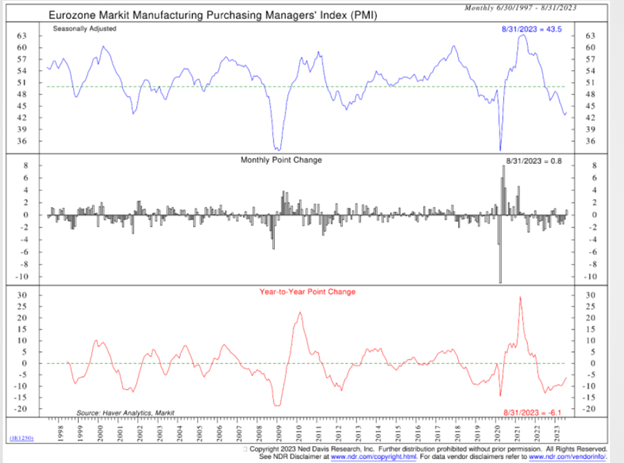

In der Zwischenzeit zeigen neuere Daten wie der Einkaufsmanagerindex (siehe Grafik unten) und die wirtschaftlichen Überraschungsindizes, dass die europäische Wirtschaft schwächer wird. Tatsächlich spiegelte der zusammengesetzte Einkaufsmanagerindex der Eurozone im August den stärksten Rückgang seit fast drei Jahren wider, während fast alle Volkswirtschaften der Region schwächere Werte meldeten, allen voran Deutschland. Europa hat mit energie-, arbeits- und geopolitischem Gegenwind zu kämpfen und verfügt nicht über den Innovationsmotor, der ein stärkeres Wachstum wie in den USA und in gewissem Maße auch in Japan vorantreiben kann, so LPL.

Unterm Strich glaubt Buchbinder, dass die Konjunktur in der Eurozone für den Rest des Jahres gedämpft sein wird und Deutschland wahrscheinlich in eine Rezession gerät. Die Inflation bleibt hartnäckig hoch, was die Entscheidung der Europäischen Zentralbank (EZB), die Zinsen heute Morgen um einen weiteren Viertelpunkt zu erhöhen, ausgelöst hat.

-

Keine nachhaltigen Aktienkursimpulse über die US-Dollar-Schiene

Da sich die Weltwirtschaft verlangsamt und die Märkte möglicherweise volatiler werden, könnte der Dollar als sicherer Hafen gefragt sein. Außerdem hat sich die Zinsdifferenz zugunsten von Europa nicht eingestellt, von der LPL Financial erwartet hatte, dass sie den Euro gegenüber dem Dollar nach oben treibt, was zum Teil darauf zurückzuführen ist, dass die USA nach wie vor ein attraktiveres Anlageziel sind, und zum Teil darauf, dass die EZB ihre Zinserhöhungen möglicherweise früher als zunächst erwartet abgeschlossen hat.

In der Tat könnten die Märkte zunehmend damit beginnen, Zinssenkungen in Europa einzupreisen, so dass die Zinsdifferenz zur Federal Reserve nicht mehr als Katalysator für einen Rückgang des Dollars dient. Aus Sicht der technischen Analyse schließlich scheint der Dollar bereit zu sein für einen Ausbruch nach oben über eine wichtige Widerstandsmarke im Bereich von 104 - 105.

Die andere Seite der Medaille ist gemäß LPL Financial, dass die europäischen Exporteure von einer schwächeren Einheitswährung profitieren dürften (weil das ihre Waren für US-Käufer attraktiver macht). Ungeachtet dessen lautet die Überzeugung bei dem zitierten Broker-Dealer, dass die Argumente für eine mittelfristige USD-Schwäche nach wie vor überzeugend sind, die Aussichten auf einen kurzfristigen Rückgang beim Dollars aber eher gering seien, so dass es unter dem Strich keine nachhaltigen Impulse über die Währungsschiene gebe.

-

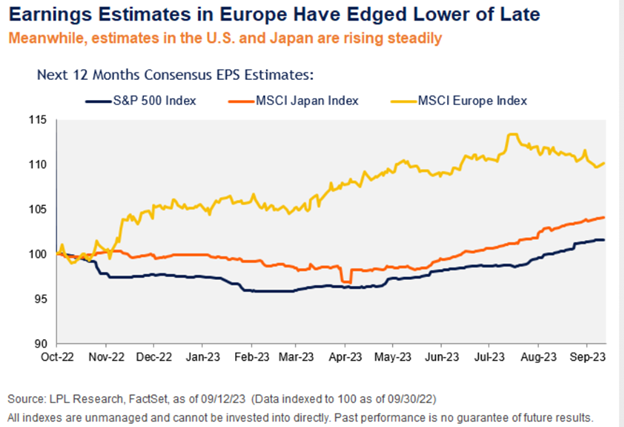

Die Gewinndynamik in Europa lässt nach

Ende 2022 und zu Beginn dieses Jahres übertraf die europäische Wirtschaft die meisten Erwartungen, und das trotz der Befürchtungen einer eskalierenden Energiekrise und des anhaltenden Krieges in der Ukraine. Die steigenden Gewinnerwartungen gingen mit dieser Outperformance einher, zumindest bis zum Sommer. Seit Juli sind die Gewinnschätzungen gesunken, was mit der jüngsten Rücknahme der Wachstumserwartungen in der Region zusammenfällt.

Da eine Rezession in Europa in naher Zukunft immer wahrscheinlicher wird, könnte die derzeitige Konsenserwartung von 6 % Gewinnwachstum für den MSCI Europe im Jahr 2024 zu hoch sein. LPL Financial geht davon aus, dass die USA und Japan im weiteren Verlauf dieses Jahres ein stärkeres Gewinnwachstum erzielen werden als Europa.

-

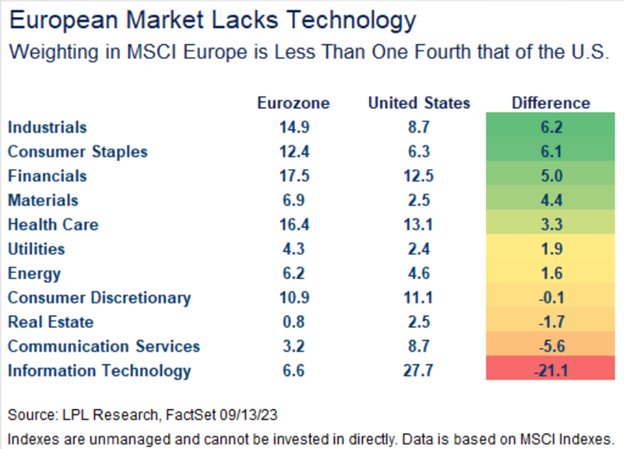

Europa tut sich schwer damit, mit den großen US-Technologieunternehmen mitzuhalten

Der MSCI Europe Index hat nur eine Gewichtung von 6,6 % im Technologiesektor, verglichen mit mehr als dem Vierfachen (27,7 %) in den USA. Obwohl die 40%ige Rallye des Technologiesektors seit Jahresbeginn etwas übertrieben sein mag, ist es für europäische Märkte mit einem defensiveren Sektormix schwierig, in steigenden Märkten mitzuhalten, so LPL Financial.

-

Die Aktiencharts in Europa sehen nicht gut aus

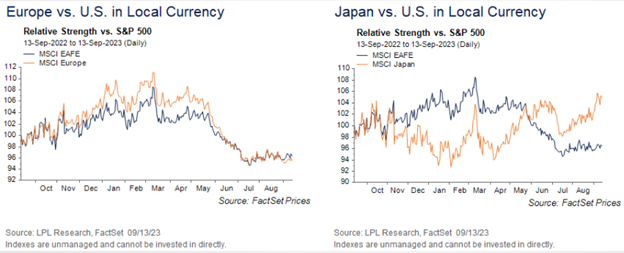

Aus Sicht der technischen Analyse sehen die Aktienmärkte in Japan und den USA derzeit besser aus als in Europa. Die relative Stärke des MSCI Europe Index, der unten in lokaler Währung dargestellt ist, ist zusammengebrochen und konnte keine positive Dynamik entwickeln (der Europa-Index in Dollar sieht sehr ähnlich aus).

Japan hingegen hat in Yen gerechnet in letzter Zeit eine schöne Outperformance gegenüber den USA und Europa erzielt, mit höheren Höchst- und Tiefstständen. In der Tat haben US-Anleger in japanischen Märkten, die ihre Währung abgesichert haben, im Allgemeinen besser abgeschnitten als an den US-Aktienmärkten, gemessen am S&P 500, wie Buchbinder ausführt.

Fazit

LPL Research ist aufgrund der günstigen Bewertungen und der positiven Einschätzung Japans leicht positiv gegenüber internationalen Aktien aus Industrieländern eingestellt. In der Zwischenzeit schwächt sich die europäische Wirtschaft ab, überzeugende Prognosen zum US-Dollar sind schwierig, die Gewinndynamik in Europa lässt nach, Big Tech verschafft den USA einen Vorteil, und die technische Analyse deutet darauf hin, dass die USA und Japan derzeit attraktivere Anlageziele sind als Europa. Daher bleibt man bei LPL Financial vorerst bei einer bullischen Japan- und neutralen US-Aktienpositionen, rät aber gleichzeitig zu mehr Vorsicht gegenüber Europa.

Bildherkunft: AdobeStock_489131927

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!