Investieren in unsicheren Zeiten: Diese 21 Aktien schlagen sich in fast jeder Phase des Konjunkturzyklus gut

Die Konjunkturaussichten sind derzeit ausgesprochen unsicher. Denkbar sind in Europa verschiedene volkswirtschaftliche Szenarien. Die Krux aus Anlegersicht dabei: Die Vorliebe am Markt für bestimmte Aktien und Branchen hängt mit ab vom Stand im Konjunkturzyklus. Die Bank of America antwortet darauf mit einer Liste von 21 Aktien, die traditionell sowohl bei Abschwung, Rezession oder Boom gut abschneiden. TraderFox berichtet.

Es ist schon seit einiger Zeit auch mit Blick auf Europa nicht einfach, den richtigen Durchblick in Sachen Konjunkturperspektiven zu erhalten. Dafür sorgt die Tatsache, dass die Aussichten für die wichtigsten fortgeschrittenen Volkswirtschaften laut Capital Economics derzeit von drei Fragen umrahmt werden.

Die erste ist, inwieweit die kumulative Wirkung der Straffung der Geldpolitik im vergangenen Jahr nun zu einer Verlangsamung des Wirtschaftswachstums führt. Die zweite Frage besteht laut dem zuvor erwähnten Researchinstitut darin, inwieweit dies wiederum zu einer moderaten Inflation führt.

Und die dritte Frage lautet, ob die Zentralbanken den Prozess weiterhin unter Kontrolle haben oder ob sie von einer plötzlichen und ungeordneten Verschärfung der Finanzbedingungen überwältigt werden, die entweder durch Probleme im Bankensystem oder durch einen Schock von außen (wie das Scheitern einer Einigung über die Anhebung der Schuldenobergrenze in den USA) verursacht wird.

Die Antworten auf diese Fragen erfordern außerdem zusätzliche Einschätzungen, die dadurch erschwert werden, dass die pandemiebedingten Verwerfungen diesen Zyklus zu einem äußerst ungewöhnlichen gemacht haben. Vor diesem Hintergrund kommen Volkswirte zu ganz unterschiedlichen volkswirtschaftlichen Vorhersagen.

Nur 21 Aktien aus dem Europe Stoxx 600 Index bestehen den Konjunkturphasen-Test

Geht es nach dem so genannten "Style Cycle-Modell" der Bank of America, dann befindet wir uns momentan weiterhin in der 'Slowdown'-Phase, stehen aber kurz vor dem Übergang in die nächste Phase. Historisch gesehen ist die "Rezessionsphase" der typische Nachfolger der "Slowdown"-Phase, aber auch eine "Boom"-Phase ist in der Vergangenheit auf die "Slowdown"-Phase gefolgt.

Vor diesem Hintergrund hat sich das US-Institut in einer aktuellen Publikation auf eine Analyse der Frage konzentriert, welche Unternehmen traditionell in allen diesen drei genannten Phasen ("Slowdown", "Rezession" und "Boom") gut abschneiden: "Slowdown", "Rezession" und "Boom" (siehe Tabelle am Textende).

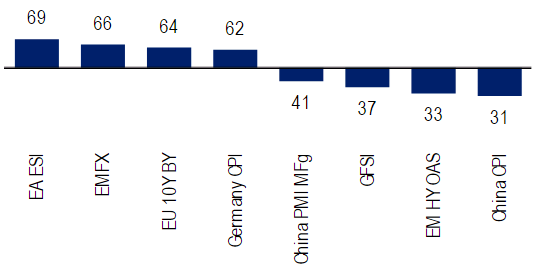

Wie es in den Ausführungen zu dem Ergebnis heiß, sind die ermittelten Gesellschafen am positivsten von den wirtschaftlichen Überraschungen in der Eurozone und den Schwellenländer-Währungen (EMFX) betroffen, während sie am negativsten von den steigenden Verbraucherpreisen in China und der Zinsdifferenz bei Schwellenländer-Hochzinsanleihen (EM HY OAS Spread) beeinflusst sind.

Durchschnittliche Rangfolge der X-Asset- und Makrofaktoren (100 = Outperformance, wenn der Faktor steigt, 1 = Outperformance, wenn der Faktor fällt)

Quellen: BofA European Equity Quant Strategy, MSCI, IBES, Refinitiv, Bloomberg.

(Anmerkung: Das Exposure ist der durchschnittliche Faktorrang, der auf Aktienebene aggregiert wird. 100 bedeutet das höchste positive Exposure bei steigendem Faktor, 50 entspricht dem Marktdurchschnitt, während 1 das höchste negative Exposure bei steigendem Faktor bedeutet.)

Was die Bewertung angeht, ist es positiv zu werten, dass die herausgefilterten Unternehmen derzeit mit einem KGV von 12 und damit einem Abschlag von 28 % gegenüber dem Zehnjahres-Durchschnitt im Vergleich zum Markt gehandelt werden. Das entspricht dem höchsten Abschlag seit 2020.

Entwicklung des durchschnittlichen geschätzten Zwölfmonats-KGVs der 21 Aktienfavoriten im Vergleich zum MSCI Europe-KGV

Quellen: BofA European Equity Quant Strategy, MSCI, IBES.

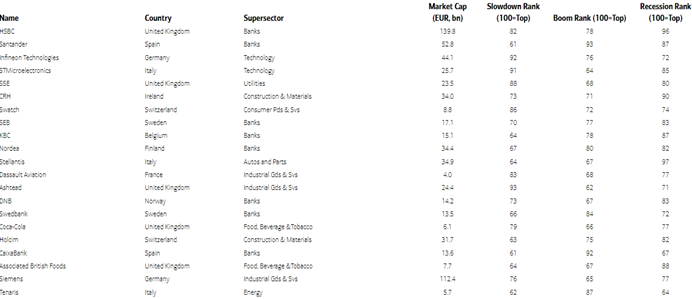

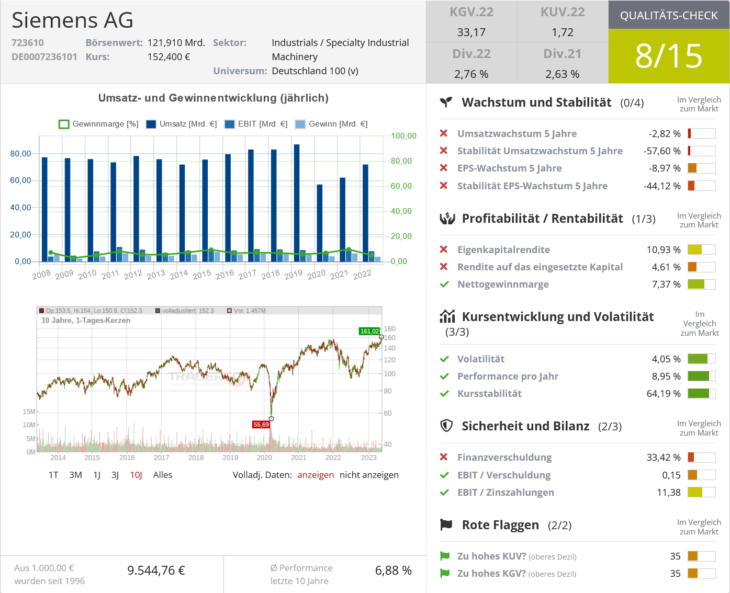

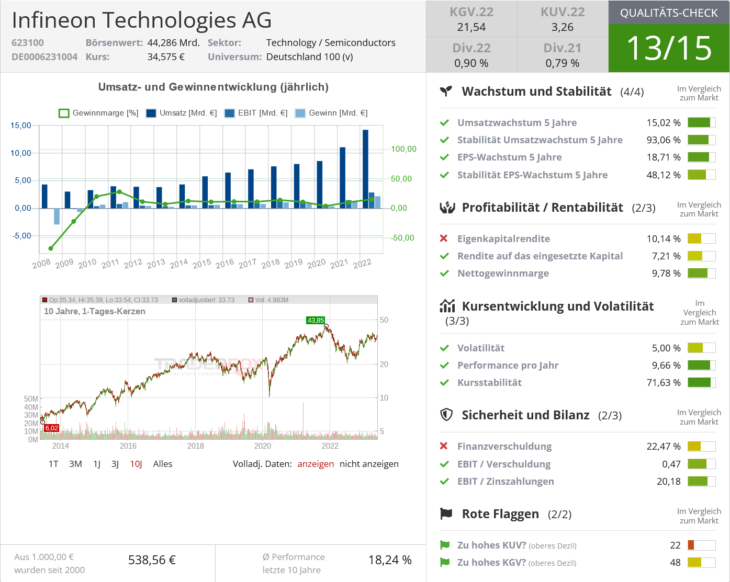

Die nachfolgende Tabelle zeigt die 21 Aktien aus dem Europe Stoxx 600 Index mit bestandenem Konjunkturphasen-Test im Überblick. Mit Siemens und Infineon stammen davon zwei Titel aus Deutschland.

Überblick über die 21 Europe Stoxx 600-Aktien mit einem Ranking von über 60 sowohl bei Abschwung als auch Rezession und Boom

Quellen: BofA European Equity Quant Strategy, Factset, MSCI, IBES.

Anmerkungen: Die Aktien werden auf der Grundlage ihrer gleichgewichteten Rangfolge der Merkmale Value, Growth, Momentum, Qualität, Risiko und Größe ausgewählt. Die Phasen werden durch die folgenden bevorzugten Merkmale definiert: Abschwung: Hohe Qualität, Größe, Wachstum über Value, steigendes Momentum und geringes Risiko werden bevorzugt. Dröhnen: Value über Growth, steigendes Momentum, hohes Risiko, geringe Größe und geringe Qualität werden bevorzugt. Bewertung: Hohe Qualität, Größe, Value gegenüber Wachstum und geringes Risiko werden bevorzugt.

Bildherkunft: AdobeStock_412330372

2 Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!