Nächster Branchenaufschwung voraus: Diese fünf Halbleiteraktien versprechen laut Jefferies deutliches Kursaufwärtspotenzial

Der Halbleitersektor ist laut Jefferies in einen neuen Aufschwung eingetreten. Dieser dürfte nach Einschätzung des US-Finanzdienstleisters in den nächsten beiden Jahren zu einer Neubewertung und einem starken Ergebniswachstum je Aktie führen. Bei fünf Branchenvertretern aus Europa wittern die Analysten besonders viel Kurs-Luft nach oben. TraderFox berichtet.

Halbleiteraktien sind in diesem Jahr gut in Schuss. Zu verdanken ist das nicht zuletzt dem Megatrend Künstliche Intelligenz (KI). Der Branchenindex Philadelphia Semiconductor SOX ist jedenfalls gut in Schuss. Das belegen neue Zwischenhochs und ein wieder in Reichweite befindliches Rekordniveau.

Geht es nach den Analysten bei Jefferies, dann hält die laufende Aufwärtsbewegung mittelfristig auch weiterhin an. Zumindest geht man bei diesem US-Finanzdienstleister davon aus, dass der vorherige Abwärtszyklus im April 2023 seinen Tiefpunkt mit einem Umsatzrückgang der globalen Halbleiterumsätze von -21,6% gegenüber dem Vorjahr gesehen und ein neuer Halbleiter-Aufschwung bereits im Mai begonnen hat.

In einer aktuellen Studie unterstellen die Autoren dabei, dass die anfängliche Beschleunigung im zweiten Halbjahr 2023 von der Normalisierung der Verkäufe nach der Bestandskorrektur in den PC-, Smartphone- und Server-Lieferketten herrühren dürfte. KI, Edge- und Cloud-Computing, IoT, Elektrofahrzeuge, ADAS, erneuerbare Energien usw. werden dann wahrscheinlich für eine weitere Beschleunigung bis 2024 und 2025 sorgen.

Wie es weiter heißt, dauerten Aufschwünge früher im Durchschnitt fast 2 Jahre, und man erwarten, dass der laufende Aufschwung im ersten Halbjahr 2025 seinen Höhepunkt erreichen wird. Wie in früheren Aufschwüngen gehen die Analysten davon aus, dass die Aktienkurse bis kurz vor dem Höhepunkt des Zyklus weiter steigen werden.

Während es normal ist, in der Talsohle des Zyklus pessimistisch zu sein, was die Endnachfrage angeht, setzt man bei Jefferies darauf. dass das Wachstum in den Jahren 2024 und 2025 positiv überraschen wird - und zwar aufgrund von strukturellen Faktoren wie KI, Cloud Computing, Edge Computing, IoT, Elektrofahrzeugen, ADAS, erneuerbare Energien und Virtuelle Realität/Augmented Reality, um nur einige zu nennen.

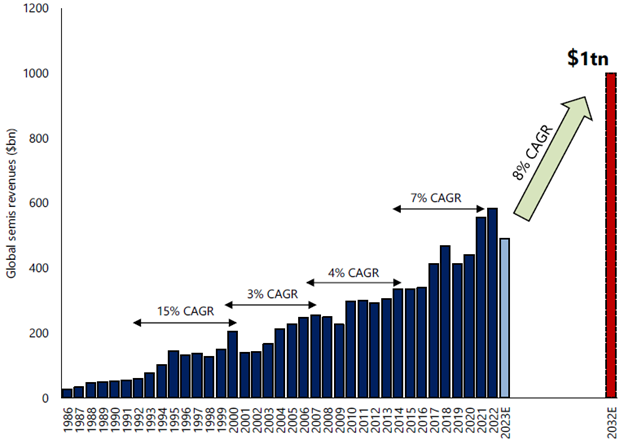

Die Analysten prognostizieren, dass der weltweite Halbleiterumsatz im Schnitt um 8 % p.a. von 492 Mrd. USD im Jahr 2023 auf 1 Billion USD bis 2032 steigen wird. Vor diesem Hintergrund nimmt man an, dass außerhalb der Automobil-/Industriechipwerte die Gewinne je Aktie zwischen 2023 und 2025 um 35 % bis 180 % steigen werden und dieser Trend die Aktienkurse in diesem Zeitraum stark steigen lassen wird.

Erwartete jährliche Steigerung der globalen Halbleiterumsätze bis 2030

Quellen: WSTS, Jefferies

Das unterstellte Szenario verspricht bei fünf Branchenvertretern deutliche Kurschancen

Die Aktienkurse von Halbleitern wiesen den Angaben in der Studie zufolge in den vergangenen 30 Jahren eine hohe Korrelation mit dem Halbleiterzyklus auf. Diese Korrelation ist vor allem auf die konsequente Neubewertung und Herabstufung während des Auf- und Abschwungs sowie auf Gewinnsteigerungen und -Herabstufungen zurückzuführen.

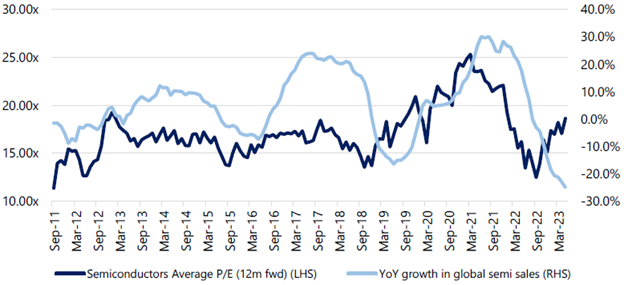

Der nachfolgende Chart zeigt die KGV-Entwicklung auf Sicht der Gewinnschätzungen für die nächsten zwölf Monate eines Korbes globaler Halbleiteraktien im Zusammenspiel mit dem geschäftlichen Halbleiterzyklus. Wie man sieht, tendieren die Bewertungsmultiplikatoren dazu, während eines Aufschwungs für einen Zeitraum von etwa zwei Jahren zu steigen und während eines Abschwungs für einen Zeitraum von zwei Jahren zu sinken. Angesichts der hausinternen Erwartung eines gesunden Halbleiteraufschwungs in den nächsten zwei Jahren gehen die Analysten davon aus, dass die Bewertungsmultiplikatoren aller erfassten Aktien in den nächsten 18 Monaten wieder steigen werden.

Entwicklung des durchschnittlichen historischen KGV für Halbleiteraktien im Vergleich zum jährlichen Wachstum der Halbleiterumsätze

Quellen: Factset, WSTS, Jefferies

Die Experten setzen darauf, dass die skizzierte Korrelation auch im Verlauf des laufenden Aufschwungs bestehen bleiben wird. Selbst in einem konservativen Szenario (aufgrund hoher Zinssätze) erwartet man eine Abflachung der Multiplikatoren, was sich aufgrund des Wachstums beim Ergebnis je Aktie immer noch positiv auf viele Aktienkurse auswirken würde.

Wichtig zu wissen sei dabei, dass die Bewertungen und das jährliche Wachstum des SOX zwar in der Regel vor dem Höhepunkt des Zyklus ihren Höhepunkt erreichen, die Aktienkurse aber auch noch einige Monate nach dem Höhepunkt weiter steigen können, wie es 2021 der Fall war.

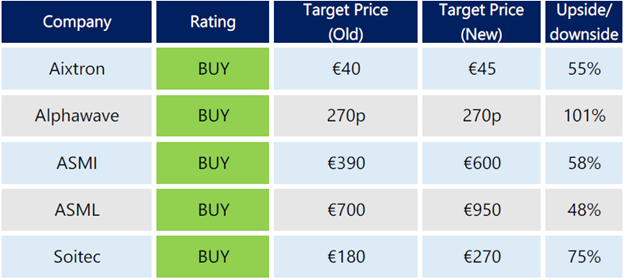

Auf der genannten Grundlage hat Jefferies die Kursziele für die meisten der beobachteten Halbleiteraktien erhöht. Man geht davon aus, dass die Top-Picks - ASML, ASM, Aixtron, Soitec und Alphawave - auf Zwölfmonats-Sicht ein Kurspotenzial von 38 % - 87 % bieten.

Die Erhöhung der Kursziele basiert auf um ein Jahr nach vorne geschobenen Ergebnisprognosen, auf dem prognostizierten Ergebniswachstum je Aktie und der Erwartung einer Neubewertung. Aufgrund einer angenommenen überlegenen Wettbewerbsposition und attraktiven strukturellen Wachstumsaussichten bevorzugen die Analysten weiterhin Aktien von Halbleiterausrüstern gegenüber Aktien von Chip-Herstellern.

Dazu passt die Vorhersage, dass die Ausgaben für Wafer-Fertigungsanlagen (wafer fab equipment - WFE) zwischen 2023 und 2026 mit einer durchschnittlichen Wachstumsrate von 13 % p.a. wachsen und bis 2026 123 Mrd. USD erreichen sollen. Man geht davon aus, dass die künstliche Intelligenz ein wesentlicher Treiber der WFE-Ausgaben sein wird, basierend auf einer Erwartung von etwa 52.000 Wafern pro Monat an KI-bezogener GPU-Nachfrage und 20.000 Wafern pro Monat an KI-bezogener CPU-Nachfrage in den Foundries bis 2027.

Die europäischen Halbleiteraktien-Kauftipps von Jefferies im Überblick (Angaben vom 12.07.)

Quelle: Jefferies

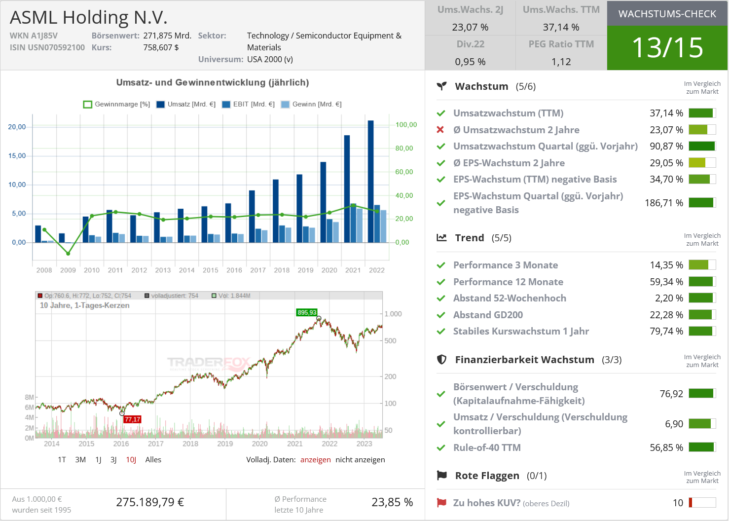

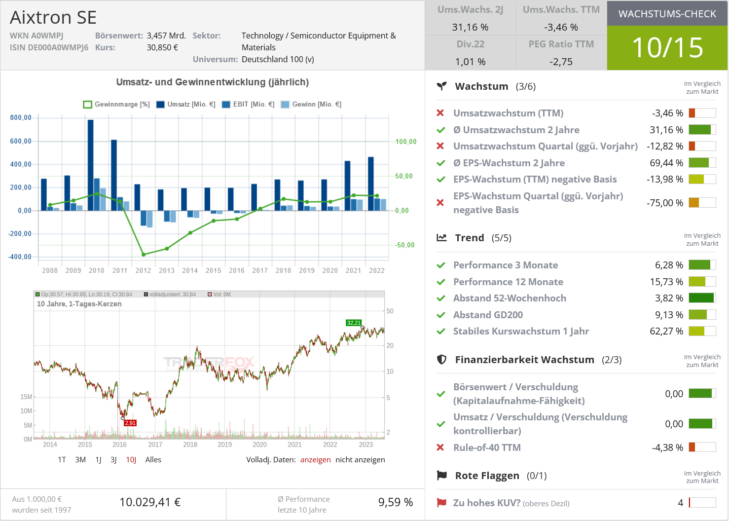

Quelle: Wachstums-Check TraderFox

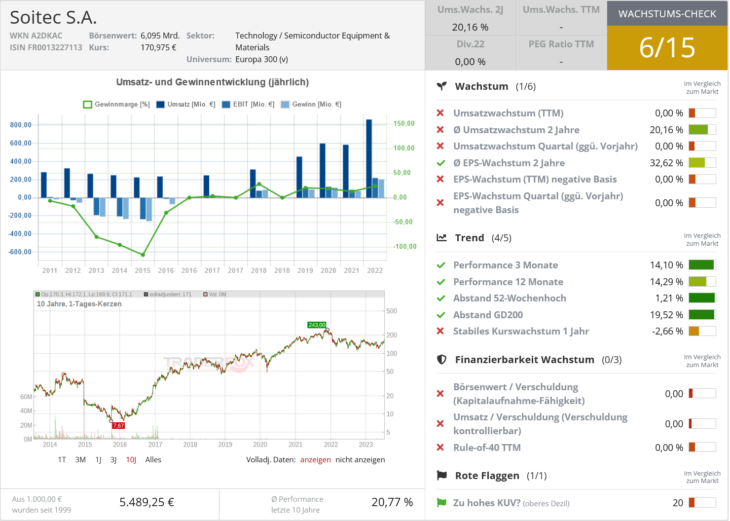

Quelle: Wachstums-Check TraderFox

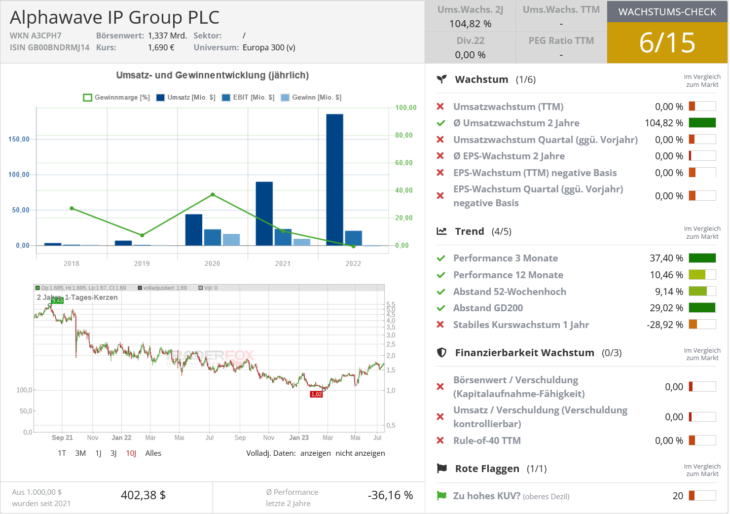

Quelle: Wachstums-Check TraderFox

Bildherkunft: AdobeStock_332684884

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!