Schrumpfkur dank Rückkäufe verspricht laut Goldman Sachs bei diesen Aktien Gewinne

In Europa steht die Summe an Kapitalrückzahlungen aus Dividenden und Rückkäufen vor einem Allzeithoch. Eine Kombination aus Rückkäufen und einem Mangel an Neuemissionen führt zu einer so schnellen Schrumpfung bei öffentlichen Aktien wie seit mindestens 30 Jahren nicht mehr. Das bringt Goldman Sachs zu einer Empfehlung zugunsten eines Korbes mit Aktienrückkäufern. TraderFox berichtet und zeigt die Liste mit den Favoriten der US-Investmentbank.

Laut Goldman Sachs Research werden die Unternehmen im europäischen STOXX 600-Index voraussichtlich mehr als eine halbe Billion Euro in Form von Dividenden und Rückkäufen an die Aktionäre ausschütten - ein Rekordwert. "Dividenden werden die wichtigste Ertragsquelle bleiben, aber Rückkäufe nehmen zu", schreibt Guillaume Jaisson in dem Bericht seines Teams.

Diese ergiebige Gildgrube wartet auf die Aktionäre unter anderem aufgrund der 1,5 Billionen EUR an Barmitteln, welche die STOXX 600-Index-Unternehmen in ihren Bilanzen haben und die um 35 % über dem Niveau vor der Pandemie liegen. Das Verhältnis von Barmitteln zu Vermögenswerten dieser Unternehmen liegt über dem Niveau von 2005, als ein großer Boom nicht nur bei den Investitionsausgaben, sondern auch bei Fusionen und Übernahmen sowie Aktienrückkäufen einsetzte.

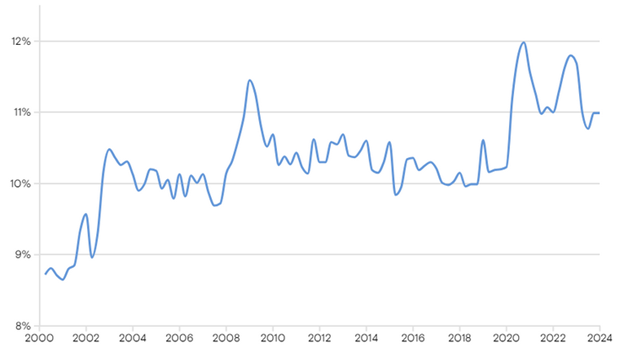

Die Entwicklung des Verhältnisses von Barmitteln zu Vermögenswerten beim STOXX 600 Index

Quellen:Haver Analytics, Goldman Sachs Research

In den vergangenen Jahren waren die größten Käufer von europäischen Aktien die Unternehmen, die Aktienrückkäufe tätigten. Sie taten das so umfangreich, dass Rückkäufe heute 35 % der gesamten Kapitalrückführungen an die Aktionäre ausmachen, während dieser Anteil in der Vergangenheit bei 20 % - 25 % lag.

Die Kombination aus Rückkäufen und einem Mangel an Neuemissionen wiederum hat dazu geführt, dass das Nettoangebot an öffentlichen Aktien so schnell wie nie zuvor in der Geschichte schrumpft. Das Universum der europäischen öffentlichen Aktien ist in den vergangene zwölf Monaten bereits um netto 170 Mrd. EUR geschrumpft.

Die Bilanzen der Unternehmen "sehen nicht besonders angespannt aus", sagt Jaisson hierzu und er ergänzt, dass das Verhältnis zwischen Nettoverschuldung und EBITDA einen historischen Tiefstand erreicht hat. Die Rendite des freien Cashflows liegt in Europa bei etwa 6 % und damit um mehr als einen Prozentpunkt höher als in den USA. Die erwartete Rendite würde den STOXX 600 zu einer vernünftigen Alternative zu zehnjährigen US-Treasuries und dem S&P 500 Index machen, findet Goldman Sachs Research. "Mit anderen Worten: Europäische Aktien waren sowohl auf absoluter als auch auf relativer Basis selten billiger", so Jaisson.

In diesem Kontext verweist Goldman Sachs Research auch darauf, dass sowohl der eigenen Buyback-Basket (GSSTREPO) als auch der intern erstellte Dividend Yield-Basket (GSSTDIVY) den Markt auf gleichgewichteter Basis in den vergangenen drei Jahren übertroffen haben.

Diese Value-Strategien erzielten mit dem Anstieg der Anleiherenditen eine überdurchschnittliche Performance, heißt es dazu. Jetzt, da die Zentralbanken die Zinsen senken werden, werden diese Unternehmen wahrscheinlich eine wichtige Stütze verlieren. Die Zinsstrategen bei der US-Investmentbank gehen jedoch nicht davon aus, dass das lange Ende der Kurve deutlich zurückgehen wird; sie erwarten vielmehr eine Versteilerung der Kurve, was in der Regel positiv für Value-Strategien ist.

Die zuständigen Analysten stellen außerdem allgemein einen wachsenden Appetit der Anleger auf Aktienrückkäufe fest. Wenn man den Markt auf der Grundlage der Rückkaufrendite zu Beginn der Ankündigung aufteilen, stelle man fest, dass Aktien mit hoher Rückkaufsrendite im bisherigen Jahresverlauf besser abgeschnitten haben als Aktien mit niedriger Rückkaufsrendite. Im Gegensatz dazu schnitten Aktien mit hoher Dividendenrendite schlechter ab als Aktien mit niedriger Dividendenrendite.

Vor diesem Hintergrund rät Goldman Sachs zu dem bereits erwähnten Buyback-Basket (GSSTREPO), der durch einen Beitrag über Rückkäufe von rund 3 % durch Dividenden von rund 4 % eine relativ hohe einstellige Rendite bietet. Der Korb setzt sich zusammen aus 50 STOXX-600-Index-Unternehmen mit hohen Netto-Rückkaufsrenditen, wobei die Aufteilung auf Sektorbasis so nah wie möglich an der des STOXX-600-Index liegt.

Die berücksichtigten Daten basieren auf den letzten drei veröffentlichten Jahresabschlüssen (Geschäftsjahre 2021 - 2023); außerdem hat man, soweit möglich, bei den verantwortlichen Aktienanalysten nachgefragt, ob davon auszugehen ist, dass die Unternehmen ihre Rückkaufprogramme mittelfristig (2024 und darüber hinaus) fortsetzen werden. Dessen ungeachtet ist es allerdings so, dass einige Titel im Korb ihre Rückkaufprogramme in den vergangenen Jahren möglicherweise ausgesetzt oder gestrichen haben.

Die Zusammensetzung des Buyback Baskets von Goldman Sachs im Überblick

Quellen: I/B/E/S, Datastream, FactSet, Goldman Sachs Global Investment Research

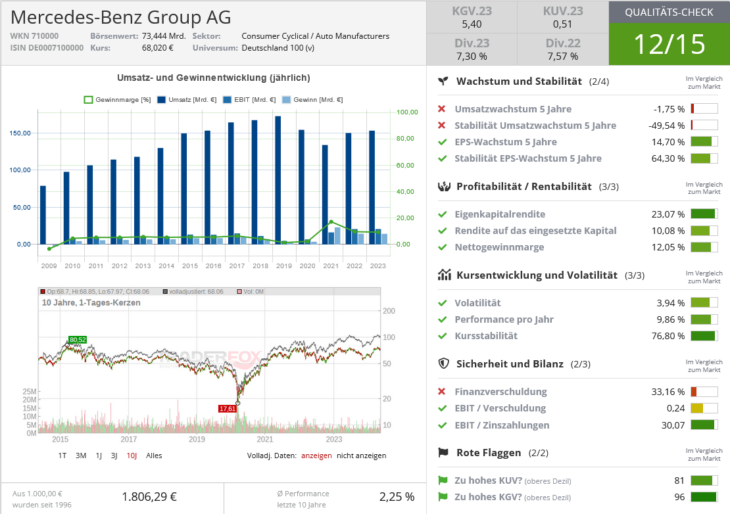

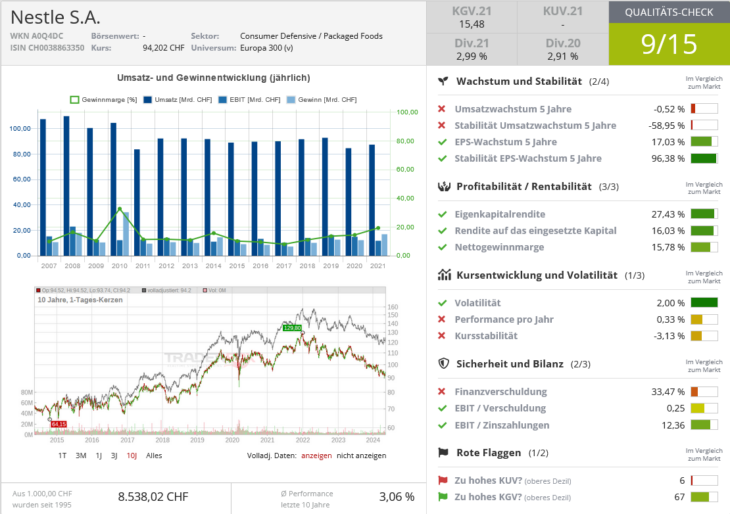

Quelle: Qualitäts-Check TraderFox

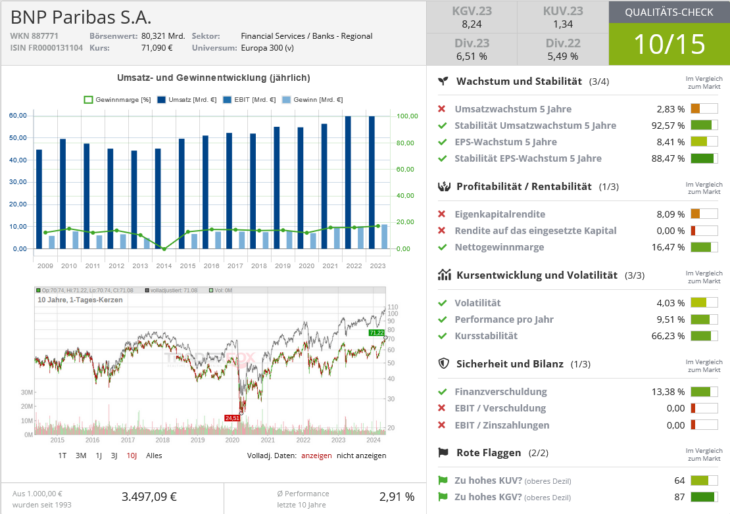

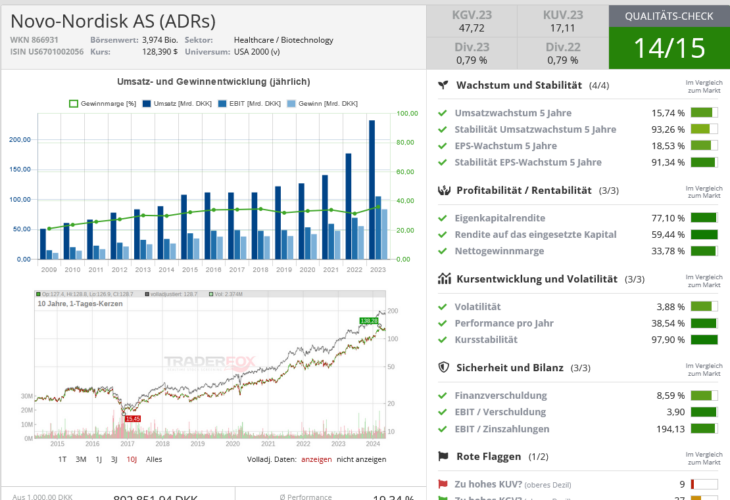

Quelle: Qualitäts-Check TraderFox

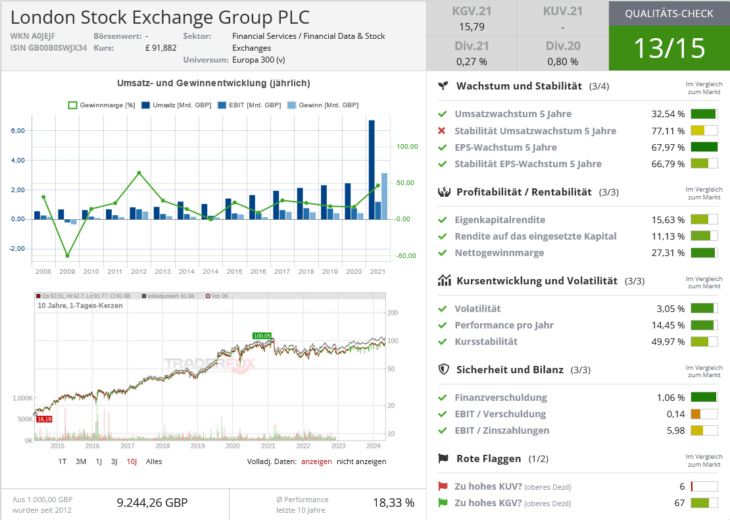

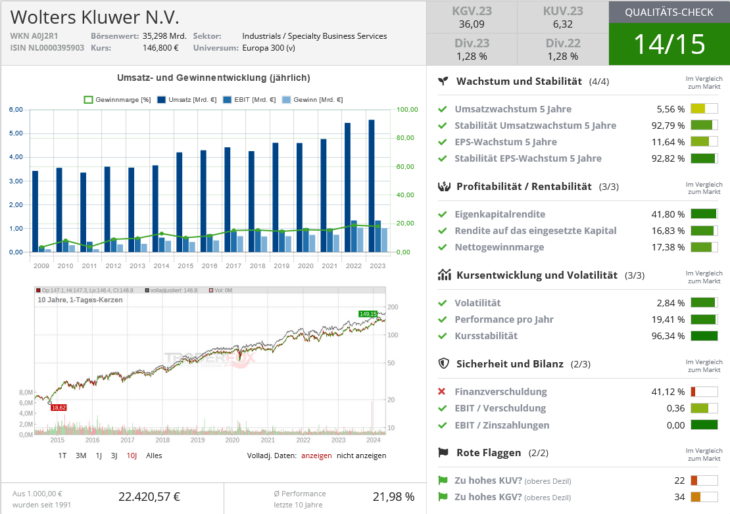

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Bildherkunft: AdobeStock_99528211

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!