Trotz des Bärenmarktes erfüllen diese 5 Aktien die CANSLIM-Strategie!

Hallo Trader und Investoren,

William O'Neil ist nicht nur erfolgreicher Investor und Unternehmer, sondern auch Autor des Buches "How to make money in stocks" in dem er die weltbekannte "CANSLIM-Strategie" vorstellt. Dabei geht er unter andere,m auf das Anlegerverhalten "Alltime-High-Bias" ein, welches besagt, dass Menschen eher dazu tendieren Aktien zu kaufen, die stark gefallen sind, als welche, die nahe an ihrem Hoch notieren. Anhand von mehreren Praxisbeispielen belegt er, dass man jedoch eher auf Aktien setzen sollte, die relative Stärke vorweisen.

Nach dem Vorbild der CAN SLIM-Strategie von William O` Neil werden im Verlauf dieses Textes die Top 5 der stärkeren Wachstumsaktien der USA identifiziert. Das Regelwerk geht so vor:

- Universum: USA 2000 (v) (Das sind die 2000 US-Aktien mit dem höchsten Handelsvolumen)

Ranglistenfaktoren (stimmen auf welchem Ranglistenplatz sich eine Aktie befindet)

- EPS-Wachstum Quartal gegenüber Vorjahresquartal so hoch wie möglich Gewichtung 20 %

- EPS-Wachstum Quartal zu Quartal (sequentiell) so hoch wie möglich Gewichtung 20 %

- Umsatzwachstum (TTM) so hoch wie möglich Gewichtung 20 %

- Umsatzwachstum Quartal gegenüber Vorjahresquartal so hoch wie möglich Gewichtung 20 %

- Abstand vom 250-Tagehoch: So gering wie möglich Gewichtung 20 %

Filterkriterien (reduzieren das Auswahluniversum. Aktien, die sterbenden Kriterien nicht erfüllen, fliegen aus dem Ranking raus)

- EPS-Wachstum Quartal gegenüber Vorjahresquartal > 15 %

- EPS-Wachstum im letzten berechnet > 20 %

- Umsatzwachstum Quartal gegenüber Vorjahresquartal > 10 %

- Abstand vom 250-Tagehoch kleiner als 30 %

- Performance: Nur die 30 % der relativen Aktien in den letzten 250 Tagen werden betrachtet

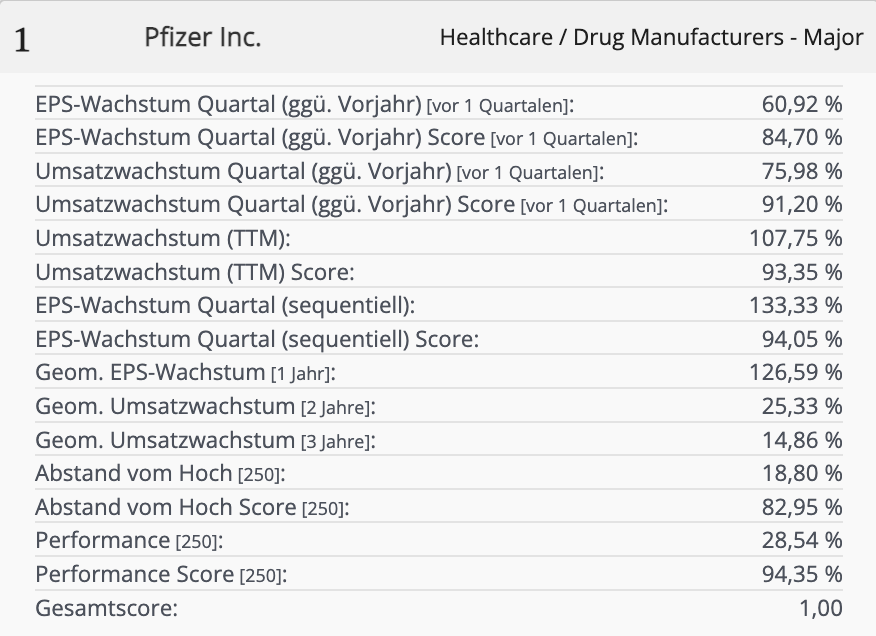

Pfizer Inc. - Mehr als 1,4 Mrd. Kunden

Pfizer Inc. ist ein forschungsbasiertes, globales, biopharmazeutisches Unternehmen. Ihr Ziel ist es durch Wissenschaft und globale Ressourcen, jedem Menschen auf diesem Planeten eine passende Therapie anzubieten und ihr Leben so durch Entdeckung, Entwicklung und Herstellung sowie Impfstoffe zu verlängern und zu verbessern. Die Kompetenzfelder sind in erster Linie Herz-Kreislauf-Erkrankungen, Atemwegsbeschwerden, Augen- und Stoffwechselleiden, Krebserkrankungen und seit einigen Jahren auch die Entwicklung des Impfstoffes für den Kampf gegen COVID-19. Heute verkauft der Gesundheitsriese seine 89 zugelassenen Medikamente in mehr als 125 verschiedenen Ländern und konnte 2021 rund 1,4 Mrd. Patienten weltweit erreichen. Das entspricht rund jedem sechsten Menschen auf der Erde.Außerdem verfügt der Konzern über 13 weitere Medikamente,

Trotz seiner enormen Reichweite steckt Pfizer jedoch auch heute noch viel Wachstumspotenzial. Grund dafür ist nicht nur die seit 2020 vorherrschende Corona-Pandemie und die damit zusammenhängende Impfstoff-Entwicklung. Auch der demographische Wandel, also die Entwicklung hin zu einer immer älter werdenden Bevölkerung, dürfte einen weiteren Boom der Pharma-Branche bescheren. Außerdem nimmt die Anzahl der Menschen weltweit rapide zu. Laut dem Bundesinstitut für Bevölkerungsforschung könnte die weltweite Bevölkerung bis 2055 auf über 10 Mrd. sterben. sterben. sterben. sterben. Menschen ansteigen. In Kombination mit einem zunehmenden Gesundheitsbewusstsein bleibt die Pharma- und Medizinbranche somit weiter aussichtsreich.

Diese Annahme WIRD auch durch einen Blick auf das Zahlenwerk von Pfizer unterstrichen. Im vergangenen Jahr kam es, aufgrund der Impfstoffentwicklung und -vermarktung zu einer regelrechten Sonderkonjunktur und bescherte dem Gesundheitskonzern ein Umsatzwachstum von über 90 % auf 81,29 Mrd. $. Im gleichen Zeitraum konnte sich der Gewinn auf 21,98 Mrd. $ mehr als verdoppeln. Der große Burggraben sowie das krisenfeste Geschäftsmodell wurden in den vergangenen 10 Jahren mit einer durchschnittlichen Rendite von 9,26 % belohnt. Qualität hat jedoch seinen Preis und somit ist die Aktie, mit einem KUV von 3,57, nicht unbedingt günstig bewertet.

Diese Kennzahl für sich genommen, sollte jedoch nicht unbedingt gegen eine Investition sprechen. Pfizer bleibt langfristig ein solides und aussichtsreiches Basisinvestment. Mittlerweile befindet sich die Aktie von Pfizer seit mehreren Monaten im Seitwärtstrend und konnte so seine Bewertung reduzieren. Ein Blick auf das Zahlenwerk zeigt außerdem, dass der Wachstumskurs von Pfizer weiterhin intakt ist. Von einer ansteigenden Bevölkerungszahl, sowie dem immer stärker werdenden Gesundheitsbewusstsein der Menschen, dürfte der Konzern direkt profitieren.

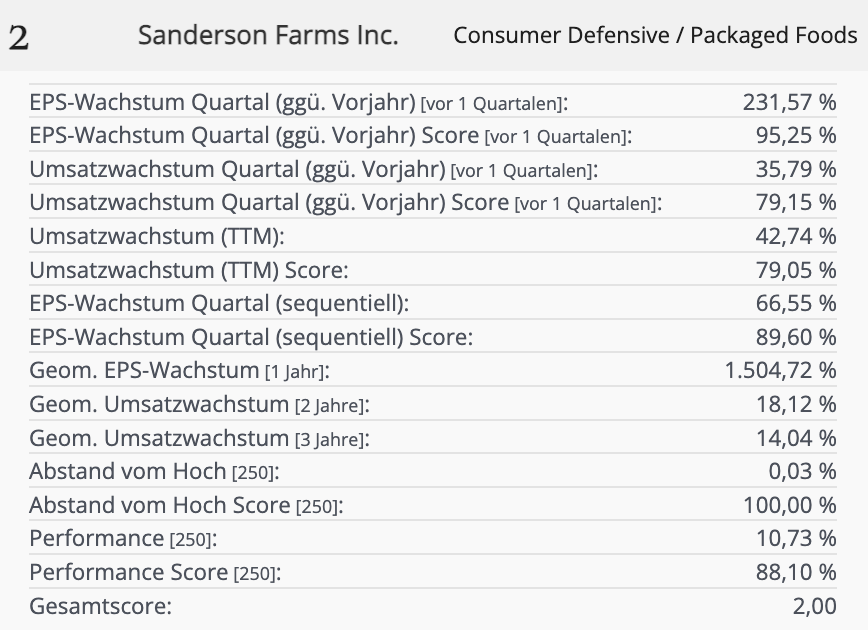

Sanderson Farms Inc. – Umsatzsprung durch Fusion

Sanderson Farms Inc. mit Sitz in Laurel, Mississippi, ist ein Fortune-1000-Unternehmen, das sich auf die Produktion, Verarbeitung und Vermarktung von frischem und gefrorenem Hähnchen und anderen Fertiggerichten spezialisiert hat. Die eigenen Farmen sitzen im strategisch günstigen Südosten und verarbeiten mehr als 16 Mio. Hühner pro Woche. Damit zählt der Konzern in den USA zum drittgrößten Geflügelproduzenten der Nation.

Sanderson Farms hat sich zu einer humanen Aufzucht seiner Hühner verpflichtet, um ihre Sicherheit, Ernährung und allgemeine Gesundheit zu gewährleisten. Aus diesem Grund verfügt der Konzern über eigene Ernährungswissenschaftler, die sicherstellen, dass alle Hühner ausreichend Vitamine, Mineralstoffe und Proteine halten. Zudem werden die Hühner regelmäßig von eigenen Tierärzten überwacht und auf ihre Gesundheit und Entwicklung untersucht. Das Ziel: Eine gleichbleibende Fleischqualität, die von Antibiotika befreit ist und sich somit für eine gesunde Ernährung eignet.

Bei den Konsumenten kommen die Produkte gut an und sorgen für ordentliches Wachstum. Alleine im Jahr 2021 wurde der Umsatz um rund 35 % auf 4,8 Mrd. $ gesteigert. Der Gewinn vervielfachte sich sogar und notierte bei ca. 455 Mio. $, after sterben Nachfrage in den Vorjahren eingebrochen war. Spannend könnte in diesem Zusammenhang auch eine voraussichtliche Fusion mit Wayne Farms werden, die noch für das erste Halbjahr 2022 angekündigt wurde.

Wayne Farms ist der siebtgrößte vertikale Geflügelproduzent in den USA mit einem Jahresumsatz von über 2 Mrd. $ und soll schon bald Teil von Sanderson Farms sein. Aus diesem Grund erwarten Analysten bis 2023 einen Umsatzsprung auf 6,66 Mrd. $ Aktionäre wurden in den vergangenen 10 Jahren mit einer überdurchschnittlichen Jahresrendite von 15,66 % belohnt. Die Aktie bleibt spannend und könnte durch die geplante Fusion noch eine Fahrt aufnehmen.

Daher ist es wenig überraschend, dass die Aktie von Sanderson Farms, dem unsicheren Markt trotzt und schon heute auf einem neuen Allzeithoch notiert ist. Das ist klare relative Stärke nach William O'Neil. Die wichtigsten Kennzahlen, wie das EPS-Wachstum Quartal von 231,57 % oder das Umsatzwachstum Quartal von 35,79 % unterstreichen die technische Stärke. Solange die Aktie das letzte Zwischenhoch nicht nach unten durchbricht, könnte sich die Rallye auch in Zukunft weiter fortsetzen.

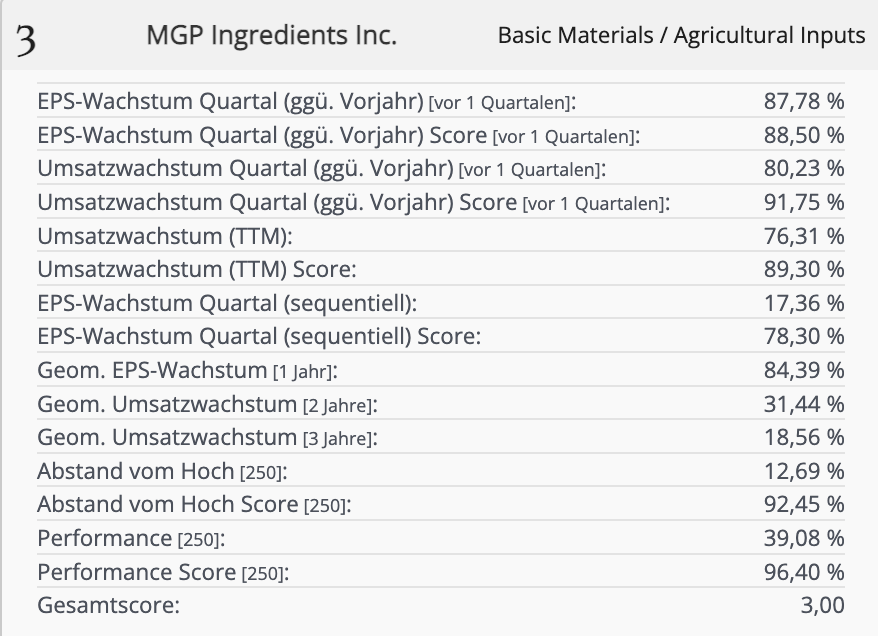

MGP Ingredients Inc. - Alkohol zeigt sich krisenfest

MGP Ingredients Inc. ist ein US-amerikanischer, herausragender Anbieter von hochwertigen Spirituosen sowie speziellen Weizenproteinen und -stärken. Der Konzern arbeitet mit kleineren Start-ups, wie auch mit globalen Marken zusammen, um einige der besten Whiskys, Roggen, Bourbon, Gins und Wodkas der Welt herzustellen. Das Unternehmen ist in zwei Segmenten tätig. Das Segment Distillery Products umfasst Alkohol in der Lebensmittelqualität sowie in der Kraftstoffqualität. Zu den Marken zählen sich ua Bardstown, Kentucky, Limestone Branch Distillery aus dem Libanon, George Remus Straight Bourbon oder Rosville Union Straight Rye Whiskey. Im Segment Ingredient Solutions werden außerdem Spezialstärken und -proteine produziert.

Obwohl die meisten von uns alkoholischen Getränken nicht unbedingt als lebensnotwendig bezeichnen würden, hat sich die Branche in der Vergangenheit als wahrscheinlich krisenfest erwiesen. Jeder von uns braucht ab und zu eine kleine Belohnung, oder will sich mit seinen Freunden zusammen einen angenehmen Abend machen. Das gilt auch für Zeiten erhöhter Inflation oder während dem Ausbruch von neuen Pandemien.

Diese Annahme WIRD auch durch einen Blick auf das Zahlenwerk unterstrichen. So wurde der Umsatz 2021 um mehr als 58 % auf 626,72 Mio. gesteigert, wobei sich der Gewinn sogar auf 91,31 Mio. $ mehr als verdoppeln konnte. Grund für den starken Anstieg war auch eine Fusion mit dem Unternehmen Luxco. Dieser ist ein griechischer Produzent von Spirituosen und Weinen und wurde mit dem Segment "Brandet Spirits" von MGP Ingredients zusammengestellt.

Aber auch andere Sparten, wie "Distilling Solutions" konnte ein deutliches Wachstum von 25,8 % verzeichnen. Laut dem Management waren die Erfolge auf einen gestiegenen Absatz von Spezialweizenstärken- und Proteinen bezogen. Anleger, die vor 10 Jahren investiert haben, wurden mit einer überdurchschnittlichen Jahresperformance von 39,67 % belohnt.

Technisch gesehen kämpft die Aktie von MGP Ingredients gerade mit der psychologisch bedeutsamen 100 $ Marke. Sollte diese überschritten werden, steht einer Fortsetzung der Rallye nichts im Weg. Dafür sprechen auch die, für die CANSLIM-Strategie, relevante Zahlen, wie zB das durchschnittlich hohe EPS-Wachstum Quartal von 87,78 %, oder das Umsatzwachstum Quartal von mehr als 80 %. Die Fusion mit Luxco dürfte sich auch in den nächsten Jahren positiv auf das Zahlenwerk von MGP Ingredients niederschlagen. Die Aktie bleibt weiterhin aussichtsreich.

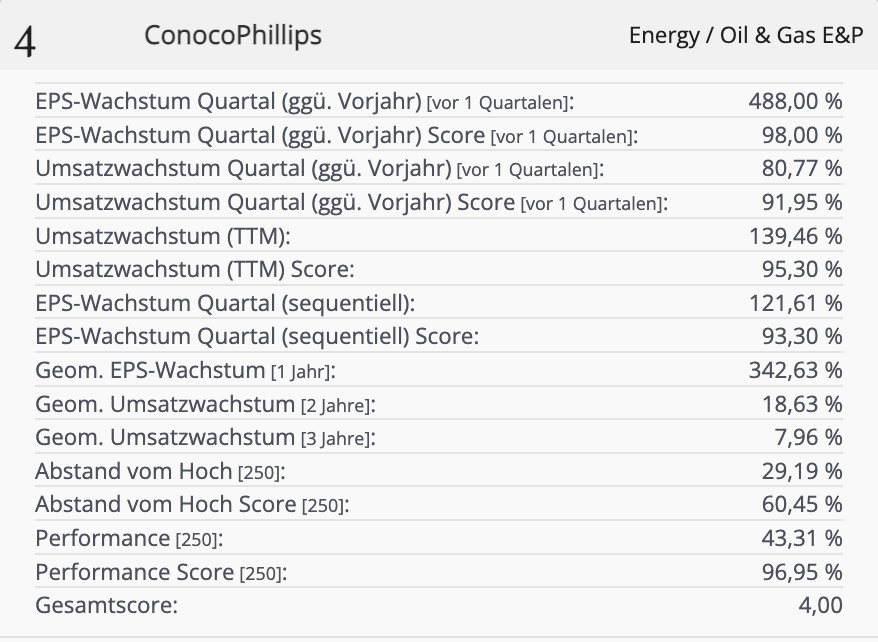

Conoco Philips - Der Profiteur der hohen Preise

Conoco Philips ist, gemessen an der Produktion und den nachgewiesenen Reserven, mit mehr als 9.400 Mitarbeitern, eines der weltweit größten unabhängigen Exploration & Production (E&P) Unternehmen. Bei E&P handelt es sich um eine frühe Phase der Energieproduktion und beinhaltet die Suche und Extraktion von Öl und Gas. Der US-amerikanische Konzern ist auf diesem Gebiet Experte und hat es sich zur Aufgabe gemacht, Rohöl, Erdgas und Bitumen-Energie zu suchen, zu produzieren, zu transportieren und weltweit zu vermarkten. Das Ziel ist es, durch die gewonnenen Energien die Lebensqualität der Menschen weltweit zu verbessern und zu wirtschaftlichen Vorteilen beizutragen.

Während ein Großteil der Unternehmen aktuell unter einer hohen Inflation und besonders unter steigenden Rohstoffpreisen leiden, ist Conoco Philips ein direkter Profiteur dieser Entwicklung. Bereits 2021 konnte der Konzern seine Umsätze auf 45,83 Mrd. $ mehr als verdoppeln. Auch die Gewinne legen auf einen historischen Rekordwert von mehr als 8 Mrd. $ zu. Doch der Trend scheint noch nicht am Ende zu sein und so rechnen Analysten für das laufende Jahr mit einem weiteren Gewinnsprung auf mehr als 19 Mrd. $. Auch die Erdgas-Engpässe in Europa dürften den Amerikanern dabei in die Hände spielen.

Während der breite Markt in diesem Jahr einen starken Ausverkauf hinnehmen musste, erreichte die Aktie von ConocoPhillips zwischenzeitlich neue Höchststände. Seit Anfang Juni gerät die Aktie jedoch wieder deutlich unter Druck und könnte Anlegern somit eine neue Einstiegschance gewähren. Für eine Fortsetzung der Rallye spricht nicht nur das Zahlenwerk, sondern auch eine weiterhin politisch unsichere Lage. Insbesondere in Europa werden auf Sicht der kommenden Jahre unternommen, um die Unabhängigkeit von Russland sicherzustellen. ConocoPhillips könnte aus dieser Entwicklung, erneut, als Sieger hervorgehen.

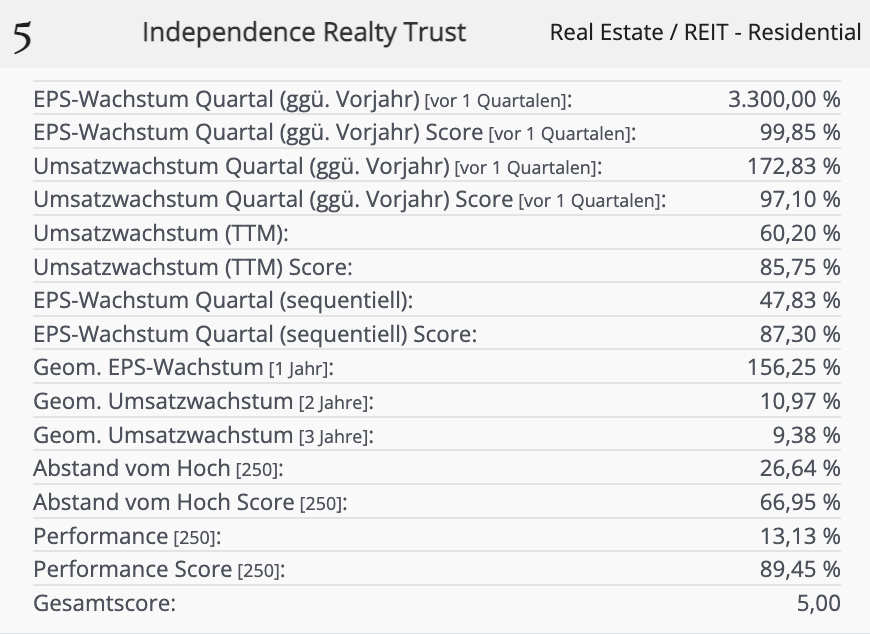

Independence Realty Trust - Die Fusion steht kurz bevor

Independence Realty Trust ist ein US-amerikanischer Immobilien-Investment-Trust, der Mehrfamilienhäuser auf US-Märkten außerhalb der Gateway-Märkte besitzt und betreibt. Dazu zählen Orte wie Atlanta, Louisville, Memphis und Raleigh. Die Strategie des Konzerns darauf abzielen, in der Börse mit einer soliden Infrastruktur eine Größe zu gewinnen und für Investoren eine solide Rendite zu erwirtschaften. Für den Vermieter sind seine über 55.000 Einwohner mehr als nur Kunden. Sie verstehen, dass das Zuhause mehr als nur ein Ort zu leben ist und deshalb hat es sich Independence Reality Trust zur Aufgabe gemacht, jedem auf der Suche nach dem perfekten Ort zu helfen.

Ein Blick auf die GuV des Konzerns zeigt, dass die Strategie voll aufgeht. Der Umsatz konnte in den vergangenen Jahren kontinuierlich gesteigert und notiert werden 2021 bei 250,52 Mio. € und damit mehr als 18 % über dem Vorjahresniveau. Der Gewinn liegt mit 44,59 Mio. € wieder auf einem Niveau wie noch vor der Corona-Pandemie und somit auf einer guten Ausgangslage für die kommenden Jahre.

Für aussichtsreiche Jahre dürfte auch eine Ende 2021 abgeschlossene Fusion zwischen Independence Realty Trust und Steadtfast Apartment REIT führen. Steadfast ist eine führende, amerikanische Immobilien-Investmentverwaltungsgesellschaft, die über ein Portfolio im Wert von 5,4 Mrd. $ in den USA und Mexiko verfügt. Die Fusion dürfte dem Konzern ermöglichen sein Wachstum deutlich zu beschleunigen und so rechnen Analysten für 2022 mit einem deutlichen Umsatzsprung auf über 600 Mio. € bei einem Gewinn von 71,11 Mio. €.

Die Aktie von Independence Realty Trust konnte sich der Nervosität der Anleger jedoch nicht anziehen und notiert rund 27 % unter ihren Höchstständen von April 2022. Grund für die technische Schwäche dürfte insbesondere die Angst vor den steigenden Zinsen sein, die das Risiko von Kreditausfällen deutlich erhöht haben . Und tatsächlich sollten Anleger dieses Risiko nicht von der Hand weisen und, insbesondere bei amerikanischen Immobilienaktien, einen genauen Blick auf die Bilanz bzw. den Geschäftsbericht werfen. Langfristig sollte die Fusion dem Konzern jedoch in die Karten spielen und weiteres Wachstumspotenzial eröffnen.

Liebe Anleger,

Ich wünsche euch noch viele erfolgreiche Investments

Euer Fabian

Tipp : Auf https://paper.traderfox.com stehen 20 weitere PDF-Reports zum Download bereit. Holt euch das TraderFox Morningstar-Datenpaket für günstige 19 € pro Monat , wenn ihr dauerhaft auf unsere Research-Inhalte zugreifen wollt. Das Abo beinhaltet außerdem den Zugriff auf 4 weitere Applikationen, zum Beispiel auf mächtigen Aktien-Screener, die mit einer Morningstar-Datenbank arbeiten.

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!