Vom Megatrend US-Reshoring begünstigte Aktien sind die größten Nutznießer einer sich verändernden Weltordnung

Wir leben in einer Welt mit weitreichenden wirtschaftlichen und politischen Paradigmenwechseln. Diese Veränderungen bergen Risiken, versprechen teilweise aber auch langfristige Anlagechancen. Eines der größten positiv besetzten Themen ist dabei die Verlagerung von Produktionsaktivitäten in die USA. Ein laut Societe Generale vom US-Reshoring profitierender Aktienbasket hat sich seit 2018 besser entwickelt als der S&P 500 Index. Wir berichten über die Hintergründe dieses Trends, nennen 28 Namen begünstigter Aktien und unterziehen diese auch noch dem TraderFox-Härtetest.

Es ist vermutlich keine Übertreibung zu schreiben, dass sich die Welt jüngst so gewandelt hat wie selten zuvor in den vergangenen Jahrzehnten. Die Analysten bei der Societe Generale teilen in einer aktuellen Studie jedenfalls die Ansicht, dass wir in einer Welt mit Paradigmenwechseln leben, und zwar sowohl wirtschaftlich als auch geopolitisch gesehen.

Allen diesen Veränderungen ist laut der französischen Großbank gemein, dass sie sich in langfristige Anlagechancen verwandeln können. Angesichts dieser Ausgangsthese macht es für die Studienautoren für Anleger Sinn, sich mit den damit verbundenen langfristigen Themen zu befassen.

Als eines der größten, wenn nicht sogar das größte Thema stuft die Societe Generale dabei die Verlagerung von Produktionsaktivitäten in die USA ein. Als Folge dieser Bestandsaufnahme rät man dazu, in thematisch passende US-Aktien zu investieren, die von der Verlagerung profitieren.

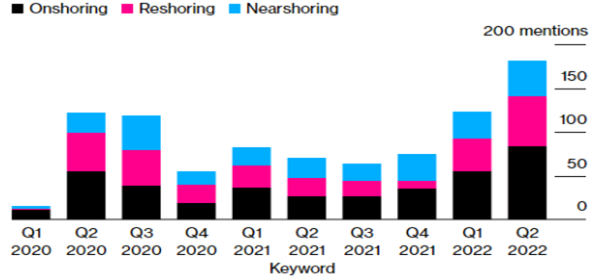

Die Erwähnung von Onshoring und Reshoring in den Ergebnisberichten der Unternehmen hat in den vergangenen Quartalen deutlich zugenommen

Quellen: SG Cross Asset Research/Equity Strategy, Bloomberg

Diverse Initiativen untermauern den Re-Shoring-Megatrend

Alleine schon die in den vergangenen Wochen zu beobachtenden Entwicklungen untermauern die Einschätzung, dass in Sachen Re-Shorung tatsächlich einiges passiert. Anzuführen sind in dieser Hinsicht etwa der Chips and Science Act von 2022 mit geplanten Ausgaben von 280 Mrd. USD sowie der Inflation Reduction Act von 2022 mit beabsichtigten Ausgaben von rund 400 Mrd. USD.

Hinzukommen der unlängst getätigte Besuch der Vorsitzenden des US-Repräsentantenhauses Nancy Pelosi in Taiwan, was den ranghöchsten Besuch aus den Vereinigten Staaten seit einem Vierteljahrhundert in dem von China für sich beanspruchten Inselstaat darstellte. Einher ging das mit dem Taiwan Policy Act, der primär symbolisch Natur ist, aber auch schätzungsweise 6,3 Mrd. USD an Sicherheitshilfe umfasst.

Erwähnenswert sind in diesem Zusammenhang natürlich auch die US-Beschränkungen zu den Lieferungen von modernen Computerchips und Chip-Herstellungsausrüstung an China. So wurde eine neue Runde von US-Tech-Sanktionen gegen China eingeleitet, als die Biden-Administration am 7. Oktober neue Exportlizenzanforderungen vorstellte, die den Verkauf von Halbleitern und Chip-Herstellungsanlagen an chinesische Kunden einschränken. Dazu muss man wissen, dass nur 12 % der Halbleiterchips heute in den USA hergestellt werden, 1990 waren es noch 37 %. Die USA sehen deshalb die Notwendigkeit, ihre Abhängigkeit von anderen Regionen zu verringern.

Als eine der wesentlichen Auswirkungen der oben genannten Maßnahmen bezeichnet es die Societe Generale, dass globale Unternehmen in den vergangenen drei Monaten Investitionen in Höhe von mehr als 350 Mrd. USD in den USA angekündigt haben, die meisten davon in der Halbleiterindustrie.

Der US-Reshoring Beneficiary Basket der Societe Generale schlägt sich wacker

Auf die Frage, wie man als Anleger davon profitieren kann, verweist die französische Großbank auf Long-Positionen in Aktien von Unternehmen, die vom US-Reshoring profitieren.

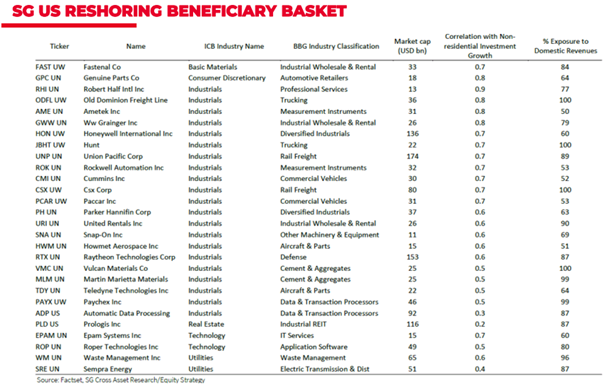

Das hauseigene US-Aktienstrategieteam hat dazu einen Aktienkorb zusammengestellt, der darauf abzielt, von der veränderten Ausrichtung der US-Politik und der geopolitischen Landschaft zu profitieren. Der US Reshoring Beneficiary Basket besteht aus einer Liste von 28 Aktien, die von den Ausgaben der sieben Branchen profitieren, welche die US-Regierung als kritisch für die Lieferkette betrachtet.

Die von SG Reshoring begünstigten Aktien werden nach folgenden Kriterien ausgewählt:

- Aktien, die gut abschneiden, wenn sich der inländische US-Investitionszyklus verbessert,

- Aktien, die von der US-Wirtschaft abhängig sind,

- Aktien, die von den steigenden Ausgaben in den sieben kritischen Branchen betroffen sind, die in der US-Politik genannt werden.

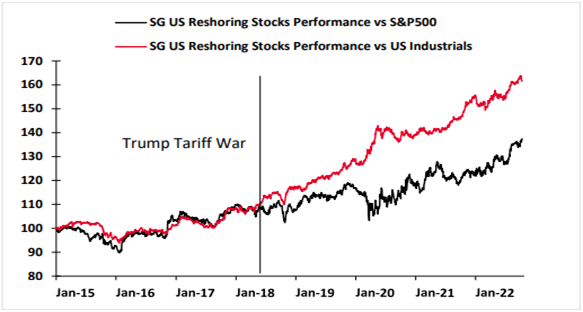

Der so erstellte Aktienkorb hat sich seit der Ankündigung der Zölle im Jahr 2018 besser entwickelt als Industriewerte und der S&P 500 Index.

Die Performance-Entwicklung des SG US-Reshoring Beneficiary Basket im Vergleich mit US-Industrieaktien und dem S&P 500 Index

Quellen: Bloomberg, Refinitiv, SG Cross Asset Research/Equity Strategy

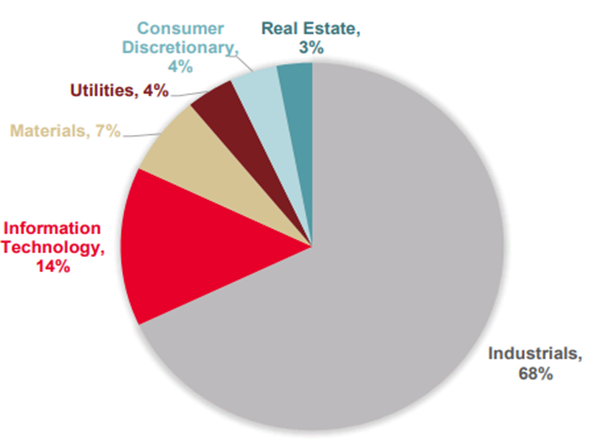

Die Aktien, die diese Outperformance ermöglicht haben, sind vom inländischen Investitionszyklus in den USA abhängig und weisen ein spezifisches Engagement in Sektoren auf, welche die US-Regierung als entscheidend für die Wiederbelebung der Industrie ansieht. 69 % dieser Aktien sind den Angaben der Societe Generale zufolge Industriewerte.

Sektorzusammensetzung des SG US-Reshoring Beneficiary Basket

Quellen: Bloomberg, Refinitiv, SG Cross Asset Research/Equity Strategy

Die nachfolgende Tabelle zeigt die Namen der 28 Aktienkorb-Mitglieder plus deren Industriezugehörigkeit sowie der jeweiligen Korrelation mit dem Wachstum der Investitionen exklusive des Wohnungsbaus und dem Prozentanteil der aus dem Inland stammenden Einnahmen.

Unterzieht man diese 28 Titel auch noch dem TraderFox-Härtetest, der aus Checks der Qualität, des Wachstums sowie der Bilanz-Solidität (zur Methodik sind am Textende noch weiterführende Erläuterungen zu finden) besteht, dann schneiden mit 32 bis 34 von maximal möglichen Punkten folgende sechs Werte am besten ab:

Platz 01:

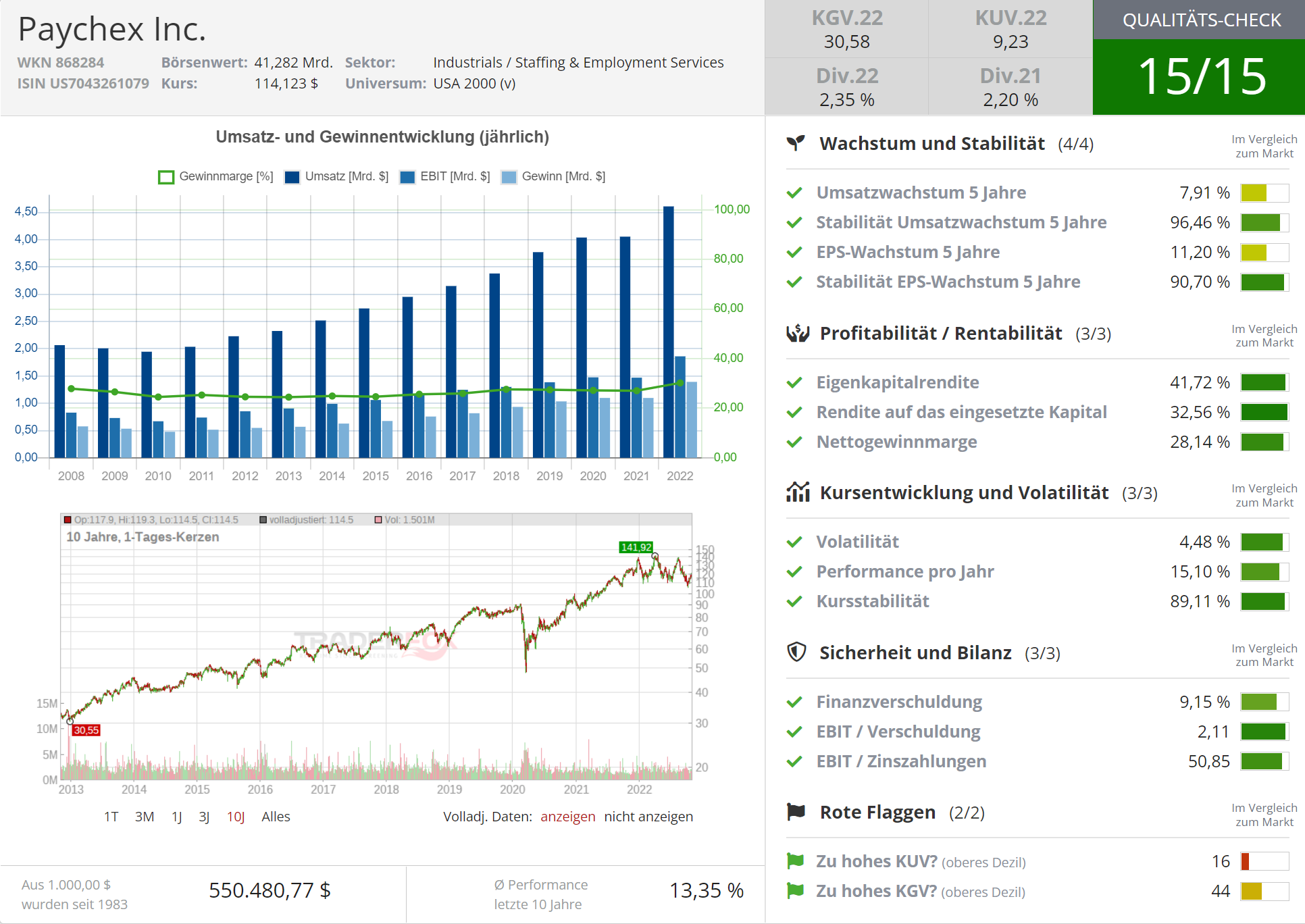

Paychex (Gesamtpunktzahl: 34 von maximal möglichen 39 Punkten, ISIN: US7043261079)

QUALITÄTS-CHECK 15/15

WACHSTUMS-CHECK 11/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

Platz 02/03:

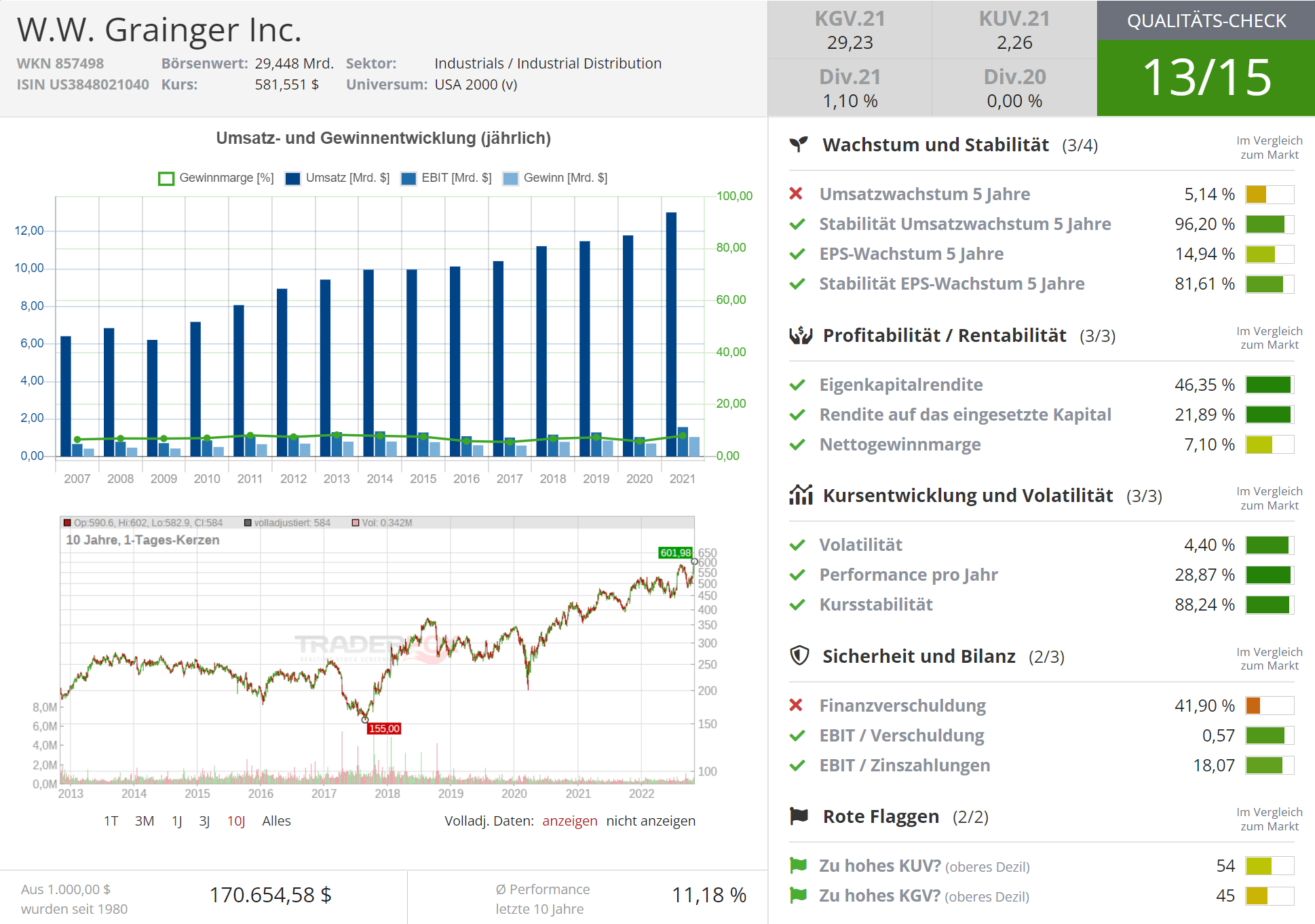

WW Grainger (Gesamtpunktzahl: 33 von maximal möglichen 39 Punkten, ISIN: US3848021040)

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 13/15

PIOTROSKI F-SCORE 07/09

Quelle: Qualitäts-Check TraderFox

Platz 02/03:

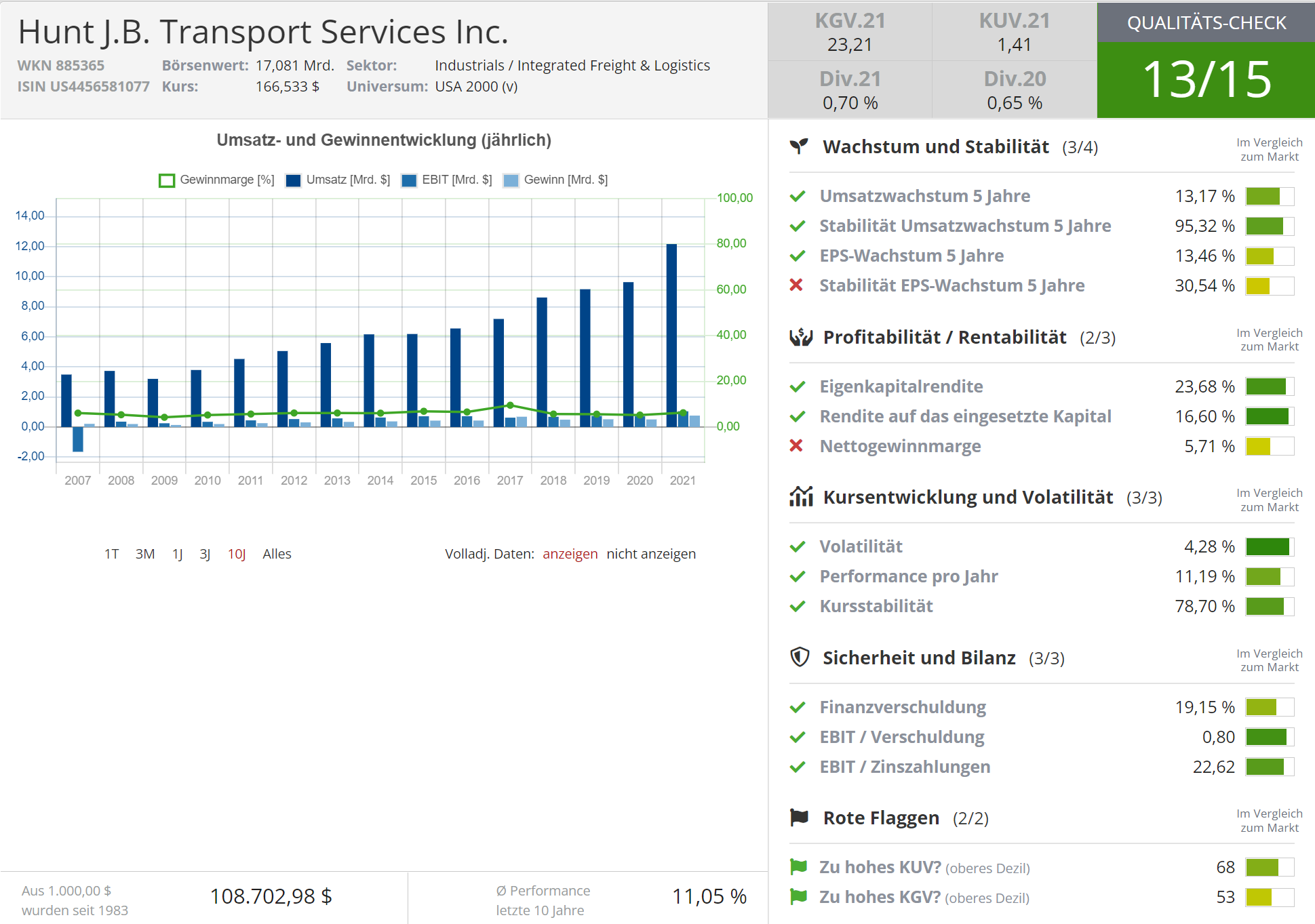

J.B. Hunt Transport Services (Gesamtpunktzahl: 33 von maximal möglichen 39 Punkten, ISIN: US4456581077)

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 12/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

Platz 04-06:

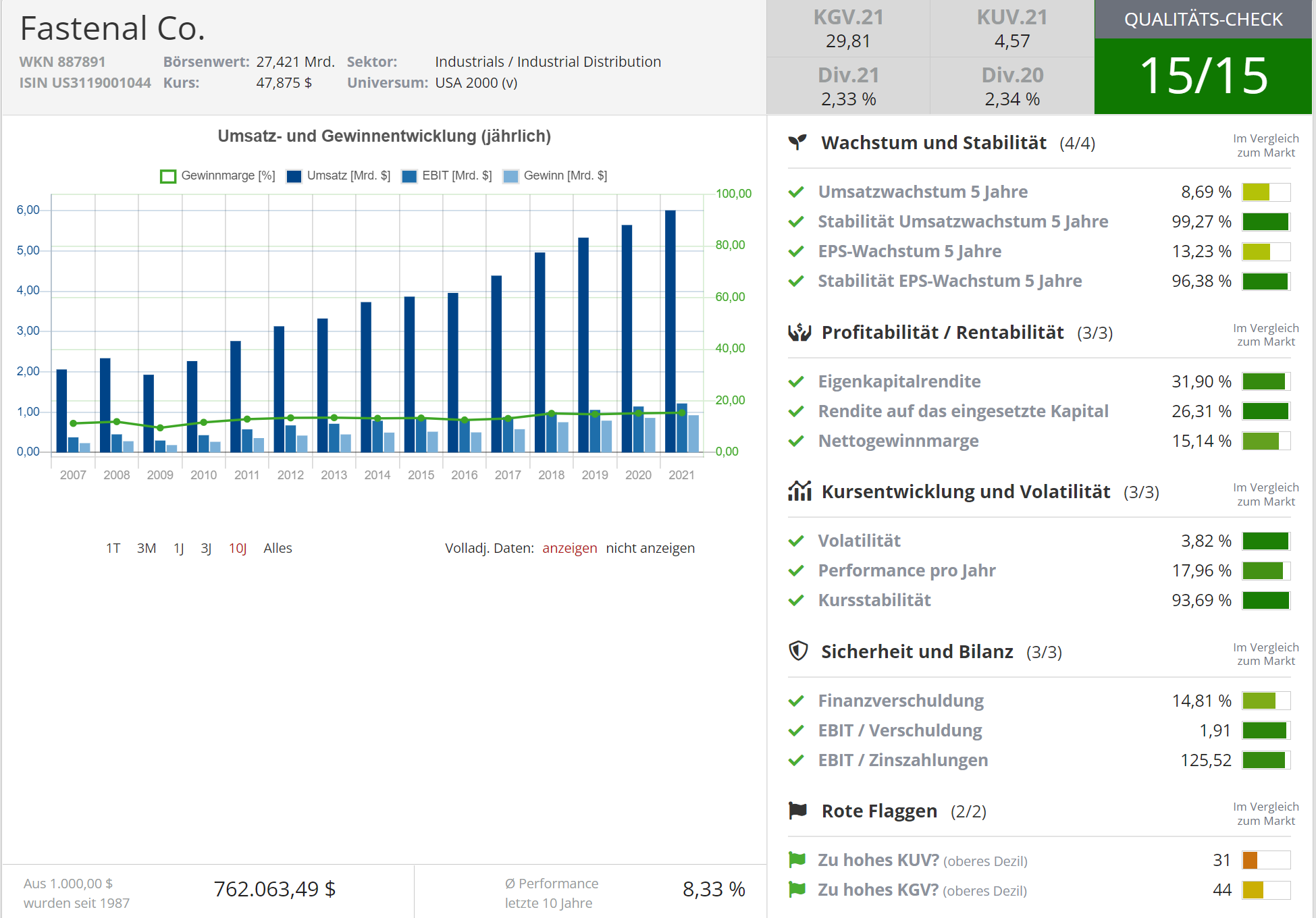

Fastenal (Gesamtpunktzahl: 32 von maximal möglichen 39 Punkten, ISIN: US3119001044)

QUALITÄTS-CHECK 15/15

WACHSTUMS-CHECK 09/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

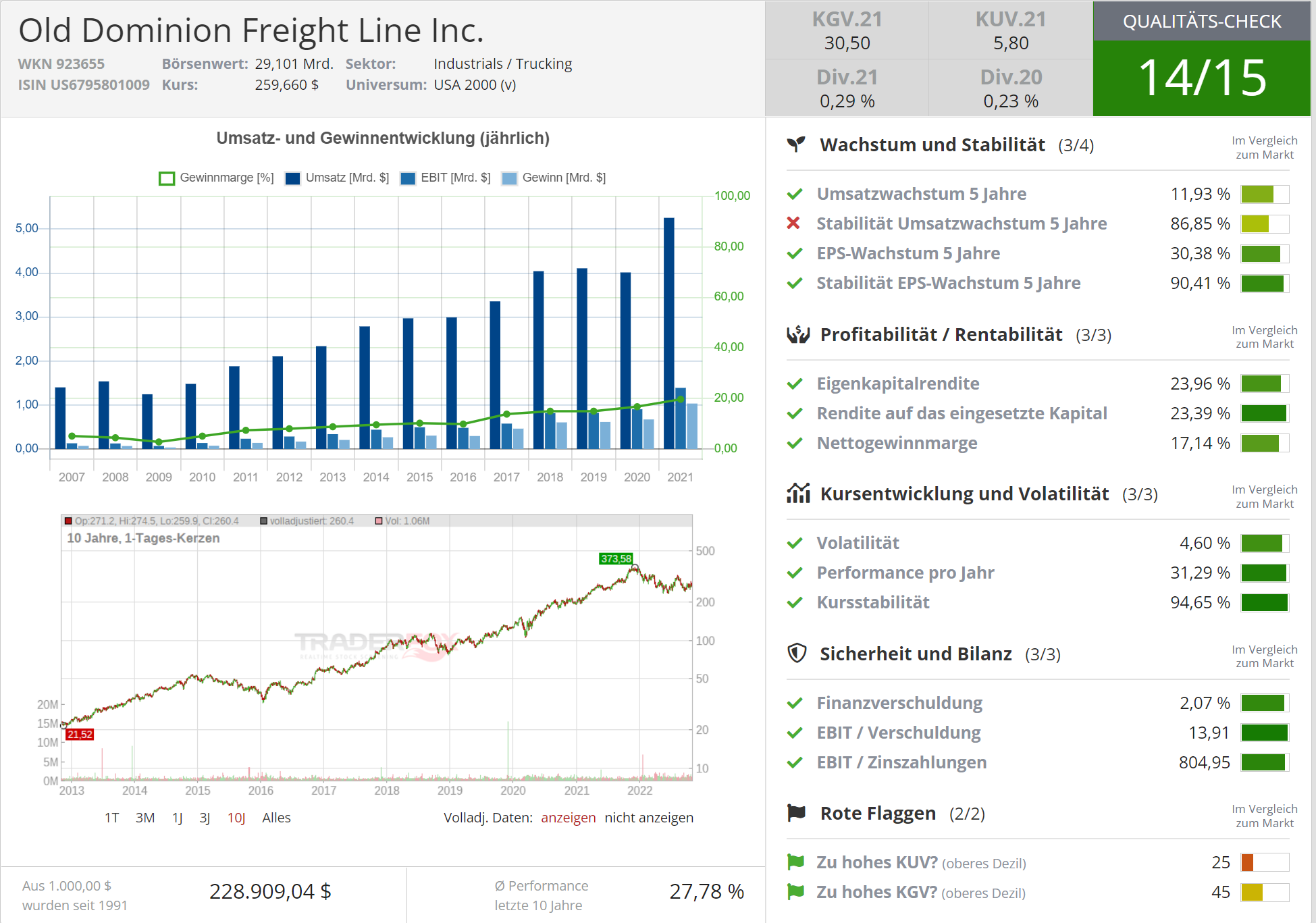

Platz 04-06:

Old Dominion Freight Line (Gesamtpunktzahl: 32 von maximal möglichen 39 Punkten, ISIN: US6795801009)

QUALITÄTS-CHECK 14/15

WACHSTUMS-CHECK 10/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

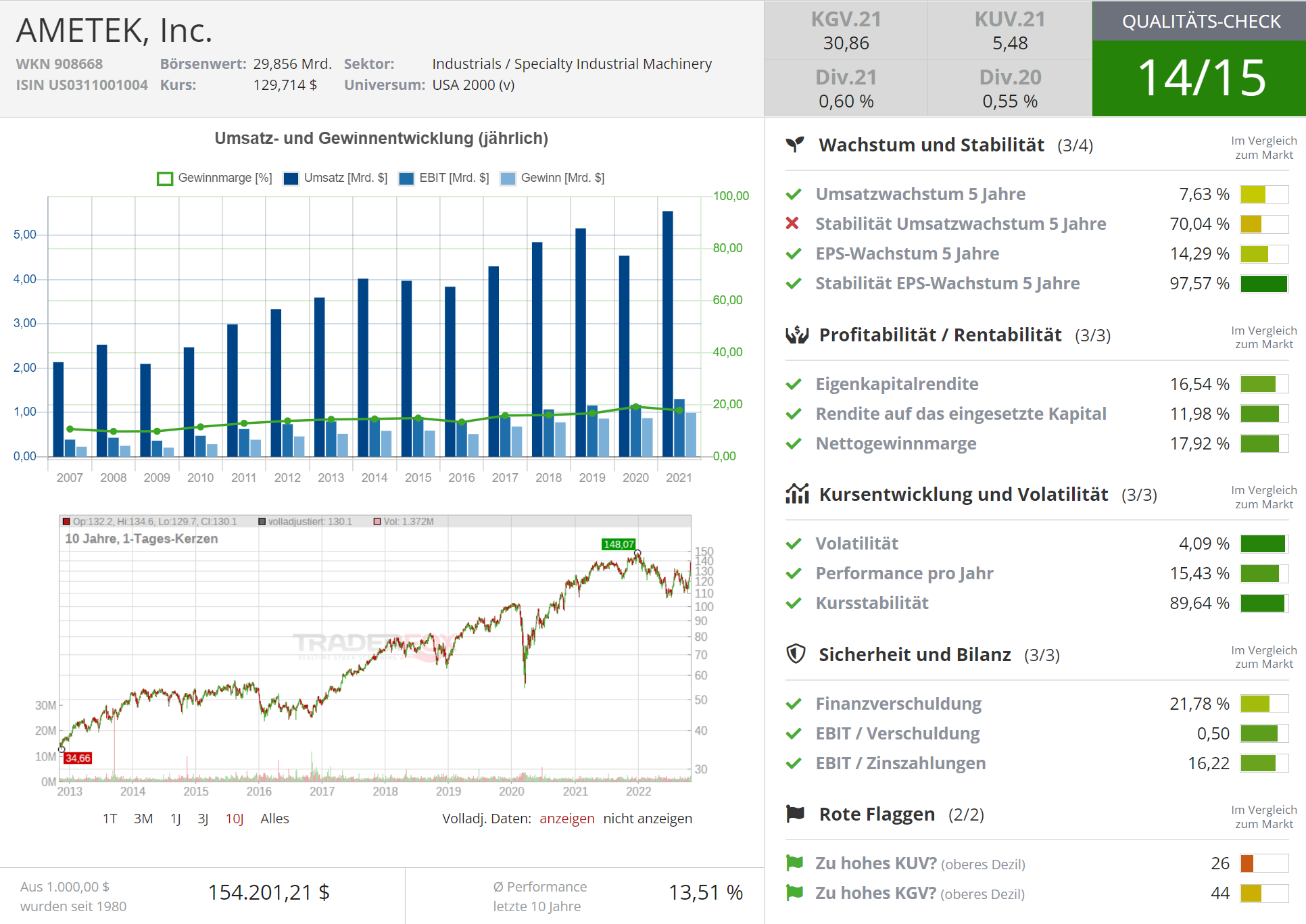

Platz 04-06:

Ametek (Gesamtpunktzahl: 32 von maximal möglichen 39 Punkten, ISIN: US0311001004)

QUALITÄTS-CHECK 14/15

WACHSTUMS-CHECK 10/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

Zusatzinformationen zur angewandten Methodik beim TraderFox-Härtetest

Zur angewandten Methodik muss man wissen, dass der TraderFox Qualitäts-Check jeder Aktie bis zu 15 Punkte zuweist. Wir verwenden dabei Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, um Quality von Junk zu unterscheiden. Das Besondere an unserem Qualitätscheck ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes. Der Qualitäts-Check soll Anlegern erstens helfen, das Risiko bei Investments zu reduzieren und ist zweitens dazu gedacht, um auf hervorragende Investment-Chancen aufmerksam zu werden.

Der Wachstums-Check prüft die Attraktivität von Wachstums-Aktien. Wachstums-Aktien sind keine Aktien zum sorgenfreien Kaufen und Liegenlassen. Wachstums-Aktien können auf Sicht von 2-3 Jahren außerordentliche hohe Gewinne abwerfen. Anleger müssen mit größeren Kursschwankungen und Fehlschlägen rechnen. Als drittes Benotungs-Kriterium kommt noch der Piotroski F-Score hinzu. Dabei handelt es sich um eine Zahl zwischen 0 bis 9 zur Bestimmung der finanziellen Stärke eines Unternehmens.

Paychex (US7043261079) 15,11,8 34

Fastenal 15,10,8 33

Old Dominion Freight Line (US6795801009) 14,10,8 32

Ametek US0311001004) 14,10,8 32

WW Grainger (US3848021040) 13,12,7 32

J.B. Hunt Transport Services (US4456581077) 13,11,8 32

EPAM Systems (US29414B1044) 14,11,7 32

Automatic Data Processing (US0530151036) 14,11,6 31

Genuine Parts 10.12,8 30

Paccar (US6937181088) 11,12,7 30

United Rentals (US9113631090) 12,10,8 30

Vulcan Materials Company (US9291601097) 13,10,7 30

Bildherkunft: AdobeStock_350979901

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!