Studie: Wann Anleger mit Aktien-Splits Geld verdienen und wann nicht

In diesem Jahr haben bereits prominente Konzerne wie Tesla und Apple Aktien-Splits durchgeführt. Obwohl sich am Wert eines Unternehmens dadurch im Grunde nichts ändert, stellen sich Anleger bei Aktien-Splits ebenso wie bei Reverse-Splits die Frage, ob und wie sich das auf den Kurs der betroffenen Aktien auswirkt. Eine Antwort darauf gibt Professor Derek Horstmeyer von der George Mason University School of Business in einem aktuellen Aufsatz, über den wir nachfolgend berichten

Mit dem Elektroautopionier Tesla (WKN: A1CX3T) und dem iPhone-Hersteller Apple (WKN: 865985) hatten im Monat August gleich zwei Aktien-Schwergewichte einen Aktien-Split angekündigt. Tesla splittete im Verhältnis 5:1 und Apple im Verhältnis 4:1. Die Aktien sollen dadurch optisch günstiger werden und demzufolge mehr Kleinanleger zu einer Investition ermuntern.

In der Vergangenheit (ältere Investoren erinnern sich noch mit Freude an die späten 90er Jahre) führten Aktien-Splits teils zu massiven Kursanstiegen nach deren Ankündigung bzw. nach Durchführung, erinnert sich das Finanzunternehmen fairbroker24 in einem Beitrag zu dem Thema. Für den interessierten Spekulanten böten sich bei Aktien-Splits möglicherweise kurzfristige Gelegenheiten, heißt es weiter.

Ob das wirklich so ist, mit dieser Frage hat sich jüngst auch Derek Horstmeyer, auf Unternehmensfinanzierung spezialisierter Professor an der George Mason University School of Business beschäftigt. Aber bevor wir zu den dabei gewonnen Ergebnissen kommen, vorab noch einige Erläuterungen dazu, was ein Aktien-Split überhaupt ist.

Dazu schreibt Thomas Pentsy von der Schweizer Migros Bank, früher oder später würden die meisten Anleger in ihrem Aktienportfolio einen Aktien-Split erleben. Grundsätzlich unterscheide man dabei 2 Arten: Es gibt laut Pentsy den klassischen Aktien-Split (englisch: forward-split) und den sogenannten Reverse-Split.

Der klassische Aktien-Split ist demnach die üblichere Variante und lässt sich vergleichsweise häufig bei Wachstumsunternehmen beobachten. Bei dieser Variante wird die Anzahl der ausstehenden Aktien erhöht und gleichzeitig der Wert pro Aktie proportional verringert. Splits werden dabei stets in einem Verhältnis angegeben. Zum Beispiel wird ein Zwei-für-eine-Split als 2:1 dargestellt. Möglich sind auch «ungerade» Tauschverhältnisse wie 3:2 oder 5:4.

Was bedeutet ein Aktien-Split nun fürs Portfolio?

Angenommen, ein Anleger hält 100 Aktien des Unternehmens ABC zum aktuellen Börsenkurs von 100 EUR. Der Gesamtwert der Aktienposition beträgt somit 10.000 EUR (100 Aktien mal 100 EUR). Hat das Unternehmen nun einen Aktien-Split von 2:1 auf den 30. Oktober 2020 angekündigt, erhält der Anteilseigner für jede Aktie, die er besitzt, eine neue dazu. Die Anzahl der Titel verdoppelt sich im Depot, gleichzeitig reduziert sich der Aktienkurs aber auf 50 EUR (100 EUR geteilt durch zwei).

Nach dem Aktien-Split hält der Anleger also 200 Aktien des Unternehmens ABC zu je 50 EUR pro Anteilschein. Der Wertbestand der Aktienposition bleibt unverändert bei 10.000 EUR (200 Aktien mal 50 EUR). Ein Aktien-Split wirkt sich also nicht auf den Gesamtwert einer Position aus, sondern auf die Anzahl handelbarer Aktien und den Aktienkurs, so Pentsy. Bei einem Aktien-Split wird die Anzahl der Aktien erhöht und der Nennwert pro Aktie verringert. Das Aktienkapital des Unternehmens bleibt also gleich. Auch auf eine Dividende wirkt sich ein Aktien-Split neutral aus. Bei einem Verhältnis von 2:1 halbiert sich zwar die Dividende pro Aktie, sie wird aber auf die doppelte Anzahl von Aktien ausgezahlt. Am Ende erhält der Aktionär die gleiche Dividendensumme wie vor dem Split.

Pentsy betrachtet das Beispiel auch noch aus Sicht eines Unternehmens. Das Unternehmen ABC hat zehn Million Aktien im Umlauf, der Aktienkurs steht bei 100 EUR und somit beträgt die Marktkapitalisierung an der Börse 1 Mrd. EUR. Angenommen, das Unternehmen vollzieht einen Aktien-Split im Verhältnis von 2:1: Es sind nun 20 Mio. Aktien handelbar, der Börsenwert des Unternehmens liegt weiterhin bei 1 Mrd. EUR, und der Aktienpreis halbiert sich auf 50 EUR. Der prozentuale Anteil jedes Aktionärs am Unternehmen bleibt unverändert.

Breitere Anlegerschicht

Weshalb aber splitten Unternehmen ihre Aktien überhaupt? Dafür gibt es laut Pentsy mehrere Erklärungen. Die wohl wichtigsten Beweggründe sind, dass die Aktien nach einem Split leichter handelbar und optisch günstiger sind. Dadurch wird der Titel für breitere Anlegerschichten attraktiv. Ein Aktien-Split kann gleichzeitig auch dazu beitragen, dass sich die Liquidität einer Aktie verbessert, indem sich die Geld-Brief-Spanne aufgrund der höheren Anzahl handelbarer Aktien verringert. Untersuchungen zeigen laut Pentsy zudem, dass ein zu hoher Aktienkurs für viele Anleger eine Einstiegshürde darstellt und sie deshalb davon absehen, solche Valoren zu kaufen.

Darüber hinaus erschwert eine hochpreisige Aktie auch die Diversifizierung. Der legendäre US-Großinvestor Warren Buffett beispielsweise hat die A-Aktien seiner Holdinggesellschaft Berkshire Hathaway (BRK-A) nie gesplittet. Inzwischen kostet eine A-Aktie rund 340.064 USD. Für die meisten Privatanleger sind diese Titel daher unerschwinglich. Angenommen, ein Kleinanleger besäße eine A-Aktie von Berkshire, so könnte er dieses Klumpen-Risiko nicht verringern, ohne die gesamte Position zu verkaufen.

Andere Unternehmen wie Apple, Microsoft und Nike dagegen haben ihre Aktien in der Vergangenheit mehrfach gesplittet. Im Allgemeinen reagieren Investoren auf Aktien-Splits positiv, so die These von Plentsy. Splits signalisieren, dass das Unternehmen Investoren anziehen will, indem es den Preis der Aktie erschwinglicher macht und die Anzahl der verfügbaren Aktien erhöht. Im Grunde genommen hat ein Aktien-Split aber keine Auswirkungen auf den fundamentalen Wert einer Aktie.

Ein Aktien-Split ist laut Pentsy letztlich eher eine «kosmetische» Aktion, die die Psychologie der Anleger anspricht. So meinen beispielsweise viele Investoren, dass der Preis einer Aktie (trotz gleicher Bewertung) bei 1.000 EUR teurer ist als bei 100 EUR. Viele fühlen sich auch wohler, wenn sie 100 Aktien zu 100 EUR pro Titel halten als 1 Aktie zu 10.000 EUR pro Anteilsschein. Andere wiederum denken, es sei wahrscheinlicher, dass sich ein Aktienkurs von 100 auf 200 EUR verdoppelt als von 1.000 auf 2.000 EUR. Nach einem erheblichen Kursanstieg führen daher viele Unternehmen irgendwann einen Aktien-Split durch, um den Aktienkurs auf ein populäreres Handelsniveau zu senken.

Was von Reverse-Splits zu halten ist

Nicht alle Aktien sind allerdings stets im Höhenflug – auch an der Börse gibt es Keller- und Sorgenkinder. Damit kommt Pentsy zum umgekehrten Fall, zu den Reverse-Splits. Sie sind in der Regel ein Zeichen dafür, dass sich ein Unternehmen in Schwierigkeiten befindet. Reverse-Splits kommen eher selten vor, normalerweise aber dann, wenn der Aktienkurs eines Unternehmens zu niedrig ist oder wenn das Unternehmen den Aktienkurs künstlich in die Höhe treiben will, um an einer Börse notiert zu bleiben.

Bei einem Reverse-Split werden Aktien nicht geteilt, sondern zusammengelegt. Angenommen, ein Anleger besitzt 10.000 Aktien zu einem Preis von 1 EUR je Titel. Führt das Unternehmen nun einen Reverse-Split im Verhältnis von 1:10 durch, dann hält der Anleger anschließend 1.000 Aktien zu einem Kurs von 10 EUR pro Anteilsschein, wie Pentsy vorrechnet. Der Gesamtwert der Aktienposition ändert sich also auch hier nicht, aber der Anleger besitzt nun weniger Aktien zu einem jeweils höheren Kurs. Aus Unternehmenssicht sind nun ebenfalls weniger Titel im Umlauf, aber zu einem höheren Kurs. Die Marktkapitalisierung bleibt unverändert.

Der Hauptgrund für eine Aktienzusammenlegung ist, dass Börsen unter anderem Mindestkursanforderungen für Aktien festlegen. Wenn der Aktienkurs eines Unternehmens während einer bestimmten Zeit auf dieser Mindestschwelle notiert oder gar darunter, ist es für ein Unternehmen oft am einfachsten, die Anzahl der ausstehenden Aktien zu reduzieren, sodass der Preis der einzelnen Aktien automatisch steigt, um mit der Börse konform zu gehen, so Pentsy.

Natürlich können die Aktien durch diesen Vorgang Auftrieb erhalten, aber vielfach ist der Kursaufschwung nicht von Dauer. Meist waren es fundamentale Unternehmensprobleme, die den Kurs so tief fallen ließen. Ändert sich an den Unternehmensaussichten nichts, werden Anleger auch nach einem Reverse-Split die Titel weiterhin meiden. Die meisten – wenn auch nicht alle – Reverse-Splits sind bei kleinkapitalisierten Unternehmen zu beobachten, die nicht in der Lage waren, stetig rentabel zu wirtschaften und dauerhaft Mehrwert für ihre Aktionäre zu schaffen.

Aktien nach einem Split kaufen oder nicht – das ist hier die Frage

Damit kommen wir nun zu dem, was Professor Derek Horstmeyer zu dem Thema beizutragen hat. Auch er erinnert in seinem Aufsatz für das Wall Street Journal daran, dass sich in den vergangenen Monaten zahlreiche bekannte Unternehmen einem Aktien-Split unterzogen, darunter Apple und Tesla.

Theoretisch sollte ein Aktien-Split für die zukünftige Rendite eines Unternehmens keine Rolle spielen, so Horstmeyer. Die Halbierung des Preises pro Aktie eines Unternehmens bei gleichzeitiger Verdopplung der Anzahl der ausstehenden Aktien ändert nichts Grundlegendes an dem Unternehmen, da die Marktkapitalisierung exakt die gleiche ist wie zuvor.

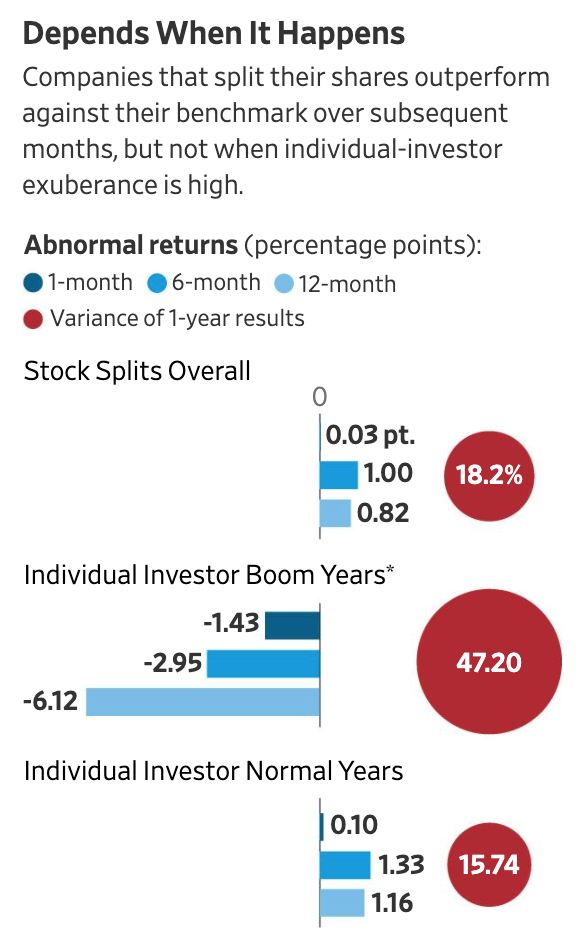

Ein Blick auf die gesamte Liste der Aktien-Splits der letzten 40 Jahre zeigt jedoch einige interessante Ergebnisse. Insgesamt haben sich die Aktien von Unternehmen, die einen Aktien-Split durchgeführt haben, demnach in den darauffolgenden Monaten deutlich besser entwickelt als ihre Benchmark: Sie haben in den 6 Monaten nach dem Split durchschnittlich 1 Prozentpunkt mehr verdient als der Vergleichsmaßstab.

Es gibt laut Horstmeyer jedoch einen Zeitraum, in dem der Kauf von Aktien nach einem Aktien-Split furchtbar schief zu gehen scheint - nämlich dann, wenn der Überschwang unter den einzelnen Anlegern groß ist. In Jahren, in denen sich die Aktienmärkte in einem Höhenflug befanden, kostete der Kauf einer Aktie nach einem Aktien-Split einen Anleger im Durchschnitt mehr als 6 Prozentpunkte an entgangener Rendite im Vergleich zur Benchmark der Aktie im Jahr nach dem Split.

Für diese Studie hat Horstmeyer zusammen mit Stephanie Fincher und Eric Dzik (Forschungsassistenten an der George Mason University) insgesamt 3.480 Aktien-Splits und umgekehrte Aktien-Splits seit 1980 für US-Aktien untersucht, die an der Nasdaq oder NYSE notiert sind. Man betrachtete dabei die Einmonats-, Sechsmonats- und 12-Monats-Renditen für Investoren, die Aktien kauften, die gerade gesplittet wurden oder Teil eines Reverse-Splits waren. Die Renditen wurden dabei im Vergleich zu einem Portfolio anderer US-Aktien mit ähnlicher Marktkapitalisierung und ähnlichem Book-to-Market-Verhältnis gemessen.

Bei ihrer Untersuchung fanden die Forscher heraus, dass Aktien in den 6 Monaten nach einem Split im Durchschnitt 1 Prozentpunkt und in den 12 Monaten danach 0,82 Prozentpunkte mehr als ihre Benchmark abwarfen.

Diese Durchschnittswerte verschleiern jedoch einige große Unterschiede in bestimmten Jahren. So haben sich die Autoren auch jene Jahre angesehen, in denen der Aktienbesitz von Einzelanlegern im Bereich der oberen 15 % der jährlichen Beobachtungen über den Stichprobenzeitraum lag - 1998, 1999, 2007, 2018, 2019 und 2020. Für diese Jahre, in denen die Aktienmärkte alle Anlageneulinge zum Kaufen einzuladen schienen, fand man heraus, dass die Renditen von Aktien in den 6 Monaten nach einem Split durchschnittlich um 2,95 Prozentpunkte unter ihrer Benchmark lagen, und 6,12 Prozentpunkte unter ihrem Vergleichsmaßstab auf Sicht von 12 Monaten.

Historische Performance-Ergebnisse bei Aktien-Splits in der Übersicht

Quelle: medium.com, Wall Street Journal, Derek Horstmeyer

Reverse-Splits sind oft ein Warnsignal

Interessant sind laut Horstmeyer auch die Ergebnisse im Zusammenhang mit umgekehrten Aktien-Splits, wenn ein Unternehmen die Anzahl der notierten Aktien reduziert und so den Preis pro Aktie erhöht. Obwohl diese viel seltener sind als reguläre Aktien-Splits, gab es seit 1980 304 Reverse-Splits, die man untersucht hat.

Die Botschaft für Investoren ist hier klar: Horstmeyer und seine Forschungsassistenten fanden heraus, dass Aktien im Monat nach einem Reverse-Split im Durchschnitt 1,18 % weniger als ihre Benchmark verdienten, 7,57 Prozentpunkte weniger nach 6 Monaten und 12,02 Prozentpunkte weniger über 12 Monate.

Als Investor kann es sich also durchaus lohnen, in ein Unternehmen zu investieren, das einen Aktien-Split durchführt, solange einzelne Investoren sich nicht vom Hype anstecken lassen und feiern, als wäre es 1999 - oder 2020, so Horstmeyer. Aber wenn eine Aktie, die man als Anleger hält, einen Reverse-Split durchführt, kann dies ein Zeichen dafür sein, dass die Dinge noch viel schlimmer werden, bevor sie eventuell wieder besser werden.

Bildherkunft: AdobeStock: 309353202