In Zeiten der Inflation ist Preismacht wichtig: Das sind die dazu passenden fünf besten US-Aktien mit starken Noten beim TraderFox-Härtetest

Die Preise steigen auf breiter Front - mit Folgen für die Kursfindung an den Börsen. Laut einer UBS-Studie haben Aktien von Unternehmen mit Preissetzungsmacht Chancen auf eine vergleichsweise gute Kursentwicklung. Passend dazu hat die Schweizer Großbank eine Liste mit US-Aktien mit starker Preismacht erstellt. Wir haben diese Titel dem TraderFox-Härtetest unterzogen, der neben Qualität und Wachstum auch die Bilanz-Solidität benotet. Dem Ergebnis zufolge sind Nucor, Pfizer, Steel Dynamics, Vertex Pharmaceuticals und NVIDIA die Top-Titel.

Angesichts des zunehmenden Inflationsdrucks gewinnt die relative Preissetzungsmacht im Verhältnis zu den Kosten an Bedeutung, wenn es bei Aktien darum geht, im Vergleich mit dem Gesamtmarkt gute Chancen auf ein überdurchschnittliches Abschneiden zu haben.

Laut Berechnungen der UBS war es jedenfalls in der Vergangenheit so, dass Unternehmen mit einer starken Preissetzungsmacht ihre schwachen Pendants im Durchschnitt der nächsten 12 Monate um fast 14 % übertroffen haben, wenn die Zweijahres-Inflationsrate in den USA über 2,5 % lag.

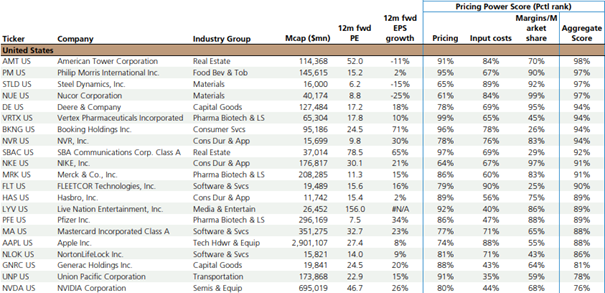

Basierend auf einen umfassenden und einzigartigen Datensatz, der die Preissetzungsmacht von Unternehmen, Lohnrisiken, Margenstrukturen, Preistrends, die Stimmung bei Gewinnmitteilungen von Rohstoff-/Lieferantenketten und die detaillierten Kostenstrukturen von Branchen umfasst, hat die Schweizer Großbank in einer Studie unter anderem die besten US-Aktien mit Preissetzungsmacht ermittelt. Die nachfolgende Tabelle zeigt diese Gesellschaft inklusive der erzielten Gesamt-Scores.

US-Aktien mit starker Preismacht im Überblick

Quellen: Factset, UBS

Messung der Preissetzungsmacht erfordert einen differenzierten Ansatz

Bei der Begutachtung der Preissetzungsmacht auf Aktienebene kommt die UBS in ihrer aktuellen Studie auch zu dem Schluss, dass Aktien mit starker Preissetzungsmacht seit 2021 weltweit um 20 % besser abgeschnitten haben als Aktien mit schwacher Preissetzungsmacht.

Die zuständigen Analysten gehen davon aus, dass sich diese Dynamik fortsetzen wird. Zumal das relative 12-Monats-Kurs-Gewinn-Verhältnis von Aktien mit hoher versus geringer Preismacht um 2 % unter dem Durchschnittswert liegt - trotz des erhöhten Inflationsdrucks und der durchweg besseren relativen Gewinnrevisionen.

Wie es weiter heißt, überschneidet sich Preisstärke bei Unternehmen mit einer höheren Qualität, was die Analysten in der aktuellen Phase des Wirtschaftszyklus bevorzugen. Sie konstatieren jedoch, dass das Preissetzungs-Thema in Bereichen mit geringerer Qualität des Marktes am besten funktioniert hat.

Nicht jedes Unternehmen kann Preisgestaltung als Hebel zur Inflationsbekämpfung nutzen

Um Preistrends besser zu verstehen, verwendet die UBS eine Reihe von eigenen Datensätzen, darunter: (1) Aufschlagskalkulation, die das Ausmaß misst, in dem Unternehmen ihre Preise über den Grenzkosten festsetzen können - die höchsten Aufschläge haben Halbleiter, Haushaltsgeräte und Pharmazeutika, (2) eine US-Zuordnung von mehr als 1200 PPI+CPI-Preis- und Lohndatenpunkten zu Aktien, um Margentrends abzuschätzen, (3) Marktanteils- und Margenmerkmale von Unternehmen (Niveau, Volumina, Revisionen) und (4) alternative Daten von UBS Evidence Lab, wie z. B. Bekleidungspreise, Rabatte und Bestandstrends, globale Flugtarife und Umfragen unter Führungskräften in den USA, Europa und China.

Die Bewertung der Kostenstrukturen offenbart die Schwachstellen/Sensibilitäten

Die Ökonomen von UBS bewerten darüber hinaus die Faktoren und Herausforderungen für die Inflationsaussichten, einschließlich Engpässen in der Lieferkette. Bei US-Aktien machen Rohstoffe rund 14 % der Gesamtkosten aus (einschließlich Öl, Metalle, Chemikalien, Nahrungsmittel, Versorgungsunternehmen), während der Transport 1,7 % und die Löhne 22 % ausmachen. In den Bereichen Haushaltsprodukte, Nahrung & Getränke, Kapitalgüter und Transport haben Rohstoffe den größten Einfluss.

Obwohl Absicherungen einige Risiken mindern können, variieren sie innerhalb der anfälligen Branchen. Die angespannten Arbeitsmärkte sind ebenfalls ein bemerkenswerter Gegenwind: Europa und Japan reagieren am empfindlichsten auf das Lohnwachstum, wobei ein Anstieg um 1 Prozentpunkt das EBIT um 1 Prozentpunkt verringert. Unter den Branchen sind der Lebensmittel- und Grundnahrungsmitteleinzelhandel sowie die Dienstleistungsbranche am stärksten von den Lohnkosten betroffen. Für die lohnempfindlichsten US-Aktien würde das derzeitige Lohnwachstum in der Branche einen EBIT-Gegenwind von rund 15 % bedeuten.

Nucor, Pfizer, Steel Dynamics, Vertex und NVIDIA sind die Top-Titel laut Härtetest

Aus strategischer Sicht deutet das Pricing Power Framework der UBS darauf hin, dass die USA strukturell robuster sind als Europa und APAC. Innerhalb der globalen Sektoren schneiden Immobilien, Werkstoffe, Pharma und Software & Services am besten ab. Transport, Investitionsgüter und Autos haben die schwächste Preissetzungsmacht im Vergleich zu den Kosten.

Wir haben die oben abgebildete Liste mit den besten US-Aktien mit Preismacht unserem TraderFox-Härtetest unterzogen. Dieser umfasst wie immer Checks zur Qualität, zum Wachstum sowie zur Bilanz-Solidität (zur Methodik sind am Textende noch weiterführende Erläuterungen zu finden).

Dem ermittelten Ergebnis zufolge schneiden die nachfolgenden fünf Titel am besten ab:

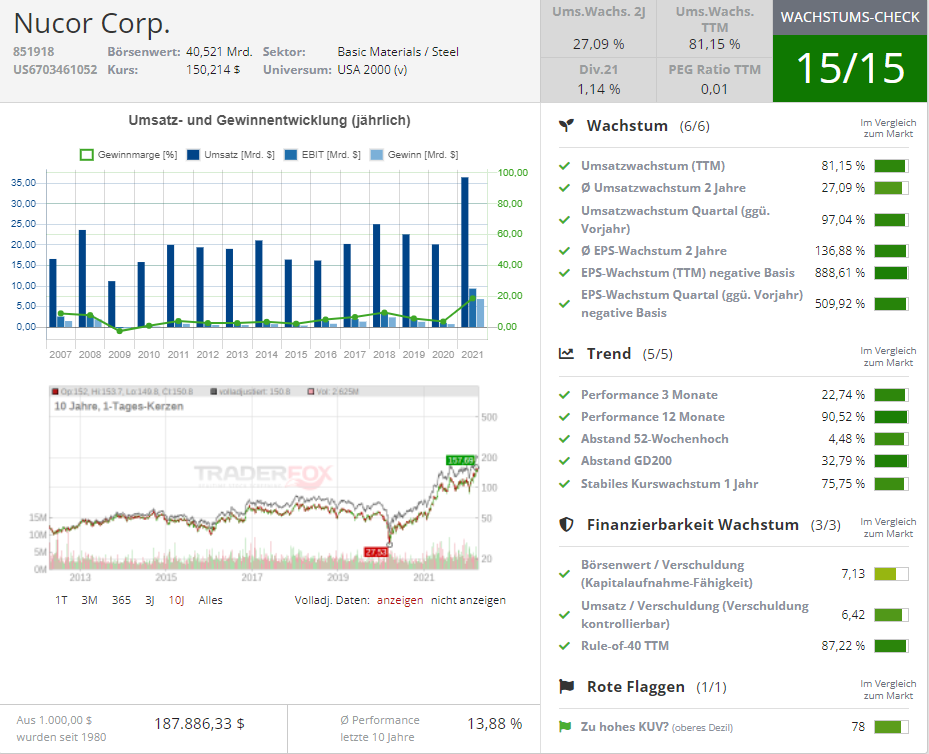

Platz 01/02:

Nucor Corp (Gesamtpunktzahl: 36 von maximal möglichen 39 Punkten, ISIN: US6703461052)

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 15/15

PIOTROSKI F-SCORE 08/09

Quelle: Wachstums-Check TraderFox

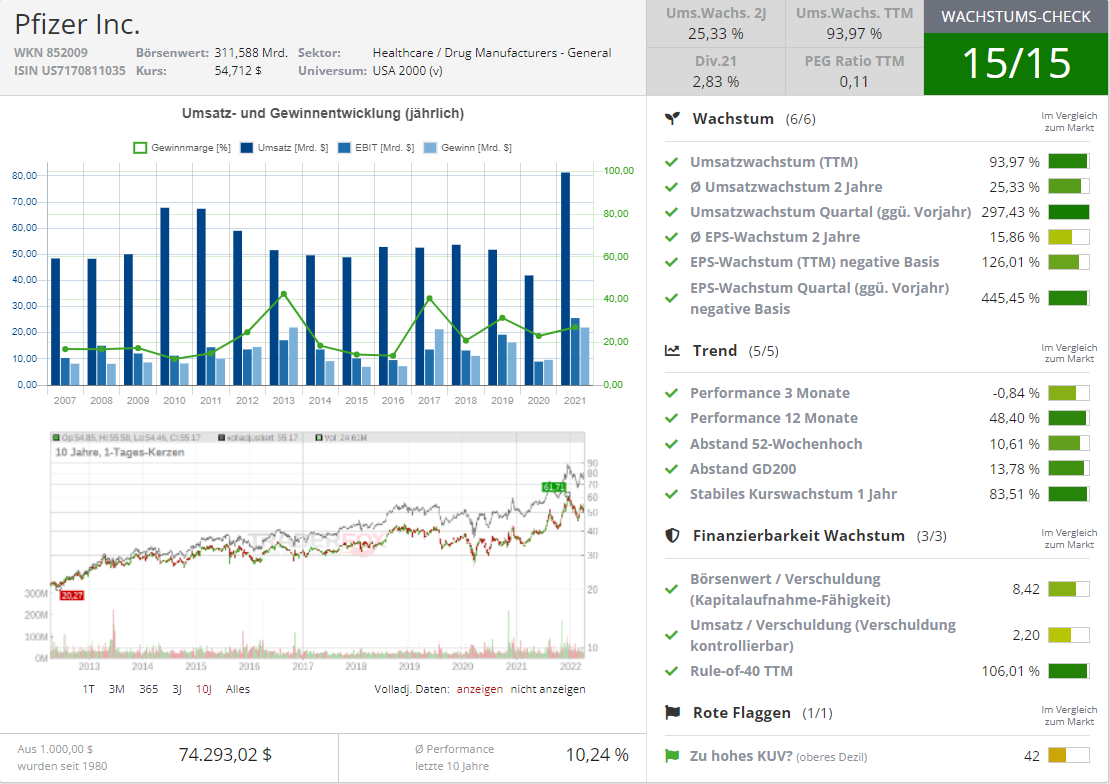

Platz 01/02:

Pfizer (Gesamtpunktzahl: 36 von maximal möglichen 39 Punkten, ISIN: US7170811035)

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 15/15

PIOTROSKI F-SCORE 08/09

Quelle: Wachstums-Check TraderFox

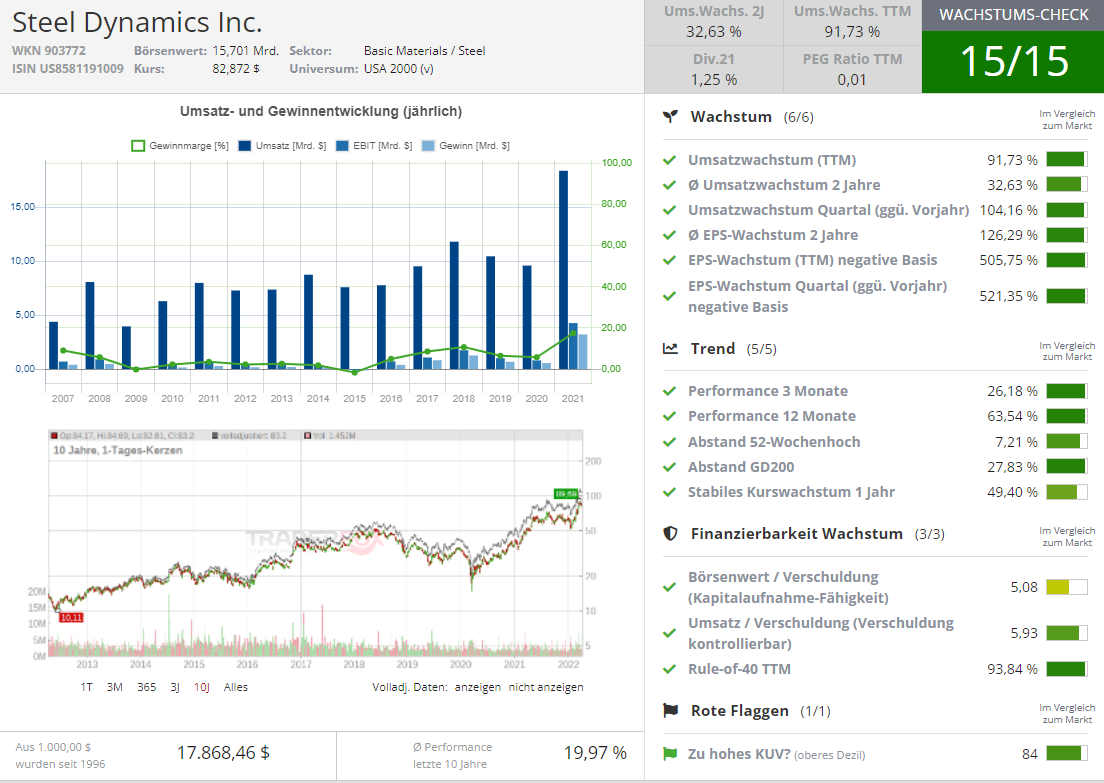

Platz 03:

Steel Dynamics (Gesamtpunktzahl: 35 von maximal möglichen 39 Punkten, ISIN: US8581191009)

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 15/15

PIOTROSKI F-SCORE 07/09

Quelle: Wachstums-Check TraderFox

Platz 04:

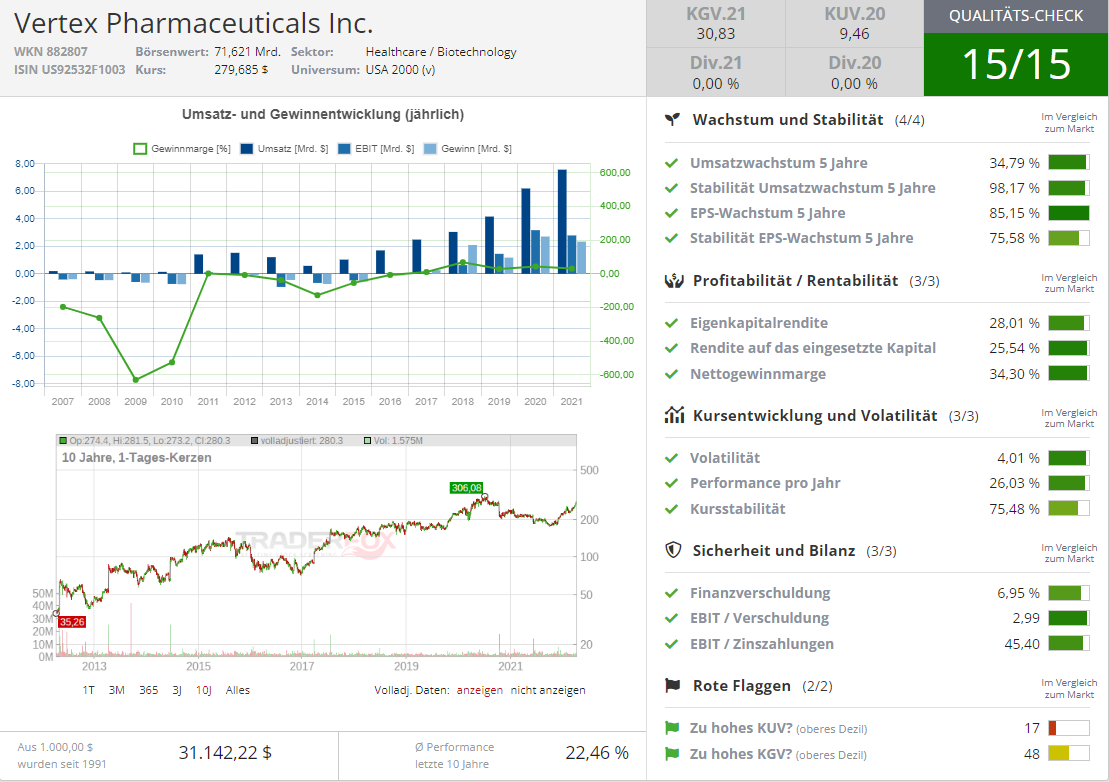

Vertex Pharmaceuticals (Gesamtpunktzahl: 34 von maximal möglichen 39 Punkten, ISIN: US92532F1003)

QUALITÄTS-CHECK 15/15

WACHSTUMS-CHECK 13/15

PIOTROSKI F-SCORE 06/09

Quelle: Qualitäts-Check TraderFox

Platz 05:

NVIDIA (Gesamtpunktzahl: 33 von maximal möglichen 39 Punkten, ISIN: US67066G1040)

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 12/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

Zusatzinformationen zur angewandten Methodik beim TraderFox-Härtetest

Zur angewandten Methodik muss man wissen, dass der TraderFox Qualitäts-Check jeder Aktie bis zu 15 Punkte zuweist. Wir verwenden dabei Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, um Quality von Junk zu unterscheiden. Das Besondere an unserem Qualitätscheck ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes. Der Qualitäts-Check soll Anlegern erstens helfen, das Risiko bei Investments zu reduzieren und ist zweitens dazu gedacht, um auf hervorragende Investment-Chancen aufmerksam zu werden.

Der Wachstums-Check prüft die Attraktivität von Wachstums-Aktien. Wachstums-Aktien sind keine Aktien zum sorgenfreien Kaufen und Liegenlassen. Wachstums-Aktien können auf Sicht von 2-3 Jahren außerordentliche hohe Gewinne abwerfen. Anleger müssen mit größeren Kursschwankungen und Fehlschlägen rechnen. Als drittes Benotungs-Kriterium kommt noch der Piotroski F-Score hinzu. Dabei handelt es sich um eine Zahl zwischen 0 (schwach) bis 9 (stark) zur Bestimmung der finanziellen Stärke eines Unternehmens.

Bildherkunft: AdobeStock_485280728

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!