Investieren leicht gemacht: Warum Knappheit diese vier Anlage-Assets zu den Gewinnern von morgen macht

Angebot und Nachfrage sind generell die wichtigsten Treiber der Märkte. Basierend auf dieser These hat die Bank Julius Bär bei den wichtigsten Anlageklassen – Cash, festverzinsliche Anlagen (von Staatsanleihen bis Hochzinsanleihen), Rohstoffe (Gold), digitale Vermögenswerte (Bitcoin) und Aktien – die Angebotstrends untersucht. TraderFox berichtet und mit nur einem Klick erfahren Sie, welche vier dieser sechs Assets Sie als Anleger unter Knappheits-Aspekten beim Investieren bevorzugen sollten.

Um zu entscheiden, auf welchen Märkten Sie aktiv werden wollen, können Anleger einfache heuristische Regeln befolgen, frei nach dem Motto «Was hat sich bisher bewährt», so Julius Bär in einer aktuellen Studie. Auf dem Kunstmarkt ist es demnach zum Beispiel riskant, Kunstwerke lebender Künstler zu kaufen. Zumindest hat das einmal eine Sammlerin etwas zynisch zu Christian Gattiker, Head of Research bei der Schweizer Privatbank und Autor der zitierten Publikation, gesagt.

Sie erklärte weiter, dass man nie vorhersagen könne, wie viele weitere Kunstwerke die Künstler noch schaffen werden und ob ihre zukünftigen Werke nicht ihre früheren entwerten werden. Mit anderen Worten: Das Angebot auf dem Kunstmarkt ist sowohl qualitativ als auch quantitativ unsicher. Investitionen in Van Goghs, Picassos und Manets sind unter diesem Gesichtspunkt möglicherweise viel sicherer.

Bei Finanzanlagen gibt es nicht viele «alte Meister»

Finanzinvestoren befinden sich in einem ähnlichen Dilemma, auch wenn es in der Finanzwelt vielleicht mehr lebende Künstler als alte Meister gibt. Bei einigen Finanzanlagen ist das Angebot von Natur aus begrenzt, andere sind aufgrund von Angebotsverschiebungen nur begrenzt verfügbar und wieder andere können im Laufe der Zeit leicht vermehrt werden, was zu einem erhöhten zukünftigen Angebot führt.

Ein entscheidender Unterschied zwischen Kunstwerken und Finanzanlagen besteht natürlich darin, dass Erstere im Gegensatz zu Letzteren in der Regel keine bezifferbaren Erträge oder regelmäßigen Auszahlungen bieten: Ein Gemälde erbringt keine Dividenden, und eine Skulptur zahlt keine Coupons aus, vom immateriellen Wert des Betrachtens natürlich abgesehen. Daher muss man bei der Auswahl von Anlagen auch die spezifische Art des Ertrags der jeweiligen Anlageklasse berücksichtigen.

Knappheit allein führt bisher nicht zu Preisänderungen; in manchen Fällen ist sie kurzfristig sogar bedeutungslos. In der zitierten Publikation nimmt die Bank Julius Bär deshalb eine längerfristige Perspektive ein und untersucht die potenziellen Auswirkungen von Angebotsüberschüssen und Knappheit auf den verschiedenen (Finanz-)Anlagemärkten in der langen Frist.

Die staatliche Gelddruckmaschine

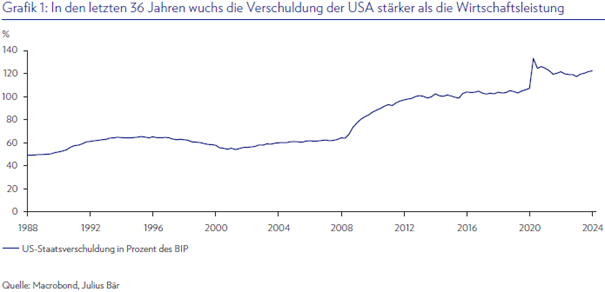

Bei überversorgten Anlagemärkten denkt man sofort an die Staatsverschuldung, nicht nur im Westen, sondern auch weltweit, so Gattiker. Das Musterbeispiel hierfür sind die USA, wo die Haushaltsdefizite in die Höhe geschnellt sind (siehe Grafik 1). Selbst bereinigt um das natürliche Wirtschaftswachstum ist die Verschuldung des Bundes und der öffentlichen Hand (im Folgenden «Staatsverschuldung») in den USA in % des Bruttoinlandsprodukts (BIP) mit der Zeit erheblich gestiegen. In den 1980er-Jahren ist die Staatsverschuldung infolge der Politik der Reagan- Regierung weitaus stärker gewachsen als das BIP, und in den letzten 36 Jahren hat sie sich im Verhältnis zum BIP fast verdreifacht.

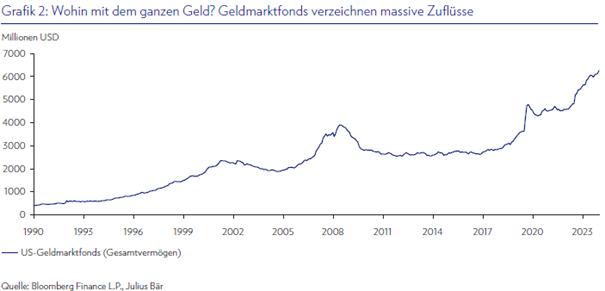

Ein Grund für diesen Anstieg der Verschuldung ist die überschüssige Geldmenge, die die Zentralbanken in den letzten Jahrzehnten über den wirtschaftlichen Bedarf hinaus geschöpft haben. Diese Geldschöpfung, die zum Großteil als Reaktion auf Wirtschaftskrisen erfolgte, hat zu einer massiven Ausweitung der Geldmenge geführt. Betrachtet man den Dollarumlauf, so stellt man fest, dass sich das gesamte Volumen der Geldmarktfonds in nur zehn Jahren (2013–2023) fast verdoppelt hat (siehe Grafik 2). Dies verdeutlicht die Herausforderungen, die das Überangebot an gängigen Anleihen und Cash mit Blick auf langfristige Investitionen birgt.

Betrachtet man also die in den letzten Jahrzehnten im Umlauf befindliche Geldmenge und die Staatsverschuldung, so sieht man, dass die Anleger mit einer hohen, langfristigen Vermögensinflation konfrontiert sind, d. h. mit einer Aufblähung der Geldmenge und der Gesamtverschuldung. Unter dem Gesichtspunkt der Knappheit oder eines Mangels an Angebot sind daher weder Cash noch Schuldtitel geeignete Erwerbsziele für Anleger, die sich der langfristigen Angebotstrends bewusst sind. Gibt es bei Anleihen dennoch eine verwandte Klasse, in der das Angebot tatsächlich schrumpfen könnte?

Der alte Meister Milken

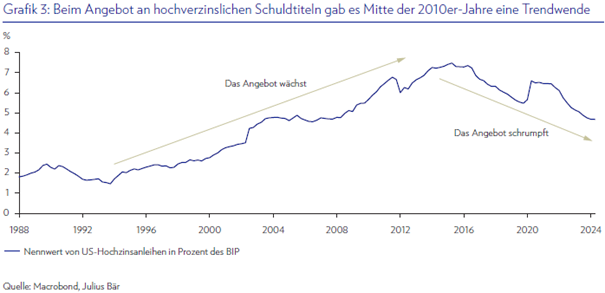

Zur Überraschung vieler (Gattiker schließt sich hier selbst mit ein) gehören US-Hochzinsanleihen oder «Junk Bonds» neuerdings auch in diese Kategorie. Sie sind eine relativ neue Subassetklasse, die sich im Boom- und Rezessionszyklus der 1980er-Jahre entwickelt hat und oft den «Junk-Bond-Königen» wie Michael Milken zugeschrieben wird. In der Anfangszeit waren Junk Bonds wegen ihrer Kursschwankungen berüchtigt, sie haben sich aber inzwischen als wichtige Alternative unter den festverzinslichen Anlagen etabliert. Im Gegensatz zu Staatsanleihen ist jedoch das Angebot an Hochzinsanleihen im Verhältnis zum BIP in den letzten zehn Jahren geschrumpft (siehe Grafik 3).

Dies könnte auf verschiedene Faktoren zurückzuführen sein, u. a. auf das Aufkommen privater Märkte, regulatorische Änderungen und – in jüngster Zeit – auf den starken Anstieg der Zinssätze, der die Emission neuer Schuldtitel erschwert. Folglich können Hochzinsanleihen laut Gattiker bis auf Weiteres als schrumpfende Subassetklasse betrachtet werden.

Gold – der Inbegriff der Knappheit

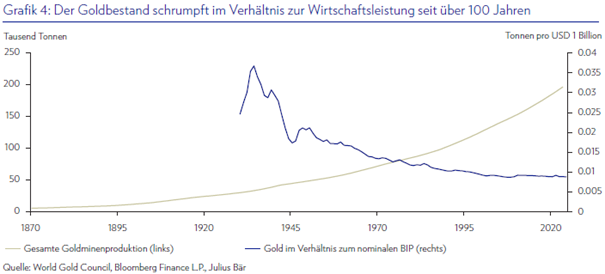

Wendet man sich nun dem Goldmarkt zu und damit dem Musterbeispiel für Knappheit, dann ist aus Grafik 4 die gesamte Goldproduktion im Laufe von mehr als 150 Jahren zu ersehen. Die Goldproduktion befindet sich zwar im Aufwärtstrend, aber wenn man sie auf das BIP bezieht, stellt man fest, dass sie nicht mit dem Wirtschaftswachstum Schritt gehalten hat. Dieser langfristige relative Rückgang ist ein wichtiger Grund, warum Anleger Gold bevorzugen.

Die natürlichen Grenzen des Goldangebots liegen auf der Hand: Das historische Produktionswachstum betrug im Durchschnitt nur 1 %–2 % pro Jahr und lag damit weit unter dem realen BIP-Wachstum. Daher werden Gold und andere Edelmetalle oft als langfristige Wertaufbewahrungsmittel angesehen, wie Gattiker konstatiert.

Bitcoin – ein Newcomer mit Potenzial

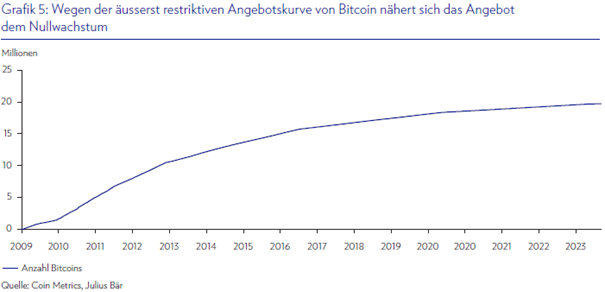

Was Gold und seine Alternativen betrifft, so gibt es ein neues Anlageinstrument mit einer vielversprechenden Angebotskurve: Bitcoin. Wie Grafik 5 zeigt, ist das Angebot von Bitcoin nämlich sogar noch knapper als dasjenige von Gold. Die Kurve nähert sich technisch bedingt asymptotisch dem Nullwachstum. Wenn also dieser Trend anhält und Bitcoin ein anerkanntes Mittel zur Vermögensbildung bleibt (eine Annahme, die durch die jüngste Genehmigung von börsengehandelten Fonds auf digitale Vermögenswerte durch die US-Regulierungsbehörde untermauert wird), werden angebotsbewusste Anleger Bitcoin in ihrer langfristigen Anlagepolitik berücksichtigen müssen, heißt es in der zitierten Studie.

Aktien – die Jagd nach dem «schnellen Geld»

Zum Schluss noch ein Blick auf Aktien. Seit Jahren wird Gattiker von Anlegerinnen und Anlegern gefragt, wer denn langfristig überhaupt Aktien kauft (d. h. die Käufer der letzten Instanz sind), die dafür sorgen, dass nach langjährigen Haussebewegungen Aktien nicht im Überfluss vorhanden sind. Der Research-Leiter bei Julius Bär hat darauf immer geantwortet, dass es die Unternehmen sind, die die Aktien selbst ausgeben.

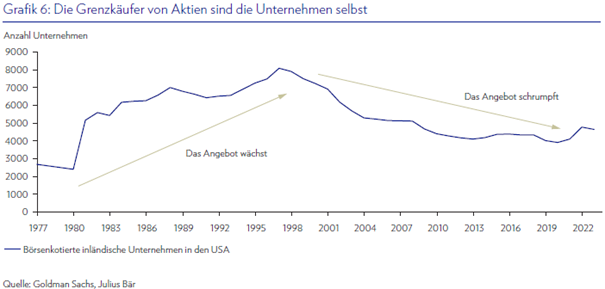

Dies klingt zunächst nicht gerade glaubhaft, räumt Gattiker ein. Vor allem die Tatsache, dass die weltweiten und insbesondere die US-Aktienindizes in den letzten zehn Jahren wiederholt Allzeithochs erreicht haben, spreche ja nicht gerade für eine Knappheit dieser Anlageklasse. Rein gefühlsmäßig würde man davon ausgehen, dass es ein strukturelles Überangebot an Aktien gibt, was in den 1980erund 1990er-Jahren tatsächlich der Fall war. Seitdem überkompensieren die Unternehmen das Angebot aus ihrem eigenen Vermögen aber, indem sie eigene Aktien zurückkaufen und im Rahmen von Fusionen und Übernahmen (M&A) Aktien anderer Unternehmen erwerben.

Wie aus Grafik 6 hervorgeht, ist die Zahl der verfügbaren Unternehmen seit dem Platzen der Bewertungsblase Ende der 1990er-Jahre zurückgegangen. Diese Knappheit an verfügbaren Aktien hat definitiv zu steigenden Aktienkursen beigetragen. Der jüngste Trend ist das Ausbleiben neuer Börsengänge, die das aus dem Markt genommene Angebot ersetzen. Das deutet darauf hin, dass Aktien derzeit zu jenen Anlageklassen zählen, deren Angebot schrumpft, was für ihren langfristigen Wert spricht.

Fazit: Auf schrumpfende Angebote setzen

Die kurze Analyse unterstreicht laut Gattiker die zentrale Rolle der Angebotsdynamik in den verschiedenen Anlageklassen und zeigt, wie Knappheit oder Überangebot deren langfristigen Wert beeinflussen. Die Staatsverschuldung ist erheblich gestiegen und hat das Wirtschaftswachstum bei Weitem übertroffen, was vor allem auf die übermäßige Geldschöpfung zurückzuführen ist, die für langfristige Investoren eine große Herausforderung darstellt.

Das Angebot an Hochzinsanleihen, einst ein florierender Markt, ist deutlich zurückgegangen, was darauf hindeutet, dass diese Anlageklasse nun als eine schrumpfende Subassetklasse gelten könnte. Gold lockt dank seines begrenzten Angebots im Verhältnis zum BIP-Wachstum weiterhin Investoren an, während Bitcoin und andere digitale Vermögenswerte von vornherein auf eine stärkere Einschränkung des Angebots hin konzipiert sind.

Dagegen hat die Knappheit von Aktien, die durch einen Rückgang von Börsengängen, durch Fusionen und Übernahmen sowie durch aggressive Aktienrückkäufe ausgelöst wurde, die Preise nach oben getrieben, was den Einfluss von Angebotsbeschränkungen auf die Markttrends verdeutlicht. Dementsprechend ziehen Anlegerinnen und Anleger, die sich der Angebotsdynamik bewusst sind, langfristig Gold, digitale Vermögenswerte, hochverzinsliche Anleihen und Aktien gegenüber Cash und Staatsanleihen vor.

Bildherkunft: AdobeStock_44014126

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!