Langfristig überleben nur produktive und innovative Unternehmen: TraderFox verrät die Namen der in dieser Hinsicht besten Aktien aus Nordamerika und Europa

Schon vor einigen Jahrzehnten wies Anlage-Guru Warren Buffett in Aktionärsbriefen darauf hin, wie wichtig Produktivität und Innovation für den Erfolg von Unternehmen sind. Laut der Saxo Bank spricht das aktuell von Inflation und Krieg geprägte Umfeld dafür, dass Produktivität und Innovation sogar noch nie so wichtig waren wie heute. Vor diesem Hintergrund hat der dänische Online-Broker je eine Liste mit Unternehmen für diverse Branchen erstellt, die bei den beiden genannten wichtigen Einflussfaktoren am besten dastehen. TraderFox berichtet und nennt die demnach produktivsten und innovativsten Aktien aus Nordamerika und Europa.

Schon vor dem Einmarsch Russlands in die Ukraine standen viele Aktien aufgrund steigender Rohstoffpreise und sich verschlechternder Zinsaussichten unter Druck. Der Krieg und die anschließenden strengen Sanktionen gegen Russland haben die Welt in ein unvorhersehbares Umfeld mit maximaler Unsicherheit katapultiert. Wenn die Zukunft unsicherer wird, sollte laut Peter Garnry nach dem Vorsorgeprinzip die Risikoprämie für Aktien steigen und die Aktienbewertungen infolgedessen sinken.

Die Aktienbewertungen werden in erster Linie von vier Faktoren bestimmt, wie der Head of Equity Strategy beim dänischer Online-Broker Saxo Bank weiter erklärt: Umsatzwachstum, EBITA-Marge, zusätzlicher Investitionsbedarf und der Abzinsungssatz für zukünftige Cashflows. Während der anhaltende Inflationsdruck das nominale Umsatzwachstum ankurbeln könnte, bewegen sich die drei anderen Faktoren alle in die falsche Richtung, so Garnry.

Die Aktienbewertungen stehen unter Beschuss

Steigende Inputkosten für Unternehmen in den Bereichen Rohstoffe, Energie und Löhne machen demnach die operativen Margen nicht nur unbeständiger, sondern werden auch die Margen schmälern - dies sei bereits bei den Ergebnissen des dritten und vierten Quartals 2021 zu beobachten gewesen. Da in der physischen Welt seit über einem Jahrzehnt zu wenig investiert werde (die Investitionsausgaben im globalen Energie- und Bergbausektor sind historisch niedrig) und die globalen Lieferketten angesichts der zunehmenden geopolitischen Spannungen neu konfiguriert würden, dürften die Investitionen künftig wahrscheinlich schrittweise steigen.

Die Zentralbanken hätten den Inflationsdruck stark unterschätzt, da die Weltwirtschaft die niedrig hängenden Vorteile der Globalisierung und früherer Investitionen ausgeschöpft hat. Die Weltwirtschaft sei eindeutig an ihre physischen Grenzen gestoßen, was zu einem Inflationsdruck führe. Die Zentralbanken würden die Nachfrage durch eine Verschärfung der finanziellen Bedingungen, einschließlich höherer Zinsen und eines höheren Abzinsungssatzes für künftige Cashflows, verringern müssen. Alles das werde zu niedrigeren Aktienbewertungen führen.

Obwohl der Vektor aller wichtigen Faktoren für die Aktienbewertung in eine negative Richtung zeige, sei der MSCI World Index im Februar 2022 immer noch 0,9 Standardabweichungen (entspricht dem 86. Perzentil der Bewertung) über seinem historischen Durchschnitt seit 1995 bewertet. In Anbetracht der Aussichten und Möglichkeiten sollten Aktien nach Meinung der Saxo Bank nach näher an ihrem historischen Durchschnitt bewertet werden, was die erhöhte Unsicherheit und die Schwierigkeiten bei der Modellierung von Wachstum und Margen widerspiegele. Dies bedeute ein zusätzliches Minus von 10 % - 15 % für den MSCI World Index.

Quelle: Saxo Bank

Alles dreht sich um Produktivität und Innovation

Die Rückkehr eines großen Krieges in Europa und die Turbulenzen an den Rohstoffmärkten haben den Inflationsdruck verstärkt, und die Aktienmärkte befinden sich in einem Umfeld, das seit den 1970er Jahren nicht mehr beobachtet wurde, erklärt Garnry. Eine hohe Inflation sei im Grunde eine Kapitalsteuer und lege die Messlatte für die Kapitalrendite höher, so dass die Inflation schwächere und unproduktive Unternehmen gnadenlos aussortieren werde. Die Zeiten, in denen niedrige Zinssätze und überschüssiges Kapital Zombie-Unternehmen länger als nötig am Leben erhalten, seien vorbei.

Wenn man Warren Buffetts Aktionärsbriefe aus den 1970er Jahren lese, liege der Schlüssel zum Überleben in der Produktivität, der Innovation oder der Preissetzungsmacht. Letztere sei oft eine Funktion von Produktivität und Innovation und falle mit einem hohen Marktanteil - oder einfach nur mit der Größe im Allgemeinen - zusammen, was zu Größenvorteilen führe. Im vergangenen Jahr hat man laut Garnry bei der Saxo Bank während der Inflation häufig Mega-Caps als Thema erwähnt. Denn die größten Unternehmen der Welt seien die letzten, die von einer Verschärfung der finanziellen Bedingungen betroffen seien, und sie hätten auch die Preissetzungsmacht, die Inflation länger an ihre Kunden weiterzugeben als kleinere Unternehmen.

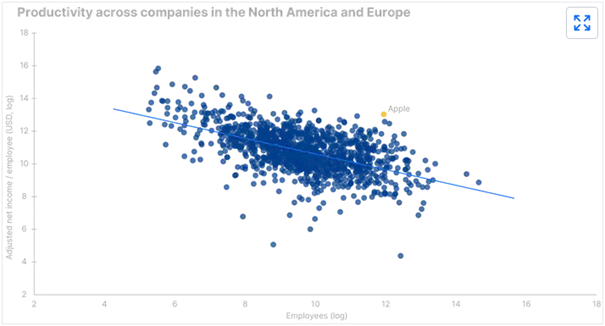

Neben ihrer reinen Größe als Mittel zum Überleben bei Inflation und höheren Zinssätzen haben Unternehmen, die produktiv sind, eine höhere Überlebenschance, so Garnry. Produktivität kann auf viele Arten gemessen werden, aber um ein einheitliches Maß zu haben, das in allen Branchen verwendet werden kann, hat sich der Saxo Bank-Stratege das bereinigte Nettoeinkommen pro Mitarbeiter angesehen. Dieses Maß könne gegen die Zahl der Beschäftigten aufgetragen werden und zeige eine negative Beziehung. Das heißt, je größer ein Unternehmen wird, desto geringer werden seine Gewinne pro Mitarbeiter. Mit anderen Worten, es gibt eine abnehmende Rendite bei der Größe, was keine Überraschung sein sollte.

Wenn ein Unternehmen versuche, seine Gewinne zu maximieren, führe dies häufig zu Produktivitätseinbußen; doch was an Produktivität verloren gehe, werde durch Größenvorteile in den Betrieben gewonnen, und dies ermögliche höhere aggregierte Gewinne. Unternehmen, die weit oberhalb der Regressionslinie liegen (siehe nächste Grafik), seien diejenigen, die im Verhältnis zu ihrer Größe einen deutlich höheren Gewinn pro Mitarbeiter (Produktivität) aufwiesen.

Das produktivste Unternehmen der Welt im Verhältnis zu seiner Größe ist demnach Apple (orangefarbener Punkt). Die Unternehmen, die weit oberhalb der Regressionslinie liegen, machen laut Garnry etwas richtig.

Quelle: Saxo Bank

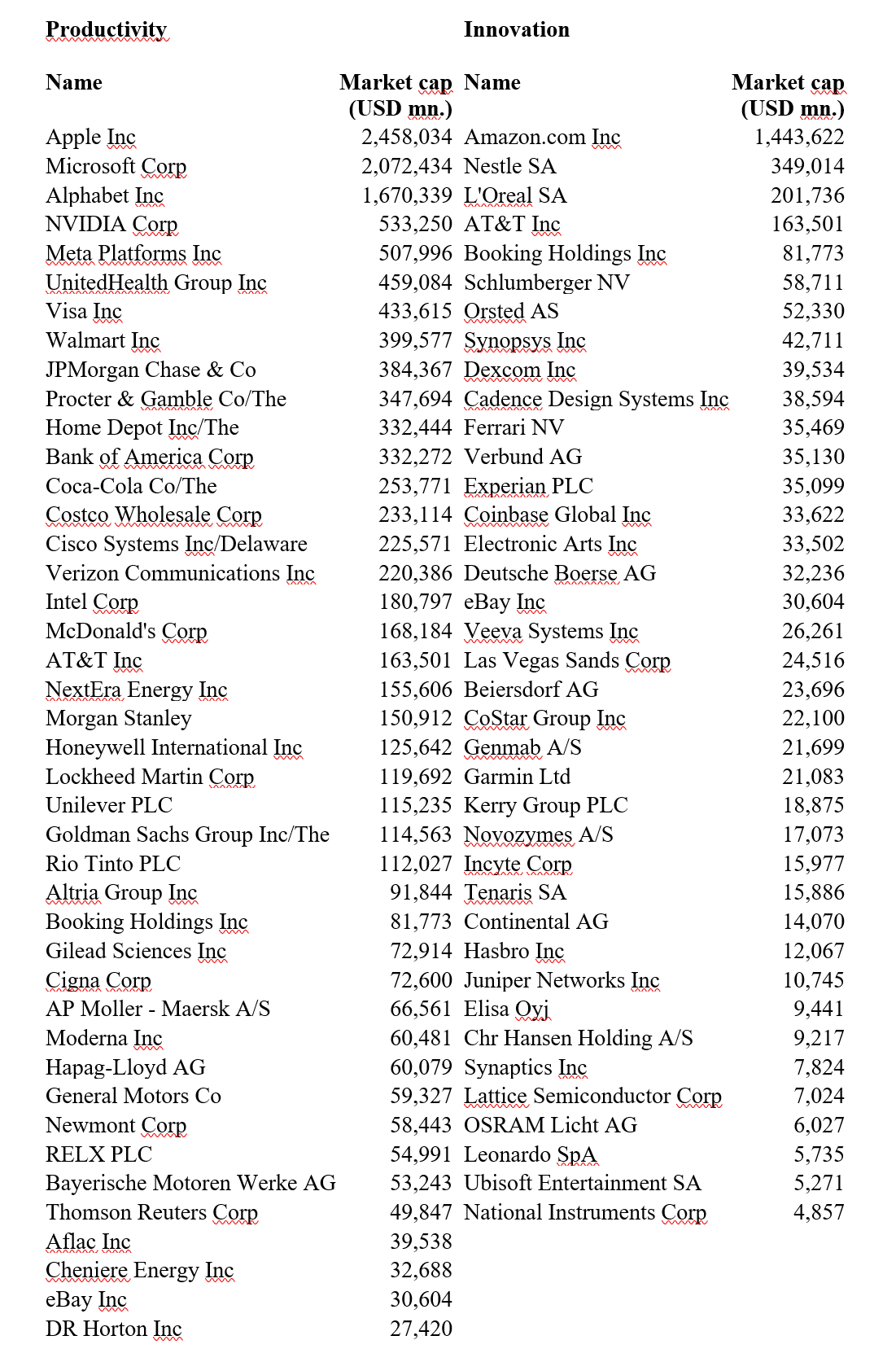

Die beiden nachstehenden Produktivitäts- und Innovationstabelle zeigen die besten Unternehmen in jeder Branchengruppe, die laut den Angaben der Saxo Bank den größten Abstand zur Regressionslinie aufweisen.

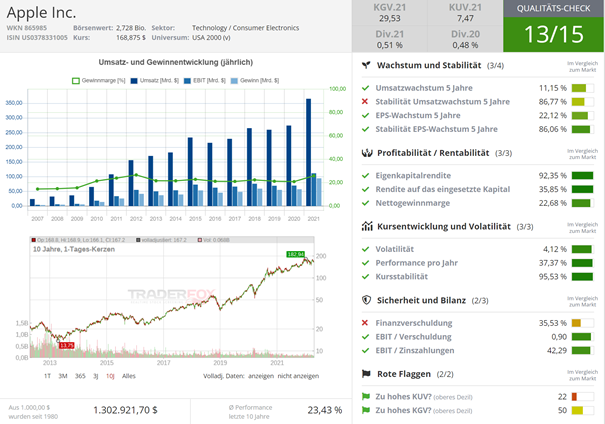

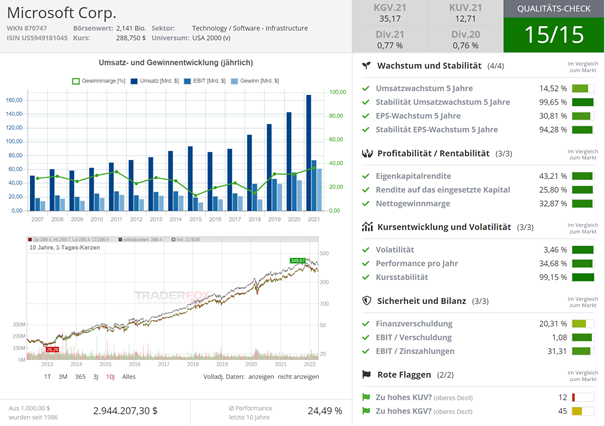

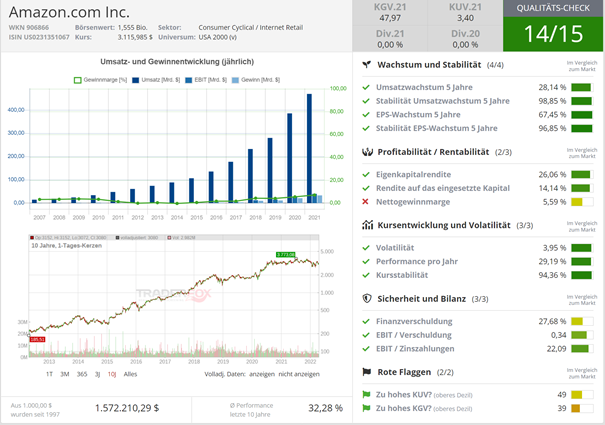

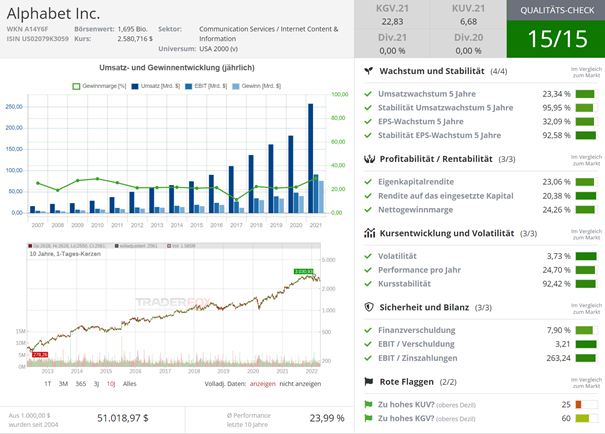

Quelle: Qualitäts-Check TraderFox

Die Produktivitäts- und Innovationsliste der Saxo Bank

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

* Die Unternehmen in der Kategorie Produktivität werden als die beiden Unternehmen mit der höchsten Produktivität (bereinigter Nettogewinn pro Mitarbeiter) im Verhältnis zu ihrer Mitarbeiterzahl ausgewählt, gemessen an allen Unternehmen in Nordamerika und Europa.

** Die Unternehmen in der Kategorie "Innovation" werden als die beiden Unternehmen in jeder Branchengruppe mit den höchsten F&E-Anteilen am Umsatz ausgewählt. Einige Branchengruppen wie Banken und Versicherungen wurden ausgeschlossen, da die Unternehmen in diesen Branchen keine F&E betreiben.

Es gibt eine große Menge an akademischer Literatur, die einen Zusammenhang zwischen der Forschungs- und Entwicklungsintensität (F&E) und den zukünftigen Aktienrenditen herstellt; viele Studien haben unabhängig von der verwendeten Intensitätsmessung einen positiven Zusammenhang festgestellt.

In der eigenen Analyse hat man sich bei der Saxo Bank dafür entschieden, F&E in Prozent des Umsatzes als Maß für die F&E-Intensität zu verwenden, und wie beim Produktivitätsranking hat man jeweils die beiden Unternehmen mit der höchsten F&E-Intensität aus jeder Branchengruppe ausgewählt; bestimmte Branchengruppen ohne F&E, wie Banken und Versicherungen, wurden ausgeschlossen.

Die Produktivitäts- und Innovationsliste ist laut dem dänischen Online-Broker nicht als Anlageempfehlung zu verstehen, sondern als objektive Liste, in der die Unternehmen aufgeführt sind, die bei den von der Saxo Bank ausgewählten Produktivitäts- und Innovationskennzahlen am besten abschneiden. Diese Kennzahlen sind keine Garantie dafür, dass sie in der Zukunft zu einer überdurchschnittlichen Performance führen.

Bildherkunft: AdobeStock_127235284

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!