Momentum-Aktien: Diese US-Aktien bieten Kursschwung gepaart mit Gewinndynamik

Aktien, deren Kurse gut in Form sind, brachten in der Vergangenheit im Schnitt gute Anlageergebnisse. Das zeigt auch ein Ansatz der Berenberg Bank. In Verbindung mit einer guten Ergebnisentwicklung erzielte eine S&P 500-EPS-Momentum-Strategie seit 2002 überzeugende Performance-Resultate. TraderFox berichtet und nennt die US-Aktien, die aktuell zu diesem Erfolgsschema passen.

Bei der Geldanlage in Aktien können Anleger auf die unterschiedlichsten Anlagestile setzen. Einer davon besteht darin, so genannten Momentan zu präferieren. Gemeint sind damit Titel, deren Kurse bereits in der Vergangenheit stark gestiegen sind und die tendenziell weiter steigen könnten.

Trotz dieser potenziellen Vorteile sollten Anleger beachten, dass Momentum-Aktien auch mit höheren Risiken verbunden sein können. Der Markt kann sich schnell drehen, und eine plötzliche Umkehr des Trends könnte zu erheblichen Verlusten führen. Es ist daher wichtig, eine angemessene Risikostreuung zu beachten und Momentum-Aktien nicht als alleinige Anlagestrategie zu verwenden.

Dieser Ansatz hat historisch betrachtet im Schnitt gute Anlageergebnisse vorzuweisen. Wie immer an der Börse gibt es allerdings keine Garantie dafür, dass diese Strategie stets funktioniert. Doch es gibt einige Gründe, die grundsätzlich gesehen für Momentum-Aktien sprechen.

- Positive Trendbestätigung: Momentum-Aktien haben bereits gezeigt, dass sie einen starken Aufwärtstrend haben. Dies könnte ein Indikator dafür sein, dass sich dieser Trend fortsetzen könnte, da sich starke Trends oft fortsetzen. 2. Psychologischer Faktor: Der psychologische Effekt des Herdenverhaltens kann dazu führen, dass Investoren weiterhin in Aktien investieren, die bereits stark gestiegen sind, in der Hoffnung, von weiteren Gewinnen zu profitieren.

- Relative Stärke: Momentum-Aktien haben oft eine hohe relative Stärke im Vergleich zu anderen Aktien oder dem Gesamtmarkt. Dies kann ein Anzeichen dafür sein, dass sie widerstandsfähiger gegenüber Marktschwankungen sind und besser abschneiden können. 4. Historische Überrenditen: Untersuchungen haben gezeigt, dass Momentum-Strategien historisch gesehen überdurchschnittliche Renditen erzielen können. Investoren können davon profitieren, indem sie in Aktien investieren, die bereits eine starke Performance gezeigt haben.

Zwei Screenings mit EPS-Momentum-Aktien aus den USA

Passend dazu erstellt die Berenberg Bank auf einer vierteljährlich neu berechneten Long/Short-Quintil-Basis Listen mit interessanten Momentum-Aktien. Einer der dabei verfolgten Ansätze setzt auf Aktien mit positivem Ergebnis-Momentum. Wie es dazu heißt, haben sich in den USA Momentum-Strategien basierend auf den Gewinnen je Aktie (earnings per share - EPS) in den vergangenen 20 Jahren im Allgemeinen bewährt. Wobei es in den letzten Jahren dabei so war, dass die Anleger in der Regel in Technologiewerten engagiert waren.

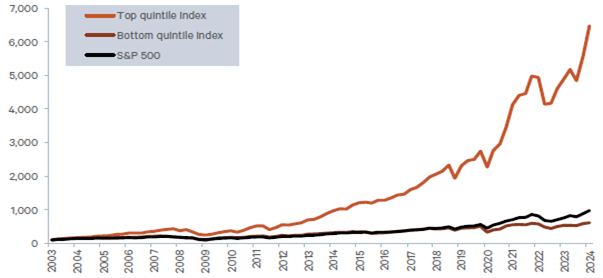

Den von der zitierten deutschen Privatbank in einer aktuellen Studie gemachten Angaben zufolge lag die durchschnittliche vierteljährliche Rendite der Top-Quintil-S&P 500-EPS-Momentum-Strategie seit 2002 bei +5,4 % in absoluten Zahlen und +2,3 % in relativen Zahlen. Seit Ende 2023 hat die Top-Quintil-Strategie eine absolute Rendite von +16,2% und eine relative Rendite von +5,1% erzielt. Die Long/Short-Strategie erzielte seit Ende 2023 eine Rendite von +11,3 %, was auf einen starken Start in das Jahr 2024 für Momentum-Strategien hindeutet.

S&P 500 EPS Momentum-Strategie - oberes und unteres Quintil der Gesamtrendite-Indizes

Quellen: Berenberg Research, Eikon. Hinweis: Die Strategie basiert auf dem EPS-Momentum der letzten sechs Monate; vierteljährliches Rebalancing; sechsmonatige Haltedauer.

Untenstehend zeigen wir die aktuelle Zusammensetzung der dazu passenden US-Favoritenlisten.

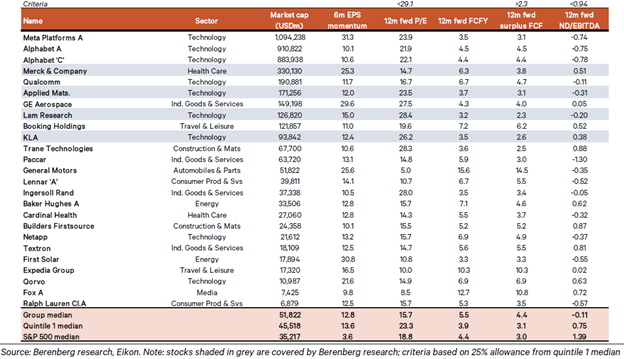

Das erste EPS-Momentum-Screening wählt die Momentum-Aktien des obersten Quintils basierend auf der sechsmonatigen EPS-Dynamik aus, die auch relativ zur Gruppe des obersten Quintils bei den folgenden Faktoren gut abschneiden: 1) geschätztes 12-Monats-Kurs-Gewinn-Verhältnis, 2) überschüssiger freier Cashflow und 3) Bilanzstärke.

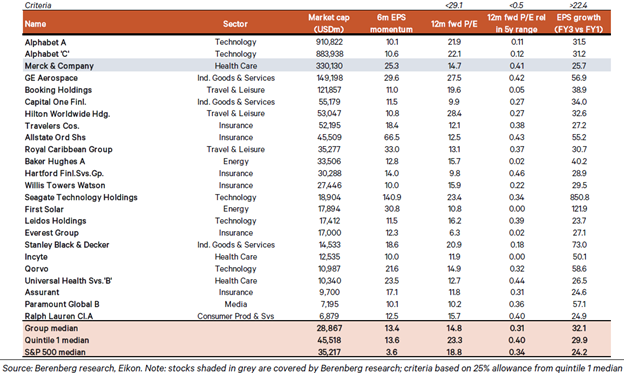

Das zweite EPS-Momentum-Screening wählt die Momentum-Aktien des obersten Quintils basierend auf der sechsmonatigen EPS-Dynamik aus, die auch im Vergleich zur Gruppe des obersten Quintils bei den folgenden Faktoren gut abschneiden: 1) geschätztes 12-Monats-Kurs-Gewinn-Verhältnis, 2) geschätztes 12-Monats-Kurs-Gewinn-Verhältnis in der eigenen Fünfjahresspanne und 3) EPS-Wachstum.

S&P 500-Aktien im obersten Quintil auf der Grundlage der sechsmonatigen EPS-Dynamik mit relativ niedrigen KGVs, hohem Freien Cashflow-Überschuss und starken Bilanzen

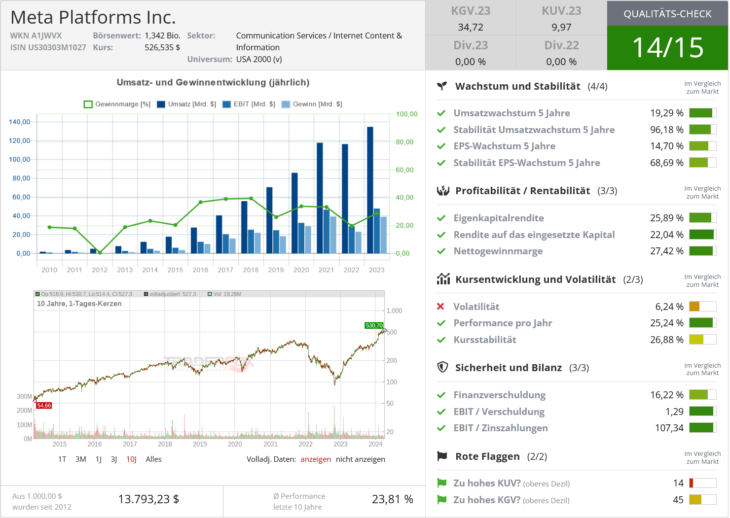

Quelle: Qualitäts-Check TraderFox

S&P 500-Aktien im obersten Quintil, basierend auf dem EPS-Momentum der letzten sechs Monate, mit niedrigen Kurs-Gewinn-Verhältnissen, niedrigen relativen Kurs-Gewinn-Verhältnissen im Vergleich zu ihrer Fünf-Jahres-Spanne und einem starken mittelfristigen EPS-Wachstum

Bildherkunft: AdobeStock_657395562

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!