Procter & Gamble, Pfizer und Danaher: 3 Aktien-Lieblinge von Milliardären, die auch im TraderFox-Härtetest überzeugen

Viele der an den Börsen aktiven Milliardäre genießen unter den sonstigen Investoren einen fast schon legendären Ruf. Deshalb verfolgen andere Marktteilnehmer deren Anlageentscheidungen auch immer sehr genau. So wie bei den im vierten Quartal von dieser Elite-Gruppe getätigten Aktieninvestments fällt aber oft auf, dass deren Aktienkäufe häufig keiner Überprüfung durch den TraderFox-Härtestest standhalten. Doch bei 3 aktuellen Aktien-Lieblingen von Milliardären sind wir fündig geworden, die auch bei unseren Checks zur Qualität, zum Wachstum sowie zur Bilanz-Solidität überzeugen.

Über ein ansehnliches Vermögen zu verfügen, hat mehrere Vorteile. Eines davon ist die damit einhergehende finanzielle Freiheit. Denn diese eröffnet die Chance, im Schnitt freiere Entscheidungen als andere Mitmenschen treffen zu können. In gewisser Weise ist auch das eine Art Luxus.

Abgesehen von einer Erbschaft gibt es mehrere Wege, um in diese glückliche Lage zu kommen. Dazu gehört es durch Arbeit Geld zu generieren (der Weg zum Glück ist hier, andere Leute für weniger Geld für sich arbeiten zu lassen, als sie einem einbringen), durch Sparsamkeit davon möglichst wenig wieder auszugeben und es mit Hilfe von Investments zu vermehren.

Letzteres tun auch Menschen, die bereits reich sind. Denn erfahrungsgemäß kann es sich mitunter als schwieriger erweisen, ein angehäuftes Vermögen zu bewahren als es zu schaffen. Nicht zuletzt deshalb investieren auch reiche Menschen zumeist dann ihr Geld weiter, wenn sie auf dem Papier darauf gar nicht mehr angewiesen wären.

Als wirklich reich gelten heutzutage Milliardäre. Deren Zahl ist in den vergangenen Jahren immer weiter gestiegen und was sie in Sachen Geldanlage tun, verfolgen viele andere Anleger sehr genau. Denn der erworbene Reichtum bringt den Milliardären den Ruf ein, über ein gutes Händchen bei Anlageentscheidungen zu verfügen und es ist nur allzu menschlich, zu hoffen, davon etwas abzukommen, auch indem man die Aktivitäten der Milliardäre kopiert.

Auch im vierten Quartal 2021 zeigte sich die Elite der milliardenschweren Investoren sehr aktiv beim Investieren. Schaut man sich deren Aktienkäufe näher an, dann fällt auf, dass einem bei einer Anwendung gängiger Investmentregeln ehrlich gesagt nicht immer direkt klar wird, warum die Superreichen zu einem bestimmten Zeitpunkt eine Position bei einer Aktie neu eingegangen sind oder die Bestände bei einer bestehenden Position aufgebaut haben.

Bei unserem TraderFox-Härtetest schneiden beispielsweise die im abgelaufenen Quartal getätigten Investments jedenfalls oft ziemlich schwach ab. Wie immer geht es dabei um Checks der Qualität, des Wachstums sowie zur Bilanz-Solidität (zur Methodik sind am Textende noch weiterführende Erläuterungen zu finden).

Nachdem wir etliche der Käufe von Milliardären im vierten Quartal genauer begutachtet haben, sind aber drei bekannte Werte im Raster hängen geblieben, die auch bei unseren Auswahlkriterien überzeugend abgeschnitten haben.

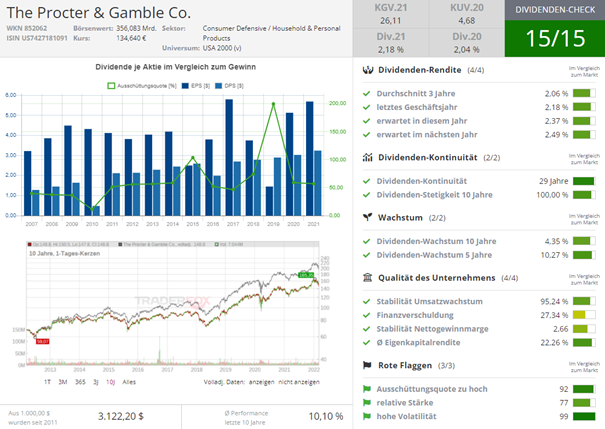

Procter & Gamble kommt auf 30 von 39 Punkten

Ganz gut steht beispielsweise Procter & Gamble (ISIN: US7427181091) da. Der US-Konsumgüter-Konzern gefällt in Sachen Qualität (12 von 15 möglichen Zählern) und bei der Bilanz-Solidität (8 von 9 Punkten). Etwas besser könnte der Wachstums-Check (10 von 15 Punkten) ausfallen, aber schlecht ist das Ergebnis auch hier nicht.

Quelle: Dividenden-Check TraderFox

Als ein Investor betätigt hat sich hier zuletzt unter anderem Milliardär und Investor Ray Dalio von Bridgewater Associates. Mit einem verwalteten Vermögen von 223 Mrd. Dollar handelt es sich hierbei um den größten Hedgefonds der Welt. Der von Dalio 1975 gegründete Fonds verfügt laut Forbes über ein geschätztes Nettovermögen von 20 Milliarden Dollar.

Die Position bei Procter & Gamble ist gemessen am Gesamtportfolio im vierten Quartal gegenüber dem dritten Quartal 2021 von 3,6 % auf 4,9 % gestiegen. Das bedeutet neuerdings Platz 2 unter allen Aktieninvestments. Insgesamt hielt man zum Ende des Vorjahres 5,2 Mio. Aktien im Wert von 848,8 Mio. USD.

Punkten kann das Unternehmen mit einem breiten wirtschaftlichen Schutzgraben. Zu verdanken ist dieser laut dem US-Finanzdienstleister Morningstar immateriellen Vermögenswerten und Kostenvorteilen. Angesichts seiner Position als führender Hersteller von Haushalts- und Körperpflegeprodukten (mit einem Anteil von über 20 % bei Babypflege, über 60 % bei Rasierklingen und Rasierapparaten, rund 25 % bei Damenhygiene und über 25 % bei Textilpflege) ist die Gesellschaft ein geschätzter Partner für Einzelhändler, was die Quelle für seinen immateriellen Markenwert unterstützt.

Der im Dow-Jones-Index enthaltene Titel zahlt seit 1890 ununterbrochen eine Dividende. Außerdem steigen die Ausschüttungen nunmehr schon seit 65 Jahren stetig. Das heißt, es handelt sich um einen der echten Dividendenkönige. Hinzu kommt der Status eines charttechnischen Dauerläufers. Davon spricht man bei seit Jahrzehnten unter dem Strich letztlich steigenden Notierungen. Bei Procter & Gamble kam es beispielsweise von 1980 bis 2022 zu einem Anstieg von 1,97 USD auf 164,21 USD.

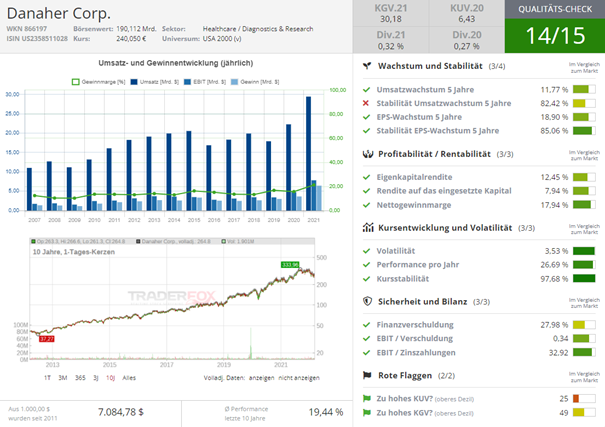

Danaher kann 33 von 39 Punkten einfahren

Überzeugende Ergebnisse beim TraderFox-Härtetest hat auch der US-Mischkonzern Danaher (ISIN: US2358511028) zu bieten, der sich selbst als ein globaler Innovator in Wissenschaft und Technologie bezeichnet. Sehr gut ist das Resultat in Sachen Qualität (14 von 15 Punkten) und jeweils gut ist das Abschneiden bei Wachstum (12 von 15 Punkten) sowie bei der Bilanz-Solidität (7 von 9 Zählern). Das bedeutet, insgesamt heimst der Wert 33 von maximal möglichen 39 Punkten ein.

Quelle: Qualitäts-Check TraderFox

Unter den Milliardären hat hier unter anderem Daniel Loeb von Third Point seine Beteiligung aufgestockt. Diese macht 6,7 % am Gesamtportfolio aus und kommt auf einen Wert von 954,1 Mio. USD. Der Hedgefonds-Manager Loeb besitzt ein geschätztes Nettovermögen von vier Mrd. USD und bei den Danaher-Aktien ist er seit dem dritten Quartal 2015 investiert.

Loebs Hedge-Fonds Third Point erhöhte seinen Anteil im vierten Quartal um 1 %, so dass er zum 31. Dezember insgesamt 2,9 Mio. Aktien hielt. Danaher war damit die zweitgrößte Position. Nur das Cybersicherheitsunternehmen SentinelOne macht mit 9,4 % des Fonds einen größeren Anteil am Vermögen von Third Point aus.

Die Attraktivität von Danaher ergibt sich aus dem Engagement in einer Vielzahl von Branchen, einschließlich medizinischer, industrieller und gewerblicher Fertigung, über Tochtergesellschaften wie Beckman Coulter und Cepheid. Das Unternehmen stellt eine breite Palette von Diagnoseinstrumenten und -systemen her, die im Zuge des Kampfes gegen COVID-19 für die Pharma- und Biotechnologiebranche besonders wichtig geworden sind.

Laut Morningstar sind die diversifizierten Life-Science-, Diagnostik- und Umwelt-/Anwendungslösungen von einem schmalen wirtschaftlichen Schutzgraben umgeben. Während Danahers Akquisitionsaktivitäten in den vergangenen Jahren die Rendite des investierten Kapitals einschließlich des Firmenwerts geschmälert haben, erkennt die Bewertung mit einem schmalen Graben durch den US-Finanzdienstleister die attraktiven fundamentalen Qualitäten der Kerngeschäfte an, die wahrscheinlich die Renditen über den Kapitalkosten für mindestens die nächsten 10 Jahre aufrechterhalten werden. Insbesondere sieht man immaterielle Vermögenswerte und Umstellungskosten als Grabenquellen für Danaher.

Die Aktien der Gesellschaft sind ebenfalls zur Gruppe der charttechnischen Dauerläufer zu zählen, da der Kurs von Dezember 1987 bis September 2021 von 0,31 USD auf 332,43 USD gestiegen ist.

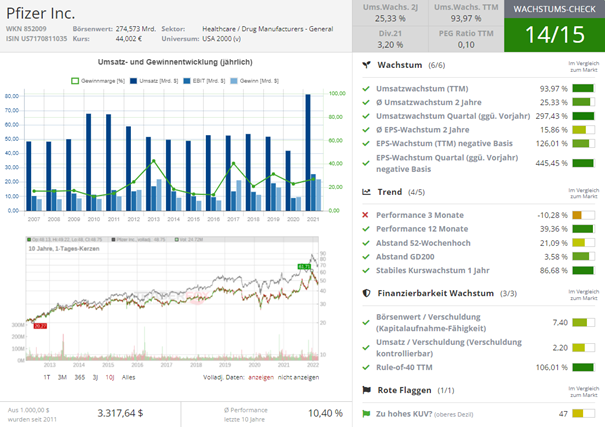

Pfizer-Aktien gefallen mit 35 von 39 Punkten

Mit dem besten Ergebnis beim TraderFox-Härtetest unter den jüngsten Zukäufen der Milliardäre kann mit 35 von 39 Punkten Pfizer (ISIN: US7170811035) aufwarten. Beim Qualitäts-Check kommt der US-Pharmakonzern auf 13 von 15 Punkten, beim Wachstums-Check auf 14 von 15 Punkten und bei der Bilanz-Solidität auf 8 von 9 Zählern. Das heißt, die Resultate sind durchgehend sehr ansprechend.

Quelle: Wachstums-Check TraderFox

Als Investor hat sich hier jüngst unter anderem Andrew Law von Caxton Associates hervorgetan. Er ist der Nachfolger von Bruce Kovner, der diesen Hedge Fonds mit einem geschätzten Nettovermögen von 6,2 Mrd. USD gegründet hatte. Aber auch sein Nachfolger Law gilt als Milliardär.

Beim Hedge Fonds Caxton Associates waren zuletzt Umschichtungen von Wachstumswerten in Value-Titel zu beobachten, wobei zu der letztgenannten Gruppe auch Pfizer zu rechnen ist. Zumindest sprechen dafür ein geschätztes KGV von rund sieben auf Basis der erwarteten Gewinne für 2022 sowie eine geschätzte Dividendenrendite von 3,55 % gemessen an den prognostizierten Zahlungen für das laufende Geschäftsjahr. Die Ausschüttungen steigen im Übrigen seit 12 Jahren und seit nunmehr 333 Quartalen in Folge sind Zahlungen an die Anteilseigner geflossen.

Konkret hat Caxton Associates im vierten Quartal 2021 den eigenen Anteil um 61 % bzw. 910.417 Aktien aufgestockt. Der Hedgefonds hielt dadurch zum Ende des Vorjahres 2,4 Mio. Pfizer-Aktien im Wert von damals 141,2 Mio. USD. Mit einem Anteil von 14,4 % am Portfolio steht Pfizer mit großem Abstand an der Spitze der Aktienbeteiligungen des Fonds.

Das Unternehmen konzentriert sich auf innovative Biopharmazeutika/Medikamente zum Einsatz im Menschen mit den Schwerpunkten Krebsmittel, injizierbare Medikamente, Impfstoffe und Biosimilars, biogenerischen Kopien von Medikamenten anderer Hersteller. Das Unternehmen gilt als einer der Hauptprofiteure der Coronavirus-¬Pandemie.

Morningstar billigt Pfizer einen breiten wirtschaftlichen Schutzgraben zu. Dieser speist sich aus Patenten, Größenvorteilen und einem starken Vertriebsnetz.

Zusatzinformationen zur angewandten Methodik beim TraderFox-Härtetest

Zur angewandten Methodik muss man wissen, dass der TraderFox Qualitäts-Check jeder Aktie bis zu 15 Punkte zuweist. Wir verwenden dabei Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, um Quality von Junk zu unterscheiden. Das Besondere an unserem Qualitätscheck ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes. Der Qualitäts-Check soll Anlegern erstens helfen, das Risiko bei Investments zu reduzieren und ist zweitens dazu gedacht, um auf hervorragende Investment-Chancen aufmerksam zu werden.

Der Wachstums-Check prüft die Attraktivität von Wachstums-Aktien. Wachstums-Aktien sind keine Aktien zum sorgenfreien Kaufen und Liegenlassen. Wachstums-Aktien können auf Sicht von 2-3 Jahren außerordentliche hohe Gewinne abwerfen. Anleger müssen mit größeren Kursschwankungen und Fehlschlägen rechnen.

Als drittes Benotungs-Kriterium kommt noch der Piotroski F-Score hinzu. Dabei handelt es sich um eine Zahl zwischen 0 bis 9 zur Bestimmung der finanziellen Stärke eines Unternehmens.

Bildherkunft: AdobeStock_67224318.jpg

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!