Top-10-Qualitätsaktien: Die günstigsten US-Aktien mit breitem Schutzgraben plus die Auf- und Absteiger im Wide Moat Focus Index

Jüngst hat Morningstar erneut die zehn US-Qualitätsaktien ermittelt, bei denen der Finanzdienstleister die größte Abweichung vom fairen Wert sieht und die deshalb für langfristige Investoren besonders attraktiv sind. Außerdem wurde die aktuelle Liste der Auf- und Absteiger im Morningstar Wide Moat Focus Index bekannt gegeben. TraderFox berichtet.

Moat-Aktien, auch bekannt als Aktien mit einem breiten wirtschaftlichen Burggraben, sind für Anleger besonders interessant, da sie Unternehmen repräsentieren, die über nachhaltige Wettbewerbsvorteile verfügen. Diese Vorteile können durch starke Marken, exklusive Technologien, Kostenvorteile oder Netzwerkeffekte entstehen und helfen den Unternehmen, ihre Marktstellung langfristig zu sichern und überdurchschnittliche Renditen zu erzielen. In einem volatilen Marktumfeld bieten Moat-Aktien somit eine relative Stabilität und attraktive Wachstumschancen, was sie zu einer wertvollen Komponente für ein robustes Anlageportfolio macht.

Zu dem Thema passt der Morningstar Wide Moat Focus Index, der Unternehmen abbildet, die ein Morningstar Economic Moat Rating von Wide innehaben und deren Aktien zu den niedrigsten aktuellen Marktpreisen im Verhältnis zu den Schätzungen des fairen Wertes durch den US-Finanzdienstleister gehandelt werden.

Wide-Moat-Unternehmen verfügen über solide Bilanzen und bedeutende Wettbewerbsvorteile - zwei wünschenswerte Eigenschaften angesichts der heutigen wirtschaftlichen Unsicherheit, wie Morningstar-Mitarbeiterin Susan Dziubinski in einem aktuellen Beitrag erklärt.

Historisch betrachtet hat sich diese Sammlung unterbewerteter "Wide-Moat"-Aktien auf lange Sicht ziemlich gut geschlagen. Denn der Morningstar Wide Moat Focus Index hat sich laut Dziubinski in den vergangenen fünf und zehn Jahre besser entwickelt als der breit angelegte Morningstar US Market Index.

Mit diesen Performancezahlen auf der Seite des Index sind seine Mitglieder aus der Sicht von Morningstar ein interessantes Jagdrevier für langfristige Investoren, die auf der Suche nach hochwertigen Aktien sind, die zu günstigen Preisen gehandelt werden.

Die zehn am stärksten unterbewerteten Aktien mit einem breiten Schutzgraben

Die nachfolgende Aufstellung zeigt jene zehn am stärksten unterbewerteten Aktien im Morningstar Wide Moat Focus Index. Die Rangliste entspricht der Reihenfolge per 21. Juni 2024 und damit dem für Morningstar entscheidenden Stichtag. Die unten gemachten Angaben zum fairen Wert und zum damit einhergehenden Abschlag basieren auf dem Stand vom 30. Juni.

Quelle: Morningstar

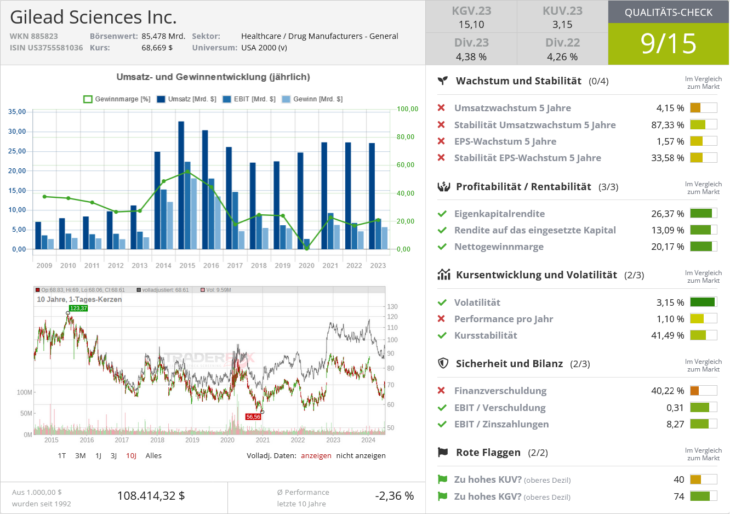

Die am stärksten unterbewertete Aktie auf der Liste, Estee Lauder, wurde am 21. Juni 46 % unter der fairen Schätzung gehandelt, während das letzte Unternehmen auf der Liste, Gilead Sciences, 27 % unter der fairen Schätzung von Morningstar gehandelt wurde. Der Finanzdienstleister ist der Meinung, dass alle zehn dieser Unternehmen qualitativ hochwertige Aktien sind, die für langfristige Anleger in Frage kommen.

Um den Index auf die preiswertesten Qualitätsaktien zu konzentrieren, wird er von Morningstar regelmäßig neu zusammengestellt. Der Index besteht aus zwei Teilportfolios mit jeweils 40 Aktien, von denen sich viele Positionen überschneiden. Die Teilportfolios werden halbjährlich in abwechselnden Quartalen nach einem "gestaffelten" Zeitplan neu zusammengestellt.

Morningstar bewertet die Bestände des Index neu und fügt auf der Grundlage einer vorgegebenen Methodik Titel hinzu oder entfernt sie. Da die Aktien in jedem Teilportfolio gleich gewichtet sind, werden bei der Neuaufstellung auch die Positionen angepasst.

Bei der jüngsten Neukonstituierung wurden bei der Hälfte des Portfolios 12 Aktien hinzugefügt und 12 Aktien entfernt.

12 unterbewertete Aktien wurden neu in den Morningstar Wide Moat Focus Index aufgenommen

Die nachfolgende Liste zeigt jene unterbewerteten Titel, die am 21. Juni in das neu zusammengesetzte Teilportfolio des Morningstar Wide Moat Focus Index aufgenommen wurden.

Quelle: Morningstar

Interessanterweise stammen vier der unterbewerteten Wide-Moat-Aktien, die in den Index aufgenommen wurden, aus dem Technologiesektor – laut Dziubinski eine kleine Überraschung, wenn man bedenkt, dass Tech-Aktien als Gruppe derzeit überbewertet erscheinen.

12 Aktien wurden aus dem Morningstar Wide Moat Focus Index entfernt

Die nachfolgenden 12 Titel wurden am 21. Juni aus dem neu zusammengesetzten Teilportfolio des Morningstar Wide Moat Focus Index gestrichen.

Quelle: Morningstar

Aktien können aus verschiedenen Gründen aus dem Index entfernt werden: wenn Morningstar ihre ökonomische Bewertung herabstuft, wenn ihre Marktkapitalisierung unter ein bestimmtes Niveau fällt oder wenn ihr Kurs/Fair-Value-Verhältnis deutlich steigt.

Die meisten Aktien, die bei der letzten Neukonstituierung aus dem Teilportfolio entfernt wurden, wurden durch Aktien verdrängt, die zum Zeitpunkt der Neukonstituierung zu einem attraktiveren Kurs/Fair-Value-Verhältnis gehandelt wurden.

Dennoch sollten die herausgenommenen Aktien nicht immer als Verkaufstitel betrachtet werden, insbesondere dann nicht, wenn die herausgenommenen Aktien immer noch in einem Bereich gehandelt werden, den wir als kaufenswert ansehen würden. Sie sind einfach nicht so unterbewertet wie die Aktien, die zum Zeitpunkt der Neuberechnung in den Index aufgenommen wurden, wie Dziubinski erklärt.

Bildherkunft: AdobeStock_716697565

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!