US-Börse im Wahl-Fieber: Diese Top-Aktien versprechen Gewinne bei Trump oder Biden

Die im Herbst anstehende Präsidentschaftswahl in den USA gilt in verschiedener Hinsicht als richtungsweisend. Auch für die Börse sind durch den Ausgang dieses Urnengangs mit wichtigen Weichenstellungen zu rechnen. In einem Strategie-Papier hat Jefferies dazu unter anderem analysiert, welche US-Aktien von Trump bzw. von Biden als nächsten Präsidenten profitieren dürften. TraderFox berichtet.

Die Präsidentschaftswahl in den Vereinigten Staaten 2024 ist zwar erst für den 5. November 2024 geplant. Schon jetzt wirft dieses politische Großereignis aber seine Schatten voraus. Neben der deswegen bereits heiß laufenden Berichterstattung in den Medien gilt das auch mit Blick auf die Finanzmärkte.

Jedenfalls sind an den Börsen teilweise bereits Kursbewegungen auszumachen, die Martteilnehmer mit dem Urnengang in Verbindung bringen. Außerdem publizieren Investmentinstitute immer mehr Research zu dem Thema. Zu tun hat das auch damit, dass die Wahl-Prozedur spätestens am 15. Januar deutlich an Fahrt gewonnen hat. Denn da machten die Republikaner mit den ersten Vorwahlen im US-Bundesstaat Iowa den ersten Schritt zur Nominierung des parteieigenen Präsidentschaftskandidaten. Als Sieger ging daraus bekanntlich der ehemalige US-Präsident Donald Trump hervor. Da dieser auch die zweite Wahl in New Hampshire gewann und er zudem auch die nationalen Umfragen dominiert, zeichnet sich eine Wiederholung des Rennens von 2020 ab, bei dem Trump gegen den demokratischen Amtsinhaber Joe Biden im Kampf um das Weiße Haus angetreten war.

S&P 500 Index mit besserer Performance im Jahr des Wahlsieges von Biden als bei Trump

Vor diesem Hintergrund hat sich in einem Strategiepapier jüngst auch Jefferies mit der US-Präsidentschaftswahl und den damit möglicherweise verbundenen Folgen für den Aktienmarkt beschäftigt.Darin stellen die Studienautoren allgemein fest, dass der S&P 500 Inden in Wahljahren seit 1872 um durchschnittlich 6,4 % p.a. gestiegen ist, Das entspricht der zweitbesten Performance nach dem Vorwahljahr. Im Gegensatz dazu sind die ersten beiden vollen Jahre einer Präsidentschaft in der Vergangenheit im Schnitt durch vergleichsweise niedrige Renditen gekennzeichnet gewesen.

Außerdem korreliert den weiteren Angaben zufolge ein Sieg der Republikaner historisch gesehen mit besseren Renditen in einem Wahljahr als ein Sieg der Demokraten, obwohl der S&P 500 nach Bidens Sieg im Jahr 2020 besser abschnitt als nach Trumps Sieg im Jahr 2016. Weitere Analysen legen laut Jefferies nahe, dass die besten Renditen in einem Wahljahr im Durchschnitt dann zu verzeichnen sind, wenn dieselbe Partei die Wahl gewinnt, die zuletzt den Präsidenten stellte. Wechselt hingegen die Partei an der Macht, verzeichnete der S&P 500 im Durchschnitt sogar eine negative Performance. Zwar ist die Stichprobe für alle diese Durchschnittswerte klein, doch die Logik legt nahe, dass bei schlechter Wirtschaftslage die Marktrenditen schwach sind und die Menschen auch Veränderungen wollen und umgekehrt, so der zitierte US-Finanzdienstleister.

Eine Analyse der vergangenen zehn Wahlsiege der Republikaner zeigt, dass mit Ausnahme des Wahlsiegs von George W. Bush (Jr.) im Jahr 2000 die Gesamtmarktrenditen in allen Fällen positiv war, wobei der Markt jedoch in mehreren Fällen im Dezember einbrach. Bei Wahlsiegen der Demokraten war es in zwei der letzten zehn Fälle so, dass die Marktrenditen negativ ausgefallen sind. Auch im Falle eines Wahlsiegs der Demokraten korrigierten die Märkte in mehreren Fällen im Dezember von einem hohen Ausgangsniveau.

Die Biden-Favoriten kommen aus dem Kapitalgütersektor, die Trump-Favoriten aus der zkylischen Konsumbranche

Die Jefferies-Analysten sind in ihrem Strategie-Report außerdem der Frage nachgegangen, welche Aktien profitieren dürften, falls Trump daraus als Sieger hervorgeht und welche Aktien angesagt sein könnten für den Fall einer Wiederwahl von Biden.

Zum letztgenannten Fall heißt es, unter den verschiedenen Maßnahmen, die unter Bidens Präsidentschaft eingeführt wurden, war der Inflation Reduction Act (IRA) einer der einflussreichsten. Es ist die größte Einzelinvestition in Klima und Energie in der Geschichte der USA, wobei Sektoren wie saubere Energie, industrielle Fertigung, Bauwesen und Landwirtschaft davon am meisten profitieren. Abgesehen von der Technologiebranche sind Investitionsgüter seit der Unterzeichnung des IRA einer der besten Sektoren.

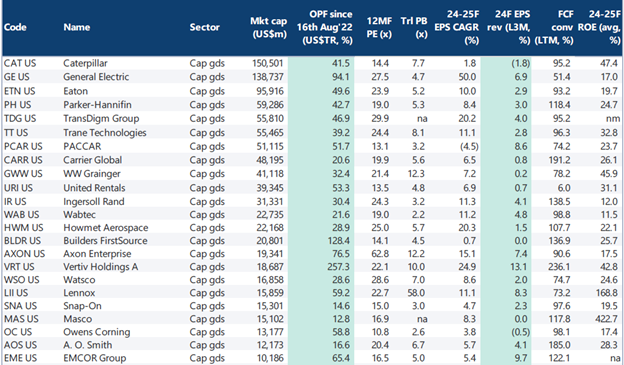

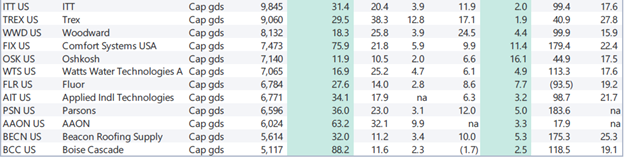

Der Biden-Aktienfavoriten-Korb von Jefferies enthält anknüpfend daran die Anteilsscheine von Unternehmen mit einer hohen Gewinndynamik. Die Auswahlkriterien lauten wie folgt: ➢ Universum: US-Kapitalgüterunternehmen mit einer Marktkapitalisierung von mehr als fünf Mrd. USD, ➢ Outperformance seit der Unterzeichnung des IRA-Gesetzes: Outperformance gegenüber dem S&P 500 Index von mehr als 10 % seit dem 16. August 2022, ➢ Solide Gewinndynamik: Positive oder zumindest unveränderte Veränderungen bei den Gewinnschätzungen je Aktie für 2024 in den vergangenen drei Monaten-

Biden-Aktien-Basket – Kapitalgüterunternehmen mit Gewinndynamik (sortiert nach Marktkapitalisierung)

Hinweis: Ausnahme für CAT und OC, da beide in den vorangegangenen drei Monaten mehr als 10 % an Wert zugelegt haben. Aktualisiert per 10. Januar 2024-Schlusskurse. Konsensschätzungen. Quellen: Jefferies, FactSet

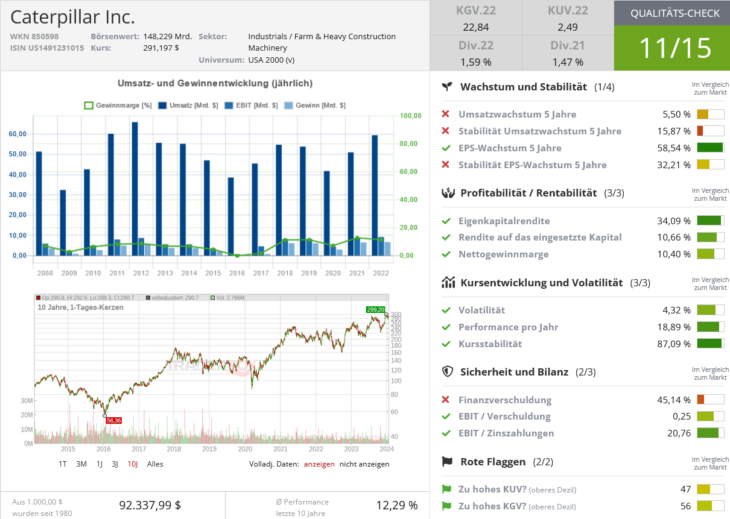

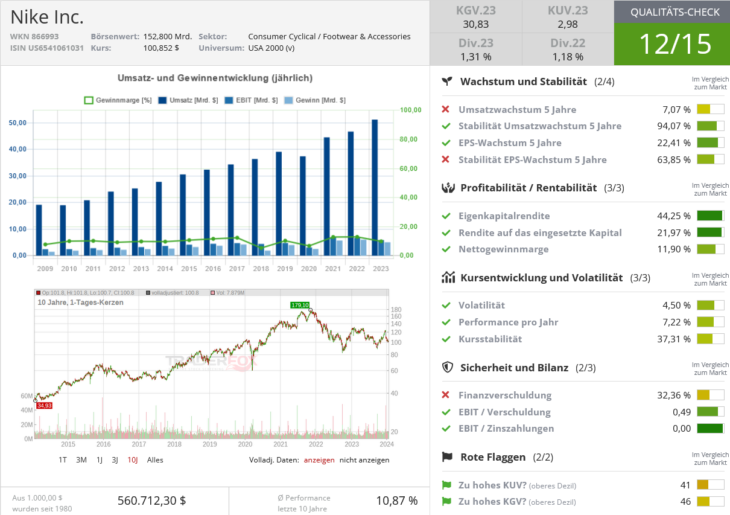

Quelle: Qualitäts-Check TraderFox

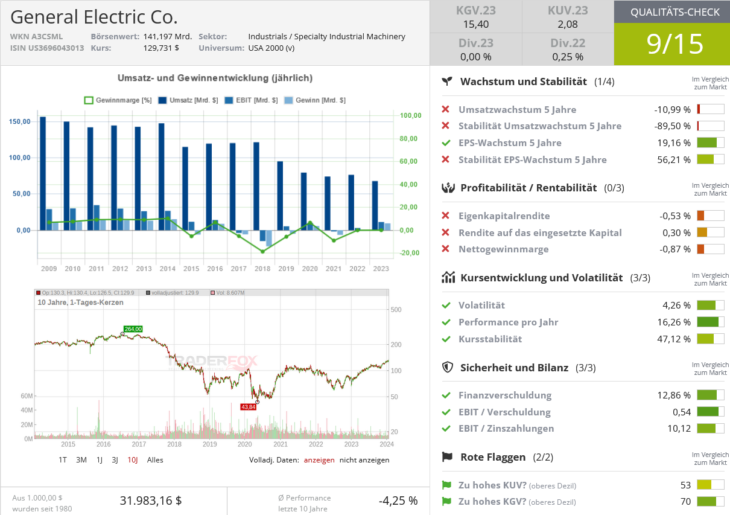

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Ein Sieg Trumps dürfte laut Jefferies ebenfalls gut für die Märkte sein, da seine Politik mit Ausnahme der Bereiche Außenbeziehungen/Handel und Klimawandel weitgehend anlegerfreundlich sei. Einer der Hauptschwerpunkte werde voraussichtlich sein, ob er die Steuersenkungen von 2017 (Tax Cuts and Jobs Act, TCJA), die 2025 auslaufen sollen, dauerhaft macht. Dazu gehörten auch Steuersenkungen für Privatpersonen, so dass seine Wahl gut für den zyklischen Verbrauchersektor in den USA sein könnte.

Vor diesem Hintergrund hat Jefferies nach solchen Unternehmen gesucht, die in dem einen Jahr nach der Verabschiedung des TCJA gut abgeschnitten haben. Eine weitere wichtige politische Änderung im Vergleich zu Biden wäre währscheinlich für den Energiesektor zu erwarten. Trump würde wahrscheinlich die inländische Ölproduktion ankurbeln und den Öl-, Gas- und Kohleproduzenten im Rahmen der Kampagne "Drill, Baby, Drill" Steuergutschriften anbieten. Außerdem dürfte er wahrscheinlich die Bemühungen um die Einführung von Elektrofahrzeugen umkehren.

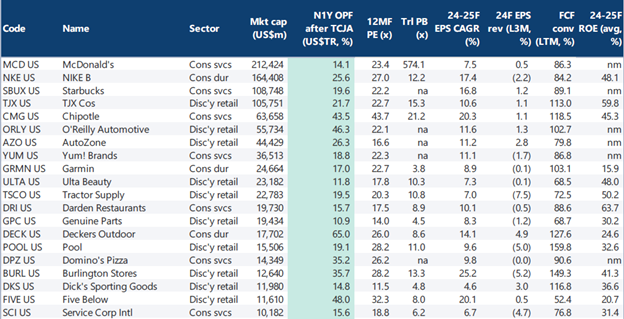

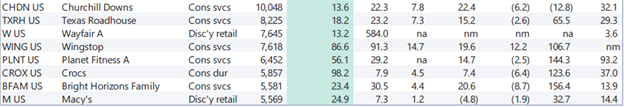

Die Auswahlkriterien für den Trump-Aktienfavoriten-Korb lauten wie folgt: ➢ Universum: US-Basiskonsumgüterunternehmen mit einer Marktkapitalisierung von mehr als fünf Mrd. USD, ➢ Outperformance nach der Unterzeichnung des TCJA-Gesetzes: Besseres Abschneiden gegenüber dem S&P 500 Index von mehr als 10 % auf Sicht eines Jahres nach dem 22. Dezember 2017.

Trump-Aktien-Basket - zyklische Konsumgüter, die vom TCJA profitiert haben (sortiert nach Marktkapitalisierung)

Hinweis: Konsensschätzungen. Quellen: Jefferies, FactSet

Quelle: Qualitäts-Check TraderFox

Bildherkunft: AdobeStock_618638995

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!